31 января 2022 Иволга Капитал Хохрин Андрей

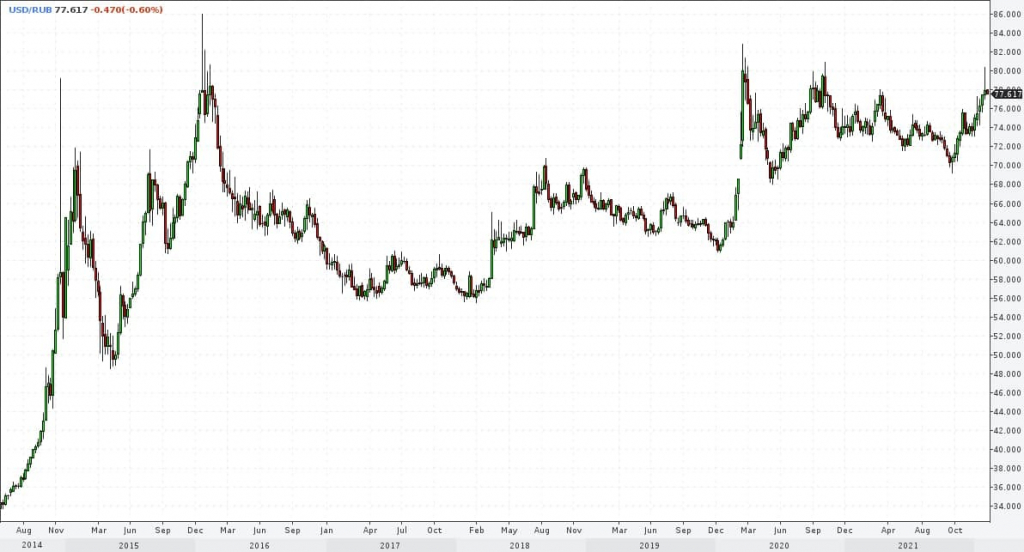

Рубль. Резкий подъем пар доллар/рубль и евро/рубль с последующим откатом от достигнутых вершин, произошедшие на истекшей неделе, воспринимаю как формирование максимумов этих пар на недели или месяцы вперед. Обновление максимумов (а это чуть выше 80 рублей за доллар и около 91 рубля за евро) возможно. Однако оно не должно усиливать тренда на ослабление рубля, а будет остаточной реакцией разочарования на рынке. Не жду и значительного укрепления рубля. Точка притяжения – 75 рублей за доллар, и о бОльших достижениях пока говорить рано.

Российские акции. Недавно писал, что считаю состоявшимися и панику на нашем фондовом рынке, и завершение нисходящего тренда. Как и в случае с рублем, обновление минимумов по индексам МосБиржи и РТС возможно, но оно выступит лишь частью фигуры разворота трендов. Наступает время впитывания инфляции ценами акций. Тогда как санкционная риторика должна начать несколько утихать.

Американский рынок акций. Возможны варианты. Но за базовый взял бы возобновление роста рынка, не обязательно с обновлением максимальных значений по индексам S&P 500 или NASDAQ. В дальнейшем ждал бы более глубокой просадки рынка. Буду искать возможности для игры на понижение, если окажусь прав с первой частью данного сценария.

Нефть. Понимания недостаточно, чтобы высказывать предположения.

Золото. Графически, металл движется рамках сходящегося диапазона колебаний. Сегодня золото находится вблизи нижней границы диапазона. И, думаю, имеет высокие шансы пробить ее вниз. Пока без ориентиров того, насколько сильным будет пробой.

Рублевые облигации. Менее чем через 2 недели будет объявлено решение Банка России по ключевой ставки. Ожидается, что она будет увеличена на 50-100 б.п. до 9-9,5%. ОФЗ дают премию к потенциальному значению ставки, имея актуальные доходности 9,5-9,7%. Корпоративные бумаги наивысшего кредитного качества также учитывают вероятный рост ставки. Сложившиеся уровни доходностей придают рынку устойчивости. Вслед за сильным ценовым падением облигаций в январе ожидаю или их стабилизации, или некоторого повышения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба