Индекс доллара обновил максимум с октября 2002 года, но ослаб по итогам вторника.

Против доллара укрепились как защитные, так и прорисковые валюты G10.

Рубль к концу вторника растерял все свои достижения против доллара и евро.

Валюты G10

Индекс доллара во вторник достиг нового максимума с октября 2002 года на уровне 108,56 п. Но к концу дня индекс снизился до 108,16 п., и мы внутри Большой десятки наблюдали довольно необычный расклад.

Норвежская крона стала аутсайдером G10, и это логично, поскольку цены на нефть Brent упали ниже $100/барр. и закрылись на самом низком уровне с 16 марта.

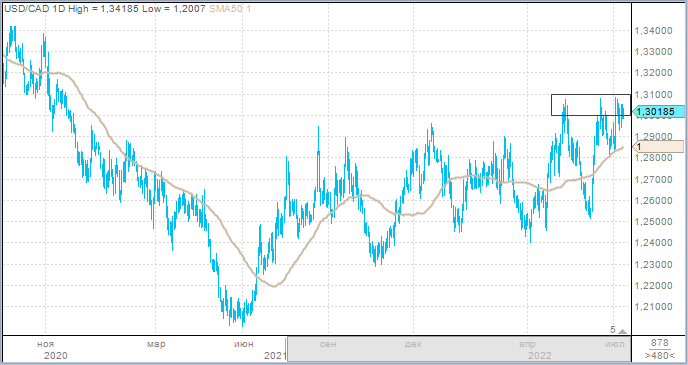

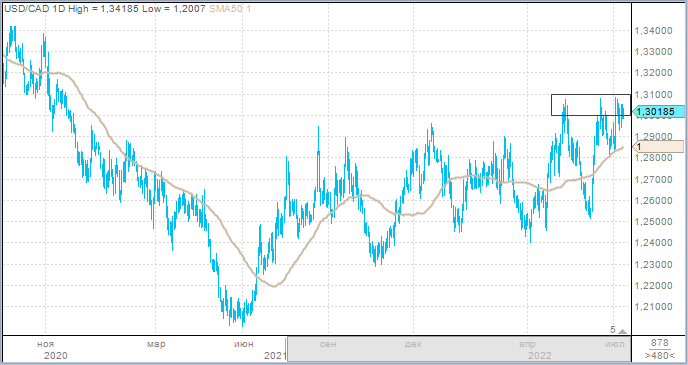

Канадский доллар также ослаб к американскому конкуренту на фоне минорной динамики цен на нефть. Но здесь это сейчас менее важно, поскольку USDCAD борется за пробитие вверх ключевого диапазона 1,30–1,31, что открывает дорогу к новым максимумам с декабря 2020 года. Банк Канады в среду в 17:00 мск объявит решение по ставкам. Как ожидается, ставка будет повышена на 75 б.п. до 2,25%. Однако котировки свопов на 100% учли такой шаг, при этом чуть позже в июле ФРС США также с большой долей вероятности повысит ставку на 75 б.п. Здесь поддержки для канадской валюты нет.

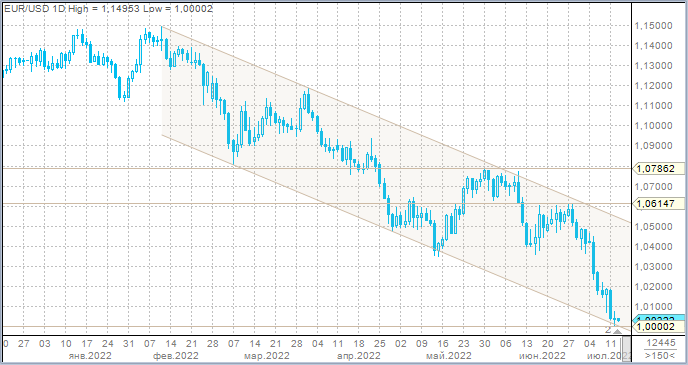

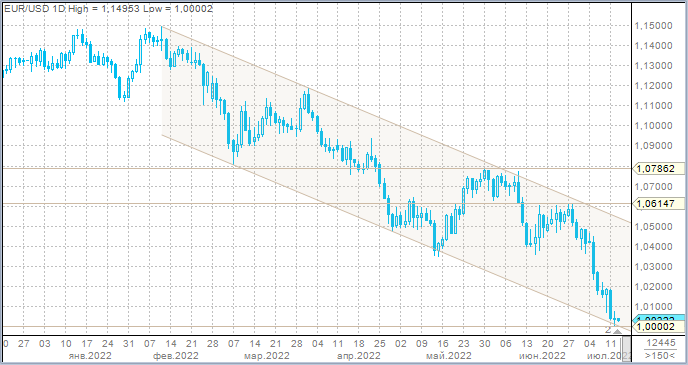

Евро достиг паритета к доллару во вторник, и хотя к закрытию немного скорректировался, все равно, незначительно, но потерял в цене против валюты США. Здесь ситуацию красноречиво объясняет опубликованный во вторник индекс ожиданий германского исследовательского института ZEW. Доверие инвесторов к экономике Германии упало до самого низкого уровня с 2011 года. Это происходит на фоне серьезных опасений по поводу энергоснабжения германской экономики в связи с беспокойствами по поводу того, что газопровод «Северный поток» после завершения техобслуживания 21 июля может не вернуться к работе. Сюда стоит добавить грядущее повышение ставок ЕЦБ и новости о вспышках заражения Covid-19 в Китае, которые формируют риск возобновления карантинов в Поднебесной. Свежий опрос экономистов от Bloomberg показал, что эксперты ожидают рецессию в Германии с вероятностью 55% на горизонте года.

Перспективы курса евро/доллар сейчас тесно связаны с возобновлением работы «Северного потока». В худшем сценарии, то есть если трубопровод не возобновит работу после 21 июля, курс может снизиться до 0,95, что подразумевает достижение нового 20-летнего минимума в этой валютной паре. Если же трубопровод вернется к работе на уровне 60–40 процентов своей мощности, курс может снизиться до 0,9800–0,9700.

А вот группа валют, которые по итогам вторника укрепились к доллару, несколько удивляет. В лидерах шведская крона, а также японская иена. Несмотря на снижение цен на нефть и промышленные металлы австралийский и новозеландский доллар также прибавили в цене против американца. Как и швейцарский франк. То есть у нас солянка из защитных и прорисковых валют в группе лидеров дня. Будем разбираться.

Итак, шведская крона — лидер роста в G10 во вторник. Однако прежде чем подорожать крона упала к доллару до минимума с января 2002 года на уровне 10,59. Слабая крона — проблема для ЦБ Швеции, пытающегося, как и другие его коллеги обуздать инфляцию. Слабая крона усиливает ценовое давление. При этом в четверг будет опубликована статистика, согласно которой индекс потребительских цен в Швеции вырос на 8,3% г/г в июне по сравнению с 7,3% г/г в мае. Это будет самая высокая инфляция с 1991 года. Поэтому, на наш взгляд, укрепление кроны — это фиксация прибыли по коротким позициям в шведской валюте перед данными по инфляции. Поскольку слабая крона и высокая инфляция могут заставить Риксбанк действовать более агрессивно.

Иена по темпам роста к доллару уступила только кроне. Здесь также будет уместно напомнить, что в понедельник доллар/иена достигла 137,75 — самого высокого уровня с сентября 1998 года. Иена сильно перепродана в целом. Во вторник доходности казначейских облигаций США снизились, инверсия на участках кривой 2–10 лет и 5–10 лет стала более выраженной, указывая на более высокий риск экономического спада в ближайшие 12 месяцев. Это отражает нервозность рынка перед публикацией в среду потребительской инфляции в США за июнь. Рынок нервничает, котировки облигаций растут, доходность снижается, а иена является бенефициаром этого процесса. Тут все традиционно.

При этом глава Минфина США Джанет Йеллен, которая встречалась с министром финансов Японии Шуничи Судзуки, согласилась со своим коллегой в тезисе, что излишне волатильные валютные курсы несут в себе риск. Поэтому стороны договорились проводить консультации и сотрудничать по этому вопросу по мере необходимости. С учетом тех уровней, на которых торгуется иена, это может быть важный звоночек. USDJPY может подняться выше 140 иен за доллар, но эта отметка уже может быть красной линией для японских властей. В одиночку проводить валютные интервенции для Банка Японии не эффективно. Однако скоординированные действия вместе с США могли бы быть куда более действенны, если иена начнет демонстрировать еще более высокую волатильность.

Австралийский доллар после падения в понедельник до 2-летнего минимума к валюте США во вторник технически корректировался вместе с новозеландским долларом, который держал в фокусе решение в среду по ставкам со стороны Резервного банка Новой Зеландии. Ожидалось повышение ставки на 50 б.п. до 2,5%.

Теперь необычный валютный расклад вторника становится более понятным.

Российский рубль

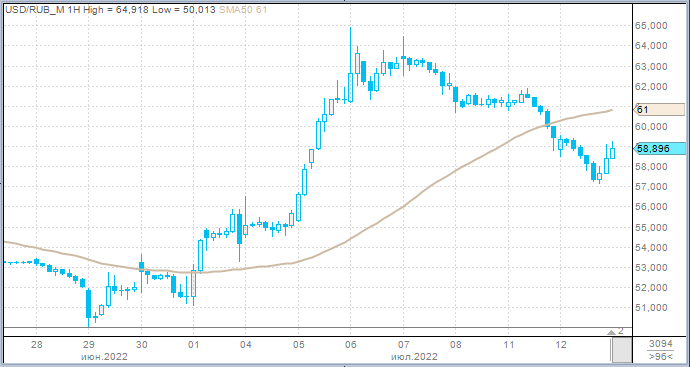

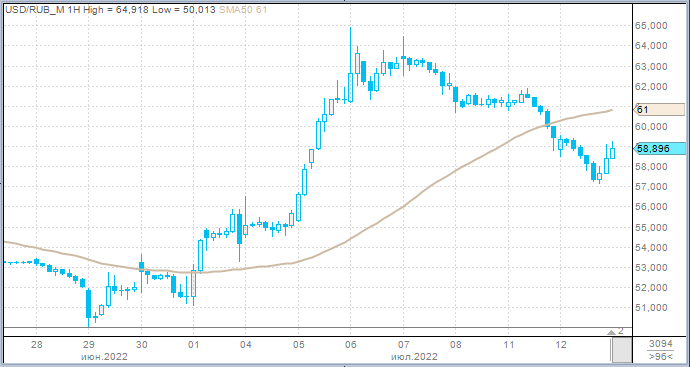

Рубль большую часть вторника укреплялся против основных конкурентов, но вечером растерял большую часть достижений против доллара и евро, хотя незначительно укрепился против китайского юаня.

Торговый объем в паре доллар/рубль составил 120 млрд рублей по сравнению с 83,7 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 60,3 млрд рублей против 44,4 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40–60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 30 млрд рублей против 30,1 млрд рублей в предыдущий день. Во прошлый вторник был абсолютный рекорд 44,3 млрд рублей.

Рубль перешел к снижению в тот момент, когда цены на нефть Brent упали ниже $100/барр.

О рубле во вторник говорили много. Утром из интервью, которое глава Минфина РФ Антон Силуанов дал «Ведомостям» мы узнали, что министр сомневается в том, что 50 за доллар является нашей новой реальностью. Силуанов остается приверженцем возвращения бюджетного правила в модифицированном виде, поскольку проблем с интервенциями против укрепления рубля через валюты дружественных стран не видит. Минфин поддерживает переход бизнеса на расчеты в национальных валютах, поскольку евро и доллар — токсичны.

Чрезмерное укрепление рубля — это тема особого внимания правительства, которая высоко стоит в повестке дня, заявил днем пресс-секретарь президента РФ Дмитрий Песков.

Далее последовала вербальная интервенция от зампреда Совбеза РФ Дмитрия Медведева. По его словам, лучшей защитой от «протухающего евро» является переход на новые способы оплаты в торговле, включая использование национальных валют — российского рубля, китайского юаня, индийской рупии и др.

Далее Банк России опубликовал «Обзор рисков финансовой стабильности». Согласно документу, санкционные риски, связанные с хранением значительной валютной ликвидности в периметре российской финансовой системы, остаются высокими. Для снижения уязвимости участникам рынка целесообразно диверсифицировать размещение иностранных валют и реализовывать мероприятия по девалютизации. Здесь мы видим намек на то, что регулятор видит высокий риск того, что за уже подпавшим под санкции НРД скоро может последовать и Национальный клиринговый центр.

Правительство, ЦБ, Минфин, своими вербальными интервенциями настойчиво рекомендуют уходить от доллара и евро в пользу дружественных валют. Судя по динамике курсов рынок услышал этот призыв.

Также ЦБ отметил, что на валютном рынке продолжает расти доля торгов юанем. На биржевом — на торги юанем в июне пришлось 11% оборота (в апреле — 6%, в феврале — менее 1%), на внебиржевом — 8% (в апреле — 4%, в феврале — 1%). Рост предложения юаня обеспечивали экспортеры, нарастившие его долю в валютной выручке. Существенно нарастили спрос на юани граждане (в июне доля физлиц в объеме покупок составила 13,9%, в объеме продаж — 5,5%, при практически нулевом уровне ранее), трансформирующие структуру своих сбережений в пользу иностранных валют дружественных стран.

Мы считаем, что тенденция роста объемов торгов юанем сохранится. Не будем удивлены, если к концу года юань/рубль по объемам на споте превзойдет евро/рубль.

Что касается ближайших перспектив курса. Ожидаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США.

Против доллара укрепились как защитные, так и прорисковые валюты G10.

Рубль к концу вторника растерял все свои достижения против доллара и евро.

Валюты G10

Индекс доллара во вторник достиг нового максимума с октября 2002 года на уровне 108,56 п. Но к концу дня индекс снизился до 108,16 п., и мы внутри Большой десятки наблюдали довольно необычный расклад.

Норвежская крона стала аутсайдером G10, и это логично, поскольку цены на нефть Brent упали ниже $100/барр. и закрылись на самом низком уровне с 16 марта.

Канадский доллар также ослаб к американскому конкуренту на фоне минорной динамики цен на нефть. Но здесь это сейчас менее важно, поскольку USDCAD борется за пробитие вверх ключевого диапазона 1,30–1,31, что открывает дорогу к новым максимумам с декабря 2020 года. Банк Канады в среду в 17:00 мск объявит решение по ставкам. Как ожидается, ставка будет повышена на 75 б.п. до 2,25%. Однако котировки свопов на 100% учли такой шаг, при этом чуть позже в июле ФРС США также с большой долей вероятности повысит ставку на 75 б.п. Здесь поддержки для канадской валюты нет.

Евро достиг паритета к доллару во вторник, и хотя к закрытию немного скорректировался, все равно, незначительно, но потерял в цене против валюты США. Здесь ситуацию красноречиво объясняет опубликованный во вторник индекс ожиданий германского исследовательского института ZEW. Доверие инвесторов к экономике Германии упало до самого низкого уровня с 2011 года. Это происходит на фоне серьезных опасений по поводу энергоснабжения германской экономики в связи с беспокойствами по поводу того, что газопровод «Северный поток» после завершения техобслуживания 21 июля может не вернуться к работе. Сюда стоит добавить грядущее повышение ставок ЕЦБ и новости о вспышках заражения Covid-19 в Китае, которые формируют риск возобновления карантинов в Поднебесной. Свежий опрос экономистов от Bloomberg показал, что эксперты ожидают рецессию в Германии с вероятностью 55% на горизонте года.

Перспективы курса евро/доллар сейчас тесно связаны с возобновлением работы «Северного потока». В худшем сценарии, то есть если трубопровод не возобновит работу после 21 июля, курс может снизиться до 0,95, что подразумевает достижение нового 20-летнего минимума в этой валютной паре. Если же трубопровод вернется к работе на уровне 60–40 процентов своей мощности, курс может снизиться до 0,9800–0,9700.

А вот группа валют, которые по итогам вторника укрепились к доллару, несколько удивляет. В лидерах шведская крона, а также японская иена. Несмотря на снижение цен на нефть и промышленные металлы австралийский и новозеландский доллар также прибавили в цене против американца. Как и швейцарский франк. То есть у нас солянка из защитных и прорисковых валют в группе лидеров дня. Будем разбираться.

Итак, шведская крона — лидер роста в G10 во вторник. Однако прежде чем подорожать крона упала к доллару до минимума с января 2002 года на уровне 10,59. Слабая крона — проблема для ЦБ Швеции, пытающегося, как и другие его коллеги обуздать инфляцию. Слабая крона усиливает ценовое давление. При этом в четверг будет опубликована статистика, согласно которой индекс потребительских цен в Швеции вырос на 8,3% г/г в июне по сравнению с 7,3% г/г в мае. Это будет самая высокая инфляция с 1991 года. Поэтому, на наш взгляд, укрепление кроны — это фиксация прибыли по коротким позициям в шведской валюте перед данными по инфляции. Поскольку слабая крона и высокая инфляция могут заставить Риксбанк действовать более агрессивно.

Иена по темпам роста к доллару уступила только кроне. Здесь также будет уместно напомнить, что в понедельник доллар/иена достигла 137,75 — самого высокого уровня с сентября 1998 года. Иена сильно перепродана в целом. Во вторник доходности казначейских облигаций США снизились, инверсия на участках кривой 2–10 лет и 5–10 лет стала более выраженной, указывая на более высокий риск экономического спада в ближайшие 12 месяцев. Это отражает нервозность рынка перед публикацией в среду потребительской инфляции в США за июнь. Рынок нервничает, котировки облигаций растут, доходность снижается, а иена является бенефициаром этого процесса. Тут все традиционно.

При этом глава Минфина США Джанет Йеллен, которая встречалась с министром финансов Японии Шуничи Судзуки, согласилась со своим коллегой в тезисе, что излишне волатильные валютные курсы несут в себе риск. Поэтому стороны договорились проводить консультации и сотрудничать по этому вопросу по мере необходимости. С учетом тех уровней, на которых торгуется иена, это может быть важный звоночек. USDJPY может подняться выше 140 иен за доллар, но эта отметка уже может быть красной линией для японских властей. В одиночку проводить валютные интервенции для Банка Японии не эффективно. Однако скоординированные действия вместе с США могли бы быть куда более действенны, если иена начнет демонстрировать еще более высокую волатильность.

Австралийский доллар после падения в понедельник до 2-летнего минимума к валюте США во вторник технически корректировался вместе с новозеландским долларом, который держал в фокусе решение в среду по ставкам со стороны Резервного банка Новой Зеландии. Ожидалось повышение ставки на 50 б.п. до 2,5%.

Теперь необычный валютный расклад вторника становится более понятным.

Российский рубль

Рубль большую часть вторника укреплялся против основных конкурентов, но вечером растерял большую часть достижений против доллара и евро, хотя незначительно укрепился против китайского юаня.

Торговый объем в паре доллар/рубль составил 120 млрд рублей по сравнению с 83,7 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 60,3 млрд рублей против 44,4 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40–60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 30 млрд рублей против 30,1 млрд рублей в предыдущий день. Во прошлый вторник был абсолютный рекорд 44,3 млрд рублей.

Рубль перешел к снижению в тот момент, когда цены на нефть Brent упали ниже $100/барр.

О рубле во вторник говорили много. Утром из интервью, которое глава Минфина РФ Антон Силуанов дал «Ведомостям» мы узнали, что министр сомневается в том, что 50 за доллар является нашей новой реальностью. Силуанов остается приверженцем возвращения бюджетного правила в модифицированном виде, поскольку проблем с интервенциями против укрепления рубля через валюты дружественных стран не видит. Минфин поддерживает переход бизнеса на расчеты в национальных валютах, поскольку евро и доллар — токсичны.

Чрезмерное укрепление рубля — это тема особого внимания правительства, которая высоко стоит в повестке дня, заявил днем пресс-секретарь президента РФ Дмитрий Песков.

Далее последовала вербальная интервенция от зампреда Совбеза РФ Дмитрия Медведева. По его словам, лучшей защитой от «протухающего евро» является переход на новые способы оплаты в торговле, включая использование национальных валют — российского рубля, китайского юаня, индийской рупии и др.

Далее Банк России опубликовал «Обзор рисков финансовой стабильности». Согласно документу, санкционные риски, связанные с хранением значительной валютной ликвидности в периметре российской финансовой системы, остаются высокими. Для снижения уязвимости участникам рынка целесообразно диверсифицировать размещение иностранных валют и реализовывать мероприятия по девалютизации. Здесь мы видим намек на то, что регулятор видит высокий риск того, что за уже подпавшим под санкции НРД скоро может последовать и Национальный клиринговый центр.

Правительство, ЦБ, Минфин, своими вербальными интервенциями настойчиво рекомендуют уходить от доллара и евро в пользу дружественных валют. Судя по динамике курсов рынок услышал этот призыв.

Также ЦБ отметил, что на валютном рынке продолжает расти доля торгов юанем. На биржевом — на торги юанем в июне пришлось 11% оборота (в апреле — 6%, в феврале — менее 1%), на внебиржевом — 8% (в апреле — 4%, в феврале — 1%). Рост предложения юаня обеспечивали экспортеры, нарастившие его долю в валютной выручке. Существенно нарастили спрос на юани граждане (в июне доля физлиц в объеме покупок составила 13,9%, в объеме продаж — 5,5%, при практически нулевом уровне ранее), трансформирующие структуру своих сбережений в пользу иностранных валют дружественных стран.

Мы считаем, что тенденция роста объемов торгов юанем сохранится. Не будем удивлены, если к концу года юань/рубль по объемам на споте превзойдет евро/рубль.

Что касается ближайших перспектив курса. Ожидаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба