2 мая 2023 БКС Экспресс Лаврова Наталья

Главное

Банк России 28 апреля решил оставить ключевую ставку без изменений — на уровне 7,5%. Регулятор сохранил «ястребиный» тон и намерен вернуть инфляцию к целевому уровню 4% в 2024 г., отметив, что ключевая ставка, скорее, будет повышаться, чем понижаться на фоне растущего инфляционного давления.

• Ставка ожидаемо осталась на прежнем уровне 7,5%:

- С февраля ИПЦ SAAR ниже таргета 4%

- Инфляционные ожидания на год вперед снизились до 10,4% с 10,7%

• Инфляционные риски остаются высокими:

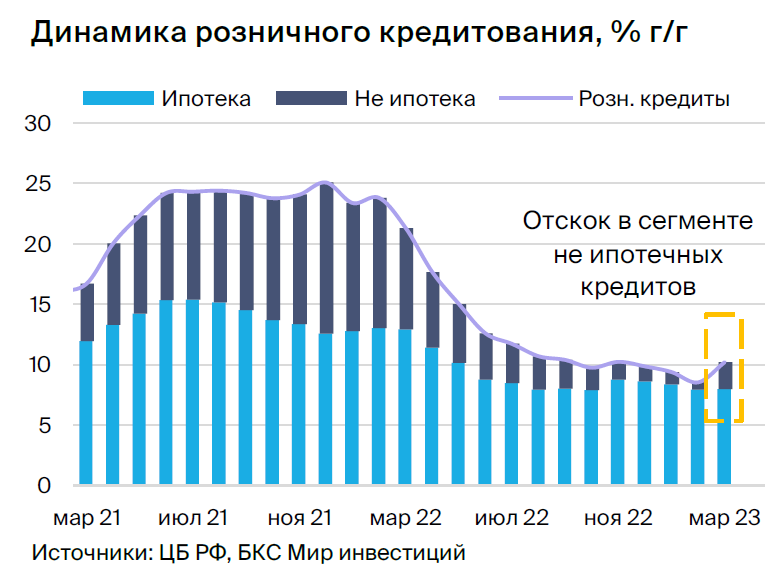

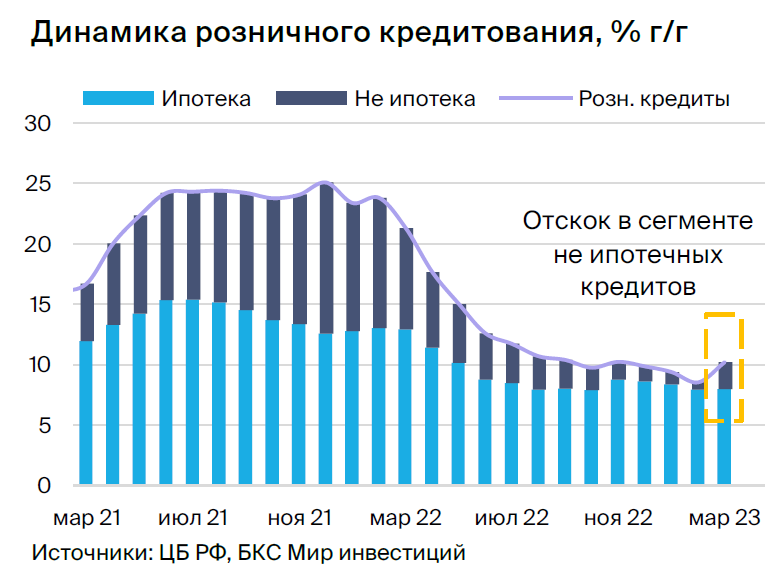

- Отскок в розничных кредитах — ускорение роста в марте до среднего 2021 г.

- Повышенные бюджетных расходов — 34% г/г в I квартале 2023 г.

• ЦБ повысил прогноз роста ВВП до 0,5–2% (прежний: от -1% до +1%)

• Заседание в июне — ждем сохранения ставки

В деталях

Ключевая ставка осталась на уровне 7,5% — решение обусловлено данными. Решение регулятора не стало сюрпризом для рынка. Хотя жесткий тон ЦБ с февраля 2023 г. подкреплял вероятность повышения ставки, а не снижения, сегодняшнее решение вновь было принято под влиянием статданных. Ставка осталась на отметке 7,5%, как и предполагал консенсус.

С февраля инфляция SAAR ниже 4%, инфляционные ожидания снижаются. Последняя статистика по инфляции предопределила решение ЦБ по ставке. В январе потребительские цены выросли на 0,45% м/м, что предполагает инфляцию с корректировкой на сезонность (SAAR) на уровне 5,4%, с февраля показатель SAAR — меньше целевого уровня 4%, но в основном из-за снижения цен в сегменте продуктов питания.

Апрельские данные также не указывают на значительное ускорение инфляции, которая, скорее всего, останется в пределах 4-4.5% SAAR. Еще один фактор — снижение инфляционных ожиданий: на горизонте 12 месяцев (апрель 2024 г.) рынок ожидает дальнейшего замедления роста цен до 10,4% г/г против 10,7% в марте. Однако инфляционные ожидания бизнеса выросли с 16,5% в марте до 17,4% в апреле, хотя остаются ниже январского уровня.

Ключевые инфляционные риски — кредитование, госрасходы и рынок труда. Статистика по банковскому сектору за март показывает восстановление: рост потребительского кредитования ускорился до 1,4% м/м (против 0,5% м/м в январе–феврале), равно как и в сегменте ипотечного кредитования (+2,1% м/м в марте против 1,5% м/м в феврале). Годовая динамика для ипотечного сектора составила 15,5% г/г, для потребкредитов — 5,1%.

Сильные цифры могут сигнализировать о растущих инфляционных рисках с точки зрения восстановления частного потребления, что привело к повышению прогноза ЦБ как по потреблению, так и розничному кредитованию — до 3,5-5,5% и 11–15% соответственно (прежние оценки — 0–2% и 10–14%).

Еще одним триггером для инфляции могут стать госрасходы, которые в I квартале 2023 г. выросли на 34% г/г — исполнение бюджетных трат от целевого показателя на весь год по итогам квартала составило 28% (против среднего значения в 20%). В сочетании с нехваткой рабочей силы все эти факторы повышают инфляционные риски.

Следующее решение будет зависеть от данных, изменение ставки маловероятно. ЦБ продолжает балансировать между пока слабой инфляционной реальностью и высокими инфляционными рисками. Пересмотренный макропрогноз регулятора предполагает, что быстрое восстановление российской экономики и адаптация бизнеса повышают инфляционные риски на ближайшую перспективу, что создает условия для более высоких ставок.

Согласно пересмотренным оценкам ЦБ, по итогам 2023 г. рост ВВП составит 0,5–2% (прежний прогноз: от -1% до +1%). Вместе с тем регулятор понизил прогноз роста цен: теперь инфляция ожидается в диапазоне 4,5–6,5% декабрь/декабрь в 2023 г. Однако движение по процентной ставке ожидается в диапазоне 7,3–8,2% против 7–9% ранее. Хотя прогноз по-прежнему подразумевает вероятность как понижения, так и повышения ставки, второй сценарий, по мнению ЦБ, представляется более реальным.

В пресс-релизе регулятор подчеркнул, что, учитывая инертность решений по денежно-кредитной политике, его основной целью является стабилизация инфляции на уровне 4% к 2024 г. Исходя из оценок и тона ЦБ, мы полагаем, что продление паузы в изменении ставки выглядит целесообразным по крайней мере до тех пор, пока развитие инфляционных рисков не станет более очевидным и, значит, управляемым. На данный момент мы ожидаем, что ЦБ оставит ставку на уровне 7,5% на следующем заседании.

Банк России 28 апреля решил оставить ключевую ставку без изменений — на уровне 7,5%. Регулятор сохранил «ястребиный» тон и намерен вернуть инфляцию к целевому уровню 4% в 2024 г., отметив, что ключевая ставка, скорее, будет повышаться, чем понижаться на фоне растущего инфляционного давления.

• Ставка ожидаемо осталась на прежнем уровне 7,5%:

- С февраля ИПЦ SAAR ниже таргета 4%

- Инфляционные ожидания на год вперед снизились до 10,4% с 10,7%

• Инфляционные риски остаются высокими:

- Отскок в розничных кредитах — ускорение роста в марте до среднего 2021 г.

- Повышенные бюджетных расходов — 34% г/г в I квартале 2023 г.

• ЦБ повысил прогноз роста ВВП до 0,5–2% (прежний: от -1% до +1%)

• Заседание в июне — ждем сохранения ставки

В деталях

Ключевая ставка осталась на уровне 7,5% — решение обусловлено данными. Решение регулятора не стало сюрпризом для рынка. Хотя жесткий тон ЦБ с февраля 2023 г. подкреплял вероятность повышения ставки, а не снижения, сегодняшнее решение вновь было принято под влиянием статданных. Ставка осталась на отметке 7,5%, как и предполагал консенсус.

С февраля инфляция SAAR ниже 4%, инфляционные ожидания снижаются. Последняя статистика по инфляции предопределила решение ЦБ по ставке. В январе потребительские цены выросли на 0,45% м/м, что предполагает инфляцию с корректировкой на сезонность (SAAR) на уровне 5,4%, с февраля показатель SAAR — меньше целевого уровня 4%, но в основном из-за снижения цен в сегменте продуктов питания.

Апрельские данные также не указывают на значительное ускорение инфляции, которая, скорее всего, останется в пределах 4-4.5% SAAR. Еще один фактор — снижение инфляционных ожиданий: на горизонте 12 месяцев (апрель 2024 г.) рынок ожидает дальнейшего замедления роста цен до 10,4% г/г против 10,7% в марте. Однако инфляционные ожидания бизнеса выросли с 16,5% в марте до 17,4% в апреле, хотя остаются ниже январского уровня.

Ключевые инфляционные риски — кредитование, госрасходы и рынок труда. Статистика по банковскому сектору за март показывает восстановление: рост потребительского кредитования ускорился до 1,4% м/м (против 0,5% м/м в январе–феврале), равно как и в сегменте ипотечного кредитования (+2,1% м/м в марте против 1,5% м/м в феврале). Годовая динамика для ипотечного сектора составила 15,5% г/г, для потребкредитов — 5,1%.

Сильные цифры могут сигнализировать о растущих инфляционных рисках с точки зрения восстановления частного потребления, что привело к повышению прогноза ЦБ как по потреблению, так и розничному кредитованию — до 3,5-5,5% и 11–15% соответственно (прежние оценки — 0–2% и 10–14%).

Еще одним триггером для инфляции могут стать госрасходы, которые в I квартале 2023 г. выросли на 34% г/г — исполнение бюджетных трат от целевого показателя на весь год по итогам квартала составило 28% (против среднего значения в 20%). В сочетании с нехваткой рабочей силы все эти факторы повышают инфляционные риски.

Следующее решение будет зависеть от данных, изменение ставки маловероятно. ЦБ продолжает балансировать между пока слабой инфляционной реальностью и высокими инфляционными рисками. Пересмотренный макропрогноз регулятора предполагает, что быстрое восстановление российской экономики и адаптация бизнеса повышают инфляционные риски на ближайшую перспективу, что создает условия для более высоких ставок.

Согласно пересмотренным оценкам ЦБ, по итогам 2023 г. рост ВВП составит 0,5–2% (прежний прогноз: от -1% до +1%). Вместе с тем регулятор понизил прогноз роста цен: теперь инфляция ожидается в диапазоне 4,5–6,5% декабрь/декабрь в 2023 г. Однако движение по процентной ставке ожидается в диапазоне 7,3–8,2% против 7–9% ранее. Хотя прогноз по-прежнему подразумевает вероятность как понижения, так и повышения ставки, второй сценарий, по мнению ЦБ, представляется более реальным.

В пресс-релизе регулятор подчеркнул, что, учитывая инертность решений по денежно-кредитной политике, его основной целью является стабилизация инфляции на уровне 4% к 2024 г. Исходя из оценок и тона ЦБ, мы полагаем, что продление паузы в изменении ставки выглядит целесообразным по крайней мере до тех пор, пока развитие инфляционных рисков не станет более очевидным и, значит, управляемым. На данный момент мы ожидаем, что ЦБ оставит ставку на уровне 7,5% на следующем заседании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба