21 сентября 2023 Omega Global Кошкина Лика

Общая ситуация

Общая ситуация мало изменилась.

Рынки по-прежнему верят в мягкую посадку экономики США или её отсутствие, невзирая на исчерпание сбережений населения США и резкое замедление экономики в других странах мира.

Главным страхом остается высокая инфляция, которая оставит ЦБ мира в ястребиной позиции с продолжением цикла повышения ставок или длительным удержанием ставок на пике, невзирая на замедление экономики.

Рынки очень чувствительны к отчетам по инфляции всех стран мира, после отчета по инфляции Канады во вторник долговые рынки Канады и США резко упали, но сегодняшний отчет по инфляции Британии немного успокоил инвесторов.

Рост цен на энергоносители не дает уверенности инвесторам в дальнейшей политике ЦБ, причем рост цен на нефть во многом уже стал компонентом геополитического противостояния.

Геополитика является вторым страхом, но он пока небольшой для создания паники на рынках, хотя инвесторы стали более чувствительными к информации по торговой войне США и Китая.

Пошатнулась вера в технологическую революцию после сообщений о значительных запасах чипов и мошеннической схеме Нвидиа, которая привела к резкому росту прибыли во 2 квартале и прогнозе на 3 квартал.

Заседание ФРС.

Решение по ставке можно не смотреть, она не изменится.

Вся реакция будет происходить на новые прогнозы членов ФРС, на указания по траектории ставок и риторику Пауэлла.

Порядок анализа решения ФРС в 21.00:

1) В первую очередь нужно смотреть на прогнозы по ставкам.

Логично ожидать, что прогнозы останутся неизменными на 2023-2024 года, т.е. ещё 1 повышение ставки в этом году и снижение ставок в 2024 на 1,0%, и это будет на небольшой уход от риска.

Если в 2023 году повышение ставки больше не планируется и количество снижений ставок в 2024 году будет больше, чем на 0,75% — это на сильный аппетит к риску.

Самый запутанный вариант: если на 2023 год повышения ставки больше не планируется, но в 2024 ожидается меньшее снижение ставок, чем на 0,75%, такой вариант будет означать, что пик ставок достигнут, но ставки на пике останутся дольше, нежели ожидалось ранее, я считаю, что такой вариант все равно будет на аппетит к риску, ибо признание достижение пика ставок – позитив, а что будет в 2024 году пока никто не знает.

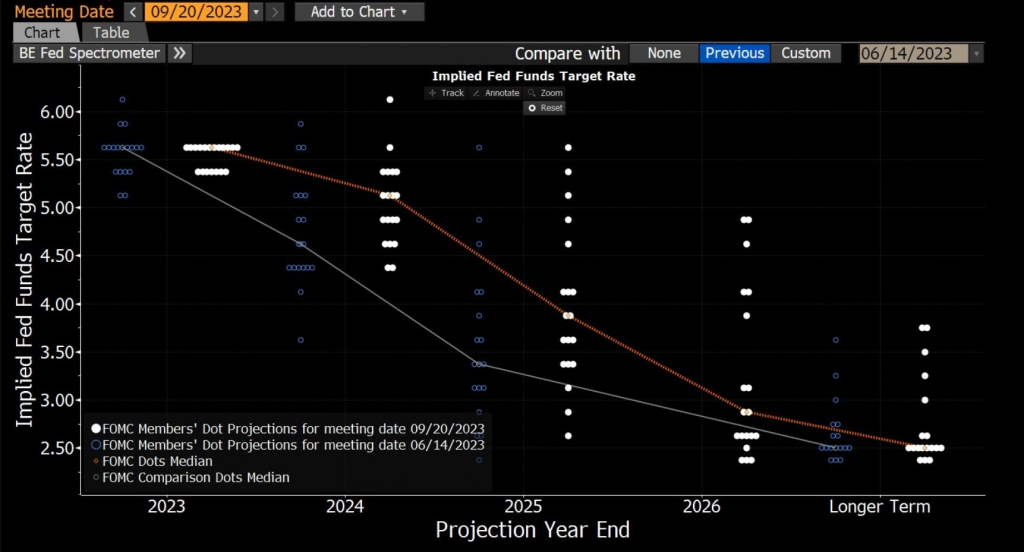

На примере июньских прогнозов:

2) Во вторую очередь смотрим указание по ставкам в сопроводительном заявлении.

Скорее всего, указания останутся неизменными и это нейтральный сценарий.

Измениться указания по ставкам могут только в голубиную сторону, поэтому любая перестановка слов приведет к вопросу Пауэллу «а что ФРС этим хотела сказать».

В самом голубином, но маловероятном, варианте ФРС может изменить указания в стиле ЕЦБ, т.е. «мы считаем, что текущего уровня ставок будет достаточно для возвращения инфляции к цели со временем, но зависимость от данных сохраняется».

3) Третий шаг – точечные прогнозы членов ФРС.

Чем меньше перевес голосов членов ФРС в пользу повышения ставки в этом году – тем больше вероятность, что их мнение в конечном итоге изменится, а значит пик ставок достигнут.

4) Оценку экономической ситуации смотрим с точки зрения логичности решения ФРС.

Если прогнозы по ставкам были понижены – значит логичен пересмотр прогнозов по инфляции на понижение.

Оценка экономической ситуации и инфляции в сопроводиловке ФРС также интересна.

5) Инакомыслящие.

Решение, принятое абсолютным большинством ФРС, имеет большее значение, нежели простым большинством, разброд и шатание вносит сомнения.

Но сегодня протестовать нет причин, ибо ставка останется неизменной, а ярых ястребов в составе ФРС на текущий момент не осталось.

Пауэлл в ходе пресс-конференции будет ссылаться на прогнозы членов ФРС, но, по обычаю крайних пресс-конференций, раздаст карты и быкам, и медведям.

Он может сказать, что повышение ставки до конца года по-прежнему ожидается (если сие будет указано в прогнозах), но если замедление экономики и инфляции будет более быстрым, нежели ожидает ФРС – то ФРС завершит цикл повышения ставок с пиком на текущих уровнях.

Пауэлл вряд ли будет абсолютно ястребиным или абсолютно голубиным.

Ястребиным Джей не может быть, ибо риторика минфина Йеллен вчера уже была направлена не на инфляцию, а на способность достичь мягкой посадки экономики, невзирая на шатдаун, забастовки и возобновление выплат студенческих кредитов, что говорит о переключении приоритета администрации Байдена на рост экономики, акцент с инфляции уже испарился.

Голубиным Джей не может быть из-за роста цен на энергоносители с приближением зимы (Йеллен отметила этот рост цен как негатив).

В связи с вышесказанным Пауэлл будет вальсировать по вариантам, а значит рынки будут шиповать в разные стороны.

По ВА/ТА:

— Евродоллар.

Евродоллар корректируется вверх в рамках канала, при нейтральном ФРС логично достижение верха канала перед продолжением падения, в случае голубиного ФРС коррекция может дойти до середины 1,09й фигуры.

— Насдак100.

Пробой низа синего канала приведет изначально как минимум к падению к поддержке на дейли.

При нейтральном ФРС шипы внутри синего канала возможны и не будут означать перелома на рост, только пробой синего канала вверх даст альтернативы к базовому сценарию продолжения падения.

Вывод по заседанию ФРС

ФРС ожидаемо оставила ставку неизменной, но пауза была ястребиной.

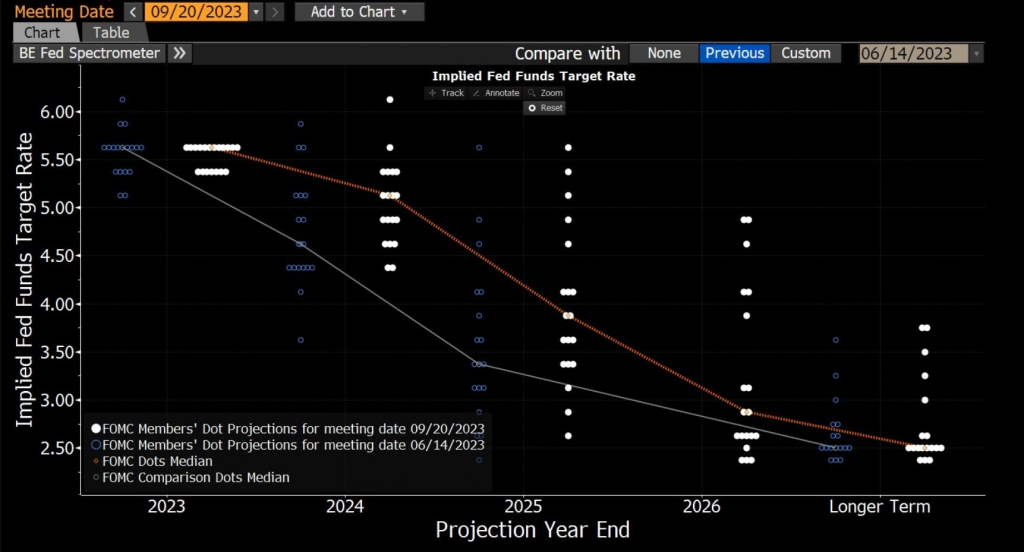

Указания по ставкам в сопроводительном заявлении не изменились, 12 членов ФРС из 19 по-прежнему ожидают ещё одного повышения ставки в этом году, но самые значительные перемены были в прогнозах по уровням ставок на 2024-2025 года.

Члены ФРС теперь ожидает, что на конец 2024 года ставка будет на уровне 5,0%-5,25% против 4,5%-4,75% прогноза ранее, а в 2025 году на уровне 3,75%-4,0% против 3,25%-3,5% прогноза ранее.

Члены ФРС пересмотрели на повышение прогнозы по росту ВВП США, на понижение прогнозы по уровню безработицы (при этом они считают, что безработица больше не вырастет до конца года), что достаточно странно с учетом планируемого уровня ставок.

Пауэлл начал с достаточно голубиных сигналов, заявив, что ставки уже на таком уровне, что риски чрезмерно ужесточить политику сравнялись с недостаточным ужесточением и ФРС нужно заботиться о двух сторонах мандата, т.е. приоритет с инфляции сравнялся с рынком труда.

Пауэлл заявил, что мягкая посадка экономики — основная цель, но худшее, что может сделать ФРС — не вернуть инфляцию к цели.

Через все выступление Пауэлла красной нитью проходила мысль о том, что ФРС действовала очень решительно в повышении ставок, экономика ещё не полностью учла все повышения ставок ФРС и нужно действовать осторожно.

При ответе на риски Пауэлл уменьшил влияние шатдауна и забастовок, основное внимание он сфокусировал на росте цен на энергоносители, которые могут привести к росту инфляции, инфляционных ожиданий, а также ударить по потребительских расходам.

Пауэлл призвал не фокусироваться на ещё одном повышении ставок, будет оно или нет — не так важно, на вопрос о времени снижения ставок он отвечать отказался.

Пауэлл не стал указывать на каком заседании возможно повышение ставки, «решение будет приниматься от заседания к заседанию», но подтвердил, что если инфляция будут падать быстрее прогнозов ФРС, то дополнительное повышение ставки может не потребоваться.

В целом создается впечатление, что ФРС не хочет больше повышать ставки, а прогнозы как по ставкам, так и по росту экономики, были завышены для создания более жестких условий финансирования, дабы быстрее охладить экономику через падение фондового рынка (а падение акций приводит к сокращению расходов компаний, в том числе и через увольнения), чтобы снизить инфляцию и позволить себе начать снижение ставок до выборов президента США в ноября 2024 года.

Тем не менее, опасения Пауэлла в отношении роста цен на энергию абсолютно понятны, ибо продолжение роста цен перейдет и на базовую инфляцию со временем, а Пауэлл не хочет стать первым главой ФРС, не сумевшим вернуть инфляцию под контроль.

Уход от риска связан не столько с большим шансом повышения ставки ФРС, сколько с изменением ожиданий инвесторов по срокам начала цикла снижения ставок и скоростью этих снижений.

Евродоллар пока в канале и рост к верху канала по ТА не исключен, но завтра ВоЕ, которое может быть голубиным, что может привести к пробитию канала вниз по евродоллару с падением в 1,04ю фигуру перед необходимой коррекцией вверх.

Насдак100 пробил канал вниз, логично падение до поддержки на дейли, а дальше будет виднее, завтра данные США внесут свою лепту.

Общая ситуация мало изменилась.

Рынки по-прежнему верят в мягкую посадку экономики США или её отсутствие, невзирая на исчерпание сбережений населения США и резкое замедление экономики в других странах мира.

Главным страхом остается высокая инфляция, которая оставит ЦБ мира в ястребиной позиции с продолжением цикла повышения ставок или длительным удержанием ставок на пике, невзирая на замедление экономики.

Рынки очень чувствительны к отчетам по инфляции всех стран мира, после отчета по инфляции Канады во вторник долговые рынки Канады и США резко упали, но сегодняшний отчет по инфляции Британии немного успокоил инвесторов.

Рост цен на энергоносители не дает уверенности инвесторам в дальнейшей политике ЦБ, причем рост цен на нефть во многом уже стал компонентом геополитического противостояния.

Геополитика является вторым страхом, но он пока небольшой для создания паники на рынках, хотя инвесторы стали более чувствительными к информации по торговой войне США и Китая.

Пошатнулась вера в технологическую революцию после сообщений о значительных запасах чипов и мошеннической схеме Нвидиа, которая привела к резкому росту прибыли во 2 квартале и прогнозе на 3 квартал.

Заседание ФРС.

Решение по ставке можно не смотреть, она не изменится.

Вся реакция будет происходить на новые прогнозы членов ФРС, на указания по траектории ставок и риторику Пауэлла.

Порядок анализа решения ФРС в 21.00:

1) В первую очередь нужно смотреть на прогнозы по ставкам.

Логично ожидать, что прогнозы останутся неизменными на 2023-2024 года, т.е. ещё 1 повышение ставки в этом году и снижение ставок в 2024 на 1,0%, и это будет на небольшой уход от риска.

Если в 2023 году повышение ставки больше не планируется и количество снижений ставок в 2024 году будет больше, чем на 0,75% — это на сильный аппетит к риску.

Самый запутанный вариант: если на 2023 год повышения ставки больше не планируется, но в 2024 ожидается меньшее снижение ставок, чем на 0,75%, такой вариант будет означать, что пик ставок достигнут, но ставки на пике останутся дольше, нежели ожидалось ранее, я считаю, что такой вариант все равно будет на аппетит к риску, ибо признание достижение пика ставок – позитив, а что будет в 2024 году пока никто не знает.

На примере июньских прогнозов:

2) Во вторую очередь смотрим указание по ставкам в сопроводительном заявлении.

Скорее всего, указания останутся неизменными и это нейтральный сценарий.

Измениться указания по ставкам могут только в голубиную сторону, поэтому любая перестановка слов приведет к вопросу Пауэллу «а что ФРС этим хотела сказать».

В самом голубином, но маловероятном, варианте ФРС может изменить указания в стиле ЕЦБ, т.е. «мы считаем, что текущего уровня ставок будет достаточно для возвращения инфляции к цели со временем, но зависимость от данных сохраняется».

3) Третий шаг – точечные прогнозы членов ФРС.

Чем меньше перевес голосов членов ФРС в пользу повышения ставки в этом году – тем больше вероятность, что их мнение в конечном итоге изменится, а значит пик ставок достигнут.

4) Оценку экономической ситуации смотрим с точки зрения логичности решения ФРС.

Если прогнозы по ставкам были понижены – значит логичен пересмотр прогнозов по инфляции на понижение.

Оценка экономической ситуации и инфляции в сопроводиловке ФРС также интересна.

5) Инакомыслящие.

Решение, принятое абсолютным большинством ФРС, имеет большее значение, нежели простым большинством, разброд и шатание вносит сомнения.

Но сегодня протестовать нет причин, ибо ставка останется неизменной, а ярых ястребов в составе ФРС на текущий момент не осталось.

Пауэлл в ходе пресс-конференции будет ссылаться на прогнозы членов ФРС, но, по обычаю крайних пресс-конференций, раздаст карты и быкам, и медведям.

Он может сказать, что повышение ставки до конца года по-прежнему ожидается (если сие будет указано в прогнозах), но если замедление экономики и инфляции будет более быстрым, нежели ожидает ФРС – то ФРС завершит цикл повышения ставок с пиком на текущих уровнях.

Пауэлл вряд ли будет абсолютно ястребиным или абсолютно голубиным.

Ястребиным Джей не может быть, ибо риторика минфина Йеллен вчера уже была направлена не на инфляцию, а на способность достичь мягкой посадки экономики, невзирая на шатдаун, забастовки и возобновление выплат студенческих кредитов, что говорит о переключении приоритета администрации Байдена на рост экономики, акцент с инфляции уже испарился.

Голубиным Джей не может быть из-за роста цен на энергоносители с приближением зимы (Йеллен отметила этот рост цен как негатив).

В связи с вышесказанным Пауэлл будет вальсировать по вариантам, а значит рынки будут шиповать в разные стороны.

По ВА/ТА:

— Евродоллар.

Евродоллар корректируется вверх в рамках канала, при нейтральном ФРС логично достижение верха канала перед продолжением падения, в случае голубиного ФРС коррекция может дойти до середины 1,09й фигуры.

— Насдак100.

Пробой низа синего канала приведет изначально как минимум к падению к поддержке на дейли.

При нейтральном ФРС шипы внутри синего канала возможны и не будут означать перелома на рост, только пробой синего канала вверх даст альтернативы к базовому сценарию продолжения падения.

Вывод по заседанию ФРС

ФРС ожидаемо оставила ставку неизменной, но пауза была ястребиной.

Указания по ставкам в сопроводительном заявлении не изменились, 12 членов ФРС из 19 по-прежнему ожидают ещё одного повышения ставки в этом году, но самые значительные перемены были в прогнозах по уровням ставок на 2024-2025 года.

Члены ФРС теперь ожидает, что на конец 2024 года ставка будет на уровне 5,0%-5,25% против 4,5%-4,75% прогноза ранее, а в 2025 году на уровне 3,75%-4,0% против 3,25%-3,5% прогноза ранее.

Члены ФРС пересмотрели на повышение прогнозы по росту ВВП США, на понижение прогнозы по уровню безработицы (при этом они считают, что безработица больше не вырастет до конца года), что достаточно странно с учетом планируемого уровня ставок.

Пауэлл начал с достаточно голубиных сигналов, заявив, что ставки уже на таком уровне, что риски чрезмерно ужесточить политику сравнялись с недостаточным ужесточением и ФРС нужно заботиться о двух сторонах мандата, т.е. приоритет с инфляции сравнялся с рынком труда.

Пауэлл заявил, что мягкая посадка экономики — основная цель, но худшее, что может сделать ФРС — не вернуть инфляцию к цели.

Через все выступление Пауэлла красной нитью проходила мысль о том, что ФРС действовала очень решительно в повышении ставок, экономика ещё не полностью учла все повышения ставок ФРС и нужно действовать осторожно.

При ответе на риски Пауэлл уменьшил влияние шатдауна и забастовок, основное внимание он сфокусировал на росте цен на энергоносители, которые могут привести к росту инфляции, инфляционных ожиданий, а также ударить по потребительских расходам.

Пауэлл призвал не фокусироваться на ещё одном повышении ставок, будет оно или нет — не так важно, на вопрос о времени снижения ставок он отвечать отказался.

Пауэлл не стал указывать на каком заседании возможно повышение ставки, «решение будет приниматься от заседания к заседанию», но подтвердил, что если инфляция будут падать быстрее прогнозов ФРС, то дополнительное повышение ставки может не потребоваться.

В целом создается впечатление, что ФРС не хочет больше повышать ставки, а прогнозы как по ставкам, так и по росту экономики, были завышены для создания более жестких условий финансирования, дабы быстрее охладить экономику через падение фондового рынка (а падение акций приводит к сокращению расходов компаний, в том числе и через увольнения), чтобы снизить инфляцию и позволить себе начать снижение ставок до выборов президента США в ноября 2024 года.

Тем не менее, опасения Пауэлла в отношении роста цен на энергию абсолютно понятны, ибо продолжение роста цен перейдет и на базовую инфляцию со временем, а Пауэлл не хочет стать первым главой ФРС, не сумевшим вернуть инфляцию под контроль.

Уход от риска связан не столько с большим шансом повышения ставки ФРС, сколько с изменением ожиданий инвесторов по срокам начала цикла снижения ставок и скоростью этих снижений.

Евродоллар пока в канале и рост к верху канала по ТА не исключен, но завтра ВоЕ, которое может быть голубиным, что может привести к пробитию канала вниз по евродоллару с падением в 1,04ю фигуру перед необходимой коррекцией вверх.

Насдак100 пробил канал вниз, логично падение до поддержки на дейли, а дальше будет виднее, завтра данные США внесут свою лепту.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба