Итоги недели

Отечественный рынок акций на фоне потока новостей из Греции на прошлой неделе сумел снять перекупленность. За неделю индекс ММВБ снизился на 1,66%, индекс РТС на 4,22%.

Старт торговой недели прошел на минорной ноте. Желание зафиксировать прибыль российскими инвесторами спровоцировали новости о том, что Китай не будет инвестировать средства в Европейский фонд финансовой стабильности. Поднебесная входила в первые ряды сторонних инвесторов, способных внести существенный вклад в запланированное расширение фонда, поэтому отказ Китая был негативно воспринят инвесторами. На данном фоне рублевый индикатор опустился ниже психологически значимой отметки 1500 пунктов.

Усилить негативный настрой инвесторов смогли новости из Греции. Так, премьер-министр страны Г. Папандреу объявил о намерении провести в стране референдум по вопросу принятия помощи от ЕС, что повысило риски наступления дефолта Афин. Однако, несмотря на столь негативные события «медведи» не долго властвовали на российском рынке: ожидание позитивных итогов заседаний ФРС, ЕЦБ и саммита G20 позволило «быкам» отыграть часть позиций в середине недели. Но успех оказался слишком краткосрочным. Лидеры еврозоны отложили предоставление пакета помощи Греции до проведения народного собрания, а итоги заседания ФРС оказались нейтральными: ставка была оставлена на прежнем уровне, а новые стимулы введены не были, что вновь спровоцировало фиксацию прибыли.

Более неожиданным выглядели итоги заседания ЕЦБ, на котором ставка была понижена на 0,25 п.п. до 1,25%, в то время как изменений не ожидалось. Вступивший в должность глава ЕЦБ Марио Драги в принципе не преподнес сюрпризов, отметив сохраняющиеся риски для темпов роста экономики. В свою очередь действия ЕЦБ были позитивно восприняты участниками торгов. К тому же под конец сокращенной недели на отечественном рынке акций появились слухи о том, что Г. Папандреу может подать в отставку или отказаться от идеи проведения референдума в связи с расколом в правящей партии Греции, что снизило опасения в отношении дефолта страны. В результате рублевый индикатор сумел частично скомпенсировать снижение в первой половине недели, закрывшись чуть выше психологической отметки 1500 пунктов.

На старте наступившей недели отечественный рынок акций будет отыгрывать новости об отставке Г. Папандреу и отказе в проведении референдума в Греции. Стоит отметить, что неделя будет скудна на макростатистику, поэтому инвесторы сосредоточатся на новостях из европейского региона. С технической точки зрения отечественный рынок акций снял перекупленность, сформированную на фоне итогов саммита ЕС, что не препятствует продолжению роста.

Мировые рынки

Первая половина прошлой недели на мировых фондовых площадках выдалась довольно напряженной. С одной стороны давление на ведущие индексы оказывала их перегретость, а также поток негативных новостей. С другой стороны ожидание позитивных итогов ключевых событий недели способствовали контратакам биржевых «быков».

Одной из негативных новостей, послужившей дополнительным драйвером для фиксации прибыли инвесторами, стала новость в отношении инвестиций Китая в рамках спасения проблемных европейских стран. За свою помощь Поднебесная требовала некоторые преференций, в частности, не исключались требования в отношении прекращения критики валютной политики КНР. Стоит отметить, что ранее на саммите ЕС была достигнута договоренность среди лидеров Евросоюза об увеличении Европейского фонда финансовой стабильности до триллиона евро. При этом не исключалась финансовая помощь со стороны Китая, но не получив требуемых уступок, страна отказалась участвовать в данном расширении. Подобный отказ был негативно встречен инвесторами, несмотря на то, что видные европейские политические деятели пообещали справиться и без помощи Поднебесной.

Другим возмутителем спокойствия на прошлой неделе стала Греция. Премьер-министр страны Г. Папандреу объявил о намерении провести в стране референдум по вопросу принятия помощи от ЕС. Учитывая настроения, царящие в Греции, вероятность того, что народ проголосовал бы «против» была очень велика. В результате было поставлено под сомнение получение жизненно необходимого страной транша помощи. Так, федеральный канцлер Германии А. Меркель и президент Франции Н. Саркози пригрозили Афинам тем, что транш не будет предоставлен до проведения народного голосования. В результате в правящей партии Греции возник раскол, что породило слухи о возможной отставке Папандреу, которая позже получила подтверждение. При этом референдум в стране проводиться не будет.

Помимо всего прочего на прошлой неделе прошли заседания ФРС, ЕЦБ и саммит G20. Заседание ФРС не преподнесло сюрпризов, чего нельзя сказать о заседании ЕЦБ. ЕЦБ понизил базовую ставку на 0,25 п.п., что позитивно отразилось на фондовых площадках. Ранее начатая программа по ужесточению денежно-кредитной политики в еврозоне оказывала существенное давление на экономике проблемных стран. С учетом текущего положения дел некоторое ослабление может благоприятно отразиться на их состоянии. Довольно позитивно выглядели итоги саммита G20: Европейский фонд финансовой стабильности намерен сотрудничать с МВФ, а ресурсы МВФ будут увеличены для оказания помощи как развивающимся странам, так и еврозоне.

Однако ложку дегтя под занавес торговой недели внесли новости из Италии. По сообщениям премьер-министр страны С. Берлускони отказался от финансовой поддержки, предложенной МВФ. Учитывая, что Италия может быть следующей страной за Грецией, неспособной самостоятельно справиться со своими финансовыми проблемами, данный шаг вызвал недовольство в кругах инвесторов. Не воодушевила инвесторов и разнонаправленная статистика по рынку труда в США. Так, занятость в несельскохозяйственном секторе за октябрь выросла на 80 тыс., вместо ожидаемых 95 тыс., а уровень безработицы составил 9%, вместо 9,1%.

Сырьевой рынок

Сырьевой рынок на прошлой неделе продемонстрировал смешанную динамику. События в Греции способствовали продажам рисковых активов, что, в частности, негативно сказалось на стоимости фьючерсов на промметаллы. Нефтяные фьючерсы, напротив, продемонстрировали рост.

Основные новости прошлой недели

Телекоммуникационный сектор

Ростелеком

Совет директоров «Ростелекома» одобрил выкуп акций компаний с рынка. Лимит средств на buy-back составит $500 млн.

На наш взгляд, новость носит умеренно-позитивный характер. В целом новость об обратном выкупе может поддержать котировки акций эмитента, однако подробностей выкупа кроме лимита средств пока оговорено не было, что создает некоторые риски. Кроме того, появились слухи о том, что цена выкупа будет близка к рыночной, что не способствует активным покупкам бумаг оператора. Помимо всего прочего в настоящее время имеются более важные новости, в частности, слухи о том, что ВЭБ выступает против сделки по выкупу 25% плюс одна акция «Связьинвеста» у «Ростелекома». Передача данного пакета необходима для завершения реформы госхолдинга, таким образом, повышается вероятность затягивания данного процесса, что может негативно отразиться на стоимости акций «Ростелекома». Другими слухами стали сообщения о том, что бывший гендиректор «Связьинвеста» Евгений Юрченко выходит из состава акционеров «Ростелекома» посредством продажи акций структурам Сулеймана Керимова. Стоит отметить, что присутствие Юрченко в составе миноритариев поддерживает весомую оппозицию, поэтому его уход может отрицательно отразиться на положении миноритариев в компании. На наш взгляд, дальнейшие подробности в отношении данных новостей будут способны задать соответствующую динамику акций эмитента.

Энергетический сектор

Газпром энергохолдинг

Холдинг провел День инвестора, на котором был обнародован прогноз финансовых и операционных показателей основных дочерних структур: «Мосэнерго», ОГК-2 и ТГК-1. По прогнозам суммарная EBITDA в 2011 году вырастет на 12% до $1,5 млрд. В частности, EBITDA объединенной ОГК-2 вырастет на 37%, при этом выручка увеличится на 65,7%. Выручка ТГК-1 увеличится на 26%, а EBITDA – на 3%. В отношении «Мосэнерго» ожидается рост выручки на 11%, а EBITDA – на 20%.

На наш взгляд, новость носит умеренно-негативный характер. Озвученные прогнозы, по нашему мнению, выглядят слишком консервативно: сравнение с результатом за первое полугодие подразумевает весомое сокращение выработки электроэнергии в IV квартале текущего года. Однако пока что мы не видим реальных предпосылок для реализации подобного сценария, что в целом позволяет ожидать увидеть по итогам года более оптимистичные цифры. С другой стороны прогнозы значительно отстают от ожиданий рынка, что может оказывать давление на бумаги дочерних компаний холдинга. Стоит отметить, что особенно негативно выглядит прогноз по финансовым результатам ОГК-2 (EBITDA margin может составить лишь 6%). Однако мы бы не рекомендовали пока что драматизировать ситуацию, синергетический эффект от объединения с ОГК-6 все же может носить более сильный характер, чем ожидает «Газпром энергохолдинг». Наиболее оптимистично выглядят прогнозы по результатам «Мосэнерго», акции которой, на наш взгляд, являются не плохой ставкой на инвестирование в отрасль. Драйвером может выступить активизация деятельности с МОЭК.

Макроэкономические показатели

Денежный рынок

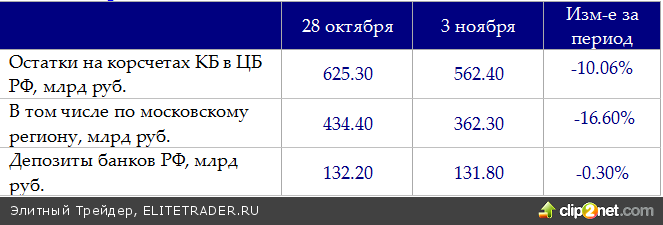

За анализируемый период ликвидность уменьшилась. Остатки на корсчетах уменьшились по РФ на 10,06%, а по московскому региону - на 16,60%. Депозиты банков уменьшились на 0,30%.

Динамика рублевой ликвидности

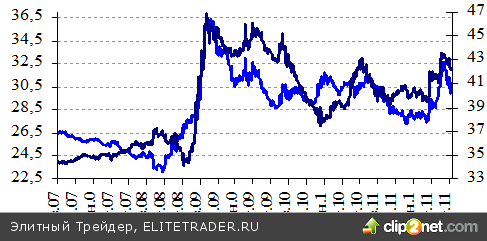

Взаимосвязь USD/RUR с EUR/RUR

Отечественный рынок акций на фоне потока новостей из Греции на прошлой неделе сумел снять перекупленность. За неделю индекс ММВБ снизился на 1,66%, индекс РТС на 4,22%.

Старт торговой недели прошел на минорной ноте. Желание зафиксировать прибыль российскими инвесторами спровоцировали новости о том, что Китай не будет инвестировать средства в Европейский фонд финансовой стабильности. Поднебесная входила в первые ряды сторонних инвесторов, способных внести существенный вклад в запланированное расширение фонда, поэтому отказ Китая был негативно воспринят инвесторами. На данном фоне рублевый индикатор опустился ниже психологически значимой отметки 1500 пунктов.

Усилить негативный настрой инвесторов смогли новости из Греции. Так, премьер-министр страны Г. Папандреу объявил о намерении провести в стране референдум по вопросу принятия помощи от ЕС, что повысило риски наступления дефолта Афин. Однако, несмотря на столь негативные события «медведи» не долго властвовали на российском рынке: ожидание позитивных итогов заседаний ФРС, ЕЦБ и саммита G20 позволило «быкам» отыграть часть позиций в середине недели. Но успех оказался слишком краткосрочным. Лидеры еврозоны отложили предоставление пакета помощи Греции до проведения народного собрания, а итоги заседания ФРС оказались нейтральными: ставка была оставлена на прежнем уровне, а новые стимулы введены не были, что вновь спровоцировало фиксацию прибыли.

Более неожиданным выглядели итоги заседания ЕЦБ, на котором ставка была понижена на 0,25 п.п. до 1,25%, в то время как изменений не ожидалось. Вступивший в должность глава ЕЦБ Марио Драги в принципе не преподнес сюрпризов, отметив сохраняющиеся риски для темпов роста экономики. В свою очередь действия ЕЦБ были позитивно восприняты участниками торгов. К тому же под конец сокращенной недели на отечественном рынке акций появились слухи о том, что Г. Папандреу может подать в отставку или отказаться от идеи проведения референдума в связи с расколом в правящей партии Греции, что снизило опасения в отношении дефолта страны. В результате рублевый индикатор сумел частично скомпенсировать снижение в первой половине недели, закрывшись чуть выше психологической отметки 1500 пунктов.

На старте наступившей недели отечественный рынок акций будет отыгрывать новости об отставке Г. Папандреу и отказе в проведении референдума в Греции. Стоит отметить, что неделя будет скудна на макростатистику, поэтому инвесторы сосредоточатся на новостях из европейского региона. С технической точки зрения отечественный рынок акций снял перекупленность, сформированную на фоне итогов саммита ЕС, что не препятствует продолжению роста.

Мировые рынки

Первая половина прошлой недели на мировых фондовых площадках выдалась довольно напряженной. С одной стороны давление на ведущие индексы оказывала их перегретость, а также поток негативных новостей. С другой стороны ожидание позитивных итогов ключевых событий недели способствовали контратакам биржевых «быков».

Одной из негативных новостей, послужившей дополнительным драйвером для фиксации прибыли инвесторами, стала новость в отношении инвестиций Китая в рамках спасения проблемных европейских стран. За свою помощь Поднебесная требовала некоторые преференций, в частности, не исключались требования в отношении прекращения критики валютной политики КНР. Стоит отметить, что ранее на саммите ЕС была достигнута договоренность среди лидеров Евросоюза об увеличении Европейского фонда финансовой стабильности до триллиона евро. При этом не исключалась финансовая помощь со стороны Китая, но не получив требуемых уступок, страна отказалась участвовать в данном расширении. Подобный отказ был негативно встречен инвесторами, несмотря на то, что видные европейские политические деятели пообещали справиться и без помощи Поднебесной.

Другим возмутителем спокойствия на прошлой неделе стала Греция. Премьер-министр страны Г. Папандреу объявил о намерении провести в стране референдум по вопросу принятия помощи от ЕС. Учитывая настроения, царящие в Греции, вероятность того, что народ проголосовал бы «против» была очень велика. В результате было поставлено под сомнение получение жизненно необходимого страной транша помощи. Так, федеральный канцлер Германии А. Меркель и президент Франции Н. Саркози пригрозили Афинам тем, что транш не будет предоставлен до проведения народного голосования. В результате в правящей партии Греции возник раскол, что породило слухи о возможной отставке Папандреу, которая позже получила подтверждение. При этом референдум в стране проводиться не будет.

Помимо всего прочего на прошлой неделе прошли заседания ФРС, ЕЦБ и саммит G20. Заседание ФРС не преподнесло сюрпризов, чего нельзя сказать о заседании ЕЦБ. ЕЦБ понизил базовую ставку на 0,25 п.п., что позитивно отразилось на фондовых площадках. Ранее начатая программа по ужесточению денежно-кредитной политики в еврозоне оказывала существенное давление на экономике проблемных стран. С учетом текущего положения дел некоторое ослабление может благоприятно отразиться на их состоянии. Довольно позитивно выглядели итоги саммита G20: Европейский фонд финансовой стабильности намерен сотрудничать с МВФ, а ресурсы МВФ будут увеличены для оказания помощи как развивающимся странам, так и еврозоне.

Однако ложку дегтя под занавес торговой недели внесли новости из Италии. По сообщениям премьер-министр страны С. Берлускони отказался от финансовой поддержки, предложенной МВФ. Учитывая, что Италия может быть следующей страной за Грецией, неспособной самостоятельно справиться со своими финансовыми проблемами, данный шаг вызвал недовольство в кругах инвесторов. Не воодушевила инвесторов и разнонаправленная статистика по рынку труда в США. Так, занятость в несельскохозяйственном секторе за октябрь выросла на 80 тыс., вместо ожидаемых 95 тыс., а уровень безработицы составил 9%, вместо 9,1%.

Сырьевой рынок

Сырьевой рынок на прошлой неделе продемонстрировал смешанную динамику. События в Греции способствовали продажам рисковых активов, что, в частности, негативно сказалось на стоимости фьючерсов на промметаллы. Нефтяные фьючерсы, напротив, продемонстрировали рост.

Основные новости прошлой недели

Телекоммуникационный сектор

Ростелеком

Совет директоров «Ростелекома» одобрил выкуп акций компаний с рынка. Лимит средств на buy-back составит $500 млн.

На наш взгляд, новость носит умеренно-позитивный характер. В целом новость об обратном выкупе может поддержать котировки акций эмитента, однако подробностей выкупа кроме лимита средств пока оговорено не было, что создает некоторые риски. Кроме того, появились слухи о том, что цена выкупа будет близка к рыночной, что не способствует активным покупкам бумаг оператора. Помимо всего прочего в настоящее время имеются более важные новости, в частности, слухи о том, что ВЭБ выступает против сделки по выкупу 25% плюс одна акция «Связьинвеста» у «Ростелекома». Передача данного пакета необходима для завершения реформы госхолдинга, таким образом, повышается вероятность затягивания данного процесса, что может негативно отразиться на стоимости акций «Ростелекома». Другими слухами стали сообщения о том, что бывший гендиректор «Связьинвеста» Евгений Юрченко выходит из состава акционеров «Ростелекома» посредством продажи акций структурам Сулеймана Керимова. Стоит отметить, что присутствие Юрченко в составе миноритариев поддерживает весомую оппозицию, поэтому его уход может отрицательно отразиться на положении миноритариев в компании. На наш взгляд, дальнейшие подробности в отношении данных новостей будут способны задать соответствующую динамику акций эмитента.

Энергетический сектор

Газпром энергохолдинг

Холдинг провел День инвестора, на котором был обнародован прогноз финансовых и операционных показателей основных дочерних структур: «Мосэнерго», ОГК-2 и ТГК-1. По прогнозам суммарная EBITDA в 2011 году вырастет на 12% до $1,5 млрд. В частности, EBITDA объединенной ОГК-2 вырастет на 37%, при этом выручка увеличится на 65,7%. Выручка ТГК-1 увеличится на 26%, а EBITDA – на 3%. В отношении «Мосэнерго» ожидается рост выручки на 11%, а EBITDA – на 20%.

На наш взгляд, новость носит умеренно-негативный характер. Озвученные прогнозы, по нашему мнению, выглядят слишком консервативно: сравнение с результатом за первое полугодие подразумевает весомое сокращение выработки электроэнергии в IV квартале текущего года. Однако пока что мы не видим реальных предпосылок для реализации подобного сценария, что в целом позволяет ожидать увидеть по итогам года более оптимистичные цифры. С другой стороны прогнозы значительно отстают от ожиданий рынка, что может оказывать давление на бумаги дочерних компаний холдинга. Стоит отметить, что особенно негативно выглядит прогноз по финансовым результатам ОГК-2 (EBITDA margin может составить лишь 6%). Однако мы бы не рекомендовали пока что драматизировать ситуацию, синергетический эффект от объединения с ОГК-6 все же может носить более сильный характер, чем ожидает «Газпром энергохолдинг». Наиболее оптимистично выглядят прогнозы по результатам «Мосэнерго», акции которой, на наш взгляд, являются не плохой ставкой на инвестирование в отрасль. Драйвером может выступить активизация деятельности с МОЭК.

Макроэкономические показатели

Денежный рынок

За анализируемый период ликвидность уменьшилась. Остатки на корсчетах уменьшились по РФ на 10,06%, а по московскому региону - на 16,60%. Депозиты банков уменьшились на 0,30%.

Динамика рублевой ликвидности

Взаимосвязь USD/RUR с EUR/RUR

/Элитный Трейдер, ELITETRADER.RU/

http://www.alorbroker.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба