8 октября 2013 utmedia Крылов Михаил

Разработка лекарства от рака — наиболее перспективная отрасль современной биотехнологии. 2013 год выдался не таким богатым на клинические испытания, в основном, крупных фармацевтических концернов. Тем не менее есть ряд новинок, о которых можно рассказать.

Почти весь прошлый год прошёл под знаком успешных клинических тестов, которые принесли успех бизнесам-стартапам, включая Regeneron, о котором мы уже писали.

Для торговле на лекарствах от рака точно не следует брать ликвидные компании. Как и в случае фирм, не представленных на бирже (например, производитель Zelboraf компания Plexxikon до сих пор не вышла на IPO), с помощью акций-лидеров по торговой активности нельзя купить лекарство от рака. Слишком крупная капитализация ведёт к утери связи с выручкой от отдельных препаратов.

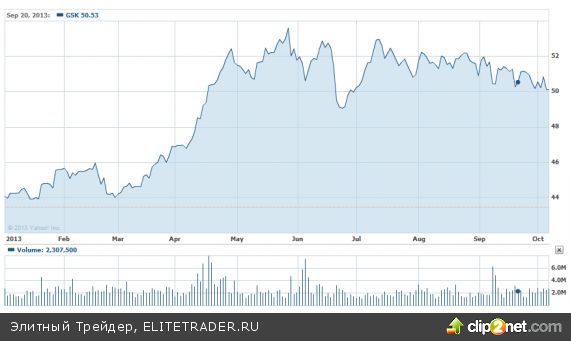

А как же GKS?

На нью-йоркской бирже активно торгуются бумаги GlaxoSmithKline (NYSE: GSK). В этом году концерн получил разрешения FDA на лекарства от двух форм меланомы (Mekinist от нерезецируемой либо метастатической и Tafinlar от неоперабельной).

Казалось бы, рынок очень перспективный, о чём можно судить по числу новых больных в год (старые не сразу пересаживаются с одного курса лечения на другой). Меланома развивается из пигментных клеток и находится либо в коже, либо в сетчатке глаза и слизистых. Для её лечения применяется лазерная и лучевая терапия. В США каждый год около 50 тысяч новых случаев заболевания.

Действительно, получается, что годовой прирост выручки от продажи нового лекарства можно оценить в полмиллиарда долларов. Оценить рост продаж в течение семи лет можно на уровне 3-4 млрд долларов. Вопрос в том, сколько это на одну акцию это не больше одного доллара, а значит исследование имеет ограниченную пользу для трейдера.

Инвестиции в совместную разработку лекарств

Изобретение новых лекарств — это процесс и творческий, и затратный. Для стартапов разработка в одиночку становится неподъёмной. По этой причине для многих институционалов предпочтительнее инвестировать в акции тех биотехов, которые налаживают партнёрские связи с крупными компаниями.

Например, в партнёрстве с компанией Roche (OTC: RHHBY), фирма ImmunoGen Inc. (Nasdaq GS: IMGN) разрабатывает лекарства, поражающие раковые клетки в тысячи раз сильнее химиотерапии. Потенциал роста выручки с лекарства от рака молочной железы Kadcyl — до 7 млрд долларов к 2020 году. У ImmunoGen есть лекарства от рака лёгких и яичников, от лимфомы, от рака головного мозга и шеи. Но для розничных инвесторов вложения в акции IMGN, цена которых в 39 раз больше фактического объёма продаж на одну бумагу, — настоящая головная боль: на 2014 финансовый год фирма прогнозирует убыток, равный ожидаемой выручке.

Если ImmunoGen увидел в Roche последнюю надежду на выход из столь сложной финансовой ситуации, то Seattle Genetics (Nasdaq: SGEN) получил надёжного партнёра в лице того же концерна. Сейчас «большой брат» Seattle испытывает антитела от опухолей из кроветворных клеток. Вообще же основной бизнес компании — это продажа лекарства от лимфомы Adcetris. Этот препарат подходит только для терапии второй линии, если предшествовавшее лечение было безуспешно. Пиковые продажи этого лекарства в США предполагаются на уровне 600 млн долларов.

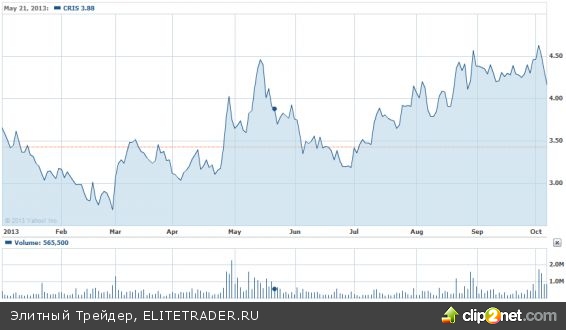

Кроме того интересны совместные с Curis (NASDAQ: CRIS) испытания лекарства от злокачественных раковых опухолей, которые также проводит корпорация Roche.

Выбирая между акциями компаний, ведущих совместную разработку лекарств, розничным инвесторам следует отталкиваться от таких критериев, как отдача от инвестиций. Если компания остаётся убыточной, а её накачивают деньгами, это может быть ошибкой. Если же фирма неплохо ведёт дела самостоятельно, это обнадёживает намного сильнее.

Отбор акций из биотехов

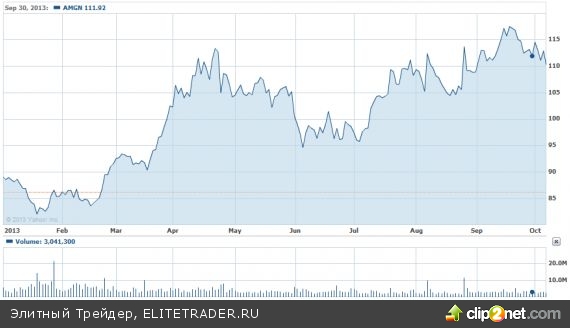

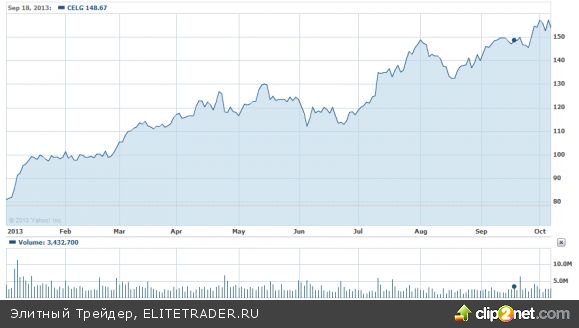

Слияния и поглощения одних стартапов другими дают больше возможностей для вложений розничным инвесторам. Главным критерием отбора акций в данном случае выступает генерируемый объём продаж. Наиболее интересными бумагами представляются Amgen и Celgene, о которых мы уже писали здесь и здесь.

Amgen (Nasdaq: AMGN) весь год пытался проглотить Onyx Pharmaceuticals (Nasdaq GS: ONXX) и сделал это, о чём мы уже писали здесь . Производимое ONXX лекарство от рака плазматических клеток костного мозга может сгенерировать до 2,3 млрд долларов продаж до 2018 года. AMGN получает права на препарат Kyprolis, на который, по оценке Goldman Sachs, может приходиться до 12% выручки стартапа к 2020 году. Новый препарат подвинет в структуре выручки Epo/Aranesp и Neupo/Neulasta. Можно ждать выстрела от препарата Xgeva/Prolia от гигантоклеточных опухолей. Кроме того у ONXX в разработке находится лекарство от рака молочной железы, которое даст AMGN продажи до 5 млрд долларов.

Celgene (NASDAQ: CELG) разработал ревлимид для лечения лимфомы из клеток мантийной зоны, на который приходится уже 68% его выручки. Общие продажи этого вещества в мире составили 1,05 млрд долларов, включая 625 млн долларов в США.

С точки зрения инвестиций, наиболее перспективны акции компаний, которые конкурируют с грандами и используются для лечения нескольких форм онкологии. Например, Pfizer (NYSE: PFE) производит Xalkori от крупноклеточного рака лёгких. В Celgene пытаются перевести больных этой формой рака на абраксан, приносящий только в США 120 млн долларов. Недавно тот же препарат получил лицензию как лекарство от рака поджелудочной железы.

В то же время рынок может испытать временный спад, пока больные уже проходят назначенные курсы. Для лечения хронической или трудно поддающейся воздействию множественной миеломы используется помалист от Celgene — новое лекарство, первый полный квартал продаж которого в США принёс 58 млрд долларов. Примерно столько же приносит предыдущий препарат от того же заболевания под названием Таломид. Сопоставимость двух показателей ставит вопрос об отдаче от инвестиций.

И всё же, вложения в такие компании, как AMGN и CELG, представляются более надёжными и перспективными, чем в высоколиквидные бумаги GSK и PFE или в расписки RHHBY. Такие компании, в отличие от SGEN или CRIS, выполняют не одну из функций при разработке лекарств, а полный цикл работ. По этой причине за акциями стоит фундаментальная стоимость, обусловленная производственными процессами.

Почти весь прошлый год прошёл под знаком успешных клинических тестов, которые принесли успех бизнесам-стартапам, включая Regeneron, о котором мы уже писали.

Для торговле на лекарствах от рака точно не следует брать ликвидные компании. Как и в случае фирм, не представленных на бирже (например, производитель Zelboraf компания Plexxikon до сих пор не вышла на IPO), с помощью акций-лидеров по торговой активности нельзя купить лекарство от рака. Слишком крупная капитализация ведёт к утери связи с выручкой от отдельных препаратов.

А как же GKS?

На нью-йоркской бирже активно торгуются бумаги GlaxoSmithKline (NYSE: GSK). В этом году концерн получил разрешения FDA на лекарства от двух форм меланомы (Mekinist от нерезецируемой либо метастатической и Tafinlar от неоперабельной).

Казалось бы, рынок очень перспективный, о чём можно судить по числу новых больных в год (старые не сразу пересаживаются с одного курса лечения на другой). Меланома развивается из пигментных клеток и находится либо в коже, либо в сетчатке глаза и слизистых. Для её лечения применяется лазерная и лучевая терапия. В США каждый год около 50 тысяч новых случаев заболевания.

Действительно, получается, что годовой прирост выручки от продажи нового лекарства можно оценить в полмиллиарда долларов. Оценить рост продаж в течение семи лет можно на уровне 3-4 млрд долларов. Вопрос в том, сколько это на одну акцию это не больше одного доллара, а значит исследование имеет ограниченную пользу для трейдера.

Инвестиции в совместную разработку лекарств

Изобретение новых лекарств — это процесс и творческий, и затратный. Для стартапов разработка в одиночку становится неподъёмной. По этой причине для многих институционалов предпочтительнее инвестировать в акции тех биотехов, которые налаживают партнёрские связи с крупными компаниями.

Например, в партнёрстве с компанией Roche (OTC: RHHBY), фирма ImmunoGen Inc. (Nasdaq GS: IMGN) разрабатывает лекарства, поражающие раковые клетки в тысячи раз сильнее химиотерапии. Потенциал роста выручки с лекарства от рака молочной железы Kadcyl — до 7 млрд долларов к 2020 году. У ImmunoGen есть лекарства от рака лёгких и яичников, от лимфомы, от рака головного мозга и шеи. Но для розничных инвесторов вложения в акции IMGN, цена которых в 39 раз больше фактического объёма продаж на одну бумагу, — настоящая головная боль: на 2014 финансовый год фирма прогнозирует убыток, равный ожидаемой выручке.

Если ImmunoGen увидел в Roche последнюю надежду на выход из столь сложной финансовой ситуации, то Seattle Genetics (Nasdaq: SGEN) получил надёжного партнёра в лице того же концерна. Сейчас «большой брат» Seattle испытывает антитела от опухолей из кроветворных клеток. Вообще же основной бизнес компании — это продажа лекарства от лимфомы Adcetris. Этот препарат подходит только для терапии второй линии, если предшествовавшее лечение было безуспешно. Пиковые продажи этого лекарства в США предполагаются на уровне 600 млн долларов.

Кроме того интересны совместные с Curis (NASDAQ: CRIS) испытания лекарства от злокачественных раковых опухолей, которые также проводит корпорация Roche.

Выбирая между акциями компаний, ведущих совместную разработку лекарств, розничным инвесторам следует отталкиваться от таких критериев, как отдача от инвестиций. Если компания остаётся убыточной, а её накачивают деньгами, это может быть ошибкой. Если же фирма неплохо ведёт дела самостоятельно, это обнадёживает намного сильнее.

Отбор акций из биотехов

Слияния и поглощения одних стартапов другими дают больше возможностей для вложений розничным инвесторам. Главным критерием отбора акций в данном случае выступает генерируемый объём продаж. Наиболее интересными бумагами представляются Amgen и Celgene, о которых мы уже писали здесь и здесь.

Amgen (Nasdaq: AMGN) весь год пытался проглотить Onyx Pharmaceuticals (Nasdaq GS: ONXX) и сделал это, о чём мы уже писали здесь . Производимое ONXX лекарство от рака плазматических клеток костного мозга может сгенерировать до 2,3 млрд долларов продаж до 2018 года. AMGN получает права на препарат Kyprolis, на который, по оценке Goldman Sachs, может приходиться до 12% выручки стартапа к 2020 году. Новый препарат подвинет в структуре выручки Epo/Aranesp и Neupo/Neulasta. Можно ждать выстрела от препарата Xgeva/Prolia от гигантоклеточных опухолей. Кроме того у ONXX в разработке находится лекарство от рака молочной железы, которое даст AMGN продажи до 5 млрд долларов.

Celgene (NASDAQ: CELG) разработал ревлимид для лечения лимфомы из клеток мантийной зоны, на который приходится уже 68% его выручки. Общие продажи этого вещества в мире составили 1,05 млрд долларов, включая 625 млн долларов в США.

С точки зрения инвестиций, наиболее перспективны акции компаний, которые конкурируют с грандами и используются для лечения нескольких форм онкологии. Например, Pfizer (NYSE: PFE) производит Xalkori от крупноклеточного рака лёгких. В Celgene пытаются перевести больных этой формой рака на абраксан, приносящий только в США 120 млн долларов. Недавно тот же препарат получил лицензию как лекарство от рака поджелудочной железы.

В то же время рынок может испытать временный спад, пока больные уже проходят назначенные курсы. Для лечения хронической или трудно поддающейся воздействию множественной миеломы используется помалист от Celgene — новое лекарство, первый полный квартал продаж которого в США принёс 58 млрд долларов. Примерно столько же приносит предыдущий препарат от того же заболевания под названием Таломид. Сопоставимость двух показателей ставит вопрос об отдаче от инвестиций.

И всё же, вложения в такие компании, как AMGN и CELG, представляются более надёжными и перспективными, чем в высоколиквидные бумаги GSK и PFE или в расписки RHHBY. Такие компании, в отличие от SGEN или CRIS, выполняют не одну из функций при разработке лекарств, а полный цикл работ. По этой причине за акциями стоит фундаментальная стоимость, обусловленная производственными процессами.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба