7 февраля 2014 smart-lab.ru Верпета Сергей

Сезон анализа отчётности начинается с Роснефти. Пока это первая отчётность за 2013 год, которую я взял за правило регулярно анализировать. Роснефть на ММВБ стоит 2 574 933 282 418 рублей или $ 74 172 438 317 по текущему курсу. Цена о.а. 242,97 рублей. С момента моего последнего обзора этой компании Роснефть подешевела в долларах на 4,2%. Ниже привожу место Роснефти в мировой табели о рангах (капитализация крупнейших нефтегазовых компаний).

Рисунок Роснефть в сравнении с мировыми нефтяными мейджорами

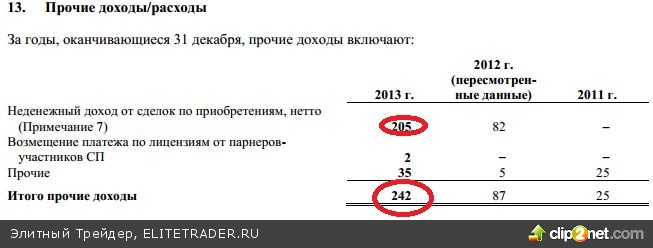

Финансовые результаты Выручка выросла на +52% и составила 4 694 млрд рублей (здесь и далее по тексту относительно 2012 года). Себестоимость выросла на 55% и составила 4 139 млрд рублей. Операционная прибыль выросла на 35% и составила 555 млрд рублей. Операционная рентабельность 11,8%. Вообще, последние три года, с ростом бизнеса Роснефть теряет финансовую операционную эффективность, т.к. операционная рентабельность падает. Чистая прибыль выросла на 49% и составила 543 млрд рублей. Увидев такой рост прибыли, который не совсем оправдан относительно операционной прибыли решил разобраться в чём дело. Вижу статью «прочие доходы» (примечание 13), которая и внесла существенный вклад в скачок прибыли. Смотрю примечание 13. Там:

Рисунок Примечание 13

Стоит сумма 205 млрд рублей — неденежный доход от сделок по приобретениям и отсылка к Примечанию 7. Ну ок посмотрим, что там в седьмом примечании… …а там длиннющий список приобретённых в 2013 году дочерних компаний. Кого приобрела и сколько потратила Роснефть в 2013 году это отдельная тема, для отдельного блога. Мне нужно было понять, что это за 205 млрд рублей неденежного дохода? Пришлось изучать всё Приложение №7. Итак: Первая часть (38 млрд рублей) этого неденежного дохода была получена после увеличения доли РН до контролирующей в «Верхнечонскнефтега» и об этом впрямую указано в Примечании № 7, а больше указаний я не нашёл, но пришёл к выводу, что весь этот неденежныйдоход образовался в результате переоценки поглощаемых компаний до справедливой стоимости. Т.е подход на мой взгляд такой: это стоило столько-то, но после того как это мы купили, то это стоило стоить столько-то! «Творческий» такой подход. Если убрать это «творчество», то чистая нормализованная прибыль РН будет 338 млрд рублей (в 2011 году 331, в 2012 году 362 млрд). Тем не менее, такой существенный рост чистой прибыли позволил РН пообещать выплатить по итогам 2013 года рекордные дивиденды (см рисунок ниже)

Рисунок РН лидер один из лидеров по дивидендной доходности среди нефтяных мейджоров

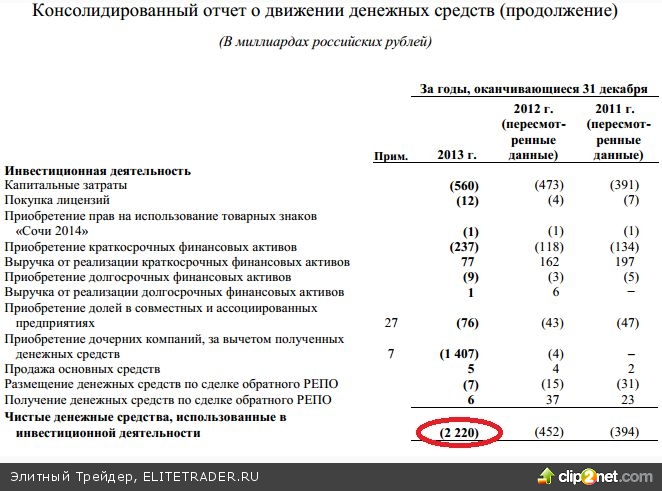

Что такое пообещать заплатить 12,86 рублей дивидендов для РН? Это 136 млрд рублей потребность в 2014 году в живых деньгах, ведь инвесторам не выгрузишь «неденежный доход». А есть ещё долг, а есть ещё громадные капзатраты. Так, что тогда стоит за обещанием таких дивидендов? Думаю, попытка доказать инвест сообществу что не зря РН кушает всё подряд! И вот здесь снова вопрос, а зачем что-то доказывать? Если синергия действительно есть, ведь спустя некоторое время она проявится в росте денежного потока. Теперь что касается денежного потока: по итогам 2013 года денежный поток от операционной деятельности вырос на 121% и составил 1 297 млрд рублей. И это супер показатель. Но…

Рисунок фрагмент отчёта о ДДС

…потратили на инвестиции (в том числе все виды капзатрат development, stay-in-business, M&A) 2 200 млрд рублей. Откуда взялся ещё один триллион рублей на финансирование? За счёт роста долгового бремени:

Рисунок фрагмент отчёта о ДДС

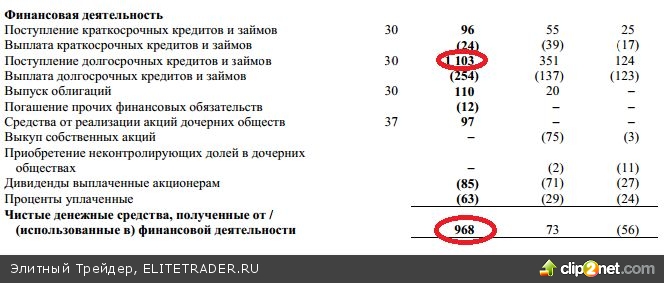

Финансовая деятельность По итогам 2013 года рост активов составил 90%, а рост долга (с учётом коммерческой задолженности) составил 163%. В результате собственный капитал вырос только на 40% и составил 3 165 млрд рублей (прирост 843 млрд рублей). Смотрим выше на рисунке прирост платного долга составил 968 млрд рублей. И здесь новый фокус обнаруживается: оказывается, что ту предоплату, которую РН получила по сделке с CNPC ($10 млрд в 2013 году) в РН квалифицировали как «как предоплата по договорам поставки нефти». И может быть с точки зрения бух учёта они были правы. Но с точки зрения инвестора эта предоплата должна расцениваться как долг (и кроме этого ещё есть признаки реального финансового опциона по условиям контракта). Это нужно делать по следующей причине: «За предоплату компания будет платить так же, как по обычному кредиту: процентная ставка по ней — шестимесячная LIBOR + 229 б. п.». Картина видится мне такой – РН пылесосит все доступные для неё ресурсы: займы, предоплаты по договорам, операционный денежный поток с одной единственной целью – расти! Теперь о производственных результатах. Естественно, процесс роста сказывается победными реляциями в производственных результатах:

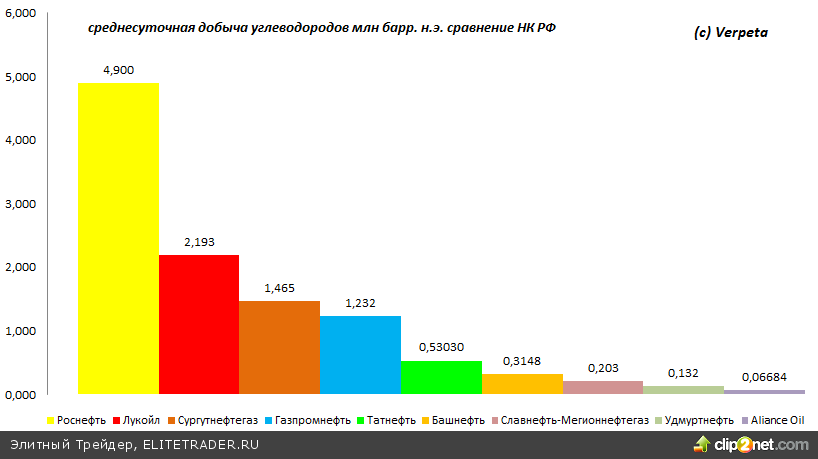

Производственные результаты Компания нарастила запасы углеводородов за 2013 год на +74% (по категории SEC) они составили 33 млрд барр н.э. Если разделить капитализацию (см выше) на запасы, то получим во сколько рынок оценивает запасы компании: 74,1 млрд/ 33 млрд = $ 2.24 за барр н.э. запасов. Среднесуточная добыча углеводородов выросла на 81 % до 4,9 млн барр н.э. Среднесуточная добыча нефти и ЖУВ выросла на 72,0% до 4,2 млн барр н.э. Переработали всего за год 90,1 млн тонн нефти это где-то 1,85 млн барр н.э., т.е. коэффициент переработки составил 44%! Это больше, чем по итогам 2011 года – 39,2% и по итогам 2012 года – 37,6%, но меньше, чем у Лукойла и Газпромнефти. Добыча газа выросла на 132,9% и составила 38 млрд м3. Резко выросли удельные затраты на барр. добычи н.э. с $2.63 до $4.28 за барр. (+63%). Вот так выглядят другие НК России на фоне Роснефти:

Рисунок среднесуточная добыча углеводородов млн барр. н.э.

впечатляет правда?

Выводы: Относительно собственного капитала P/BV Роснефть стоит 0,81. Относительно прибыли прошлого года P/E 2013 года 4,7. Дивидендная доходность 5%. Среди нефтяных мировых компаний мейджоров Роснефть самая дешёвая компания. Сколько она должна стоить? Моё мнение 8-8,5 прибылей с учётом потенциала роста, но нужно применить как минимум 20% дисконт, т.е. 6,8 где-то. Это цена 350-360 рублей. Думаю, до инвесторов скоро дойдёт дурман обещанных дивидендов, и цена Роснефти туда придёт. Ну, это краткосрочно, квартал, полтора, а потом дурман то рассеется… …ведь финансовое положение может очень быстро ухудшиться, и в следующем году я буду сильно удивлён, если Роснефть сможет заплатить хотя бы такие дивиденды как по итогам 2013 года.

Рисунок Роснефть в сравнении с мировыми нефтяными мейджорами

Финансовые результаты Выручка выросла на +52% и составила 4 694 млрд рублей (здесь и далее по тексту относительно 2012 года). Себестоимость выросла на 55% и составила 4 139 млрд рублей. Операционная прибыль выросла на 35% и составила 555 млрд рублей. Операционная рентабельность 11,8%. Вообще, последние три года, с ростом бизнеса Роснефть теряет финансовую операционную эффективность, т.к. операционная рентабельность падает. Чистая прибыль выросла на 49% и составила 543 млрд рублей. Увидев такой рост прибыли, который не совсем оправдан относительно операционной прибыли решил разобраться в чём дело. Вижу статью «прочие доходы» (примечание 13), которая и внесла существенный вклад в скачок прибыли. Смотрю примечание 13. Там:

Рисунок Примечание 13

Стоит сумма 205 млрд рублей — неденежный доход от сделок по приобретениям и отсылка к Примечанию 7. Ну ок посмотрим, что там в седьмом примечании… …а там длиннющий список приобретённых в 2013 году дочерних компаний. Кого приобрела и сколько потратила Роснефть в 2013 году это отдельная тема, для отдельного блога. Мне нужно было понять, что это за 205 млрд рублей неденежного дохода? Пришлось изучать всё Приложение №7. Итак: Первая часть (38 млрд рублей) этого неденежного дохода была получена после увеличения доли РН до контролирующей в «Верхнечонскнефтега» и об этом впрямую указано в Примечании № 7, а больше указаний я не нашёл, но пришёл к выводу, что весь этот неденежныйдоход образовался в результате переоценки поглощаемых компаний до справедливой стоимости. Т.е подход на мой взгляд такой: это стоило столько-то, но после того как это мы купили, то это стоило стоить столько-то! «Творческий» такой подход. Если убрать это «творчество», то чистая нормализованная прибыль РН будет 338 млрд рублей (в 2011 году 331, в 2012 году 362 млрд). Тем не менее, такой существенный рост чистой прибыли позволил РН пообещать выплатить по итогам 2013 года рекордные дивиденды (см рисунок ниже)

Рисунок РН лидер один из лидеров по дивидендной доходности среди нефтяных мейджоров

Что такое пообещать заплатить 12,86 рублей дивидендов для РН? Это 136 млрд рублей потребность в 2014 году в живых деньгах, ведь инвесторам не выгрузишь «неденежный доход». А есть ещё долг, а есть ещё громадные капзатраты. Так, что тогда стоит за обещанием таких дивидендов? Думаю, попытка доказать инвест сообществу что не зря РН кушает всё подряд! И вот здесь снова вопрос, а зачем что-то доказывать? Если синергия действительно есть, ведь спустя некоторое время она проявится в росте денежного потока. Теперь что касается денежного потока: по итогам 2013 года денежный поток от операционной деятельности вырос на 121% и составил 1 297 млрд рублей. И это супер показатель. Но…

Рисунок фрагмент отчёта о ДДС

…потратили на инвестиции (в том числе все виды капзатрат development, stay-in-business, M&A) 2 200 млрд рублей. Откуда взялся ещё один триллион рублей на финансирование? За счёт роста долгового бремени:

Рисунок фрагмент отчёта о ДДС

Финансовая деятельность По итогам 2013 года рост активов составил 90%, а рост долга (с учётом коммерческой задолженности) составил 163%. В результате собственный капитал вырос только на 40% и составил 3 165 млрд рублей (прирост 843 млрд рублей). Смотрим выше на рисунке прирост платного долга составил 968 млрд рублей. И здесь новый фокус обнаруживается: оказывается, что ту предоплату, которую РН получила по сделке с CNPC ($10 млрд в 2013 году) в РН квалифицировали как «как предоплата по договорам поставки нефти». И может быть с точки зрения бух учёта они были правы. Но с точки зрения инвестора эта предоплата должна расцениваться как долг (и кроме этого ещё есть признаки реального финансового опциона по условиям контракта). Это нужно делать по следующей причине: «За предоплату компания будет платить так же, как по обычному кредиту: процентная ставка по ней — шестимесячная LIBOR + 229 б. п.». Картина видится мне такой – РН пылесосит все доступные для неё ресурсы: займы, предоплаты по договорам, операционный денежный поток с одной единственной целью – расти! Теперь о производственных результатах. Естественно, процесс роста сказывается победными реляциями в производственных результатах:

Производственные результаты Компания нарастила запасы углеводородов за 2013 год на +74% (по категории SEC) они составили 33 млрд барр н.э. Если разделить капитализацию (см выше) на запасы, то получим во сколько рынок оценивает запасы компании: 74,1 млрд/ 33 млрд = $ 2.24 за барр н.э. запасов. Среднесуточная добыча углеводородов выросла на 81 % до 4,9 млн барр н.э. Среднесуточная добыча нефти и ЖУВ выросла на 72,0% до 4,2 млн барр н.э. Переработали всего за год 90,1 млн тонн нефти это где-то 1,85 млн барр н.э., т.е. коэффициент переработки составил 44%! Это больше, чем по итогам 2011 года – 39,2% и по итогам 2012 года – 37,6%, но меньше, чем у Лукойла и Газпромнефти. Добыча газа выросла на 132,9% и составила 38 млрд м3. Резко выросли удельные затраты на барр. добычи н.э. с $2.63 до $4.28 за барр. (+63%). Вот так выглядят другие НК России на фоне Роснефти:

Рисунок среднесуточная добыча углеводородов млн барр. н.э.

впечатляет правда?

Выводы: Относительно собственного капитала P/BV Роснефть стоит 0,81. Относительно прибыли прошлого года P/E 2013 года 4,7. Дивидендная доходность 5%. Среди нефтяных мировых компаний мейджоров Роснефть самая дешёвая компания. Сколько она должна стоить? Моё мнение 8-8,5 прибылей с учётом потенциала роста, но нужно применить как минимум 20% дисконт, т.е. 6,8 где-то. Это цена 350-360 рублей. Думаю, до инвесторов скоро дойдёт дурман обещанных дивидендов, и цена Роснефти туда придёт. Ну, это краткосрочно, квартал, полтора, а потом дурман то рассеется… …ведь финансовое положение может очень быстро ухудшиться, и в следующем году я буду сильно удивлён, если Роснефть сможет заплатить хотя бы такие дивиденды как по итогам 2013 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба