21 сентября 2020 Seeking Alpha

Казначейству с июня не удавалось получить с векселей чистую наличность, так как с марта истек срок по $7.3 трлн из этого долга.

О новом долгосрочном долге не может быть и речи. Спрос падает, и иностранцы воздерживаются от покупок. Существенное количество нового долгосрочного долга толкнет долгосрочные процентные ставки слишком высоко.

В работе законопроект об очередных дотациях на $2 трлн, но во всей американской банковской системе лишь $2.82 трлн резервов. Если закон примут, Федеральной резервной системе (ФРС) придется увеличить свой баланс еще на несколько триллионов, чтобы избежать очередного «репокалипсиса».

Помимо законопроекта об очередных дотациях на $2 трлн, Брексит без сделки может спровоцировать банковский кризис, или же оспаривание результатов американских президентских выборов может дестабилизировать уже и так неустойчивый рынок ценных бумаг Казначейства США.

Данная тема обсуждалась подробнее с участниками моего частного инвестиционного сообщества The End Game Investor. Узнать больше.

Долговая беговая дорожка, в которую превратился рынок американских государственных облигаций, перегрета. Если присмотреться, можно увидеть, что двигатель уже дымится. Конечно, улицы усеяны трупами трейдеров, ставивших на то, что рынок облигаций уже достиг вершины, и проигравших. Тем не менее я попытаюсь здесь математически доказать, что рынок ценных бумаг Казначейства США может рухнуть в любой момент и что достаточно лишь одного последнего катализатора.

На мой взгляд, есть три краткосрочных катализатора, способных это спровоцировать:

Еще один законопроект о помощи потребителям на несколько триллионов долларов, превышающий $2.82 трлн доступных в настоящее время резервов американской банковской системы, что спровоцирует очередной кризис на рынке РЕПО, как было в сентябре прошлого года, когда краткосрочные ставки мгновенно взлетели до 10%.

Подтвержденный Брексит без сделки, где сейчас, судя по всему, крайний срок – 15 октября, что запросто может обвалить болезненную европейскую банковскую систему и вызвать глобальный эффект домино.

Затяжное оспаривание результатов американских выборов.

Когда рынок американских государственных облигаций наконец даст трещину, больше всего, на мой взгляд, от этого выиграют золото и серебро, взлетев в цене, тогда как большинство других популярных финансовых активов рухнут. Все риски привязаны к доходности облигаций, так что именно отсюда всё начнется. В своих подсчетах я отталкивался от Treasury Direct, обращаясь также к Ассоциации индустрии ценных бумаг и финансовых рынков (Securities Industry and Financial Markets Association (SIFMA)), помогающей организовать и проанализировать цифры Treasury Direct. Все данные в этой статье взяты из этих двух источников, а также с сайта ФРС.

$20 трлн непогашенного долга, $4.7 трлн истекает через 6 месяцев

Для начала общая картина. Состоянием на конец июля в обращении были ликвидные ценные бумаги Казначейства США на чуть более чем $20 трлн. Но многие не осознают, что почти по четверти этой горы долга, $4.7 трлн, сроки истекают меньше чем через 6 месяцев. С начала эры COVID-19 в марте Казначейство выпустило векселя со сроком 6 месяцев или меньше на колоссальные $9.62 трлн. И это всего за полгода. В приведенной ниже таблице, составленной SIFMA, это показано наглядно. Единица – миллиарды долларов США.

Источник: SIFMA (ссылка выше), эмиссия ценных бумаг Казначейства США по сроку погашения

До коронавируса такая сумма была достигнута за год – с февраля 2019 г. по февраль 2020 г. До этого – за 15 месяцев с ноября 2017 г., а еще раньше – 19 месяцев. Так что очевидно, что темпы давно устойчиво нарастали, но такого удвоения не было даже непосредственно после финансового кризиса 2008 г.

Для сравнения, с начала тысячелетия общая сумма выпущенных 10- и 30-летних облигаций лишь $6.45 трлн. То есть за 127 месяцев общая эмиссия 10- и 30-летних облигаций достигла лишь 2/3 эмиссии краткосрочных бумаг за последние полгода. Так финансируется бюджетный дефицит. Как хомячье колесо.

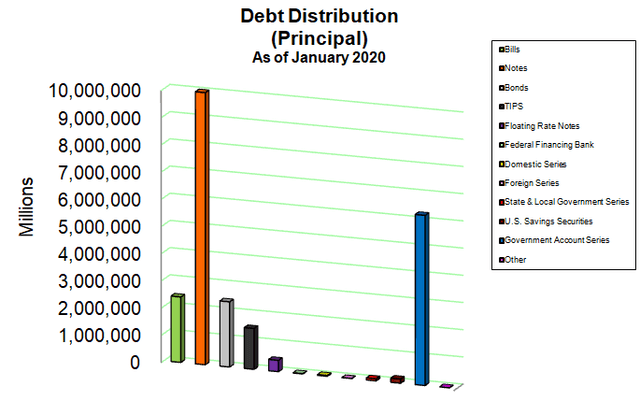

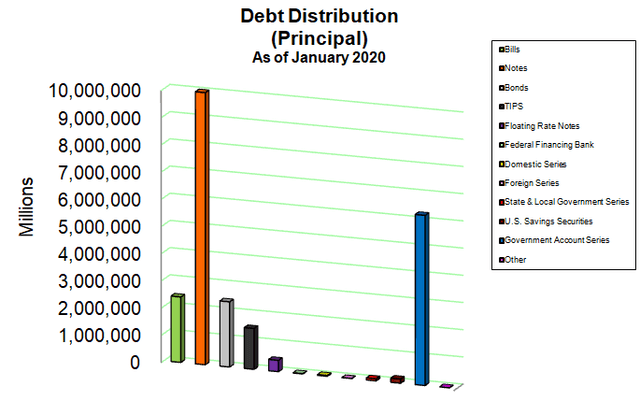

Но давайте поговорим о процентах. Вот два графика от Treasury Direct, наглядно показывающих, как изменились сроки погашения долга с началом эры COVID-19. Первый график за январь, второй – за август.

Распределение долга (основная сумма)

На январь 2020 г.

Млн

Векселя

Среднесрочные облигации

Долгосрочные облигации

Защищенные от инфляции ценные бумаги (TIPS)

Среднесрочные облигации с плавающей ставкой (FRN)

Федеральный банк финансирования

Национальная серия

Зарубежная серия

Серия региональных правительств

Американские сберегательные ценные бумаги

Серия правительственного счета

Другое

Источник: Ежемесячный отчет о госдолге, январь 2020 г., Treasury Direct

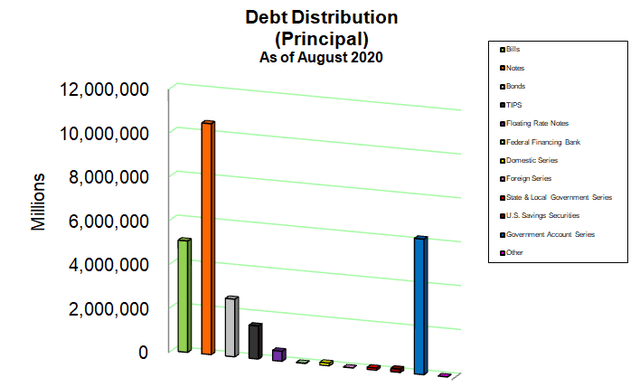

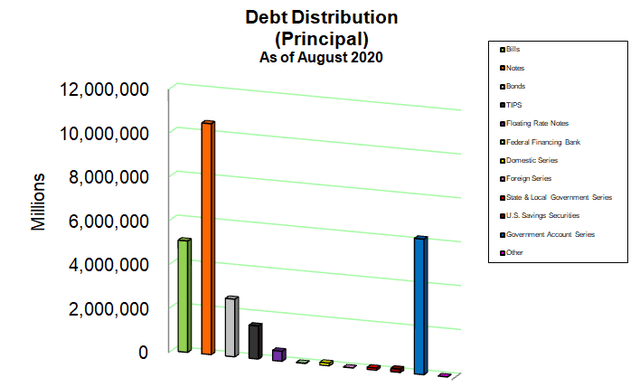

Распределение долга (основная сумма)

На август 2020 г.

Млн

Векселя

Среднесрочные облигации

…

Источник: Ежемесячный отчет от госдолге, август 2020 г., Treasury Direct

Как можно видеть, единственный существенно изменившийся показатель – это краткосрочный долг, векселя, крайний левый столбец на обоих графиках. Сумма этого долга более чем удвоилась с $2.404 трлн до $5.079 трлн. Векселя формально включают бумаги со сроком 1 год, но общая эмиссия годовых векселей с марта была относительно малой, лишь $208 млрд. Практически все выпускаемые сейчас векселя имеют срок 6 месяцев или меньше. Вот таблица от SIFMA:

Источник: SIFMA (ссылка выше), непогашенные ценные бумаги Казначейства США

Здесь можно увидеть процентные изменения. В январе на векселя приходилось 14.4% всех непогашенных ценных бумаг Казначейства США. Сейчас – 25.4%.

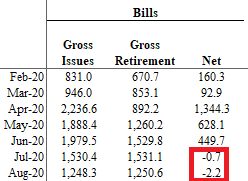

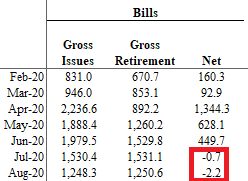

Казначейству с июня не удается получить чистую наличность с векселей

Дальше – хуже. С июня Казначейству не удавалось получить с краткосрочных векселей чистую наличность (единицы – миллиарды долларов):

Векселя

Всего выпущено; Всего погашено; Нетто

Февр.

Март

…

Июль

Авг.

Источник: Там же, данные по эмиссии

Основная причина в том, что с марта Казначейству пришлось выпустить рекордное количество специальных бумаг, известных как векселя управления наличностью (CMB). Их можно увидеть в самой первой таблице. С марта Казначейство выпустило этих специальных краткосрочных бумаг, практически все со сроком 154 дня или меньше, на невероятных $3.6 трлн. Все непогашенные CMB и их сроки можно найти здесь. Включая непогашенные CMB, общий долг, истекающий в этом месяце, составляет $1.378 трлн. В октябре пока $1.211 трлн, плюс CMB со сроком меньше 50 дней и 4-недельные обычные векселя, которые еще будут выпущены.

Все эти триллионы придется погашать за счет нового краткосрочного долга, из-за чего Казначейству будет очень сложно получить какую-либо чистую наличность, не увеличив эмиссию векселей еще больше.

Больше долгосрочного долга невозможно

Тем не менее реальные деньги для Казначейства не в векселях. И никогда не были. Согласно данным SIFMA, за 15 лет с января 2000 г. по ноябрь 2015 г. общая чистая наличность, полученная с векселей со сроком до 1 года, составила лишь $535.8 млрд, тогда как совокупный федеральный дефицит за эти годы – $8.462 трлн. Векселя покрыли лишь 6% этой суммы. Больше они покрыть не могут, так как краткосрочные бумаги надо постоянно погашать и перевыпускать. Их задача – краткосрочное финансирование. Они не могут поддерживать рост долгосрочных расходов.

К примеру, за те первые 190 месяцев этого столетия только в 100 месяцев удавалось получить с векселей чистую наличность. В остальные 90 общие погашения превышали общую эмиссию. Реальные деньги поступают со средне- и долгосрочных облигаций. Эмиссия среднесрочных облигаций – со сроком от 2 до 10 лет – за этот период принесла чистыми $7.62 трлн, покрыв 90% общего дефицита. Остальное покрыли 30-летние облигации.

Почему бы тогда не выпускать больше средне- и долгосрочных облигаций? Потому что это невозможно. О существенном увеличении долгосрочного долга не может быть и речи. Иначе долгосрочные процентные ставки станут слишком высокими, учитывая, что иностранцы сейчас чистые продавцы. См. последние данные Казначейства США о международном капитале (TIC). Там можно увидеть, что общие иностранные резервы средне- и долгосрочных облигаций Казначейства США с февраля сократились на 5%. Никто не заинтересован в том, чтобы долгосрочно ссужать американскому правительству триллионы долларов. Даже если бы такой рынок был, ликвидности просто недостаточно. Мы уже видим обильные свидетельства того, как всё труднее проводить аукционы долгосрочных облигаций и как всё больше падает иностранный спрос.

На последнем аукционе 10-летних облигаций была низкая подписка, и, как следствие, доходность этих облигаций 9 сентября поднялась на 4 базисных пункта. Слабая подписка, с самым низким отношением заявок к покрытию с июля 2019 г., была и на аукционе 30-летних облигаций 13 августа. В Reuters писали о том аукционе, что Казначейство «планирует в ближайшие кварталы продолжать всё больше полагаться на долгосрочный долг, финансируя меры по устранению последствий коронавирусной пандемии».

Другими словами, Казначейство знает, что не может получить чистую наличность с векселей, и у него нет другого выхода, как больше полагаться на долгосрочный долг. Но сможет ли это без проблем продлиться «ближайшие кварталы» – большой вопрос. Вышеупомянутая статья цитирует Зака Гриффитса (Zach Griffiths), стратега по процентным ставкам в WellsFargo, сказавшего, несколько преуменьшая: «Думаю, сегодняшний аукцион показывает, что рынок как минимум отчасти не в состоянии переварить все эти новые облигации».

Еще нескольких триллионов расходов может быть достаточно

Кроме того, мы имеем новый законопроект о помощи потребителям, вероятно где-то на $2 трлн. Рано или поздно что-нибудь подобное наверняка одобрят – думаю, после выборов, если победит Трамп (Trump), или после вступления Байдена (Biden) в должность в январе, если победит он. (А если никто из них не победит, то будет еще больше проблем и другой потенциальный катализатор). Если такую помощь не одобрят, придется иметь дело с политическими последствиями массовых выселений по всем штатам. Если предотвратить это с помощью президентского указа или закона, проблема перейдет на рынки ипотечных ценных бумаг и кредита. Если законопроект будет принят, деньги надо будет найти быстро, почти всё будет приходиться на новые векселя со сроком до 6 месяцев.

Что будет дальше? Беговая дорожка, или хомячье колесо, или как бы вы ни предпочли назвать эту безумную ситуацию, может слететь с катушек. Всё больше и больше это напоминает последние стадии пирамиды. И это не какая-нибудь пирамида, а пирамида всех пирамид. В сравнении с ней афера Берни Мадоффа (Bernie Madoff) на $50 млрд – это капля в море.

Еще одна причина, почему при еще одном законопроекте о помощи на $2 трлн всё может слететь с катушек, в том, что, как уже отмечалось, во всей американской банковской системе лишь $2.82 трлн резервов. Помните тот небольшой сбой на рынке РЕПО овернайт 17 сентября 2019 г., задолго до коронавируса, названный репокалипсисом? Тогда банковские резервы вдруг истощились, потому что Казначейство высасывало слишком много ликвидности и никто в мире центральных банкиров этого не видел до самого последнего момента, точно так же как кризис 2008 г. стал для них сюрпризом. Денежные рынки застопорились, и процентные ставки овернайт в считаные часы взлетели до 10%. Именно тогда баланс ФРС снова стал расти.

Таким образом, учитывая математические ограничения для значительно большего краткосрочного долга, если примут очередной законопроект о помощи потребителям на $2 трлн, ФРС нужно будет влить в банковскую систему намного больше резервов еще до долговых аукционов, иначе грозит очередной кризис РЕПО.

ФРС не может покупать краткосрочные долговые бумаги напрямую на аукционе. Ей запрещено осуществлять такого рода покупки на первичном рынке. На балансе ФРС казначейских векселей есть лишь на $326.044 млрд, и эта сумма не увеличивалась с апреля. Они не представляют собой главную составляющую так называемых «инструментов кредитно-денежной политики». Так что ФРС должна увеличивать свой баланс за счет средне- и долгосрочных казначейских облигаций, ключевых для нее ценных бумаг. Но сколько еще ФРС может купить?

Стоимость средне- и долгосрочных облигаций, находящихся сейчас в обращении, $13 трлн. Из них $3.742 трлн уже принадлежит ФРС (см. таблицу 5). Иностранцам принадлежит еще $3.759 трлн (см. цифры TIC по ссылке выше). О них можно забыть. Если ФРС будет покупать облигации у иностранцев, возникнут намного более серьезные проблемы, чем краткосрочное финансирование правительства. Все эти триллионы вернутся в США, и доллар в считаные дни или даже часы полетит вниз на валютных рынках. Остается $5.5 трлн на вторичном рынке внутри страны, которые ФРС теоретически всё еще может выкупить. Сколько останется и насколько ликвидным и волатильным станет вторичный рынок казначейских облигаций, если ФРС будет держать большую их часть или даже все?

Театр абсурда

Вся эта ситуация совершенно абсурдна. В любой момент всё может рухнуть. Не думаю, что это будет разворачиваться постепенно. Скорее всего, всё произойдет мгновенно, как раскат грома. Поэтому я не думаю, что инфляция потребительских цен в ближайшие годы будет медленно ползти к надуманной средней цели ФРС 2%. Инфляция потребительских цен резко и внезапно подскочит, как страшная волна, которая начнется на валютных рынках и быстро проникнет в национальные потребительские цены, когда цены на импорт неожиданно взлетят на фоне международного краха доллара.

Когда индекс доллара вдруг упадет за один день на 5% из-за провального аукциона Казначейства, или будет принят очередной законопроект о помощи, или подтверждение Брексита в октябре спровоцирует европейский банковский кризис, или разразится конституционный кризис из-за оспаривания результатов президентских выборов в ноябре, или случится еще что-то, мы будем знать, что началась последняя стадия. Даже если ни один из этих катализаторов по какой-то причине не случится, это не меняет математику, так что рано или поздно это всё равно произойдет.

Когда все станут избавляться от долларов, золото и серебро внезапно взлетят настолько, что удивятся даже самые религиозные золотые жуки. Чем бы это ни было спровоцировано и когда бы это наконец ни произошло, это неизбежно и этот процесс не будет медленным. Пузыри никогда не сдуваются медленно. Они лопаются. Данный пузырь раздувался 40 лет, со времени достижения рынком облигаций дна в 1981 г.

Покупайте золото, серебро, реальные активы, выходите из доллара и всех ценных бумаг Казначейства США и задраивайте люки, пока не начался шторм. Говоря строго математически, эта абсурдная ситуация не может длиться слишком долго.

О новом долгосрочном долге не может быть и речи. Спрос падает, и иностранцы воздерживаются от покупок. Существенное количество нового долгосрочного долга толкнет долгосрочные процентные ставки слишком высоко.

В работе законопроект об очередных дотациях на $2 трлн, но во всей американской банковской системе лишь $2.82 трлн резервов. Если закон примут, Федеральной резервной системе (ФРС) придется увеличить свой баланс еще на несколько триллионов, чтобы избежать очередного «репокалипсиса».

Помимо законопроекта об очередных дотациях на $2 трлн, Брексит без сделки может спровоцировать банковский кризис, или же оспаривание результатов американских президентских выборов может дестабилизировать уже и так неустойчивый рынок ценных бумаг Казначейства США.

Данная тема обсуждалась подробнее с участниками моего частного инвестиционного сообщества The End Game Investor. Узнать больше.

Долговая беговая дорожка, в которую превратился рынок американских государственных облигаций, перегрета. Если присмотреться, можно увидеть, что двигатель уже дымится. Конечно, улицы усеяны трупами трейдеров, ставивших на то, что рынок облигаций уже достиг вершины, и проигравших. Тем не менее я попытаюсь здесь математически доказать, что рынок ценных бумаг Казначейства США может рухнуть в любой момент и что достаточно лишь одного последнего катализатора.

На мой взгляд, есть три краткосрочных катализатора, способных это спровоцировать:

Еще один законопроект о помощи потребителям на несколько триллионов долларов, превышающий $2.82 трлн доступных в настоящее время резервов американской банковской системы, что спровоцирует очередной кризис на рынке РЕПО, как было в сентябре прошлого года, когда краткосрочные ставки мгновенно взлетели до 10%.

Подтвержденный Брексит без сделки, где сейчас, судя по всему, крайний срок – 15 октября, что запросто может обвалить болезненную европейскую банковскую систему и вызвать глобальный эффект домино.

Затяжное оспаривание результатов американских выборов.

Когда рынок американских государственных облигаций наконец даст трещину, больше всего, на мой взгляд, от этого выиграют золото и серебро, взлетев в цене, тогда как большинство других популярных финансовых активов рухнут. Все риски привязаны к доходности облигаций, так что именно отсюда всё начнется. В своих подсчетах я отталкивался от Treasury Direct, обращаясь также к Ассоциации индустрии ценных бумаг и финансовых рынков (Securities Industry and Financial Markets Association (SIFMA)), помогающей организовать и проанализировать цифры Treasury Direct. Все данные в этой статье взяты из этих двух источников, а также с сайта ФРС.

$20 трлн непогашенного долга, $4.7 трлн истекает через 6 месяцев

Для начала общая картина. Состоянием на конец июля в обращении были ликвидные ценные бумаги Казначейства США на чуть более чем $20 трлн. Но многие не осознают, что почти по четверти этой горы долга, $4.7 трлн, сроки истекают меньше чем через 6 месяцев. С начала эры COVID-19 в марте Казначейство выпустило векселя со сроком 6 месяцев или меньше на колоссальные $9.62 трлн. И это всего за полгода. В приведенной ниже таблице, составленной SIFMA, это показано наглядно. Единица – миллиарды долларов США.

Источник: SIFMA (ссылка выше), эмиссия ценных бумаг Казначейства США по сроку погашения

До коронавируса такая сумма была достигнута за год – с февраля 2019 г. по февраль 2020 г. До этого – за 15 месяцев с ноября 2017 г., а еще раньше – 19 месяцев. Так что очевидно, что темпы давно устойчиво нарастали, но такого удвоения не было даже непосредственно после финансового кризиса 2008 г.

Для сравнения, с начала тысячелетия общая сумма выпущенных 10- и 30-летних облигаций лишь $6.45 трлн. То есть за 127 месяцев общая эмиссия 10- и 30-летних облигаций достигла лишь 2/3 эмиссии краткосрочных бумаг за последние полгода. Так финансируется бюджетный дефицит. Как хомячье колесо.

Но давайте поговорим о процентах. Вот два графика от Treasury Direct, наглядно показывающих, как изменились сроки погашения долга с началом эры COVID-19. Первый график за январь, второй – за август.

Распределение долга (основная сумма)

На январь 2020 г.

Млн

Векселя

Среднесрочные облигации

Долгосрочные облигации

Защищенные от инфляции ценные бумаги (TIPS)

Среднесрочные облигации с плавающей ставкой (FRN)

Федеральный банк финансирования

Национальная серия

Зарубежная серия

Серия региональных правительств

Американские сберегательные ценные бумаги

Серия правительственного счета

Другое

Источник: Ежемесячный отчет о госдолге, январь 2020 г., Treasury Direct

Распределение долга (основная сумма)

На август 2020 г.

Млн

Векселя

Среднесрочные облигации

…

Источник: Ежемесячный отчет от госдолге, август 2020 г., Treasury Direct

Как можно видеть, единственный существенно изменившийся показатель – это краткосрочный долг, векселя, крайний левый столбец на обоих графиках. Сумма этого долга более чем удвоилась с $2.404 трлн до $5.079 трлн. Векселя формально включают бумаги со сроком 1 год, но общая эмиссия годовых векселей с марта была относительно малой, лишь $208 млрд. Практически все выпускаемые сейчас векселя имеют срок 6 месяцев или меньше. Вот таблица от SIFMA:

Источник: SIFMA (ссылка выше), непогашенные ценные бумаги Казначейства США

Здесь можно увидеть процентные изменения. В январе на векселя приходилось 14.4% всех непогашенных ценных бумаг Казначейства США. Сейчас – 25.4%.

Казначейству с июня не удается получить чистую наличность с векселей

Дальше – хуже. С июня Казначейству не удавалось получить с краткосрочных векселей чистую наличность (единицы – миллиарды долларов):

Векселя

Всего выпущено; Всего погашено; Нетто

Февр.

Март

…

Июль

Авг.

Источник: Там же, данные по эмиссии

Основная причина в том, что с марта Казначейству пришлось выпустить рекордное количество специальных бумаг, известных как векселя управления наличностью (CMB). Их можно увидеть в самой первой таблице. С марта Казначейство выпустило этих специальных краткосрочных бумаг, практически все со сроком 154 дня или меньше, на невероятных $3.6 трлн. Все непогашенные CMB и их сроки можно найти здесь. Включая непогашенные CMB, общий долг, истекающий в этом месяце, составляет $1.378 трлн. В октябре пока $1.211 трлн, плюс CMB со сроком меньше 50 дней и 4-недельные обычные векселя, которые еще будут выпущены.

Все эти триллионы придется погашать за счет нового краткосрочного долга, из-за чего Казначейству будет очень сложно получить какую-либо чистую наличность, не увеличив эмиссию векселей еще больше.

Больше долгосрочного долга невозможно

Тем не менее реальные деньги для Казначейства не в векселях. И никогда не были. Согласно данным SIFMA, за 15 лет с января 2000 г. по ноябрь 2015 г. общая чистая наличность, полученная с векселей со сроком до 1 года, составила лишь $535.8 млрд, тогда как совокупный федеральный дефицит за эти годы – $8.462 трлн. Векселя покрыли лишь 6% этой суммы. Больше они покрыть не могут, так как краткосрочные бумаги надо постоянно погашать и перевыпускать. Их задача – краткосрочное финансирование. Они не могут поддерживать рост долгосрочных расходов.

К примеру, за те первые 190 месяцев этого столетия только в 100 месяцев удавалось получить с векселей чистую наличность. В остальные 90 общие погашения превышали общую эмиссию. Реальные деньги поступают со средне- и долгосрочных облигаций. Эмиссия среднесрочных облигаций – со сроком от 2 до 10 лет – за этот период принесла чистыми $7.62 трлн, покрыв 90% общего дефицита. Остальное покрыли 30-летние облигации.

Почему бы тогда не выпускать больше средне- и долгосрочных облигаций? Потому что это невозможно. О существенном увеличении долгосрочного долга не может быть и речи. Иначе долгосрочные процентные ставки станут слишком высокими, учитывая, что иностранцы сейчас чистые продавцы. См. последние данные Казначейства США о международном капитале (TIC). Там можно увидеть, что общие иностранные резервы средне- и долгосрочных облигаций Казначейства США с февраля сократились на 5%. Никто не заинтересован в том, чтобы долгосрочно ссужать американскому правительству триллионы долларов. Даже если бы такой рынок был, ликвидности просто недостаточно. Мы уже видим обильные свидетельства того, как всё труднее проводить аукционы долгосрочных облигаций и как всё больше падает иностранный спрос.

На последнем аукционе 10-летних облигаций была низкая подписка, и, как следствие, доходность этих облигаций 9 сентября поднялась на 4 базисных пункта. Слабая подписка, с самым низким отношением заявок к покрытию с июля 2019 г., была и на аукционе 30-летних облигаций 13 августа. В Reuters писали о том аукционе, что Казначейство «планирует в ближайшие кварталы продолжать всё больше полагаться на долгосрочный долг, финансируя меры по устранению последствий коронавирусной пандемии».

Другими словами, Казначейство знает, что не может получить чистую наличность с векселей, и у него нет другого выхода, как больше полагаться на долгосрочный долг. Но сможет ли это без проблем продлиться «ближайшие кварталы» – большой вопрос. Вышеупомянутая статья цитирует Зака Гриффитса (Zach Griffiths), стратега по процентным ставкам в WellsFargo, сказавшего, несколько преуменьшая: «Думаю, сегодняшний аукцион показывает, что рынок как минимум отчасти не в состоянии переварить все эти новые облигации».

Еще нескольких триллионов расходов может быть достаточно

Кроме того, мы имеем новый законопроект о помощи потребителям, вероятно где-то на $2 трлн. Рано или поздно что-нибудь подобное наверняка одобрят – думаю, после выборов, если победит Трамп (Trump), или после вступления Байдена (Biden) в должность в январе, если победит он. (А если никто из них не победит, то будет еще больше проблем и другой потенциальный катализатор). Если такую помощь не одобрят, придется иметь дело с политическими последствиями массовых выселений по всем штатам. Если предотвратить это с помощью президентского указа или закона, проблема перейдет на рынки ипотечных ценных бумаг и кредита. Если законопроект будет принят, деньги надо будет найти быстро, почти всё будет приходиться на новые векселя со сроком до 6 месяцев.

Что будет дальше? Беговая дорожка, или хомячье колесо, или как бы вы ни предпочли назвать эту безумную ситуацию, может слететь с катушек. Всё больше и больше это напоминает последние стадии пирамиды. И это не какая-нибудь пирамида, а пирамида всех пирамид. В сравнении с ней афера Берни Мадоффа (Bernie Madoff) на $50 млрд – это капля в море.

Еще одна причина, почему при еще одном законопроекте о помощи на $2 трлн всё может слететь с катушек, в том, что, как уже отмечалось, во всей американской банковской системе лишь $2.82 трлн резервов. Помните тот небольшой сбой на рынке РЕПО овернайт 17 сентября 2019 г., задолго до коронавируса, названный репокалипсисом? Тогда банковские резервы вдруг истощились, потому что Казначейство высасывало слишком много ликвидности и никто в мире центральных банкиров этого не видел до самого последнего момента, точно так же как кризис 2008 г. стал для них сюрпризом. Денежные рынки застопорились, и процентные ставки овернайт в считаные часы взлетели до 10%. Именно тогда баланс ФРС снова стал расти.

Таким образом, учитывая математические ограничения для значительно большего краткосрочного долга, если примут очередной законопроект о помощи потребителям на $2 трлн, ФРС нужно будет влить в банковскую систему намного больше резервов еще до долговых аукционов, иначе грозит очередной кризис РЕПО.

ФРС не может покупать краткосрочные долговые бумаги напрямую на аукционе. Ей запрещено осуществлять такого рода покупки на первичном рынке. На балансе ФРС казначейских векселей есть лишь на $326.044 млрд, и эта сумма не увеличивалась с апреля. Они не представляют собой главную составляющую так называемых «инструментов кредитно-денежной политики». Так что ФРС должна увеличивать свой баланс за счет средне- и долгосрочных казначейских облигаций, ключевых для нее ценных бумаг. Но сколько еще ФРС может купить?

Стоимость средне- и долгосрочных облигаций, находящихся сейчас в обращении, $13 трлн. Из них $3.742 трлн уже принадлежит ФРС (см. таблицу 5). Иностранцам принадлежит еще $3.759 трлн (см. цифры TIC по ссылке выше). О них можно забыть. Если ФРС будет покупать облигации у иностранцев, возникнут намного более серьезные проблемы, чем краткосрочное финансирование правительства. Все эти триллионы вернутся в США, и доллар в считаные дни или даже часы полетит вниз на валютных рынках. Остается $5.5 трлн на вторичном рынке внутри страны, которые ФРС теоретически всё еще может выкупить. Сколько останется и насколько ликвидным и волатильным станет вторичный рынок казначейских облигаций, если ФРС будет держать большую их часть или даже все?

Театр абсурда

Вся эта ситуация совершенно абсурдна. В любой момент всё может рухнуть. Не думаю, что это будет разворачиваться постепенно. Скорее всего, всё произойдет мгновенно, как раскат грома. Поэтому я не думаю, что инфляция потребительских цен в ближайшие годы будет медленно ползти к надуманной средней цели ФРС 2%. Инфляция потребительских цен резко и внезапно подскочит, как страшная волна, которая начнется на валютных рынках и быстро проникнет в национальные потребительские цены, когда цены на импорт неожиданно взлетят на фоне международного краха доллара.

Когда индекс доллара вдруг упадет за один день на 5% из-за провального аукциона Казначейства, или будет принят очередной законопроект о помощи, или подтверждение Брексита в октябре спровоцирует европейский банковский кризис, или разразится конституционный кризис из-за оспаривания результатов президентских выборов в ноябре, или случится еще что-то, мы будем знать, что началась последняя стадия. Даже если ни один из этих катализаторов по какой-то причине не случится, это не меняет математику, так что рано или поздно это всё равно произойдет.

Когда все станут избавляться от долларов, золото и серебро внезапно взлетят настолько, что удивятся даже самые религиозные золотые жуки. Чем бы это ни было спровоцировано и когда бы это наконец ни произошло, это неизбежно и этот процесс не будет медленным. Пузыри никогда не сдуваются медленно. Они лопаются. Данный пузырь раздувался 40 лет, со времени достижения рынком облигаций дна в 1981 г.

Покупайте золото, серебро, реальные активы, выходите из доллара и всех ценных бумаг Казначейства США и задраивайте люки, пока не начался шторм. Говоря строго математически, эта абсурдная ситуация не может длиться слишком долго.

http://seekingalpha.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба