16 ноября 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов во вторник, 15 ноября. Индекс МосБиржи прервал трехдневную серию роста.

На 19:00 мск:

Индекс МосБиржи — 2 223,26 п. (-0,96%), с нач. года -41,3%

Индекс РТС — 1 159,59 п. (-0,89%), с нач. года -27,3%

На индонезийском острове Бали открылся саммит стран G20. Россия представлена на саммите министром иностранных дел РФ Сергеем Лавровым. Позитивных намеков на возможность возобновления переговорного процесса мы не получили. Возможно, у некоторых участников рынка были определенные надежды на стабилизацию геополитической ситуации, заморозку украинского конфликта. Пока это надежды не оправдываются.

Внешний фон был неоднозначным. С одной стороны, фондовые площадки в США и Европе демонстрировали позитивную динамику, поскольку производственная инфляция в США замедлилась в октябре сильнее прогнозных оценок, подтверждая ожидания замедления темпов повышения ставок ФРС. С другой стороны, цены на нефть были под давлением, а инверсия на участке кривой трежерис 2-10 лет была максимальной с начала 1980-х годов, указывая на высокий риск рецессии американской экономики.

На 19:15 мск:

Brent, $/бар. — 92,56 (-0,62%), с нач. года +19,0%

WTI, $/бар. — 85,43 (-0,51%), с нач. года +13,6%

Urals, $/бар. — 71,48 (-0,25%), с нач. года -6,9%

Золото, $/тр. унц. — 1 772,82 (+0,08%), с нач. года -3,1%

Серебро, $/тр. унц. — 21,63 (-1,59%), с нач. года -6,1%

Алюминий, $/т — 2 442,00 (-0,43%), с нач. года -13,0%

Медь, $/т — 8 380,50 (+0,07%), с нач. года -13,8%

Никель, $/т — 30 100,00 (+4,37%) с нач. года +45,0%

Дивидендная доходность индекса МосБиржи составляет 9,7 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые новости дня

«Газпром» не смог выплатить дивиденды акционерам, в совокупности владеющим 7,18% акций, сообщил эмитент по завершении во вторник срока выплаты промежуточных дивидендов за первое полугодие 2022 года.

Экономическая ситуация может ухудшиться, и надо быть готовыми к любому развитию ситуации, трезво ее оценивая, заявила председатель Банка России Эльвира Набиуллина на пленарном заседании Госдумы. По прогнозу ЦБ, российский ВВП в 2022 году снизится на 3–3,5%, во второй половине следующего года экономика вернется к росту. В следующие два года темпы роста ВВП стабилизируются где-то на уровне 1,5–2,5%.

В фокусе

Совет директоров ПАО «Татнефть» (TATN) 15 ноября на заочном заседании рассмотрит вопрос о созыве внеочередного собрания акционеров, а также о рекомендациях ему о размере дивидендов за 9 месяцев 2022 года. Решение должно стать известным 16 ноября. Что касается дивиденда за III квартал, то он должен составить не менее 6 руб. на акцию. В среднесрочной перспективе мы прогнозируем рост выплат до 75% чистой прибыли по МСФО. У нас есть актуальная инвестидея по префам «Татнефти» (TATNP), цель — 434,9 руб.

АО «Мобильные телесистемы» (MTSS) 16 ноября опубликует финансовый отчёт по МСФО за III квартал 2022 года. МТС является основным донором своего мажоритарного акционера — компании «АФК Система». Поэтому предполагаем, что дивидендная история компании продолжится. Считаем, что выплаты за 2022 г. в районе 30 руб. на акцию вполне реальны (подразумевается, что они будут произведены в 2023 г.).

Итоги российского рынка

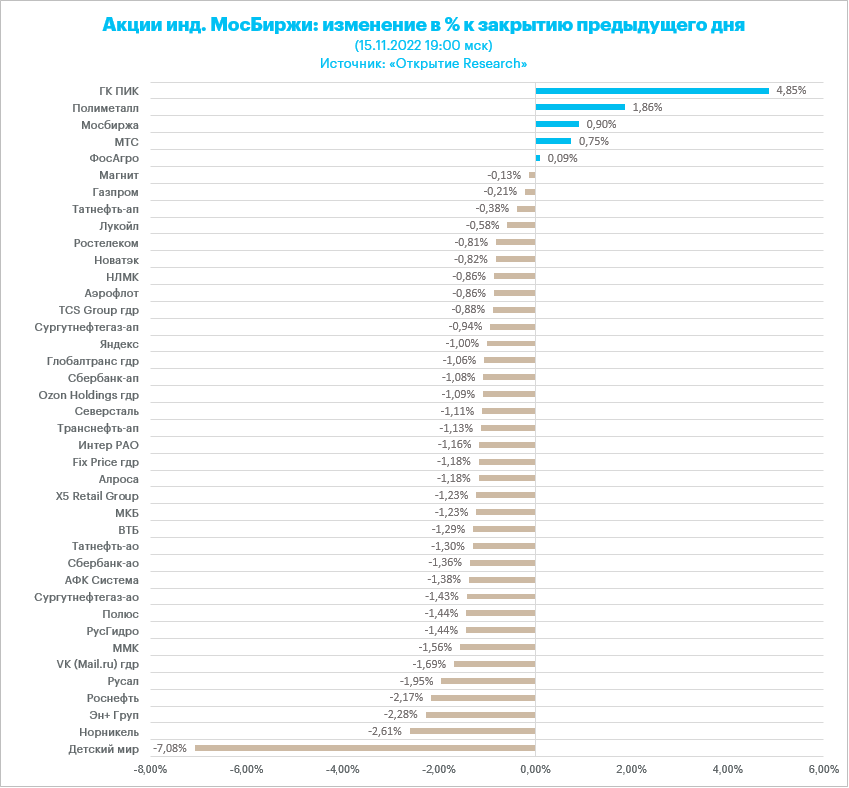

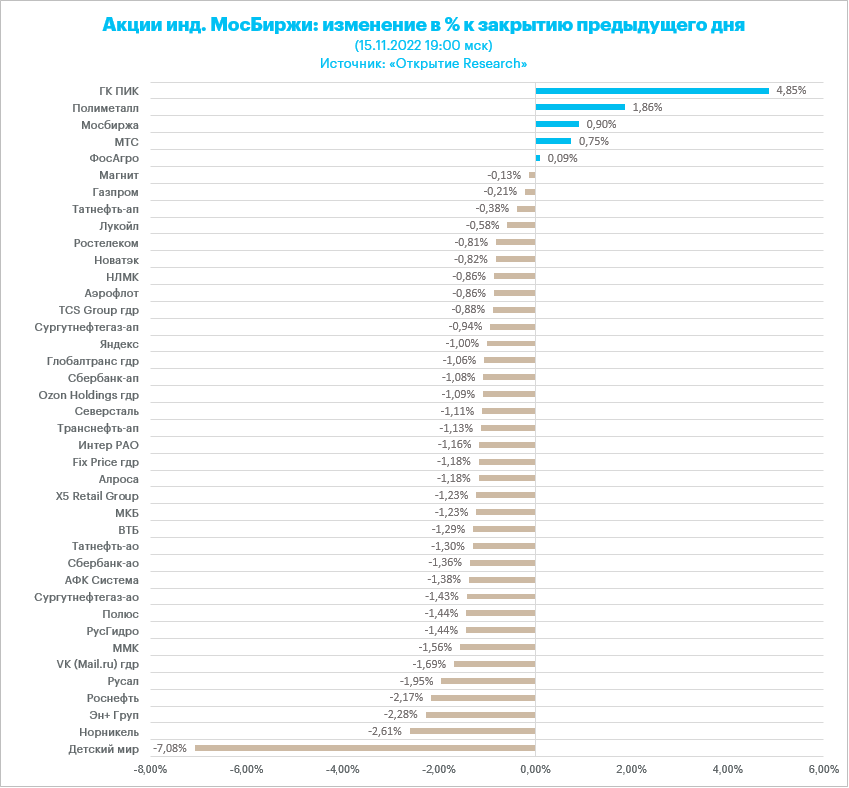

Из 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Лидером дня вновь стал индекс «Строительных компаний» (+4,2%). Все представители сектора завершили день в плюсе, а акции ГК «ПИК» опять подскочили более чем на 5%.

Аутсайдером дня стал индекс «Металлов и добычи» (-1,2%). Бумаги «Мечела» прибавили более 3%. Распадская и Polymetal подорожали более чем на 1,5%. Однако большинство представителей сектора оказались в минусе. Возглавляли падение производители цветных металлов, а также «Алроса». Худшим среди сталеваров был ММК.

Из 40 акций индекса МосБиржи 5 подорожали и 35 подешевели.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 66,7 % торгуются выше своей 100-дневной МА, 38,1 % торгуются выше своей 200-дневной МА.

Валютный рынок

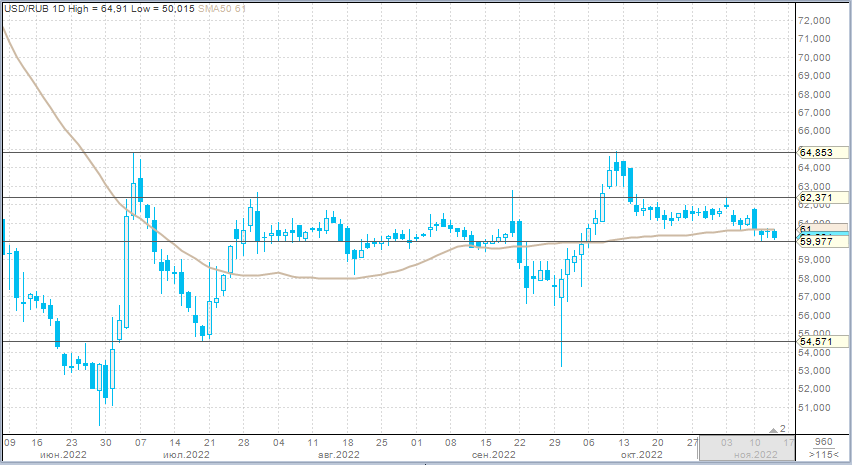

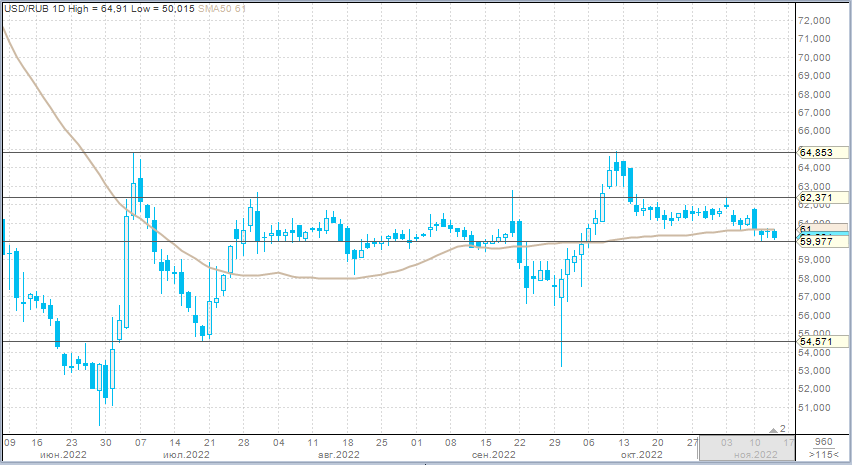

Рубль во вторник укрепился к продолжающему дешеветь на Forex доллару, потерял в цене к евро и немного ослаб по отношению к юаню

Торговый объем в паре доллар/рубль составил 84,4 млрд рублей по сравнению с 77,8 млрд рублей в предыдущий торговый день. Традиционно для последних дней утренние объемы превышали 10 млрд руб. в час и на таких объемах рубль укреплялся. Однако во второй половине дня объемы сокращались, и рубль возвращал доллару часть более ранних достижений.

Торговый объем в паре евро/рубль составил 43,4 млрд рублей против 37,3 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 92,7 млрд рублей против 57,9 млрд рублей в предыдущий день. Ситуация аналогична динамике в паре USDRUB. На утренних торгах объемы выше, и рубль в этот период укрепляется к юаню. Затем объемы снижаются, рубль начинает слабеть против китайской валюты.

Мы полагаем, что перепроданность доллара на Forex достигла уже критической точки. В ближайшей перспективе валюта США должна восстанавливать потери против своих основных конкурентов. В последнее время динамика рубля более точно учитывает динамику доллара и нефти. Рубль может в ближайшие дни укрепляться к доллару, однако это движение уже выглядит привлекательно для входа в длинные позиции по паре USDRUB.

На 19:15 мск:

EUR/USD — 1,0381 (+0,52%), с начала года -8,7%

GBP/USD — 1,1886 (+1,11%), с начала года -12,2%

USD/JPY — 139,11 (-0,56%), с начала года +20,9%

Индекс доллара — 106,322 (-0,32%), с начала года +11,1%

USD/RUB (Мосбиржа) — 60,4 (-0,25%), с начала года -19,6%

EUR/RUB (Мосбиржа) — 62,82 (+0,83%), с начала года -26,5%

На 19:00 мск:

Индекс МосБиржи — 2 223,26 п. (-0,96%), с нач. года -41,3%

Индекс РТС — 1 159,59 п. (-0,89%), с нач. года -27,3%

На индонезийском острове Бали открылся саммит стран G20. Россия представлена на саммите министром иностранных дел РФ Сергеем Лавровым. Позитивных намеков на возможность возобновления переговорного процесса мы не получили. Возможно, у некоторых участников рынка были определенные надежды на стабилизацию геополитической ситуации, заморозку украинского конфликта. Пока это надежды не оправдываются.

Внешний фон был неоднозначным. С одной стороны, фондовые площадки в США и Европе демонстрировали позитивную динамику, поскольку производственная инфляция в США замедлилась в октябре сильнее прогнозных оценок, подтверждая ожидания замедления темпов повышения ставок ФРС. С другой стороны, цены на нефть были под давлением, а инверсия на участке кривой трежерис 2-10 лет была максимальной с начала 1980-х годов, указывая на высокий риск рецессии американской экономики.

На 19:15 мск:

Brent, $/бар. — 92,56 (-0,62%), с нач. года +19,0%

WTI, $/бар. — 85,43 (-0,51%), с нач. года +13,6%

Urals, $/бар. — 71,48 (-0,25%), с нач. года -6,9%

Золото, $/тр. унц. — 1 772,82 (+0,08%), с нач. года -3,1%

Серебро, $/тр. унц. — 21,63 (-1,59%), с нач. года -6,1%

Алюминий, $/т — 2 442,00 (-0,43%), с нач. года -13,0%

Медь, $/т — 8 380,50 (+0,07%), с нач. года -13,8%

Никель, $/т — 30 100,00 (+4,37%) с нач. года +45,0%

Дивидендная доходность индекса МосБиржи составляет 9,7 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 2,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые новости дня

«Газпром» не смог выплатить дивиденды акционерам, в совокупности владеющим 7,18% акций, сообщил эмитент по завершении во вторник срока выплаты промежуточных дивидендов за первое полугодие 2022 года.

Экономическая ситуация может ухудшиться, и надо быть готовыми к любому развитию ситуации, трезво ее оценивая, заявила председатель Банка России Эльвира Набиуллина на пленарном заседании Госдумы. По прогнозу ЦБ, российский ВВП в 2022 году снизится на 3–3,5%, во второй половине следующего года экономика вернется к росту. В следующие два года темпы роста ВВП стабилизируются где-то на уровне 1,5–2,5%.

В фокусе

Совет директоров ПАО «Татнефть» (TATN) 15 ноября на заочном заседании рассмотрит вопрос о созыве внеочередного собрания акционеров, а также о рекомендациях ему о размере дивидендов за 9 месяцев 2022 года. Решение должно стать известным 16 ноября. Что касается дивиденда за III квартал, то он должен составить не менее 6 руб. на акцию. В среднесрочной перспективе мы прогнозируем рост выплат до 75% чистой прибыли по МСФО. У нас есть актуальная инвестидея по префам «Татнефти» (TATNP), цель — 434,9 руб.

АО «Мобильные телесистемы» (MTSS) 16 ноября опубликует финансовый отчёт по МСФО за III квартал 2022 года. МТС является основным донором своего мажоритарного акционера — компании «АФК Система». Поэтому предполагаем, что дивидендная история компании продолжится. Считаем, что выплаты за 2022 г. в районе 30 руб. на акцию вполне реальны (подразумевается, что они будут произведены в 2023 г.).

Итоги российского рынка

Из 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Лидером дня вновь стал индекс «Строительных компаний» (+4,2%). Все представители сектора завершили день в плюсе, а акции ГК «ПИК» опять подскочили более чем на 5%.

Аутсайдером дня стал индекс «Металлов и добычи» (-1,2%). Бумаги «Мечела» прибавили более 3%. Распадская и Polymetal подорожали более чем на 1,5%. Однако большинство представителей сектора оказались в минусе. Возглавляли падение производители цветных металлов, а также «Алроса». Худшим среди сталеваров был ММК.

Из 40 акций индекса МосБиржи 5 подорожали и 35 подешевели.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 66,7 % торгуются выше своей 100-дневной МА, 38,1 % торгуются выше своей 200-дневной МА.

Валютный рынок

Рубль во вторник укрепился к продолжающему дешеветь на Forex доллару, потерял в цене к евро и немного ослаб по отношению к юаню

Торговый объем в паре доллар/рубль составил 84,4 млрд рублей по сравнению с 77,8 млрд рублей в предыдущий торговый день. Традиционно для последних дней утренние объемы превышали 10 млрд руб. в час и на таких объемах рубль укреплялся. Однако во второй половине дня объемы сокращались, и рубль возвращал доллару часть более ранних достижений.

Торговый объем в паре евро/рубль составил 43,4 млрд рублей против 37,3 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 92,7 млрд рублей против 57,9 млрд рублей в предыдущий день. Ситуация аналогична динамике в паре USDRUB. На утренних торгах объемы выше, и рубль в этот период укрепляется к юаню. Затем объемы снижаются, рубль начинает слабеть против китайской валюты.

Мы полагаем, что перепроданность доллара на Forex достигла уже критической точки. В ближайшей перспективе валюта США должна восстанавливать потери против своих основных конкурентов. В последнее время динамика рубля более точно учитывает динамику доллара и нефти. Рубль может в ближайшие дни укрепляться к доллару, однако это движение уже выглядит привлекательно для входа в длинные позиции по паре USDRUB.

На 19:15 мск:

EUR/USD — 1,0381 (+0,52%), с начала года -8,7%

GBP/USD — 1,1886 (+1,11%), с начала года -12,2%

USD/JPY — 139,11 (-0,56%), с начала года +20,9%

Индекс доллара — 106,322 (-0,32%), с начала года +11,1%

USD/RUB (Мосбиржа) — 60,4 (-0,25%), с начала года -19,6%

EUR/RUB (Мосбиржа) — 62,82 (+0,83%), с начала года -26,5%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба