Хотя у компаний нет точек пересечения между производствами, ГМК «Норильский никель» (GMKN) и «РУСАЛ» (RUAL) ещё более десяти лет назад обсуждали возможное слияние. Компании занимают на российском и мировом рынках лидирующие позиции. Обе они связаны с горнодобывающей промышленностью. Их объединение может привести к возникновению устойчивой российской корпорации.

История вопроса

Обсуждать возможность объединения компаний начали тоже в неспокойное для мировой экономики время — в 2007 г. Вспомним, как развивались события.

Весна 2008 г. Олег Дерипаска, на тот момент контролирующий «РУСАЛ», купил активы «Норникеля» в объёме 25% от всей доли. Эти активы принадлежали Михаилу Прохорову, который до 2007 г. занимал должность генерального директора «Норникеля». Предприниматель обменял акции на 5 млрд долл. и 14% акций «РУСАЛа». Было заявлено приглашение к слиянию.

Осень 2008 г. Глава «Норникеля» Владимир Потанин и Олег Дерипаска подписывают соглашение. До этого главы корпораций конфликтовали и не могли прийти к взаимовыгодным условиям. Самыми спорными моментами были дивиденды и вопрос о выделении непрофильных активов «Норникеля». Потанину тогда принадлежало лишь 30% акций. После подписания договора было заявлено, что в ближайшие три года вопрос о слиянии подниматься не будет.

Весна 2010 г. Первое нарушение соглашения. Представителя компании «РУСАЛ» Александра Волошина не включили в совет директоров «Норникеля». Споры между акционерами, в том числе судебные, продолжались до 2012 г. Итогом стало десятилетнее соглашение между компаниями «РУСАЛ», «Норникель», «Интеррос» и Crispian. Договором регулировались частые и высокие дивиденды, которые выплачивал «Норникель».

2017 год. Предприниматели решили, что слияния двух компаний не будет. Владимир Потанин заявлял, что компании слишком разные. Но гарантированное самостоятельное и обособленное развитие подразумевалось лишь в среднесрочной перспективе.

Весна 2018 г. Глава «РУСАЛа» Олег Дерипаска попал под санкции. Ограничения коснулись «РУСАЛа» и его материнской компании En+. Почти полностью запретили их поставки на рынок США. Возникли проблемы сотрудничества с рынками Европы и Азии.

Зима 2019 г. С «РУСАЛа» и его материнской компании сняли ограничения. Санкции сохранились в отношении их владельца. Ранее Олег Дерипаска владел почти 70% активов в En+. После попадания под ограничения эту долю пришлось снизить до 45%. С этого момента компанию контролирует совет независимых директоров.

Лето 2022 г. Президент «Норникеля» Владимир Потанин сообщил о готовности провести с «РУСАЛом» слияние. Он указал, что причиной стало истечение срока договора от 2012 г. Слияние позволит обновить соглашение на взаимовыгодных условиях и предоставит компаниям другие удобные возможности.

В сентябре 2022 г. Владимир Потанин дал интервью, в котором сообщил, что обсуждение вопроса о слиянии компаний отложено, но идея жива. Ранее инициатива объединения исходила от «РУСАЛа». Теперь в «Норникеле» ждут, когда переговоры возобновятся в более выгодном для них ключе.

В октябре Олег Дерипаска подал в лондонский суд иск против Владимира Потанина. Он обвиняется в невыполнении своих обязанностей с последующей потерей активов компании. Перспективы объединения остаются туманными.

Плюсы и минусы объединения для фондового рынка и экономики

Глава «Норникеля» Владимир Потанин заявлял о создании российской корпорации с помощью слияния компаний. Рассмотрим значение этого события для фондового рынка.

«Норникель» в 2022 г. почти не попал под санкционное давление. «РУСАЛу» повезло меньше, но санкции против мирового лидера в добыче алюминия также не были значительными. Слияние компаний повысит их санкционную устойчивость. А значит, российский рынок может стать менее зависимым от иностранного воздействия.

Появление крупной и устойчивой компании внесёт долю стабильности в российскую экономику и на отечественный рынок. За прошлый год совокупная выручка компаний составила около 30 млрд долл. Это ставит будущую корпорацию в один ряд с мировыми гигантами горнодобывающей промышленности.

Rio Tinto (RIO) — австралийско-британская корпорация по производству алюминия, добыче алмазов, титана, железной руды. В 2021 г. выручка составила более 63 млрд долл.

BHP (BHP) — австралийская корпорация, добывающая железную руду, медь, никель, уголь. Выручка за 2021 г. — более 60 млрд долл.

Vale (VALE) — компания из Бразилии, которая добывает руду, медь, никель и марганец. Чистая прибыль за 2021 г. — почти 55 млрд долл.

Anglo American (AAL) добывает некоторые металлы, уголь и даже удобрения. За 2021 г. выручка составила более 40 млрд долл.

Эти компании показывают, что совмещение производств по добыче алюминия и никеля вполне возможно. Со временем объединённые компании смогут основать масштабное производство и добычу других ресурсов.

Появление гиганта вряд ли увеличит риск возникновения монополии из-за слишком разных направлений деятельности. Но корпорация сможет занять более широкую нишу. Благодаря объединению усилий и государственной поддержке она вытеснит с рынка конкурентов.

Кто за, а кто против

Глава «Норникеля» Владимир Потанин ранее выступал против объединения. «Норникель» значительно превосходит «РУСАЛ» по показателям и выручке. Это слияние ухудшит ключевые финансовые результаты, но не даст «Норникелю» особых конкурентных преимуществ. Поэтому, вероятно, акционеры «Норникеля» будут против этой сделки.

Но летом именно Владимир Потанин заявлял о возможности слияния. При этом заинтересованность в сильном «Норникеле» есть и у других компаний. В частности, у Crispian, во главе которой стоят Роман Абрамович и Александр Абрамов. На Crispian приходится около 4% акций. В свободном обращении на бирже торгуется чуть больше трети акций.

«Норникель» превосходит «РУСАЛ» по доходности и эффективности. Также при номинально меньшем долге у «РУСАЛа» коэффициент задолженности у «Норникеля» ниже.

Ожидалось, что после сделки «Норникель» снизит или ликвидирует дивидендные выплаты. Сейчас при коэффициенте EBITDA к чистому долгу менее 1,8 компания обязана выплачивать в форме дивидендов свыше 60% EBITDA. При повышенной задолженности этот показатель составит свыше 30% и не менее 1 млрд долл. Владимир Потанин выступал за снижение этих условий в пользу финансовой поддержки инвестиционных проектов корпорации. При слиянии эти условия могут измениться.

Соглашение, которое обязывает сохранять уровень дивидендов, истекает в конце 2022 г. По заявлениям Потанина, дивидендные выплаты сократят вне зависимости от сделки.

«РУСАЛ» в результате слияния усилит операционные показатели. Это будет выгодно инвесторам. Но материнская компания En+, которая сейчас владеет более 56% акций «РУСАЛа», может выступить против сделки, так как объединение приведёт к потере имеющегося контроля.

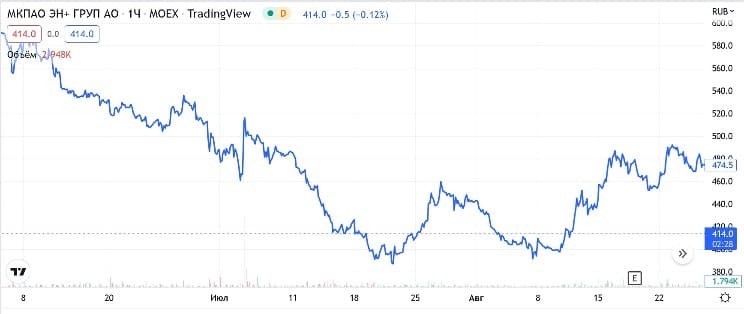

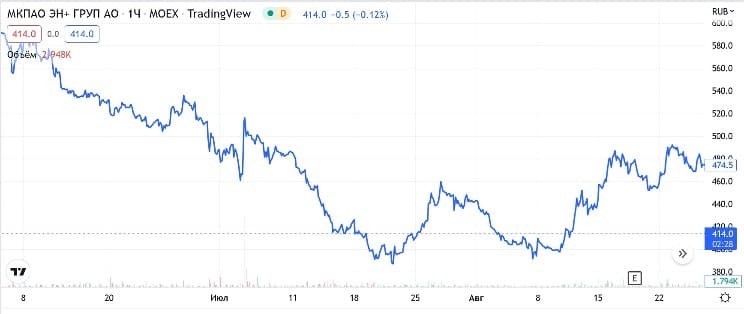

Динамика стоимости акций En+ на Мосбирже и негативная реакция рынка на июльскую новость о слиянии. Источник: ru.tradingview.com

Позиция En+ и другого крупного акционера Sual Partners будет зависеть от условий объединения, которые пока не разглашаются. Их позиция в отношении сделки также неизвестна.

Таким образом, обе компании могут назвать препятствия для совершения сделки. Если для акционеров «РУСАЛа» слияние может оказаться прибыльным, то для «Норникеля» выгоды менее очевидны.

Покупать ли акции «Норникеля», «РУСАЛа» или En+ под возможное объединение

«Норникель» собирается снижать дивиденды за 2022–2023 г. Этот факт не зависит от возможного слияния. С 2013 г. «Норникель» стабильно совершал дивидендные выплаты два или три раза в год (за исключением одной выплаты в 2021 г.). Доходность каждой выплаты составляла около 3–5%. Покупать акции в ожидании дивидендной доходности теперь не стоит.

Котировки акций негативно отреагировали на новость о слиянии компании. Вероятно, стоимость бумаг продолжит отрицательно реагировать на эти события.

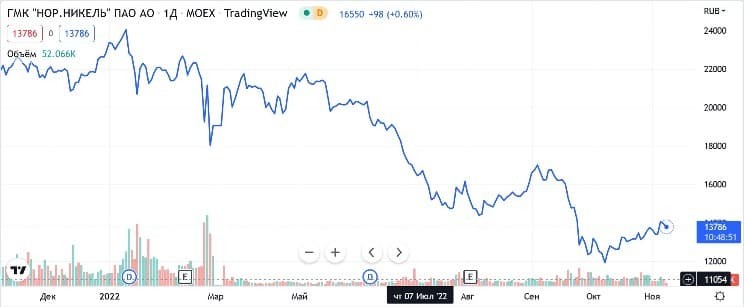

Динамика стоимости акций «Норникеля» декабрь 2021 – ноябрь 2022. Источник: ru.tradingview.com

Даже после февральских событий бумаги компании восстанавливались быстрее, чем после падения этим летом. Снижение цен связывают с новостью об отмене дивидендов.

Падение дивидендной доходности зависит не от предстоящего слияния, а от окончания срока договора от 2012 г. Документ регулировал объём дивидендных выплат. Осеннее заявление Владимира Потанина о приостановке процесса слияния не отменило факта о снижении дивидендов.

В таком контексте слияние с «РУСАЛом» будет выгодным для держателей акций «Норникеля», так как новая компания сможет расти более быстрыми темпами и наращивать стоимость акций.

Летом этого года Владимир Потанин приводил аргументы в пользу объединения компаний.

Единство в отношении экологической повестки. Среди конкурентов «РУСАЛ» производит алюминий наиболее экологично. «Норникель» поставляет металлы, которые используют в сферах зелёной экономики (например, для изготовления аккумуляторов электромобилей).

Диверсификация состава акционеров, которая повысит устойчивость корпорации к санкциям.

Упрощённое получение государственной поддержки по некоторым проектам.

Последние два пункта особенно важны при оценке перспектив объединения.

В отношении «РУСАЛа» выгоды инвесторов зависят от условий, на которых будет происходить объединение. Компания станет устойчивее и приобретёт более позитивные показатели, включая прибыль на акцию. Однако инвесторы не могут точно рассчитывать на выгодные условия проведения слияния с учётом текущих котировок ценных бумаг «РУСАЛа».

Неизвестны и перспективы акций En+ (ENPG), материнской компании «РУСАЛа». Многое будет зависеть от условий сделки, о которых пока нет информации.

Владельцы акций «РУСАЛа» и «Норникеля» выиграют при справедливом выкупе или обмене. Новая корпорация за счёт масштабов сможет привлекать больше средств и возможностей.

Что это значит для инвесторов

С учётом последнего иска Олега Дерипаски против Владимира Потанина слияние откладывается ещё на неопределённое время. На рынке новость восприняли неоднозначно. Отмечается, что решение невыгодно для обеих компаний. Инвесторы не верят, что сделка всё-таки состоится.

По мнению аналитиков, слияние может происходить по сценарию Rio Tinto. Тогда преимущества одной компании покрыли недостатки другой. Пример можно считать успешным, так как выручка Rio Tinto за 2021 г. превысила 60 млрд долл. Но обычно при таких слияниях компании по отдельности стоят больше, чем одна корпорация.

История вопроса

Обсуждать возможность объединения компаний начали тоже в неспокойное для мировой экономики время — в 2007 г. Вспомним, как развивались события.

Весна 2008 г. Олег Дерипаска, на тот момент контролирующий «РУСАЛ», купил активы «Норникеля» в объёме 25% от всей доли. Эти активы принадлежали Михаилу Прохорову, который до 2007 г. занимал должность генерального директора «Норникеля». Предприниматель обменял акции на 5 млрд долл. и 14% акций «РУСАЛа». Было заявлено приглашение к слиянию.

Осень 2008 г. Глава «Норникеля» Владимир Потанин и Олег Дерипаска подписывают соглашение. До этого главы корпораций конфликтовали и не могли прийти к взаимовыгодным условиям. Самыми спорными моментами были дивиденды и вопрос о выделении непрофильных активов «Норникеля». Потанину тогда принадлежало лишь 30% акций. После подписания договора было заявлено, что в ближайшие три года вопрос о слиянии подниматься не будет.

Весна 2010 г. Первое нарушение соглашения. Представителя компании «РУСАЛ» Александра Волошина не включили в совет директоров «Норникеля». Споры между акционерами, в том числе судебные, продолжались до 2012 г. Итогом стало десятилетнее соглашение между компаниями «РУСАЛ», «Норникель», «Интеррос» и Crispian. Договором регулировались частые и высокие дивиденды, которые выплачивал «Норникель».

2017 год. Предприниматели решили, что слияния двух компаний не будет. Владимир Потанин заявлял, что компании слишком разные. Но гарантированное самостоятельное и обособленное развитие подразумевалось лишь в среднесрочной перспективе.

Весна 2018 г. Глава «РУСАЛа» Олег Дерипаска попал под санкции. Ограничения коснулись «РУСАЛа» и его материнской компании En+. Почти полностью запретили их поставки на рынок США. Возникли проблемы сотрудничества с рынками Европы и Азии.

Зима 2019 г. С «РУСАЛа» и его материнской компании сняли ограничения. Санкции сохранились в отношении их владельца. Ранее Олег Дерипаска владел почти 70% активов в En+. После попадания под ограничения эту долю пришлось снизить до 45%. С этого момента компанию контролирует совет независимых директоров.

Лето 2022 г. Президент «Норникеля» Владимир Потанин сообщил о готовности провести с «РУСАЛом» слияние. Он указал, что причиной стало истечение срока договора от 2012 г. Слияние позволит обновить соглашение на взаимовыгодных условиях и предоставит компаниям другие удобные возможности.

В сентябре 2022 г. Владимир Потанин дал интервью, в котором сообщил, что обсуждение вопроса о слиянии компаний отложено, но идея жива. Ранее инициатива объединения исходила от «РУСАЛа». Теперь в «Норникеле» ждут, когда переговоры возобновятся в более выгодном для них ключе.

В октябре Олег Дерипаска подал в лондонский суд иск против Владимира Потанина. Он обвиняется в невыполнении своих обязанностей с последующей потерей активов компании. Перспективы объединения остаются туманными.

Плюсы и минусы объединения для фондового рынка и экономики

Глава «Норникеля» Владимир Потанин заявлял о создании российской корпорации с помощью слияния компаний. Рассмотрим значение этого события для фондового рынка.

«Норникель» в 2022 г. почти не попал под санкционное давление. «РУСАЛу» повезло меньше, но санкции против мирового лидера в добыче алюминия также не были значительными. Слияние компаний повысит их санкционную устойчивость. А значит, российский рынок может стать менее зависимым от иностранного воздействия.

Появление крупной и устойчивой компании внесёт долю стабильности в российскую экономику и на отечественный рынок. За прошлый год совокупная выручка компаний составила около 30 млрд долл. Это ставит будущую корпорацию в один ряд с мировыми гигантами горнодобывающей промышленности.

Rio Tinto (RIO) — австралийско-британская корпорация по производству алюминия, добыче алмазов, титана, железной руды. В 2021 г. выручка составила более 63 млрд долл.

BHP (BHP) — австралийская корпорация, добывающая железную руду, медь, никель, уголь. Выручка за 2021 г. — более 60 млрд долл.

Vale (VALE) — компания из Бразилии, которая добывает руду, медь, никель и марганец. Чистая прибыль за 2021 г. — почти 55 млрд долл.

Anglo American (AAL) добывает некоторые металлы, уголь и даже удобрения. За 2021 г. выручка составила более 40 млрд долл.

Эти компании показывают, что совмещение производств по добыче алюминия и никеля вполне возможно. Со временем объединённые компании смогут основать масштабное производство и добычу других ресурсов.

Появление гиганта вряд ли увеличит риск возникновения монополии из-за слишком разных направлений деятельности. Но корпорация сможет занять более широкую нишу. Благодаря объединению усилий и государственной поддержке она вытеснит с рынка конкурентов.

Кто за, а кто против

Глава «Норникеля» Владимир Потанин ранее выступал против объединения. «Норникель» значительно превосходит «РУСАЛ» по показателям и выручке. Это слияние ухудшит ключевые финансовые результаты, но не даст «Норникелю» особых конкурентных преимуществ. Поэтому, вероятно, акционеры «Норникеля» будут против этой сделки.

Но летом именно Владимир Потанин заявлял о возможности слияния. При этом заинтересованность в сильном «Норникеле» есть и у других компаний. В частности, у Crispian, во главе которой стоят Роман Абрамович и Александр Абрамов. На Crispian приходится около 4% акций. В свободном обращении на бирже торгуется чуть больше трети акций.

«Норникель» превосходит «РУСАЛ» по доходности и эффективности. Также при номинально меньшем долге у «РУСАЛа» коэффициент задолженности у «Норникеля» ниже.

Ожидалось, что после сделки «Норникель» снизит или ликвидирует дивидендные выплаты. Сейчас при коэффициенте EBITDA к чистому долгу менее 1,8 компания обязана выплачивать в форме дивидендов свыше 60% EBITDA. При повышенной задолженности этот показатель составит свыше 30% и не менее 1 млрд долл. Владимир Потанин выступал за снижение этих условий в пользу финансовой поддержки инвестиционных проектов корпорации. При слиянии эти условия могут измениться.

Соглашение, которое обязывает сохранять уровень дивидендов, истекает в конце 2022 г. По заявлениям Потанина, дивидендные выплаты сократят вне зависимости от сделки.

«РУСАЛ» в результате слияния усилит операционные показатели. Это будет выгодно инвесторам. Но материнская компания En+, которая сейчас владеет более 56% акций «РУСАЛа», может выступить против сделки, так как объединение приведёт к потере имеющегося контроля.

Динамика стоимости акций En+ на Мосбирже и негативная реакция рынка на июльскую новость о слиянии. Источник: ru.tradingview.com

Позиция En+ и другого крупного акционера Sual Partners будет зависеть от условий объединения, которые пока не разглашаются. Их позиция в отношении сделки также неизвестна.

Таким образом, обе компании могут назвать препятствия для совершения сделки. Если для акционеров «РУСАЛа» слияние может оказаться прибыльным, то для «Норникеля» выгоды менее очевидны.

Покупать ли акции «Норникеля», «РУСАЛа» или En+ под возможное объединение

«Норникель» собирается снижать дивиденды за 2022–2023 г. Этот факт не зависит от возможного слияния. С 2013 г. «Норникель» стабильно совершал дивидендные выплаты два или три раза в год (за исключением одной выплаты в 2021 г.). Доходность каждой выплаты составляла около 3–5%. Покупать акции в ожидании дивидендной доходности теперь не стоит.

Котировки акций негативно отреагировали на новость о слиянии компании. Вероятно, стоимость бумаг продолжит отрицательно реагировать на эти события.

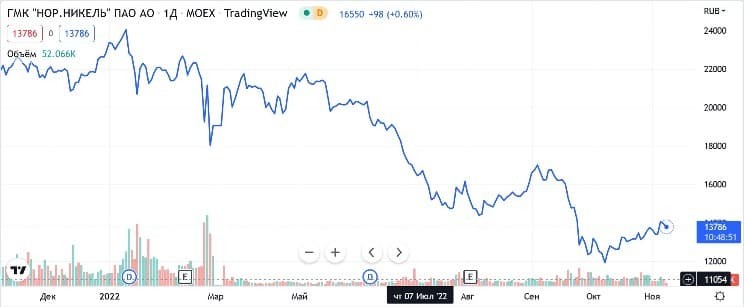

Динамика стоимости акций «Норникеля» декабрь 2021 – ноябрь 2022. Источник: ru.tradingview.com

Даже после февральских событий бумаги компании восстанавливались быстрее, чем после падения этим летом. Снижение цен связывают с новостью об отмене дивидендов.

Падение дивидендной доходности зависит не от предстоящего слияния, а от окончания срока договора от 2012 г. Документ регулировал объём дивидендных выплат. Осеннее заявление Владимира Потанина о приостановке процесса слияния не отменило факта о снижении дивидендов.

В таком контексте слияние с «РУСАЛом» будет выгодным для держателей акций «Норникеля», так как новая компания сможет расти более быстрыми темпами и наращивать стоимость акций.

Летом этого года Владимир Потанин приводил аргументы в пользу объединения компаний.

Единство в отношении экологической повестки. Среди конкурентов «РУСАЛ» производит алюминий наиболее экологично. «Норникель» поставляет металлы, которые используют в сферах зелёной экономики (например, для изготовления аккумуляторов электромобилей).

Диверсификация состава акционеров, которая повысит устойчивость корпорации к санкциям.

Упрощённое получение государственной поддержки по некоторым проектам.

Последние два пункта особенно важны при оценке перспектив объединения.

В отношении «РУСАЛа» выгоды инвесторов зависят от условий, на которых будет происходить объединение. Компания станет устойчивее и приобретёт более позитивные показатели, включая прибыль на акцию. Однако инвесторы не могут точно рассчитывать на выгодные условия проведения слияния с учётом текущих котировок ценных бумаг «РУСАЛа».

Неизвестны и перспективы акций En+ (ENPG), материнской компании «РУСАЛа». Многое будет зависеть от условий сделки, о которых пока нет информации.

Владельцы акций «РУСАЛа» и «Норникеля» выиграют при справедливом выкупе или обмене. Новая корпорация за счёт масштабов сможет привлекать больше средств и возможностей.

Что это значит для инвесторов

С учётом последнего иска Олега Дерипаски против Владимира Потанина слияние откладывается ещё на неопределённое время. На рынке новость восприняли неоднозначно. Отмечается, что решение невыгодно для обеих компаний. Инвесторы не верят, что сделка всё-таки состоится.

По мнению аналитиков, слияние может происходить по сценарию Rio Tinto. Тогда преимущества одной компании покрыли недостатки другой. Пример можно считать успешным, так как выручка Rio Tinto за 2021 г. превысила 60 млрд долл. Но обычно при таких слияниях компании по отдельности стоят больше, чем одна корпорация.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба