8 декабря 2022 Открытие Сыроваткин Олег

Европа

Вечером четверга Stoxx Europe 600 незначительно рос, пытаясь прервать четырехдневное снижение и рискуя закрыть в минусе первую неделю из последних восьми. По состоянию на 17:45 мск большинство основных секторов индекса были в минусе. Наилучшую динамику показывали энергетика, производство материалов и финансы. Отставали производство товаров первой необходимости, телекомы и ЖКХ.

Рынок акций Европы перекуплен, и его недавняя коррекция выглядит закономерной. На следующей неделе решения по ставкам примут ФРС и ЕЦБ, и пока рынок производных инструментов уверенно закладывается на то, что оба регулятора сократят шаг повышения ставок до 50 б.п.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 14,8 к прибыли за прошедший год (P/E) и с коэффициентом 12,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 83,2% компаний индекса торгуются выше своей 50-дневной МА, 67,8% торгуются выше своей 100-дневной МА, 54,8% торгуются выше своей 200-дневной МА.

На 17:45 мск:

Индекс MSCI EM -958,77 п. (-1,45%), с нач. года -22,2%

Stoxx Europe 600 -434,33 п. (+0,15%), с нач. года -11,0%

DAX -14 212,67 п. (-0,34%) с нач. года -10,5%

FTSE 100 — 7 476,51 п. (-0,17%), с нач. года +1,0%

США

Вечером четверга S&P 500 вторую сессию подряд обторговывал новую поддержку в виду 100-дневной МА. По состоянию на 17:45 мск все 11 основных секторов индекса были в плюсе. Наилучшую динамику показывали энергетика, недвижимость и промышленность. Отставали производство товаров первой необходимости, ЖКХ и телекомы.

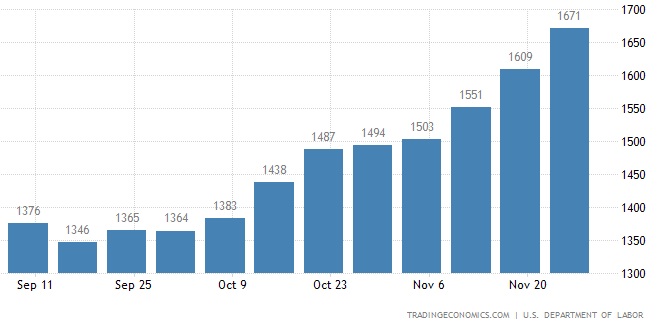

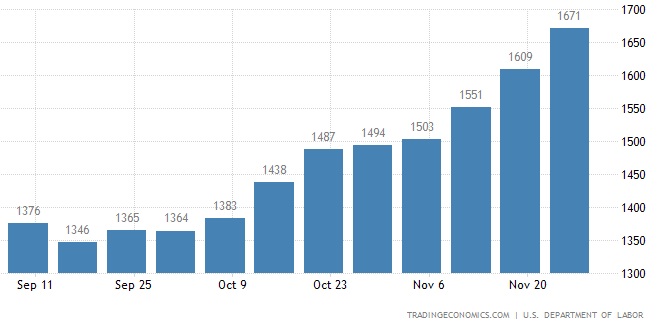

Инвесторы ждут решения ФРС по ставкам, которое будет принято 14 декабря. Из опубликованных сегодня данных выяснилось, что число повторных обращений за пособием по безработице на неделе до 26 ноября выросло восьмой раз подряд до максимальных с начала февраля 1,671 млн. Подобная динамика может указывать на охлаждение рынка труда и создавать предпосылки для дальнейшего замедления инфляции и, следовательно, более скорого смягчения позиции ФРС.

Фьючерсы на ставку по федеральным фондам оценивают вероятности ее повышения на заседании FOMC 14 декабря на 50/75 б.п. в 75%/25%, а также предполагают достижение пика на уровне 4,94% в мае 2022 года с последующим снижением к 4,30% к январю 2023 года.

Впрочем, перед этим событием мы еще увидим данные за ноябрь по динамике цен производителей (в пятницу) и потребительской инфляции (во вторник), которые могут заметно скорректировать ожидания рынка.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,0 к прибыли за прошедший год (P/E) и с коэффициентом 16,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 78,5% компаний индекса торгуются выше своей 50-дневной МА, 65,0% торгуются выше своей 100-дневной МА, 56,2% торгуются выше своей 200-дневной МА.

На 17:45 мск:

S&P 500 — 3 939,95 п. (+0,15%), с нач. года -17,3%

VIX — 23,12 пт (+0.44 пт), с нач. года +5.9 пт

MSCI World — 2 654,34 п. (-0,29%), с нач. года -17,9%

Нефть и другие сырьевые активы

Вечером четверга цены на нефть росли, прервав четырехдневное снижение. За это время черное золото подешевело примерно на 10% на фоне пессимистичных экономических прогнозов ведущих банков Wall Street и общего ухудшения спроса на рискованные активы.

Кроме того, пока не видно очевидных проблем с экспортом российской нефти после вступления в силу ограничений со стороны ЕС, хотя ситуация перед Босфором остаётся сложной. Около 20 танкеров, которые транспортируют казахстанскую нефть, пока не могут пройти из-за необходимости подтвердить происхождение сырья и предоставить страховочные документы. Европейские власти уже начали переговоры с Турцией для ускорения процесса, сообщает Минфин Великобритании.

Эти факторы перевешивали оптимизм от продолжающегося смягчения антиковидной политики в Китае. Тем не менее краткосрочно нефть сильно перепродана, и это означает, что любой позитив может спровоцировать быстрый рост котировок. Так и произошло сегодня после обеда, когда появились сообщения об остановке нефтепровода Keystone мощностью свыше 600 тыс. б/с (соединяет Канаду и США) после обнаружения утечки в Небраске.

Драгоценные и цветные металлы также показывали неплохую динамику, что объяснялось как общим снижением доллара против валют G10, так и перспективами дальнейшего открытия экономики Китая, а также улучшения ситуации в строительном секторе страны после анонсирования новых мер поддержки. Медь на LME может закрыть сессию на самом высоком уровне с июня, а фьючерсы на железную руду в Сингапуре торгуются в области четырехмесячного максимума после рекордного процентного месячного роста в ноябре.

На 17:45 мск:

Brent, $/бар. — 78,12 (+1,23%) с нач. года +0,4%

WTI, $/бар. — 73,75 (+2,42%) с нач. года -1,9%

Urals, $/бар. — 56,02 (-0,64%) с нач. года -27,0%

Золото, $/тр. унц. — 1 792,25 (+0,33%) с нач. года -2,0%

Серебро, $/тр. унц. — 23,16 (+1,92%) с нач. года +0,5%

Алюминий, $/т — 2 527,00 (+1,67%) с нач. года -10,0%

Медь, $/т — 8 578,50 (+1,44%) с нач. года -11,7%

Никель, $/т — 31 165,00 (-0,88%) с нач. года +50,1%

Вечером четверга Stoxx Europe 600 незначительно рос, пытаясь прервать четырехдневное снижение и рискуя закрыть в минусе первую неделю из последних восьми. По состоянию на 17:45 мск большинство основных секторов индекса были в минусе. Наилучшую динамику показывали энергетика, производство материалов и финансы. Отставали производство товаров первой необходимости, телекомы и ЖКХ.

Рынок акций Европы перекуплен, и его недавняя коррекция выглядит закономерной. На следующей неделе решения по ставкам примут ФРС и ЕЦБ, и пока рынок производных инструментов уверенно закладывается на то, что оба регулятора сократят шаг повышения ставок до 50 б.п.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 14,8 к прибыли за прошедший год (P/E) и с коэффициентом 12,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 83,2% компаний индекса торгуются выше своей 50-дневной МА, 67,8% торгуются выше своей 100-дневной МА, 54,8% торгуются выше своей 200-дневной МА.

На 17:45 мск:

Индекс MSCI EM -958,77 п. (-1,45%), с нач. года -22,2%

Stoxx Europe 600 -434,33 п. (+0,15%), с нач. года -11,0%

DAX -14 212,67 п. (-0,34%) с нач. года -10,5%

FTSE 100 — 7 476,51 п. (-0,17%), с нач. года +1,0%

США

Вечером четверга S&P 500 вторую сессию подряд обторговывал новую поддержку в виду 100-дневной МА. По состоянию на 17:45 мск все 11 основных секторов индекса были в плюсе. Наилучшую динамику показывали энергетика, недвижимость и промышленность. Отставали производство товаров первой необходимости, ЖКХ и телекомы.

Инвесторы ждут решения ФРС по ставкам, которое будет принято 14 декабря. Из опубликованных сегодня данных выяснилось, что число повторных обращений за пособием по безработице на неделе до 26 ноября выросло восьмой раз подряд до максимальных с начала февраля 1,671 млн. Подобная динамика может указывать на охлаждение рынка труда и создавать предпосылки для дальнейшего замедления инфляции и, следовательно, более скорого смягчения позиции ФРС.

Фьючерсы на ставку по федеральным фондам оценивают вероятности ее повышения на заседании FOMC 14 декабря на 50/75 б.п. в 75%/25%, а также предполагают достижение пика на уровне 4,94% в мае 2022 года с последующим снижением к 4,30% к январю 2023 года.

Впрочем, перед этим событием мы еще увидим данные за ноябрь по динамике цен производителей (в пятницу) и потребительской инфляции (во вторник), которые могут заметно скорректировать ожидания рынка.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,0 к прибыли за прошедший год (P/E) и с коэффициентом 16,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 78,5% компаний индекса торгуются выше своей 50-дневной МА, 65,0% торгуются выше своей 100-дневной МА, 56,2% торгуются выше своей 200-дневной МА.

На 17:45 мск:

S&P 500 — 3 939,95 п. (+0,15%), с нач. года -17,3%

VIX — 23,12 пт (+0.44 пт), с нач. года +5.9 пт

MSCI World — 2 654,34 п. (-0,29%), с нач. года -17,9%

Нефть и другие сырьевые активы

Вечером четверга цены на нефть росли, прервав четырехдневное снижение. За это время черное золото подешевело примерно на 10% на фоне пессимистичных экономических прогнозов ведущих банков Wall Street и общего ухудшения спроса на рискованные активы.

Кроме того, пока не видно очевидных проблем с экспортом российской нефти после вступления в силу ограничений со стороны ЕС, хотя ситуация перед Босфором остаётся сложной. Около 20 танкеров, которые транспортируют казахстанскую нефть, пока не могут пройти из-за необходимости подтвердить происхождение сырья и предоставить страховочные документы. Европейские власти уже начали переговоры с Турцией для ускорения процесса, сообщает Минфин Великобритании.

Эти факторы перевешивали оптимизм от продолжающегося смягчения антиковидной политики в Китае. Тем не менее краткосрочно нефть сильно перепродана, и это означает, что любой позитив может спровоцировать быстрый рост котировок. Так и произошло сегодня после обеда, когда появились сообщения об остановке нефтепровода Keystone мощностью свыше 600 тыс. б/с (соединяет Канаду и США) после обнаружения утечки в Небраске.

Драгоценные и цветные металлы также показывали неплохую динамику, что объяснялось как общим снижением доллара против валют G10, так и перспективами дальнейшего открытия экономики Китая, а также улучшения ситуации в строительном секторе страны после анонсирования новых мер поддержки. Медь на LME может закрыть сессию на самом высоком уровне с июня, а фьючерсы на железную руду в Сингапуре торгуются в области четырехмесячного максимума после рекордного процентного месячного роста в ноябре.

На 17:45 мск:

Brent, $/бар. — 78,12 (+1,23%) с нач. года +0,4%

WTI, $/бар. — 73,75 (+2,42%) с нач. года -1,9%

Urals, $/бар. — 56,02 (-0,64%) с нач. года -27,0%

Золото, $/тр. унц. — 1 792,25 (+0,33%) с нач. года -2,0%

Серебро, $/тр. унц. — 23,16 (+1,92%) с нач. года +0,5%

Алюминий, $/т — 2 527,00 (+1,67%) с нач. года -10,0%

Медь, $/т — 8 578,50 (+1,44%) с нач. года -11,7%

Никель, $/т — 31 165,00 (-0,88%) с нач. года +50,1%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба