14 декабря 2022 Открытие Сыроваткин Олег

Европа

Вечером среды Stoxx Europe 600 корректировался после заметного роста накануне, продолжая консолидироваться в области многомесячных максимумов. По состоянию на 17:45 мск 6 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали недвижимость, ЖКХ и производство товаров первой необходимости, отставали ИТ, производство материалов и финансы.

Темпы роста потребительской инфляции в Великобритании замедлились в ноябре до 0,4% м/м и 10,7% г/г с 2,0% м/м и 11,1% г/г, ниже консенсус-прогноза экономистов. Однако ключевыми событиями для рынка акций Европы станут сегодняшнее решение по ставкам ФРС и завтрашнее — ЕЦБ. В обоих случаях рынок фьючерсов уверенно ставит на то, что оба регулятора сократят шаг повышения ставок до 50 б.п. с 75 б.п.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 15,2 к прибыли за прошедший год (P/E) и с коэффициентом 12,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 85,7% компаний индекса торгуются выше своей 50-дневной МА, 73,0% торгуются выше своей 100-дневной МА, 59,5% торгуются выше своей 200-дневной МА.

На 17:45 мск:

Индекс MSCI EM -965,25 п. (+0,17%), с нач. года -21,7%

Stoxx Europe 600 -441,79 п. (-0,17%), с нач. года -9,4%

DAX -14 428,37 п. (-0,48%) с нач. года -9,2%

FTSE 100 — 7 494,55 п. (-0,11%), с нач. года +1,2%

США

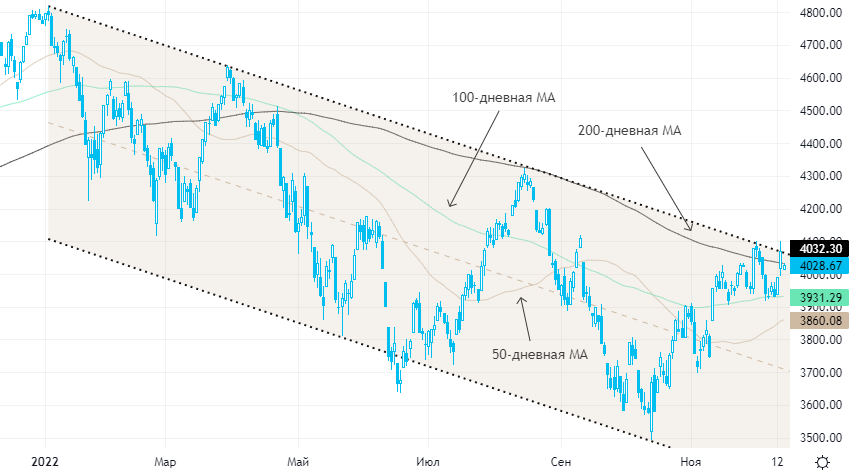

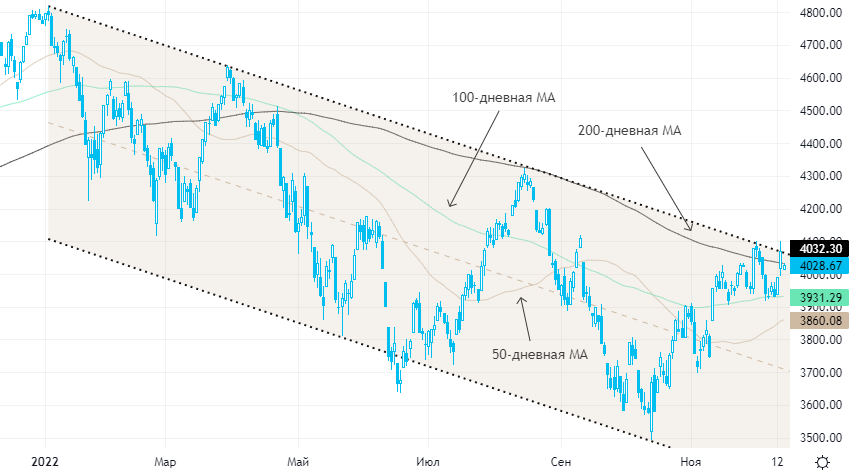

В начале торговой сессии среды S&P 500 незначительно рос. По состоянию на 17:45 мск 9 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали ЖКХ, ИТ и здравоохранение, отставали телекомы, производство материалов и товаров длительного пользования.

Ключевым событием дня станет решение FOMC по ставкам и публикация обновленных экономических прогнозов. После вчерашней публикации данных по потребительской инфляции в США за ноябрь, которые показали дальнейшее замедление темпов ее роста, инвесторы скорректировали свои ожидания относительно дальнейших действий американского регулятора.

Рынок фьючерсов на ставку по федеральным фондам повысил до 80% оценку вероятности того, что на сегодняшнем заседании ФРС сократит шаг ее повышения до 50 б.п. с 75 б.п. Кроме того, инвесторы заметно пересмотрели среднесрочные ожидания, и теперь полагают, что ставка достигнет пика в мае на уровне 4,83% против 4,98% по состоянию на вечер понедельника.

Теперь рынок ждет публикации обновленного прогноза членов FOMC по ставкам, известного как «dot plot», чтобы оценить перспективы их снижения во второй половине 2023 года.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,5 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 82,1% компаний индекса торгуются выше своей 50-дневной МА, 73,2% торгуются выше своей 100-дневной МА, 64,1% торгуются выше своей 200-дневной МА.

На 17:45 мск:

S&P 500 — 4 028,71 п. (+0,23%), с нач. года -15,5%

VIX — 22,56 пт (+0.01 пт), с нач. года +5.34 пт

MSCI World — 2 715,49 п. (+1,19%), с нач. года -16,0%

Нефть и другие сырьевые активы

Вечером среды нефть дорожала третью сессию подряд. Этому способствовали общее улучшения рыночных настроений и снижение курса доллара после вчерашней публикации данных по потребительской инфляции в США на ноябрь, которые показали дальнейшее замедление темпов ее роста. Кроме того, международное энергетическое агентство предупредило о перспективах роста цен на нефть в 2023 году на фоне ожидаемого сокращения поставок из России и более масштабного, нежели ожидается, усиления спроса.

В последние дни открытый интерес во фьючерсах на Brent заметно вырос, а 12-месячная бэквордация в этих инструментах увеличилась до $3,25 за баррель, тогда как в понедельник она сокращалась до $0,50. Расширение календарных спредов также наблюдается в контрактах на нефть WTI, и данные события указывают на улучшение внутренней структуры рынка.

TC Energy — оператор американского нефтепровода Keystone, который соединяет канадские месторождения с НПЗ в Мексиканском заливе — планирует частично восстановить его функционирование сегодня, а полностью — 20 декабря, пишет Bloomberg со ссылкой на информированные источники.

По данным Американского института нефти (API), на которые ссылается Bloomberg, коммерческие запасы сырой нефти выросли в США на прошлой неделе на 7,82 млн баррелей.

Биржевые цены на железную руду в Сингапуре и Даляне продолжают консолидироваться после масштабного роста в ноябре и первой половине декабря. Трейдеры ждут прояснения ситуации относительно того, какие последствия может иметь резкий рост заболеваемости ковидом, который наблюдается в Китае после смягчения ограничительных мер.

Запасы меди, готовой к немедленной поставке, выросли на LME на 8,8%, что является максимальным значением с 15 ноября, пишет Bloomberg. Весь этот прирост обусловлен увеличением запасов в Роттердаме.

Тем временем, по данным агентства, третий по величине медный рудник Чили — Las Bambas — может снизить или даже приостановить добычу из-за дефицита складских мощностей. По данным SNMPE, на предприятии скопилось уже примерно 500 000 тонн медного концентрата.

На 17:45 мск:

Brent, $/бар. — 82,02 (+1,66%) с нач. года +5,5%

WTI, $/бар. — 76,83 (+1,91%) с нач. года +2,2%

Urals, $/бар. — 60,29 (+2,71%) с нач. года -21,5%

Золото, $/тр. унц. — 1 810,31 (-0,03%) с нач. года -1,0%

Серебро, $/тр. унц. — 23,83 (+0,38%) с нач. года +3,4%

Алюминий, $/т — 2 448,00 (-0,53%) с нач. года -12,8%

Медь, $/т — 8 461,00 (-0,42%) с нач. года -13,0%

Никель, $/т — 28 675,00 (+1,37%) с нач. года +38,1%

Вечером среды Stoxx Europe 600 корректировался после заметного роста накануне, продолжая консолидироваться в области многомесячных максимумов. По состоянию на 17:45 мск 6 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали недвижимость, ЖКХ и производство товаров первой необходимости, отставали ИТ, производство материалов и финансы.

Темпы роста потребительской инфляции в Великобритании замедлились в ноябре до 0,4% м/м и 10,7% г/г с 2,0% м/м и 11,1% г/г, ниже консенсус-прогноза экономистов. Однако ключевыми событиями для рынка акций Европы станут сегодняшнее решение по ставкам ФРС и завтрашнее — ЕЦБ. В обоих случаях рынок фьючерсов уверенно ставит на то, что оба регулятора сократят шаг повышения ставок до 50 б.п. с 75 б.п.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 15,2 к прибыли за прошедший год (P/E) и с коэффициентом 12,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 85,7% компаний индекса торгуются выше своей 50-дневной МА, 73,0% торгуются выше своей 100-дневной МА, 59,5% торгуются выше своей 200-дневной МА.

На 17:45 мск:

Индекс MSCI EM -965,25 п. (+0,17%), с нач. года -21,7%

Stoxx Europe 600 -441,79 п. (-0,17%), с нач. года -9,4%

DAX -14 428,37 п. (-0,48%) с нач. года -9,2%

FTSE 100 — 7 494,55 п. (-0,11%), с нач. года +1,2%

США

В начале торговой сессии среды S&P 500 незначительно рос. По состоянию на 17:45 мск 9 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали ЖКХ, ИТ и здравоохранение, отставали телекомы, производство материалов и товаров длительного пользования.

Ключевым событием дня станет решение FOMC по ставкам и публикация обновленных экономических прогнозов. После вчерашней публикации данных по потребительской инфляции в США за ноябрь, которые показали дальнейшее замедление темпов ее роста, инвесторы скорректировали свои ожидания относительно дальнейших действий американского регулятора.

Рынок фьючерсов на ставку по федеральным фондам повысил до 80% оценку вероятности того, что на сегодняшнем заседании ФРС сократит шаг ее повышения до 50 б.п. с 75 б.п. Кроме того, инвесторы заметно пересмотрели среднесрочные ожидания, и теперь полагают, что ставка достигнет пика в мае на уровне 4,83% против 4,98% по состоянию на вечер понедельника.

Теперь рынок ждет публикации обновленного прогноза членов FOMC по ставкам, известного как «dot plot», чтобы оценить перспективы их снижения во второй половине 2023 года.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,5 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 82,1% компаний индекса торгуются выше своей 50-дневной МА, 73,2% торгуются выше своей 100-дневной МА, 64,1% торгуются выше своей 200-дневной МА.

На 17:45 мск:

S&P 500 — 4 028,71 п. (+0,23%), с нач. года -15,5%

VIX — 22,56 пт (+0.01 пт), с нач. года +5.34 пт

MSCI World — 2 715,49 п. (+1,19%), с нач. года -16,0%

Нефть и другие сырьевые активы

Вечером среды нефть дорожала третью сессию подряд. Этому способствовали общее улучшения рыночных настроений и снижение курса доллара после вчерашней публикации данных по потребительской инфляции в США на ноябрь, которые показали дальнейшее замедление темпов ее роста. Кроме того, международное энергетическое агентство предупредило о перспективах роста цен на нефть в 2023 году на фоне ожидаемого сокращения поставок из России и более масштабного, нежели ожидается, усиления спроса.

В последние дни открытый интерес во фьючерсах на Brent заметно вырос, а 12-месячная бэквордация в этих инструментах увеличилась до $3,25 за баррель, тогда как в понедельник она сокращалась до $0,50. Расширение календарных спредов также наблюдается в контрактах на нефть WTI, и данные события указывают на улучшение внутренней структуры рынка.

TC Energy — оператор американского нефтепровода Keystone, который соединяет канадские месторождения с НПЗ в Мексиканском заливе — планирует частично восстановить его функционирование сегодня, а полностью — 20 декабря, пишет Bloomberg со ссылкой на информированные источники.

По данным Американского института нефти (API), на которые ссылается Bloomberg, коммерческие запасы сырой нефти выросли в США на прошлой неделе на 7,82 млн баррелей.

Биржевые цены на железную руду в Сингапуре и Даляне продолжают консолидироваться после масштабного роста в ноябре и первой половине декабря. Трейдеры ждут прояснения ситуации относительно того, какие последствия может иметь резкий рост заболеваемости ковидом, который наблюдается в Китае после смягчения ограничительных мер.

Запасы меди, готовой к немедленной поставке, выросли на LME на 8,8%, что является максимальным значением с 15 ноября, пишет Bloomberg. Весь этот прирост обусловлен увеличением запасов в Роттердаме.

Тем временем, по данным агентства, третий по величине медный рудник Чили — Las Bambas — может снизить или даже приостановить добычу из-за дефицита складских мощностей. По данным SNMPE, на предприятии скопилось уже примерно 500 000 тонн медного концентрата.

На 17:45 мск:

Brent, $/бар. — 82,02 (+1,66%) с нач. года +5,5%

WTI, $/бар. — 76,83 (+1,91%) с нач. года +2,2%

Urals, $/бар. — 60,29 (+2,71%) с нач. года -21,5%

Золото, $/тр. унц. — 1 810,31 (-0,03%) с нач. года -1,0%

Серебро, $/тр. унц. — 23,83 (+0,38%) с нач. года +3,4%

Алюминий, $/т — 2 448,00 (-0,53%) с нач. года -12,8%

Медь, $/т — 8 461,00 (-0,42%) с нач. года -13,0%

Никель, $/т — 28 675,00 (+1,37%) с нач. года +38,1%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба