23 декабря 2022 Открытие Сыроваткин Олег

Европа

Вечером четверга Stoxx Europe 600 заметно снижался после самого большого процентного роста за шесть недель в среду. По состоянию на 18:10 мск 10 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали энергетика, здравоохранение и ЖКХ. Аутсайдерами выступали ИТ, производство товаров длительного пользования и материалов.

Вице-президент ЕЦБ Луис де Гиндос сообщил, что шаг повышения процентных ставок на 50 б.п., который ЕЦБ сделал на прошлой неделе, может стать нормой в борьбе регулятора с инфляцией. По его словам, ужесточение денежно-кредитной политики должно продолжаться несмотря на перспективы рецессии в Еврозоне. Эти заявления в целом подтвердили жесткую позицию ЕЦБ, озвученную в прошлый четверг.

С начала квартала Stoxx Europe 600 подрос примерно на 10%, что является лучшим результатом со второго квартала 2020 года.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 67,5% компаний индекса торгуются выше своей 50-дневной МА, 62,9% торгуются выше своей 100-дневной МА, 51,9% торгуются выше своей 200-дневной МА.

На 18:10 мск:

Индекс MSCI EM -952,98 п. (+0,20%), с нач. года -22,6%

Stoxx Europe 600 -427,02 п. (-1,02%), с нач. года -12,5%

DAX -13 899,81 п. (-1,40%) с нач. года -12,5%

FTSE 100 — 7 479,12 п. (-0,24%), с нач. года +1,0%

США

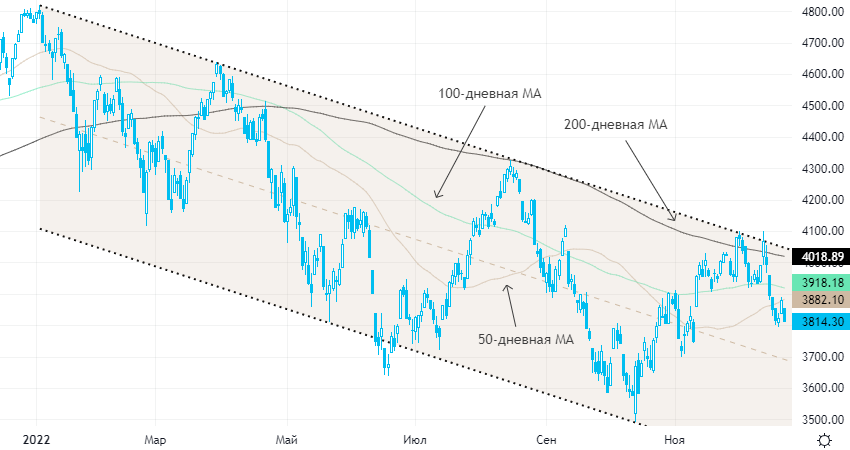

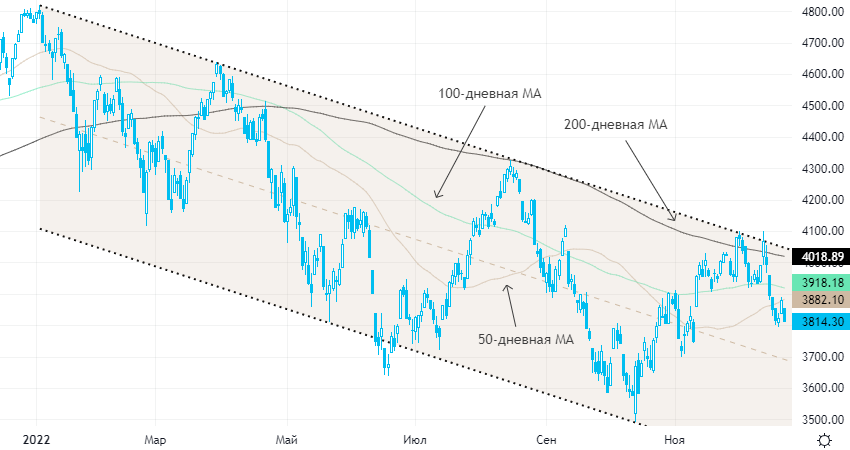

В первой половине торговой сессии четверга S&P 500 заметно снижался.

По состоянию на 18:10 мск все 11 основных секторов индекса были в минусе. Наибольшую устойчивость показывали здравоохранение, недвижимость и производство товаров первой необходимости. Аутсайдерами выступали ИТ, производство товаров длительного пользования и телекомы.

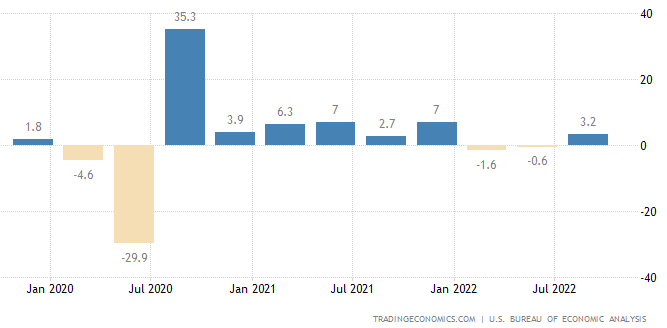

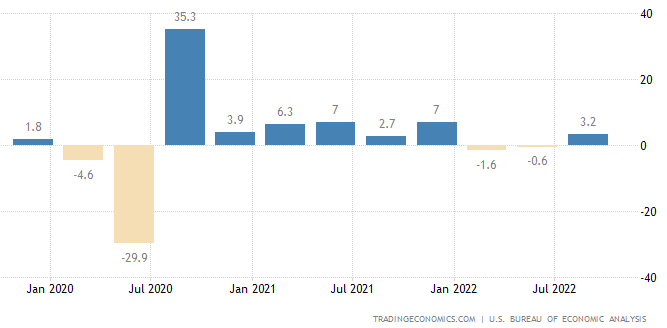

Опубликованная сегодня макростатистика показала устойчивость экономики США перед лицом быстрого повышения процентных ставок. В частности, число первичных заявок на получение пособия по безработице выросло на неделе до 17 декабря всего на 2 тыс. до 216 тыс. против консенсуса на уровне 220 тыс. Кроме того, по окончательной оценке, ВВП США вырос в III кв. на 3,2% в годовом выражении против первой оценки на уровне 2,9%.

Сильная макроэкономическая статистика может позволить ФРС и дальше повышать процентные ставки в целях обуздания инфляции, и подобные перспективы оказывают давление на рынок акций США.

Дивидендная доходность S&P 500 составляет 1,8%. Индекс торгуется с коэффициентом 18,5 к прибыли за прошедший год (P/E) и с коэффициентом 16,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 60,6% компаний индекса торгуются выше своей 50-дневной МА, 59,4% торгуются выше своей 100-дневной МА, 52,0% торгуются выше своей 200-дневной МА.

На 18:10 мск:

S&P 500 — 3 814,61 п. (-1,65%), с нач. года -20,0%

VIX — 21,27 пт (+1.2 пт), с нач. года +4.05 пт

MSCI World — 2 626,92 п. (+1,31%), с нач. года -18,7%

Нефть и другие сырьевые активы

В среду цены на нефть вышли вверх из узкого консолидационного диапазона предыдущих трех дней и в первой воловине четверга продолжили расти.

Поддержку рынку оказывали сокращение коммерческих запасов сырой нефти в США на прошлой неделе почти на 6 млн баррелей, о котором вчера вечером сообщило Минэнерго страны, а также снижение доллара против валют G10. Кроме того, коммерческие запасы нефти в США находятся на самом низком уровне с 2014 года.

Однако после старта торгов в США рынок развернулся вниз на фоне публикации окончательных и сильных данных по динамике ВВП страны в III кв. Это может позволить ФРС и дальше повышать процентные ставки в целях обуздания инфляции, что негативно для мировой экономики в целом и рискованных активов в частности.

Некоторым негативом также выступают данные о снижении трафика в крупнейших городах Китая до минимальных уровней с Лунного нового года на фоне вспышки заболеваемости ковидом.

В октябре доход Саудовской Аравии от экспорта нефти опустился до $25,5 млрд, что является самым низким значением с февраля, пишет Bloomberg со ссылкой на официальные данные. Тем не менее по итогам года страна имеет все шансы получить как минимум $337 млрд выручки, которые являются на данные момент рекордным за всю историю показателем, зафиксированным в 2012 году.

Медь начала сессию ростом на новостях о том, что Банк Китая будет «направлять» финансовые институты страны, чтобы они поддерживали слияния и поглощения в секторе недвижимости. Регулятор полагает, что это будет способствовать снижению рисков и улучшению финансовые условия для крупнейших девелоперов. Кроме того, глава Национальной школы развития при Пекинском университете Ян Яо сообщил, что власти примут меры поддержки, призванные скорректировать «ошибочные» шаги, которые негативно влияли на сектор недвижимости.

В дальнейшем медь подешевела вместе с остальными сырьевыми активами после публикации макростатистики по США.

Производство коксующегося угля в Китае заметно снизилось из-за вспышки ковида, спровоцированной довольно стремительным смягчением ограничительных мер, пишет Bloomberg со ссылкой на данные Mysteel. В частности, производство в крупнейшем добывающем регионе Шэньси сократилось наполовину после приостановки работы 10 шахт и снижения добычи еще на 31. Предполагается, что возвращение в нормальный режим работы может занять еще пару недель.

На 18:10 мск:

Brent, $/бар. — 82,20 (+0,00%) с нач. года +5,7%

WTI, $/бар. — 78,18 (-0,14%) с нач. года +3,9%

Urals, $/бар. — 60,60 (+0,41%) с нач. года -21,1%

Золото, $/тр. унц. — 1 795,74 (-1,03%) с нач. года -1,8%

Серебро, $/тр. унц. — 23,54 (-1,76%) с нач. года +2,2%

Алюминий, $/т — 2 390,50 (-0,04%) с нач. года -14,9%

Медь, $/т — 8 310,50 (-0,99%) с нач. года -14,5%

Никель, $/т — 28 955,00 (-2,15%) с нач. года +39,5%

Вечером четверга Stoxx Europe 600 заметно снижался после самого большого процентного роста за шесть недель в среду. По состоянию на 18:10 мск 10 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали энергетика, здравоохранение и ЖКХ. Аутсайдерами выступали ИТ, производство товаров длительного пользования и материалов.

Вице-президент ЕЦБ Луис де Гиндос сообщил, что шаг повышения процентных ставок на 50 б.п., который ЕЦБ сделал на прошлой неделе, может стать нормой в борьбе регулятора с инфляцией. По его словам, ужесточение денежно-кредитной политики должно продолжаться несмотря на перспективы рецессии в Еврозоне. Эти заявления в целом подтвердили жесткую позицию ЕЦБ, озвученную в прошлый четверг.

С начала квартала Stoxx Europe 600 подрос примерно на 10%, что является лучшим результатом со второго квартала 2020 года.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 14,6 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 67,5% компаний индекса торгуются выше своей 50-дневной МА, 62,9% торгуются выше своей 100-дневной МА, 51,9% торгуются выше своей 200-дневной МА.

На 18:10 мск:

Индекс MSCI EM -952,98 п. (+0,20%), с нач. года -22,6%

Stoxx Europe 600 -427,02 п. (-1,02%), с нач. года -12,5%

DAX -13 899,81 п. (-1,40%) с нач. года -12,5%

FTSE 100 — 7 479,12 п. (-0,24%), с нач. года +1,0%

США

В первой половине торговой сессии четверга S&P 500 заметно снижался.

По состоянию на 18:10 мск все 11 основных секторов индекса были в минусе. Наибольшую устойчивость показывали здравоохранение, недвижимость и производство товаров первой необходимости. Аутсайдерами выступали ИТ, производство товаров длительного пользования и телекомы.

Опубликованная сегодня макростатистика показала устойчивость экономики США перед лицом быстрого повышения процентных ставок. В частности, число первичных заявок на получение пособия по безработице выросло на неделе до 17 декабря всего на 2 тыс. до 216 тыс. против консенсуса на уровне 220 тыс. Кроме того, по окончательной оценке, ВВП США вырос в III кв. на 3,2% в годовом выражении против первой оценки на уровне 2,9%.

Сильная макроэкономическая статистика может позволить ФРС и дальше повышать процентные ставки в целях обуздания инфляции, и подобные перспективы оказывают давление на рынок акций США.

Дивидендная доходность S&P 500 составляет 1,8%. Индекс торгуется с коэффициентом 18,5 к прибыли за прошедший год (P/E) и с коэффициентом 16,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 60,6% компаний индекса торгуются выше своей 50-дневной МА, 59,4% торгуются выше своей 100-дневной МА, 52,0% торгуются выше своей 200-дневной МА.

На 18:10 мск:

S&P 500 — 3 814,61 п. (-1,65%), с нач. года -20,0%

VIX — 21,27 пт (+1.2 пт), с нач. года +4.05 пт

MSCI World — 2 626,92 п. (+1,31%), с нач. года -18,7%

Нефть и другие сырьевые активы

В среду цены на нефть вышли вверх из узкого консолидационного диапазона предыдущих трех дней и в первой воловине четверга продолжили расти.

Поддержку рынку оказывали сокращение коммерческих запасов сырой нефти в США на прошлой неделе почти на 6 млн баррелей, о котором вчера вечером сообщило Минэнерго страны, а также снижение доллара против валют G10. Кроме того, коммерческие запасы нефти в США находятся на самом низком уровне с 2014 года.

Однако после старта торгов в США рынок развернулся вниз на фоне публикации окончательных и сильных данных по динамике ВВП страны в III кв. Это может позволить ФРС и дальше повышать процентные ставки в целях обуздания инфляции, что негативно для мировой экономики в целом и рискованных активов в частности.

Некоторым негативом также выступают данные о снижении трафика в крупнейших городах Китая до минимальных уровней с Лунного нового года на фоне вспышки заболеваемости ковидом.

В октябре доход Саудовской Аравии от экспорта нефти опустился до $25,5 млрд, что является самым низким значением с февраля, пишет Bloomberg со ссылкой на официальные данные. Тем не менее по итогам года страна имеет все шансы получить как минимум $337 млрд выручки, которые являются на данные момент рекордным за всю историю показателем, зафиксированным в 2012 году.

Медь начала сессию ростом на новостях о том, что Банк Китая будет «направлять» финансовые институты страны, чтобы они поддерживали слияния и поглощения в секторе недвижимости. Регулятор полагает, что это будет способствовать снижению рисков и улучшению финансовые условия для крупнейших девелоперов. Кроме того, глава Национальной школы развития при Пекинском университете Ян Яо сообщил, что власти примут меры поддержки, призванные скорректировать «ошибочные» шаги, которые негативно влияли на сектор недвижимости.

В дальнейшем медь подешевела вместе с остальными сырьевыми активами после публикации макростатистики по США.

Производство коксующегося угля в Китае заметно снизилось из-за вспышки ковида, спровоцированной довольно стремительным смягчением ограничительных мер, пишет Bloomberg со ссылкой на данные Mysteel. В частности, производство в крупнейшем добывающем регионе Шэньси сократилось наполовину после приостановки работы 10 шахт и снижения добычи еще на 31. Предполагается, что возвращение в нормальный режим работы может занять еще пару недель.

На 18:10 мск:

Brent, $/бар. — 82,20 (+0,00%) с нач. года +5,7%

WTI, $/бар. — 78,18 (-0,14%) с нач. года +3,9%

Urals, $/бар. — 60,60 (+0,41%) с нач. года -21,1%

Золото, $/тр. унц. — 1 795,74 (-1,03%) с нач. года -1,8%

Серебро, $/тр. унц. — 23,54 (-1,76%) с нач. года +2,2%

Алюминий, $/т — 2 390,50 (-0,04%) с нач. года -14,9%

Медь, $/т — 8 310,50 (-0,99%) с нач. года -14,5%

Никель, $/т — 28 955,00 (-2,15%) с нач. года +39,5%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба