Бизнес продуктового ритейла исторически демонстрирует высокую устойчивость к кризисным явлениям в экономике. В первую очередь это связано с низкой эластичностью спроса на товары повседневного пользования — потребители продолжают их покупать, даже несмотря на рост цен.

По той же причине розничные ритейлеры способны довольно эффективно перекладывать инфляционные издержки на плечи рядовых потребителей.

Тикер: MGNT

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена: 5940 руб.

Потенциал роста: 35%

Инвестиционный горизонт: 12 месяцев

Главное о компании

«Магнит» был основан в 1994 г. в Краснодаре и с тех пор превратился в одного из лидеров рынка. Сегодня ритейлер является второй по обороту продуктовой розничной сетью в РФ и первой по количеству магазинов. Компания представлена примерно в 4000 населённых пунктах, ежедневно магазины сети посещают почти 16 млн человек.

«Магнит» работает в мультиформатной модели, которая включает в себя магазины у дома, супермаркеты, аптеки и магазины дрогери. На 30 июня 2022 г. сеть ритейлера насчитывала 26 731 торговую точку в 67 регионах России.

Собственная логистическая система «Магнита» на середину текущего года включала 45 распределительных центров, автоматизированную систему управления запасами и автопарк из 5,4 тыс. автомобилей.

Наряду с продажей товаров «Магнит» занимается производством продуктов питания под собственными торговыми марками. Компания управляет несколькими предприятиями по выращиванию овощей, производству бакалеи и кондитерских изделий, владеет одними из крупнейших в России тепличным и грибным комплексами.

Финансовые показатели

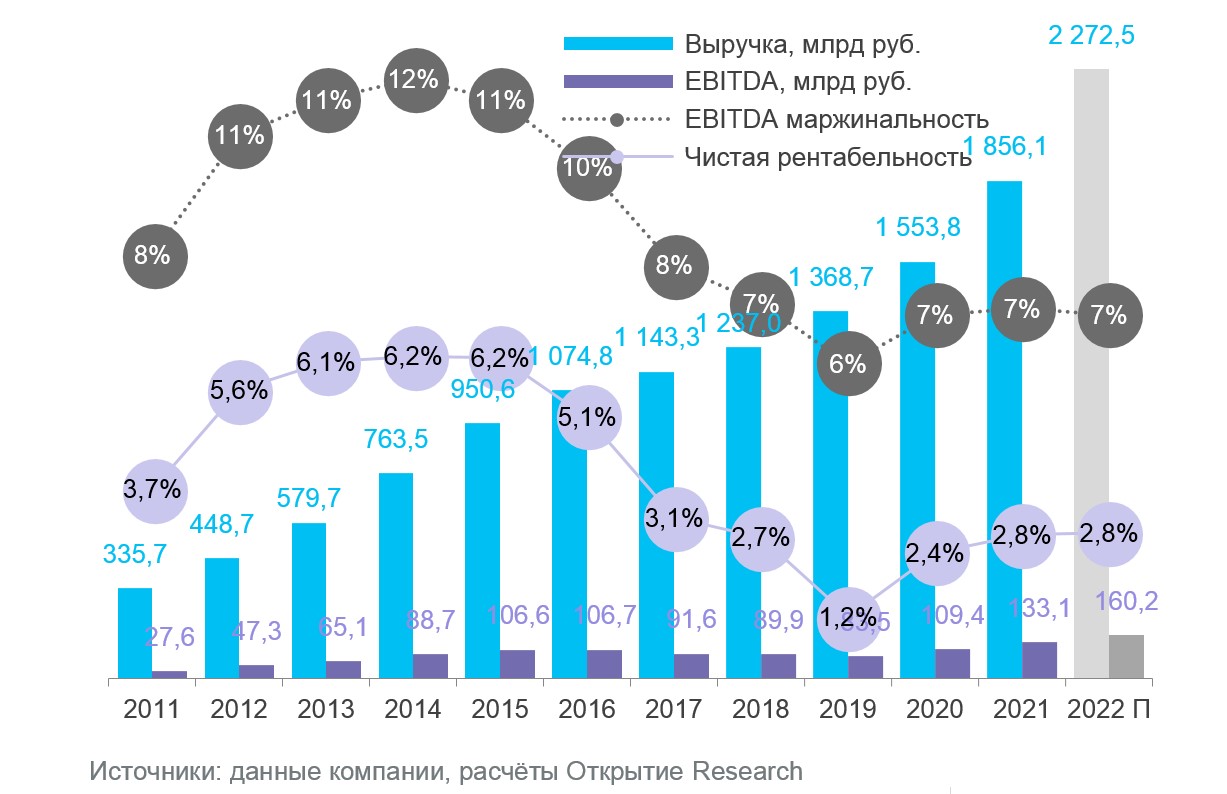

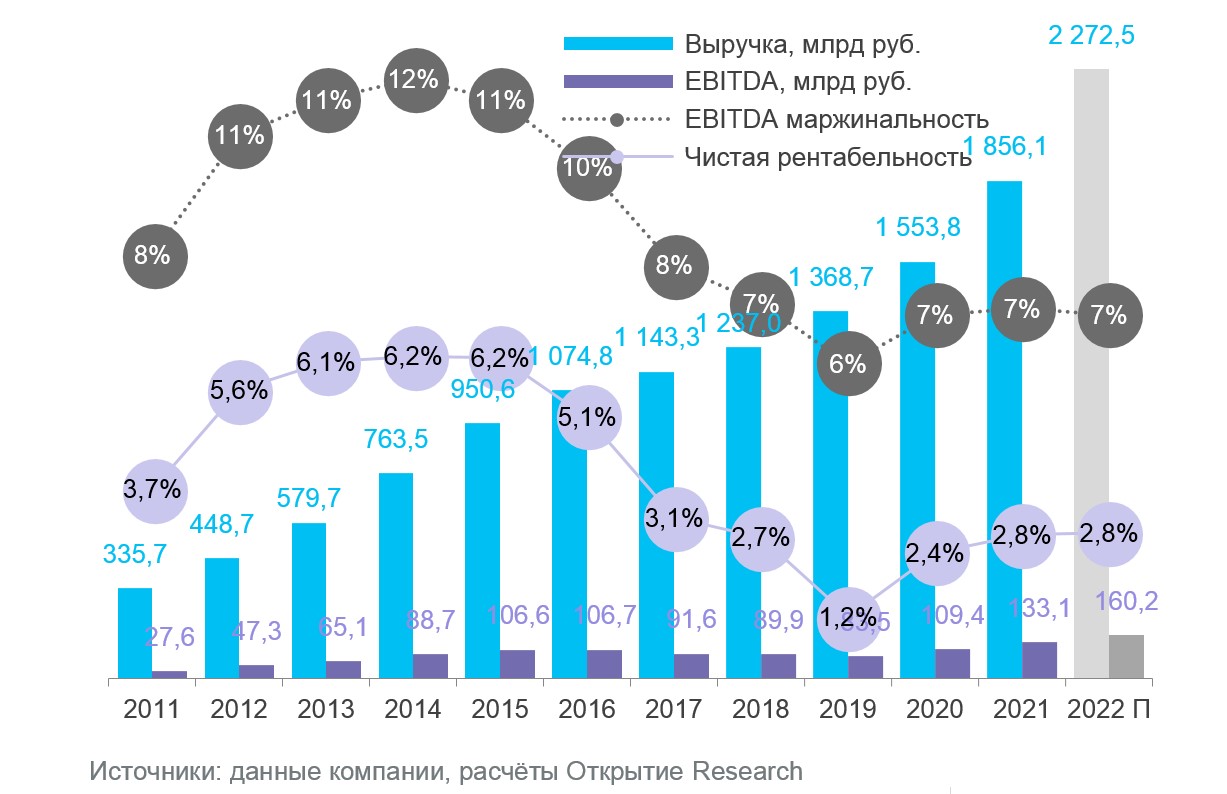

Продуктовая розница традиционно характеризуется высокой устойчивостью к различным макроэкономическим турбулентностям, поскольку основу её бизнеса составляет продажа товаров повседневного пользования, спрос на которые стабилен. Поэтому ни в 2014–2015 гг., ни в 2020 г. «Магнит» практически не замедлял своей динамики. И хотя этот кейс уже нельзя назвать быстрорастущим, тем не менее за последние пять лет, с 2016 г. по 2021 г., выручка ритейлера в среднем стабильно увеличивалась двузначными темпами (CAGR = 11,5%).

По итогам I полугодия 2022 г. «Магнит» объявил о росте общей выручки на 38,2%. Впрочем, такая мощная динамика объяснялась в первую очередь консолидацией сети «Дикси». Тем не менее, выручка «Магнита» без учёта M&A в январе-июне также продемонстрировала очень солидный рост — на 19,1% г/г, что в первую очередь было обусловлено ростом продаж сопоставимых магазинов (LFL) на 12,6% на фоне роста среднего чека на 13,1%. Последний фактор стал очевидным следствием ещё одной интересной особенности бизнеса продуктового ритейла, а именно умения перекладывать потребительскую инфляцию на плечи покупателей. Плюс компания продолжила органический рост, открыв за 6 месяцев 654 магазина (net, с учётом закрытий).

Показатель EBITDA «Магнита» в I полугодии составил 80,1 млрд руб., увеличившись на 38,3% г/г. Рентабельность по данному показателю не изменилась по отношению к аналогичному периоду прошлого года и составила 7,0%. Чистая прибыль увеличилась на 39,6% г/г до 32,0 млрд руб. Рентабельность чистой прибыли сохранилась в размере 2,8%. По состоянию на 30 июня 2022 г. соотношение чистый долг/EBITDA составило 1,2x при абсолютном размере чистого долга (без учёта аренды) на уровне 184,0 млрд руб.

Таким образом, несмотря на непростую макроэкономическую ситуацию, «Магнит» в январе-июне сохранил стабильные уровни рентабельности, при росте сопоставимых продаж двузначными темпами и снижении долговой нагрузки. На наш взгляд, это ещё раз подчёркивает высокую устойчивость бизнеса «Магнита» и защитную природу его акций.

Инвестиционные тезисы

Российский продуктовый ритейл сохраняет потенциал для роста. Российский продуктовый рынок сильно эволюционировал за последние годы, однако при этом все равно сохраняет потенциал для дальнейшего роста. Даже по консервативным прогнозам совокупный оборот российского продуктового ритейла в обозримой перспективе составит 6–7% ежегодно.

Лидирующие позиции позволяют расти быстрее рынка. Не смотря на активные процессы консолидации, наблюдавшиеся на российском рынке продуктовой розницы в последние годы, он по-прежнему остаётся в высокой степени сегментированным. Это означает, что крупнейшие игроки, каковым безусловно является и «Магнит», способны добиться ещё более высоких темпов роста за счёт M&A-сделок. Как следствие, в среднесрочной перспективе (на горизонте 5 лет) «Магнит» вполне способен расти темпами 10–15% на уровне выручки при сохранении текущей маржинальности.

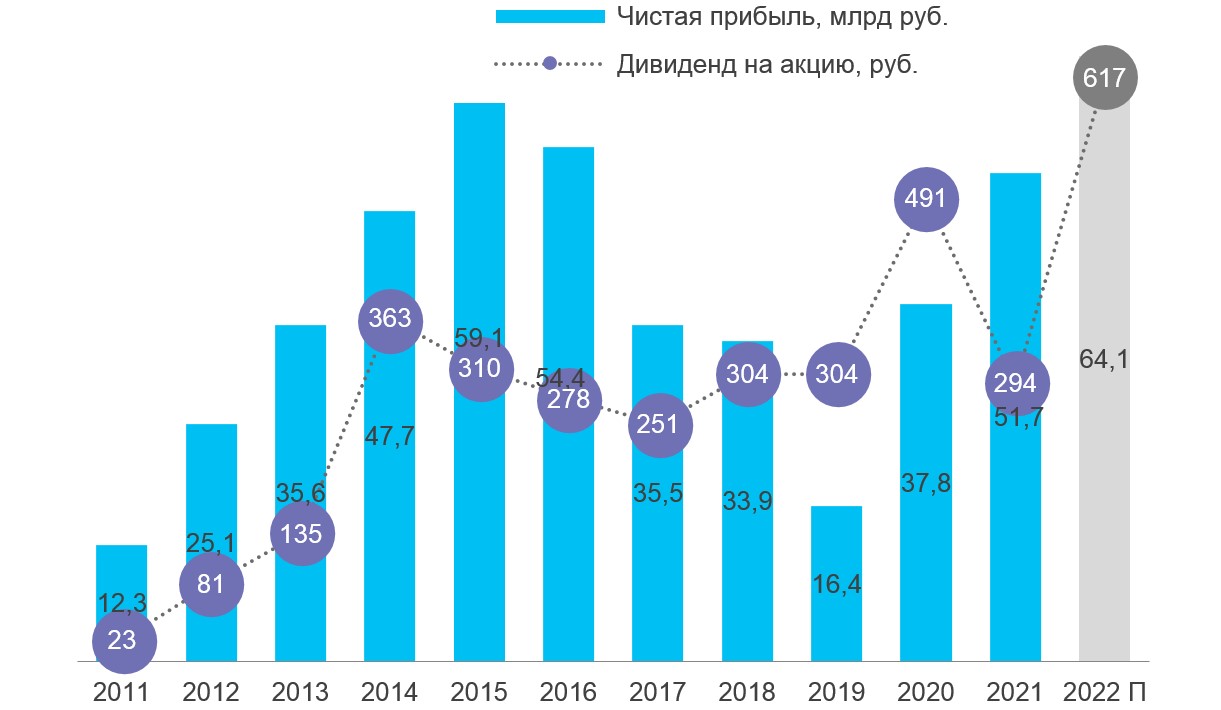

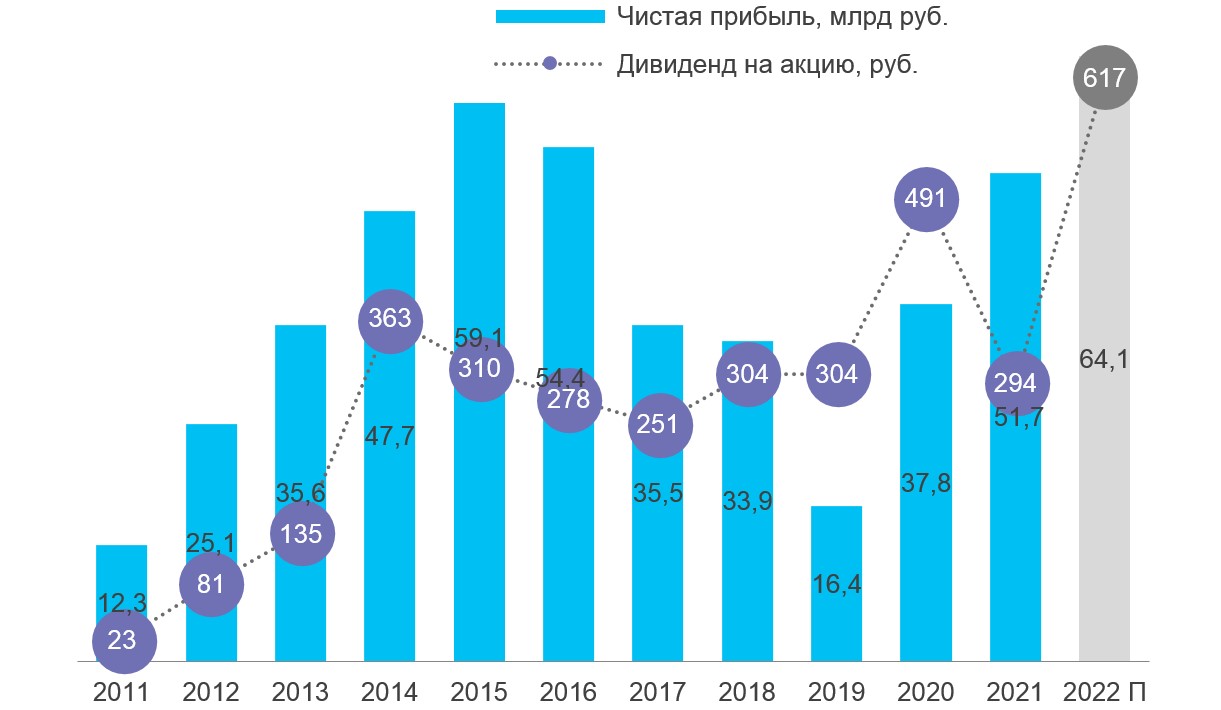

Значительный дивидендный потенциал. Несмотря на отсутствие чёткой дивидендной политики, «Магнит» стабильно платит акционерам дивиденды. Впрочем, в текущем году совет директоров ритейлера вначале рекомендовал воздержаться от финальных выплат за 2021 г. (промежуточный дивиденд в 2021 г. составил 294,37 руб. на акцию, и финальные выплаты могли составить аналогичную сумму), а потом так и не вышел с рекомендацией относительно промежуточных выплат за I полугодие. Тем не менее, данный кейс мы считаем разовым. По всей видимости, основной причиной дивидендной паузы является тот факт, что по крайней мере частью бумаг мажоритарный акционер (Marathon Group) владеет через оффшорные структуры, которые в условиях сегодняшних ограничений на финансовую инфраструктуру не имеют возможности получить данные выплаты. Если же говорить о дивидендном потенциале «Магнита» в целом, то при текущем леверидже (соотношении «чистый долг/EBITDA») на уровне 1,2х, ритейлер может спокойно направлять акционерам весь свободный денежный поток (FCF).

Наша оценка будущего FCF указывает на возможность выплаты дивидендов в размере порядка 600 руб. на акцию только за 2022 г. Более того, в перспективе эта сумма может увеличиваться вместе с ростом бизнеса, который, как мы уже отмечали, в перспективе способен расти темпом 10–15% в год, сохраняя маржинальность на текущем уровне.

Устойчивость бизнеса. Бизнес продуктового ритейла в целом и «Магнита» в частности исторически демонстрирует высокую устойчивость к различным кризисным явлениям в экономике. Это связано, в первую очередь, с низкой эластичностью спроса на товары повседневного пользования. По той же самой причине розничные ритейлеры способны довольно эффективно перекладывать инфляционные издержки на плечи рядовых потребителей. Напомним, что в непростые для российской экономики 2014 и 2015 годы «Магнит» нарастил выручку на 31,7% и 24,5% соответственно. И в 2020 г., когда на дворе бушевала первая волна COVID-19, выручка «Магнита» увеличилась на 13,5%. И в текущем году, с поправкой на M&A, мы ждём увеличения оборотов ритейлера более чем на 15%.

Оценка стоимости акций

Для оценки стоимости «Магнит» используем модель дисконтирования дивидендов, рассчитывая, что в перспективе на них компания будет направлять весь FCF, который до 2027 года будет прирастать среднегодовыми темпами 10% с последующим снижением динамики до 6,5% в рамках долгосрочного прогноза номинальных темпов роста ВВП РФ. При этом требуемую норму доходности, согласно нашим расчётам, полагаем равной 18%.

В рамках указанных параметров справедливая стоимость одной акции «Магнит» соответствует 5940 руб., что подразумевает потенциал роста в размере 35% к текущим котировкам и соответствует рекомендации «ПОКУПАТЬ».

Риски

Усугубление геополитических рисков и затягивание сроков проведения СВО в перспективе может оказать негативное воздействие на российский фондовый рынок в целом и акции «Магнита» в частности.

Снижение платёжеспособного спроса на фоне затяжной рецессии и следующими за ней ростом безработицы и сокращением реальных доходов граждан в условиях высокой конкуренции может негативно сказаться на темпах роста розничных сетей.

Возможные сложности с восстановлением дивидендных выплат на фоне зарубежной прописки некоторых акционеров.

По той же причине розничные ритейлеры способны довольно эффективно перекладывать инфляционные издержки на плечи рядовых потребителей.

Тикер: MGNT

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена: 5940 руб.

Потенциал роста: 35%

Инвестиционный горизонт: 12 месяцев

Главное о компании

«Магнит» был основан в 1994 г. в Краснодаре и с тех пор превратился в одного из лидеров рынка. Сегодня ритейлер является второй по обороту продуктовой розничной сетью в РФ и первой по количеству магазинов. Компания представлена примерно в 4000 населённых пунктах, ежедневно магазины сети посещают почти 16 млн человек.

«Магнит» работает в мультиформатной модели, которая включает в себя магазины у дома, супермаркеты, аптеки и магазины дрогери. На 30 июня 2022 г. сеть ритейлера насчитывала 26 731 торговую точку в 67 регионах России.

Собственная логистическая система «Магнита» на середину текущего года включала 45 распределительных центров, автоматизированную систему управления запасами и автопарк из 5,4 тыс. автомобилей.

Наряду с продажей товаров «Магнит» занимается производством продуктов питания под собственными торговыми марками. Компания управляет несколькими предприятиями по выращиванию овощей, производству бакалеи и кондитерских изделий, владеет одними из крупнейших в России тепличным и грибным комплексами.

Финансовые показатели

Продуктовая розница традиционно характеризуется высокой устойчивостью к различным макроэкономическим турбулентностям, поскольку основу её бизнеса составляет продажа товаров повседневного пользования, спрос на которые стабилен. Поэтому ни в 2014–2015 гг., ни в 2020 г. «Магнит» практически не замедлял своей динамики. И хотя этот кейс уже нельзя назвать быстрорастущим, тем не менее за последние пять лет, с 2016 г. по 2021 г., выручка ритейлера в среднем стабильно увеличивалась двузначными темпами (CAGR = 11,5%).

По итогам I полугодия 2022 г. «Магнит» объявил о росте общей выручки на 38,2%. Впрочем, такая мощная динамика объяснялась в первую очередь консолидацией сети «Дикси». Тем не менее, выручка «Магнита» без учёта M&A в январе-июне также продемонстрировала очень солидный рост — на 19,1% г/г, что в первую очередь было обусловлено ростом продаж сопоставимых магазинов (LFL) на 12,6% на фоне роста среднего чека на 13,1%. Последний фактор стал очевидным следствием ещё одной интересной особенности бизнеса продуктового ритейла, а именно умения перекладывать потребительскую инфляцию на плечи покупателей. Плюс компания продолжила органический рост, открыв за 6 месяцев 654 магазина (net, с учётом закрытий).

Показатель EBITDA «Магнита» в I полугодии составил 80,1 млрд руб., увеличившись на 38,3% г/г. Рентабельность по данному показателю не изменилась по отношению к аналогичному периоду прошлого года и составила 7,0%. Чистая прибыль увеличилась на 39,6% г/г до 32,0 млрд руб. Рентабельность чистой прибыли сохранилась в размере 2,8%. По состоянию на 30 июня 2022 г. соотношение чистый долг/EBITDA составило 1,2x при абсолютном размере чистого долга (без учёта аренды) на уровне 184,0 млрд руб.

Таким образом, несмотря на непростую макроэкономическую ситуацию, «Магнит» в январе-июне сохранил стабильные уровни рентабельности, при росте сопоставимых продаж двузначными темпами и снижении долговой нагрузки. На наш взгляд, это ещё раз подчёркивает высокую устойчивость бизнеса «Магнита» и защитную природу его акций.

Инвестиционные тезисы

Российский продуктовый ритейл сохраняет потенциал для роста. Российский продуктовый рынок сильно эволюционировал за последние годы, однако при этом все равно сохраняет потенциал для дальнейшего роста. Даже по консервативным прогнозам совокупный оборот российского продуктового ритейла в обозримой перспективе составит 6–7% ежегодно.

Лидирующие позиции позволяют расти быстрее рынка. Не смотря на активные процессы консолидации, наблюдавшиеся на российском рынке продуктовой розницы в последние годы, он по-прежнему остаётся в высокой степени сегментированным. Это означает, что крупнейшие игроки, каковым безусловно является и «Магнит», способны добиться ещё более высоких темпов роста за счёт M&A-сделок. Как следствие, в среднесрочной перспективе (на горизонте 5 лет) «Магнит» вполне способен расти темпами 10–15% на уровне выручки при сохранении текущей маржинальности.

Значительный дивидендный потенциал. Несмотря на отсутствие чёткой дивидендной политики, «Магнит» стабильно платит акционерам дивиденды. Впрочем, в текущем году совет директоров ритейлера вначале рекомендовал воздержаться от финальных выплат за 2021 г. (промежуточный дивиденд в 2021 г. составил 294,37 руб. на акцию, и финальные выплаты могли составить аналогичную сумму), а потом так и не вышел с рекомендацией относительно промежуточных выплат за I полугодие. Тем не менее, данный кейс мы считаем разовым. По всей видимости, основной причиной дивидендной паузы является тот факт, что по крайней мере частью бумаг мажоритарный акционер (Marathon Group) владеет через оффшорные структуры, которые в условиях сегодняшних ограничений на финансовую инфраструктуру не имеют возможности получить данные выплаты. Если же говорить о дивидендном потенциале «Магнита» в целом, то при текущем леверидже (соотношении «чистый долг/EBITDA») на уровне 1,2х, ритейлер может спокойно направлять акционерам весь свободный денежный поток (FCF).

Наша оценка будущего FCF указывает на возможность выплаты дивидендов в размере порядка 600 руб. на акцию только за 2022 г. Более того, в перспективе эта сумма может увеличиваться вместе с ростом бизнеса, который, как мы уже отмечали, в перспективе способен расти темпом 10–15% в год, сохраняя маржинальность на текущем уровне.

Устойчивость бизнеса. Бизнес продуктового ритейла в целом и «Магнита» в частности исторически демонстрирует высокую устойчивость к различным кризисным явлениям в экономике. Это связано, в первую очередь, с низкой эластичностью спроса на товары повседневного пользования. По той же самой причине розничные ритейлеры способны довольно эффективно перекладывать инфляционные издержки на плечи рядовых потребителей. Напомним, что в непростые для российской экономики 2014 и 2015 годы «Магнит» нарастил выручку на 31,7% и 24,5% соответственно. И в 2020 г., когда на дворе бушевала первая волна COVID-19, выручка «Магнита» увеличилась на 13,5%. И в текущем году, с поправкой на M&A, мы ждём увеличения оборотов ритейлера более чем на 15%.

Оценка стоимости акций

Для оценки стоимости «Магнит» используем модель дисконтирования дивидендов, рассчитывая, что в перспективе на них компания будет направлять весь FCF, который до 2027 года будет прирастать среднегодовыми темпами 10% с последующим снижением динамики до 6,5% в рамках долгосрочного прогноза номинальных темпов роста ВВП РФ. При этом требуемую норму доходности, согласно нашим расчётам, полагаем равной 18%.

В рамках указанных параметров справедливая стоимость одной акции «Магнит» соответствует 5940 руб., что подразумевает потенциал роста в размере 35% к текущим котировкам и соответствует рекомендации «ПОКУПАТЬ».

Риски

Усугубление геополитических рисков и затягивание сроков проведения СВО в перспективе может оказать негативное воздействие на российский фондовый рынок в целом и акции «Магнита» в частности.

Снижение платёжеспособного спроса на фоне затяжной рецессии и следующими за ней ростом безработицы и сокращением реальных доходов граждан в условиях высокой конкуренции может негативно сказаться на темпах роста розничных сетей.

Возможные сложности с восстановлением дивидендных выплат на фоне зарубежной прописки некоторых акционеров.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба