Отрасль – транспорт. Крупнейшая судоходная компания России, занимающая 14% рынка морской перевозки нефти и газа. Также обслуживает морские месторождения полезных ископаемых (морская разведка, снабжение добывающих платформ, челночные перевозки нефти).

Отчетность (в сравнении с H1 2021, так как данных за H1 2022 нет)

• Выручка 93,3 b₽ (+65%)

• Чистая прибыль 37,7 b₽ (x72)

• EPS 15,69 ₽ (x37)

Количество танкеров: 115 (+4% г/г)

За H1 2023

• Рейсовые расходы и комиссии 10,3 b₽ (-30%)

• Эксплуатационные расходы 12,9 b₽ (+2%)

• Общие и административные расходы 2,8 b₽ (-14%)

• Финансовые расходы 3,7 b₽ (-52%)

• Процентные доходы 2 b₽ (x4)

• Убыток по курсовым разницам 6,1 b₽ (x15)

• Операционная прибыль 50,7 b₽ (x7)

• Маржа операционной прибыли 54,3% (+41,4 п.п.)

• Маржа чистой прибыли 40,4% (+39,5 п.п.)

• OCF 61,5 b₽ (x3)

• Денежные средства и их эквиваленты 93,2 b₽ (+51%)

• Долг 140 b₽ (-40%)

• Выплатили дивиденды 10 b₽ (год назад не платили)

• Количество акций без изменений г/г

Прогноз на 2023

Прогноз компания не представила, кроме капитальных затрат в размере 500-600 m$, совпадающих с прошлогодними объемами.

Ключевые события

Практически погасили еврооблигации 2023, выплатили 377 m$, для окончательного погашения необходимо выплатить еще 51 m$.

Итоги

Усеченный отчет: нет динамики г/г, деления выручки по сегментам, структуре расходов. Рост выручки обусловлен высокими ставками фрахта танкеров и устойчивой работой портфеля долгосрочных контрактов на суда.

Эксплуатационные расходы, несмотря на рост топливных цен, портовых расходов, увеличились всего на 2%. Общие, административные и амортизационные отчисления снизились – это связано с уменьшением флота компании со 135 штук в 2021 году до 115 в 2023.

Операционная и чистая прибыль выросли кратно, причем чистая прибыль в 72 раза. Основной фактор – своевременная переориентация на перевозки нефти и газа в условиях резкого роста ставок на фрахт весной 2022.

OCF тоже кратно вырос, но меньше, чем прибыль, так как в 2 раза (до 11 b₽) увеличились прочие денежные выплаты (без конкретики).

По FCF данных нет ввиду отсутствия расклада по капексу – компания не публикует затраты ни на покупку, ни по незавершенному строительству судов. Известно, что за Q1 2023 он составлял 24 b₽, с учетом стабилизации ставок на фрахт в последующем квартале FCF за полугодие можно прогнозировать в диапазоне 40-50 b₽.

Естественно, при таком росте финпоказателей кэш на балансе тоже достиг рекордных 93,2 b₽. Продолжают планомерно снижать долговую нагрузку и оптимизировать график погашения имеющейся задолженности.

В 1 квартале разместили облигации на сумму 2,6 b¥, поступление от которых использовали для погашения замещающих облигаций ЗО-2023. Плюс почти погасили еврооблигации на 377 m$, в результате долг снизился на 40% до 140 b₽.

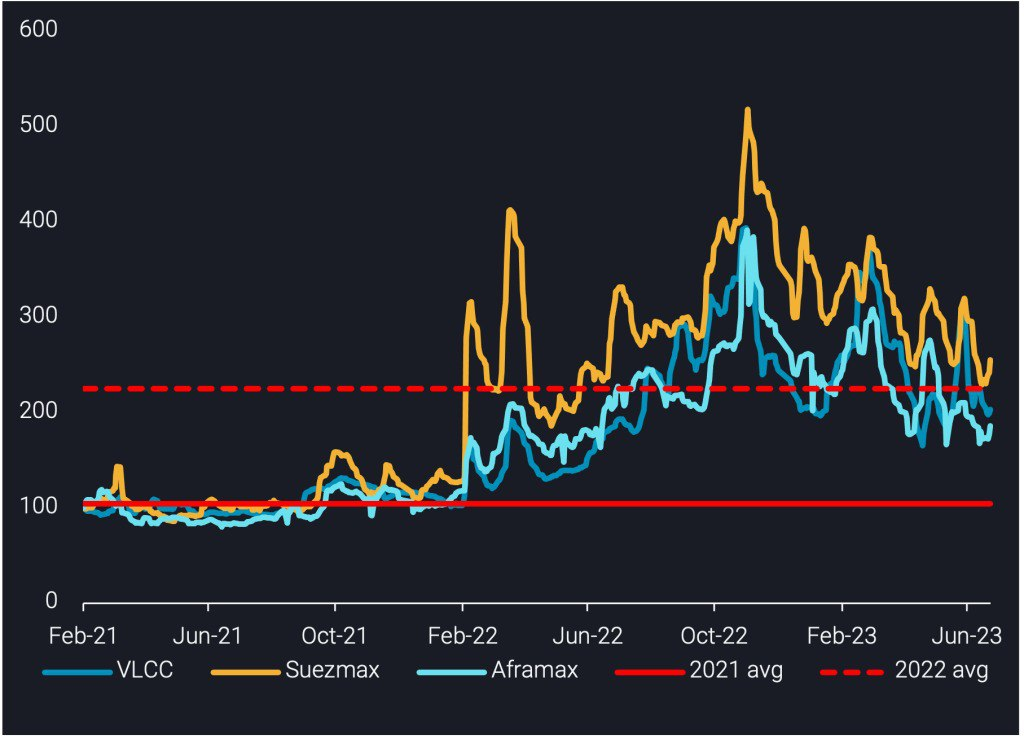

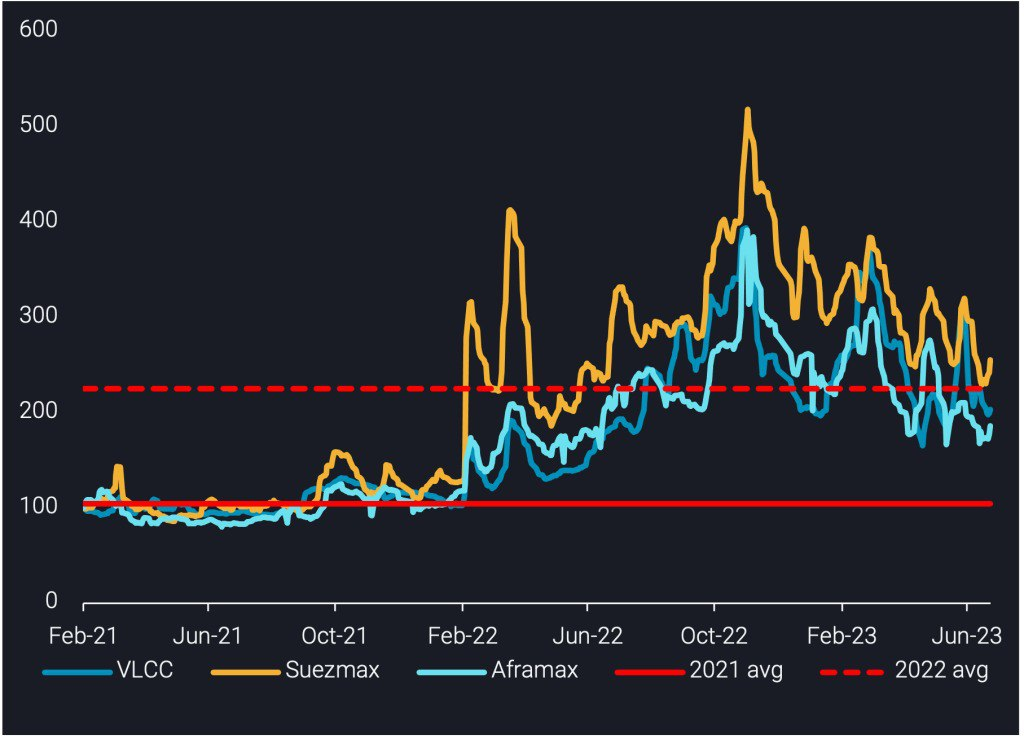

Так как Совкомфлот работает в основном на рынке морских сырьевых перевозок, то динамика бизнеса во многом зависит от фрахтовых ставок на танкеры. Их снижение началось еще в конце 2022, вторая волна снижения наблюдалась с марта 2023 на фоне уменьшения спроса на нефть.

Сейчас ставки стабилизировались на уровне середины 2022, но все еще в 2-2,5 раза выше средних уровней 2021 года, при которых операционная прибыль Совкомфлота была минимальной. То есть на сверхприбыль, как в H2 2022, рассчитывать не приходится, но маржа бизнеса по-прежнему будет находиться в приличном диапазоне 35-40%.

Стоимость фрахта поддерживается благодаря рекордному объему углеводородов, которые экспортируются морем на большие расстояния. У Совкомфлота в любом случае не будет никаких проблем со спросом из-за переориентации поставок нефти из РФ.

В России, несмотря на мировую тенденцию по падению стоимости фрахта для нефтяных грузов, она практически перестала снижаться. Ряд судовладельцев ушли из российских портов из-за опасений санкций в условиях, когда нефть Urals торгуется выше потолка ЕС в 60 $/барр. (на начало сентября – 74 $/барр.).

Стоимость фрахта не снижалась, даже несмотря на обещанное Россией ограничение экспорта на 500 тыс. барр. в сутки. Так, стоимость фрахта судов Aframax и Suezmax из Новороссийска до западного побережья Индии сохранилась на уровне 3,9 m$ и 4,4 m$ за рейс соответственно, как и в конце июля. Кроме того, страховка для судов в регионе подорожала до 1 m$ (примерно на 200 k$) за рейс из-за военных рисков.

В Балтийских портах «военной» премии нет, там ставки снизились, но они выше черноморских (4,85 m$ за рейс до Индии) из-за большей дальности перевозки, поэтому Совкомфлот и на Балтике извлекает существенную прибыль.

У компании актуальны и индустриальные сегменты бизнеса (транспортировка сжиженного газа, обслуживание шельфовых проектов), обеспечивающие рост выручки за счет наличия долгосрочных контрактов. Но их доля в выручке 2023 заметно меньше, так как основной флот задействован на экспорте нефти, плюс эти сегменты не зависят от фрахтовых ставок на танкеры. Тем не менее, за счет контрактов эта часть выручки стабильнее и более предсказуемая, нежели танкерная.

Прибыль за 2 полугодие будет меньше, так как ставки фрахта уже консолидировались на уровнях ниже 1 полугодия, но из-за ослабления рубля (а ставки выражены в долларах) это снижение будет практически незаметным. При прогнозе прибыли в 75 b₽ FWD P/E 2023 достигнет 3.6 – исторические минимумы, на 60% дешевле среднего 5-летнего значения. По дивидендам за год можно ожидать 15-16 ₽ на акцию (50% чистой прибыли), доходность составит высокие 13-14% от текущих цен.

Совкомфлот (MCX:FLOT) – бенефициар переориентации торговли с Запада на Восток с сохраняющимися сильными перспективами. Сейчас практически весь российский экспорт нефти (около 90%) идет в КНР и Индию, да еще и экспорт увеличился до рекордного за три года уровня – 3-3,1 млн барр./сут.

Компания продолжает наращивать экспорт российской нефти в Азию по высоким тарифам, заключая более выгодные долгосрочные (по сравнению со спотовыми) тайм-чартерные контракты на перевозку, что будет способствовать сохранению стабильного дохода даже при дальнейшем снижении ставок.

Общий объем законтрактованной выручки компании на период до конца 2025 составляет 3 b$, из которых на вторую половину 2023 приходится 700 m$. Кроме того, дефицит флота способствует сохранению высоких тарифов на перевозки.

В индустриальном сегменте деятельность Совкомфлота тоже стабильна, поскольку шельфовая добыча нефти и газа никуда не делась, будет только наращиваться. Помимо этого, компания является бенефициаром ослабления рубля из-за долларового исчисления фрахтовых ставок.

Помимо очень сильной конъюнктуры, у компании еще и крайне низкая оценка, и высокие дивиденды, не говоря про то, что мощности со временем будут расширяться, т.к. потребность в танкерах – высокая. Очень сильная комбинация, которая делает FLOT практически обязательной компанией в портфеле.

Драйверы

Низкая оценка

Высокие фрахтовые ставки

Долгосрочные контракты по высоким ценам

Высокая дивидендная доходность

Ослабление рубля

Риски

Непрозрачность компании из-за санкций

Увеличение доли трубопроводного экспорта в Азию (долгосрочный фактор)

Точка входа (105 ₽)

Среднесрочный потенциал (120 ₽)

Долгосрочный потенциал (180 ₽)

Отчетность (в сравнении с H1 2021, так как данных за H1 2022 нет)

• Выручка 93,3 b₽ (+65%)

• Чистая прибыль 37,7 b₽ (x72)

• EPS 15,69 ₽ (x37)

Количество танкеров: 115 (+4% г/г)

За H1 2023

• Рейсовые расходы и комиссии 10,3 b₽ (-30%)

• Эксплуатационные расходы 12,9 b₽ (+2%)

• Общие и административные расходы 2,8 b₽ (-14%)

• Финансовые расходы 3,7 b₽ (-52%)

• Процентные доходы 2 b₽ (x4)

• Убыток по курсовым разницам 6,1 b₽ (x15)

• Операционная прибыль 50,7 b₽ (x7)

• Маржа операционной прибыли 54,3% (+41,4 п.п.)

• Маржа чистой прибыли 40,4% (+39,5 п.п.)

• OCF 61,5 b₽ (x3)

• Денежные средства и их эквиваленты 93,2 b₽ (+51%)

• Долг 140 b₽ (-40%)

• Выплатили дивиденды 10 b₽ (год назад не платили)

• Количество акций без изменений г/г

Прогноз на 2023

Прогноз компания не представила, кроме капитальных затрат в размере 500-600 m$, совпадающих с прошлогодними объемами.

Ключевые события

Практически погасили еврооблигации 2023, выплатили 377 m$, для окончательного погашения необходимо выплатить еще 51 m$.

Итоги

Усеченный отчет: нет динамики г/г, деления выручки по сегментам, структуре расходов. Рост выручки обусловлен высокими ставками фрахта танкеров и устойчивой работой портфеля долгосрочных контрактов на суда.

Эксплуатационные расходы, несмотря на рост топливных цен, портовых расходов, увеличились всего на 2%. Общие, административные и амортизационные отчисления снизились – это связано с уменьшением флота компании со 135 штук в 2021 году до 115 в 2023.

Операционная и чистая прибыль выросли кратно, причем чистая прибыль в 72 раза. Основной фактор – своевременная переориентация на перевозки нефти и газа в условиях резкого роста ставок на фрахт весной 2022.

OCF тоже кратно вырос, но меньше, чем прибыль, так как в 2 раза (до 11 b₽) увеличились прочие денежные выплаты (без конкретики).

По FCF данных нет ввиду отсутствия расклада по капексу – компания не публикует затраты ни на покупку, ни по незавершенному строительству судов. Известно, что за Q1 2023 он составлял 24 b₽, с учетом стабилизации ставок на фрахт в последующем квартале FCF за полугодие можно прогнозировать в диапазоне 40-50 b₽.

Естественно, при таком росте финпоказателей кэш на балансе тоже достиг рекордных 93,2 b₽. Продолжают планомерно снижать долговую нагрузку и оптимизировать график погашения имеющейся задолженности.

В 1 квартале разместили облигации на сумму 2,6 b¥, поступление от которых использовали для погашения замещающих облигаций ЗО-2023. Плюс почти погасили еврооблигации на 377 m$, в результате долг снизился на 40% до 140 b₽.

Так как Совкомфлот работает в основном на рынке морских сырьевых перевозок, то динамика бизнеса во многом зависит от фрахтовых ставок на танкеры. Их снижение началось еще в конце 2022, вторая волна снижения наблюдалась с марта 2023 на фоне уменьшения спроса на нефть.

Сейчас ставки стабилизировались на уровне середины 2022, но все еще в 2-2,5 раза выше средних уровней 2021 года, при которых операционная прибыль Совкомфлота была минимальной. То есть на сверхприбыль, как в H2 2022, рассчитывать не приходится, но маржа бизнеса по-прежнему будет находиться в приличном диапазоне 35-40%.

Стоимость фрахта поддерживается благодаря рекордному объему углеводородов, которые экспортируются морем на большие расстояния. У Совкомфлота в любом случае не будет никаких проблем со спросом из-за переориентации поставок нефти из РФ.

В России, несмотря на мировую тенденцию по падению стоимости фрахта для нефтяных грузов, она практически перестала снижаться. Ряд судовладельцев ушли из российских портов из-за опасений санкций в условиях, когда нефть Urals торгуется выше потолка ЕС в 60 $/барр. (на начало сентября – 74 $/барр.).

Стоимость фрахта не снижалась, даже несмотря на обещанное Россией ограничение экспорта на 500 тыс. барр. в сутки. Так, стоимость фрахта судов Aframax и Suezmax из Новороссийска до западного побережья Индии сохранилась на уровне 3,9 m$ и 4,4 m$ за рейс соответственно, как и в конце июля. Кроме того, страховка для судов в регионе подорожала до 1 m$ (примерно на 200 k$) за рейс из-за военных рисков.

В Балтийских портах «военной» премии нет, там ставки снизились, но они выше черноморских (4,85 m$ за рейс до Индии) из-за большей дальности перевозки, поэтому Совкомфлот и на Балтике извлекает существенную прибыль.

У компании актуальны и индустриальные сегменты бизнеса (транспортировка сжиженного газа, обслуживание шельфовых проектов), обеспечивающие рост выручки за счет наличия долгосрочных контрактов. Но их доля в выручке 2023 заметно меньше, так как основной флот задействован на экспорте нефти, плюс эти сегменты не зависят от фрахтовых ставок на танкеры. Тем не менее, за счет контрактов эта часть выручки стабильнее и более предсказуемая, нежели танкерная.

Прибыль за 2 полугодие будет меньше, так как ставки фрахта уже консолидировались на уровнях ниже 1 полугодия, но из-за ослабления рубля (а ставки выражены в долларах) это снижение будет практически незаметным. При прогнозе прибыли в 75 b₽ FWD P/E 2023 достигнет 3.6 – исторические минимумы, на 60% дешевле среднего 5-летнего значения. По дивидендам за год можно ожидать 15-16 ₽ на акцию (50% чистой прибыли), доходность составит высокие 13-14% от текущих цен.

Совкомфлот (MCX:FLOT) – бенефициар переориентации торговли с Запада на Восток с сохраняющимися сильными перспективами. Сейчас практически весь российский экспорт нефти (около 90%) идет в КНР и Индию, да еще и экспорт увеличился до рекордного за три года уровня – 3-3,1 млн барр./сут.

Компания продолжает наращивать экспорт российской нефти в Азию по высоким тарифам, заключая более выгодные долгосрочные (по сравнению со спотовыми) тайм-чартерные контракты на перевозку, что будет способствовать сохранению стабильного дохода даже при дальнейшем снижении ставок.

Общий объем законтрактованной выручки компании на период до конца 2025 составляет 3 b$, из которых на вторую половину 2023 приходится 700 m$. Кроме того, дефицит флота способствует сохранению высоких тарифов на перевозки.

В индустриальном сегменте деятельность Совкомфлота тоже стабильна, поскольку шельфовая добыча нефти и газа никуда не делась, будет только наращиваться. Помимо этого, компания является бенефициаром ослабления рубля из-за долларового исчисления фрахтовых ставок.

Помимо очень сильной конъюнктуры, у компании еще и крайне низкая оценка, и высокие дивиденды, не говоря про то, что мощности со временем будут расширяться, т.к. потребность в танкерах – высокая. Очень сильная комбинация, которая делает FLOT практически обязательной компанией в портфеле.

Драйверы

Низкая оценка

Высокие фрахтовые ставки

Долгосрочные контракты по высоким ценам

Высокая дивидендная доходность

Ослабление рубля

Риски

Непрозрачность компании из-за санкций

Увеличение доли трубопроводного экспорта в Азию (долгосрочный фактор)

Точка входа (105 ₽)

Среднесрочный потенциал (120 ₽)

Долгосрочный потенциал (180 ₽)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба