Загадка Бермудского треугольника будоражит умы многих поколений. Считается, что он курсирует от Бермудских островов до Пуэрто-Рико и Майами. Но все ли знают, что параллельно с ним существует и Бермудский треугольник экономики? Это некое пространство, где всё имеет обыкновение исчезать, ведь это зона без радиолокационного покрытия, чёрная дыра, где рационализм и наука заменяются надеждой, а толкователи суеверий (такие же, как и я сам) делают вид, что понимают реальные драйверы экономики. Экономический Бермудский треугольник (БТЭ) перемещается от высокого уровня цен на бирже до высокой безработицы и снижающегося роста/производства. В нем есть великое множество научных доказательств, которые могут объяснить, если и не всё, то очень многое. Но это не подходит Голливуду, прошу прощения, Федрезерву.

Идея модели БТЭ заключается в том, что мир до сих пор поддерживался в искусственном равновесии тем, что количественное смягчение и бюджетные политики оказывали поддержку и предоставляли бесконечную ликвидность 20% экономики, которая, в основном, состоит из крупных и уже прибыльных компаний и банков с хорошей репутацией и доступом в политические круги. Исходное условие для поддержки этих компаний основано на несуществующем эффекте богатства, который несправедливым образом заканчивается поддержанием богатых в ущерб бедным.

Тем временем, остальные 80% экономики - это производительные, инновационные предприятия малого и среднего бизнеса, которые действительно создают рабочие места и обладают меньшей капиталоемкостью и которые вынуждены сами о себе заботиться. Этот сегмент страдает от нехватки кредитов, результатом чего является низкий уровень инноваций и высокая безработица.

При этом, несмотря на экономические трудности, общественность хранит молчание, которое можно объяснить только "успехом" щедрых программ субсидирования, действующих в развитых экономиках. Действительно, мы - поколение субсидий. Нам незачем оспаривать политики, проводимые правительствами и центральными банками, когда больше половины населения получают выгоду от прямых поступлений от государства. Это является доказательством старой идеи теории игр, заключающейся в том, что поведение одного человека может быть рациональным, тогда как поведение совокупности людей нерационально. Это еще одна сторона БТЭ.

Что могло бы разрушить это равновесие?

Первый ответ, который может прийти на ум, ‒ дополнительное количественное смягчение. В конце концов, начиная с 2008 года, программы либерализации денежно-кредитной политики различных центральных банков прочно закрепились в верхней строчке приоритетных стратегий. Но это необязательно верный ответ. Нет, настоящий переломный момент для старой парадигмы наступит только в процессе повышения рыночной волатильности, и именно этот процесс мы сейчас и наблюдаем. Это будет момент, когда рынок даст обратную реакцию фундаментальным показателям, разрушив ложное спокойствие равновесия посредством раздувания моделей суммы под риском.

Когда уровень нервозности на рынке повышается, волатильность начинает расти, и рынок дергается из стороны в сторону, отклоняясь от предыдущего очень продолжительного одностороннего движения вниз, под влиянием сокращения премии за риск на фоне стратегического вмешательства и возникшей в итоге гонки за доходностью (в сочетании с низкой инфляцией из-за разницы между фактическим и потенциальным объемом производства). Что является виной такому всплеску волатильности? Абэномика!

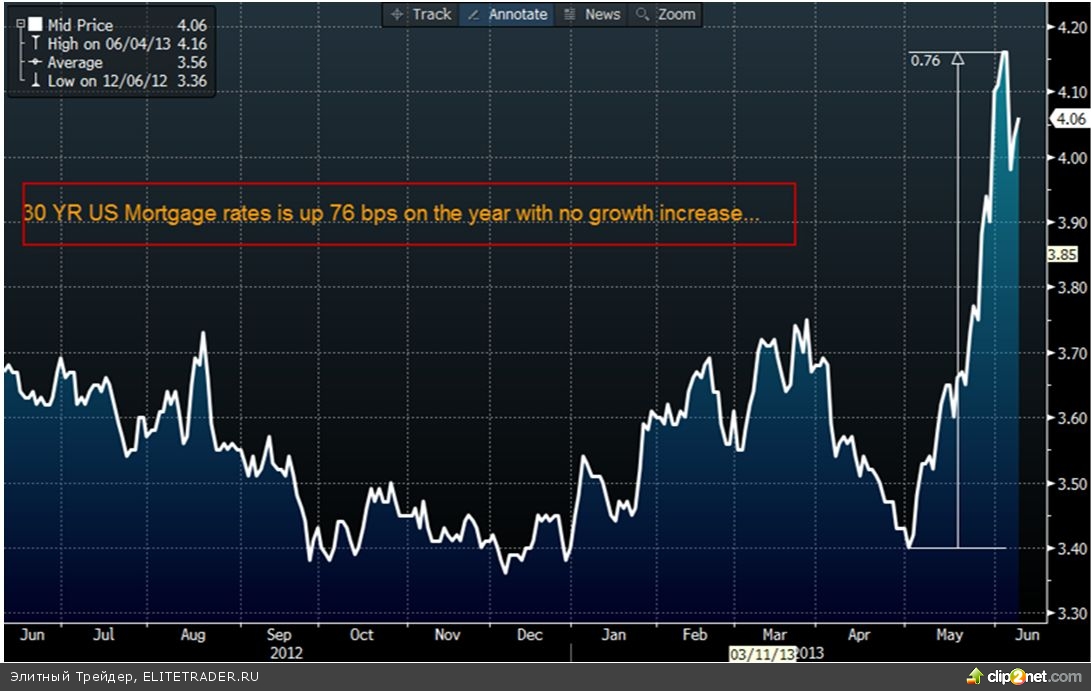

Несмотря на то что абэномика успешно способствовала росту индекса Nikkei и, до недавнего времени, курса доллар/иены, она также привела к значительному увеличению волатильности японских государственных облигаций, хотя такая цель явно не стояла. Такое повышение волатильности японских госбондов заставило таких же трейдеров, как я, открыть короткую позицию по доллар/иене, так как эта стратегия служит тормозом по той простой причине, что доллар/иена выступает в качестве прямого инструмента спекулятивной торговли на разнице процентных ставок, обусловленной предположением о том, что абеномика заставит Японию поймать сразу двух зайцев. Когда волатильность на рынке облигаций возрастает, такие спекулятивные сделки быстро идут на спад. Обратите внимание на то, как волатильность на рынке японских гособлигаций отразилась на американском рынке облигаций: доходность по 30-летним ипотечным облигациям США недавно подскочила на 76 базисных пунктов.

10-летняя казначейская облигация США зашла так далеко, что самый известный в мире инвестор в облигации Билл Гросс потерял 335 б.п. в рамках своего фонда суммарного дохода PIMCO (PTTRX US Equity) по сравнению с максимумом, установленным в апреле этого года. А с начала года его фонд, известный своей стабильностью, лишился 169 базисных пунктов (хочу подчеркнуть, что я очень уважаю фонд PIMCO и г-на Гросса и привожу фонд совокупного дохода PIMCO лишь в качестве примера, чтобы показать, что даже лучшие инвесторы страдают в результате такого движения; как показывает время, фонд PIMCO по-прежнему заметно превосходит по результатам аналогичные инвестиционные фонды).

Коротко говоря, сильные колебания волатильности на рынках ценных бумаг с фиксированной доходностью и рынках в целом, вероятно, на 70% связаны с неспособностью абэномики закрепить тему количественного смягчения и легких денег. Причина заключается в том (о чем я уже не раз говорил), что Япония присоединилась к всеобщему празднику слишком поздно. Если привести в качестве метафоры американскую игру в бейсбол с девятью иннингами (очень долгая игра), то Банк Японии подошел на восьмом иннинге. В девятом и последнем иннинге, вероятно сыграет Банк Англии, когда бразды правления перейдут в руки Марка Карни. Участники рынка думали, что количественное смягчение будет продолжаться вечно. Но оно, как и американская игра в бейсбол, рано или поздно заканчивается.

Момент, выбранный Японией для реализации программы количественного смягчения, был омрачен еще и тем фактом, что премии за риск уже находились под сильным давлением. Это означает, что с самого начала они пытались сделать невозможное, поскольку игроки на макроэкономическом рынке уже охотились за доходностью и были полностью закредитованы. Посмотрите на тиккеры доходности американских корпоративных облигаций инвестиционного уровня (LQD) и высокодоходных облигаций компаний США (HYG). Оба понизились более чем на 5% по сравнению с максимальными значениями. Поэтому то, что мы наблюдаем сейчас, также является "нормализацией премий за риск", что в долгосрочной перспективе очень позитивно и в лучшем случае может означать, что мы движемся в сторону настоящего "открытия цены" на рынке ценных бумаг с фиксированной доходностью. А значит, возможно, мы начнем узнавать реальную цену деньгам как в перспективе времени, так и доходности, по крайней мере, в тех секторах, которые не контролируются глупыми банкирами центральных банков.

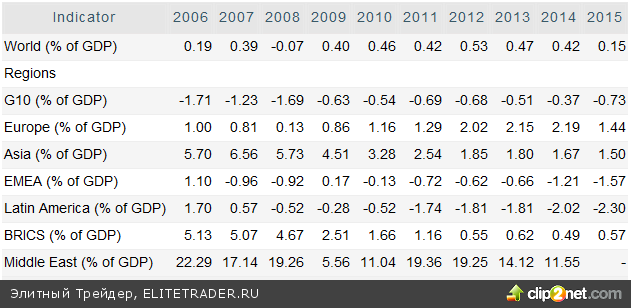

Я хотел бы коснуться еще одной важной темы, которая делает текущую динамику доходности по-настоящему тревожной. Это тенденция развития мировых платежных балансов. Я уже не раз говорил о том, что отсутствие в дальнейшем перераспределения средств является большой проблемой не только США, но и разумеется всех стран с дефицитом текущего счета (эта причина стала главным фактором продаж активов и валют на развивающихся рынках).

Тенденция ясна: после профицитов в размере 5-7% ВВП - то есть избытка сбережений, который нужно было переработать в государственные облигации США, чтобы избежать укрепления валюты - Азия едва демонстрирует профицит, а Бразилия, Россия, Индия и Китай (страны БРИК), по моим оценкам, в ближайший год перейдут на коллективный дефицит, и также к ним присоединится Япония. Это означает, что традиционные институциональные покупатели государственных долговых обязательств практически исчезли и могут даже начать продавать свои вложения.

Вас уже охватило беспокойство? И не зря.

Последняя капля

Если посмотреть на экономику США, то недавнее повышение доходности случилось, невзирая на отсутствие реальных улучшений исходных данных. Представьте себе, что американская экономика начала в течение лета медленно подниматься от текущих низких уровней активности благодаря снижению цен на энергоресурсы - "фактору комфортности" для уровней доверия - и незначительным улучшениям на рынке труда. Готовы ли вы к доходности по 10-летним облигациям на уровне 3% и доходности по 30-летним ипотечным облигациям на уровне 5%, когда темпы реального роста экономики равны менее 2%? Скорее всего, нет, потому что никто не готов.

Вывод

Я думаю, что ближайшие несколько дней могут существенным образом изменить ситуацию. Раздутые суммы под риском вынудят людей к хеджированию и даже чрезмерному хеджированию, процесс нормализации премий за риск наступил, а более высокие реальные ставки (рост доходности плюс снижение инфляции) приведут к дополнительным продажам тех активов, которые "до сих пор работали", и увеличению волатильности.

Я еще не упомянул о решении конституционного суда в Карлсруэ, которое англо-саксонская пресса и банки со своим обычным наивным отношением ко всему немецкому проигнорировали как незначительное событие. Читая журнал Der Spiegel, я встревожился из-за прогноза, но судите сами. Это поистине "Решающие дни для евро: Высокий суд изучает покупки облигаций, совершаемые ЕЦБ".

Волатильность контракта на японские государственные облигации за предыдущие периоды, 50 и 100 дней… (Источник: Bloomberg LLP)

Ставка доходности по 30-летней ипотечной облигации США (Источник: Bankrate)

Фонд суммарного дохода Pimco

Позиции: (Альфа)

Короткая позиция по государственным облигациям казначейства Франции (OAT) на фоне волатильности облигаций и легкой формы количественного смягчения в Европе

Короткая позиция по 10-летним нотам на фоне вышеуказанных факторов и технического прорыва плюс хеджирование выпуклости

Покупка опциона кол по доллару против опциона пут по иене на уровне 101 в качестве перестраховки (рост американской доходности)

Короткая позиция по золоту (рост реальных ставок, самая убедительная торговля сегодня)

Возможно снова добавление короткой позиции по сырой нефти и длинной позиции по USDZAR, EURPLN

Идея модели БТЭ заключается в том, что мир до сих пор поддерживался в искусственном равновесии тем, что количественное смягчение и бюджетные политики оказывали поддержку и предоставляли бесконечную ликвидность 20% экономики, которая, в основном, состоит из крупных и уже прибыльных компаний и банков с хорошей репутацией и доступом в политические круги. Исходное условие для поддержки этих компаний основано на несуществующем эффекте богатства, который несправедливым образом заканчивается поддержанием богатых в ущерб бедным.

Тем временем, остальные 80% экономики - это производительные, инновационные предприятия малого и среднего бизнеса, которые действительно создают рабочие места и обладают меньшей капиталоемкостью и которые вынуждены сами о себе заботиться. Этот сегмент страдает от нехватки кредитов, результатом чего является низкий уровень инноваций и высокая безработица.

При этом, несмотря на экономические трудности, общественность хранит молчание, которое можно объяснить только "успехом" щедрых программ субсидирования, действующих в развитых экономиках. Действительно, мы - поколение субсидий. Нам незачем оспаривать политики, проводимые правительствами и центральными банками, когда больше половины населения получают выгоду от прямых поступлений от государства. Это является доказательством старой идеи теории игр, заключающейся в том, что поведение одного человека может быть рациональным, тогда как поведение совокупности людей нерационально. Это еще одна сторона БТЭ.

Что могло бы разрушить это равновесие?

Первый ответ, который может прийти на ум, ‒ дополнительное количественное смягчение. В конце концов, начиная с 2008 года, программы либерализации денежно-кредитной политики различных центральных банков прочно закрепились в верхней строчке приоритетных стратегий. Но это необязательно верный ответ. Нет, настоящий переломный момент для старой парадигмы наступит только в процессе повышения рыночной волатильности, и именно этот процесс мы сейчас и наблюдаем. Это будет момент, когда рынок даст обратную реакцию фундаментальным показателям, разрушив ложное спокойствие равновесия посредством раздувания моделей суммы под риском.

Когда уровень нервозности на рынке повышается, волатильность начинает расти, и рынок дергается из стороны в сторону, отклоняясь от предыдущего очень продолжительного одностороннего движения вниз, под влиянием сокращения премии за риск на фоне стратегического вмешательства и возникшей в итоге гонки за доходностью (в сочетании с низкой инфляцией из-за разницы между фактическим и потенциальным объемом производства). Что является виной такому всплеску волатильности? Абэномика!

Несмотря на то что абэномика успешно способствовала росту индекса Nikkei и, до недавнего времени, курса доллар/иены, она также привела к значительному увеличению волатильности японских государственных облигаций, хотя такая цель явно не стояла. Такое повышение волатильности японских госбондов заставило таких же трейдеров, как я, открыть короткую позицию по доллар/иене, так как эта стратегия служит тормозом по той простой причине, что доллар/иена выступает в качестве прямого инструмента спекулятивной торговли на разнице процентных ставок, обусловленной предположением о том, что абеномика заставит Японию поймать сразу двух зайцев. Когда волатильность на рынке облигаций возрастает, такие спекулятивные сделки быстро идут на спад. Обратите внимание на то, как волатильность на рынке японских гособлигаций отразилась на американском рынке облигаций: доходность по 30-летним ипотечным облигациям США недавно подскочила на 76 базисных пунктов.

10-летняя казначейская облигация США зашла так далеко, что самый известный в мире инвестор в облигации Билл Гросс потерял 335 б.п. в рамках своего фонда суммарного дохода PIMCO (PTTRX US Equity) по сравнению с максимумом, установленным в апреле этого года. А с начала года его фонд, известный своей стабильностью, лишился 169 базисных пунктов (хочу подчеркнуть, что я очень уважаю фонд PIMCO и г-на Гросса и привожу фонд совокупного дохода PIMCO лишь в качестве примера, чтобы показать, что даже лучшие инвесторы страдают в результате такого движения; как показывает время, фонд PIMCO по-прежнему заметно превосходит по результатам аналогичные инвестиционные фонды).

Коротко говоря, сильные колебания волатильности на рынках ценных бумаг с фиксированной доходностью и рынках в целом, вероятно, на 70% связаны с неспособностью абэномики закрепить тему количественного смягчения и легких денег. Причина заключается в том (о чем я уже не раз говорил), что Япония присоединилась к всеобщему празднику слишком поздно. Если привести в качестве метафоры американскую игру в бейсбол с девятью иннингами (очень долгая игра), то Банк Японии подошел на восьмом иннинге. В девятом и последнем иннинге, вероятно сыграет Банк Англии, когда бразды правления перейдут в руки Марка Карни. Участники рынка думали, что количественное смягчение будет продолжаться вечно. Но оно, как и американская игра в бейсбол, рано или поздно заканчивается.

Момент, выбранный Японией для реализации программы количественного смягчения, был омрачен еще и тем фактом, что премии за риск уже находились под сильным давлением. Это означает, что с самого начала они пытались сделать невозможное, поскольку игроки на макроэкономическом рынке уже охотились за доходностью и были полностью закредитованы. Посмотрите на тиккеры доходности американских корпоративных облигаций инвестиционного уровня (LQD) и высокодоходных облигаций компаний США (HYG). Оба понизились более чем на 5% по сравнению с максимальными значениями. Поэтому то, что мы наблюдаем сейчас, также является "нормализацией премий за риск", что в долгосрочной перспективе очень позитивно и в лучшем случае может означать, что мы движемся в сторону настоящего "открытия цены" на рынке ценных бумаг с фиксированной доходностью. А значит, возможно, мы начнем узнавать реальную цену деньгам как в перспективе времени, так и доходности, по крайней мере, в тех секторах, которые не контролируются глупыми банкирами центральных банков.

Я хотел бы коснуться еще одной важной темы, которая делает текущую динамику доходности по-настоящему тревожной. Это тенденция развития мировых платежных балансов. Я уже не раз говорил о том, что отсутствие в дальнейшем перераспределения средств является большой проблемой не только США, но и разумеется всех стран с дефицитом текущего счета (эта причина стала главным фактором продаж активов и валют на развивающихся рынках).

Тенденция ясна: после профицитов в размере 5-7% ВВП - то есть избытка сбережений, который нужно было переработать в государственные облигации США, чтобы избежать укрепления валюты - Азия едва демонстрирует профицит, а Бразилия, Россия, Индия и Китай (страны БРИК), по моим оценкам, в ближайший год перейдут на коллективный дефицит, и также к ним присоединится Япония. Это означает, что традиционные институциональные покупатели государственных долговых обязательств практически исчезли и могут даже начать продавать свои вложения.

Вас уже охватило беспокойство? И не зря.

Последняя капля

Если посмотреть на экономику США, то недавнее повышение доходности случилось, невзирая на отсутствие реальных улучшений исходных данных. Представьте себе, что американская экономика начала в течение лета медленно подниматься от текущих низких уровней активности благодаря снижению цен на энергоресурсы - "фактору комфортности" для уровней доверия - и незначительным улучшениям на рынке труда. Готовы ли вы к доходности по 10-летним облигациям на уровне 3% и доходности по 30-летним ипотечным облигациям на уровне 5%, когда темпы реального роста экономики равны менее 2%? Скорее всего, нет, потому что никто не готов.

Вывод

Я думаю, что ближайшие несколько дней могут существенным образом изменить ситуацию. Раздутые суммы под риском вынудят людей к хеджированию и даже чрезмерному хеджированию, процесс нормализации премий за риск наступил, а более высокие реальные ставки (рост доходности плюс снижение инфляции) приведут к дополнительным продажам тех активов, которые "до сих пор работали", и увеличению волатильности.

Я еще не упомянул о решении конституционного суда в Карлсруэ, которое англо-саксонская пресса и банки со своим обычным наивным отношением ко всему немецкому проигнорировали как незначительное событие. Читая журнал Der Spiegel, я встревожился из-за прогноза, но судите сами. Это поистине "Решающие дни для евро: Высокий суд изучает покупки облигаций, совершаемые ЕЦБ".

Волатильность контракта на японские государственные облигации за предыдущие периоды, 50 и 100 дней… (Источник: Bloomberg LLP)

Ставка доходности по 30-летней ипотечной облигации США (Источник: Bankrate)

Фонд суммарного дохода Pimco

Позиции: (Альфа)

Короткая позиция по государственным облигациям казначейства Франции (OAT) на фоне волатильности облигаций и легкой формы количественного смягчения в Европе

Короткая позиция по 10-летним нотам на фоне вышеуказанных факторов и технического прорыва плюс хеджирование выпуклости

Покупка опциона кол по доллару против опциона пут по иене на уровне 101 в качестве перестраховки (рост американской доходности)

Короткая позиция по золоту (рост реальных ставок, самая убедительная торговля сегодня)

Возможно снова добавление короткой позиции по сырой нефти и длинной позиции по USDZAR, EURPLN

/Элитный Трейдер, ELITETRADER.RU/

http://ru.tradingfloor.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба