• Рынок уже включает в цену новые LTRO

• Объявление о QE маловероятно

• При склонности к ужесточению: евро/доллар рванет к 1,38

Очевидно, что Европейский центральный банк (ЕЦБ) привлекает к себе практически все внимание, поэтому сегодняшний валютный обзор представляет собой предварительный обзор ЕЦБ. Существует несколько моментов, на которые нам следует обратить пристальное внимание в ходе сегодняшнего заседания ЕЦБ, и нам также следует учитывать странную структуру заседаний ЕЦБ в целом, на которых основное решение по процентным ставкам будет озвучено первым в 11:45 по Гринвичу, и рынок будет находиться в подвешенном состоянии вплоть до вступительной речи Драги в 12:30, а затем мы получим информацию о дополнительных намерениях, что произойдет во время более пространной сессии вопросов и ответов.

11:45 по Гринвичу – Объявление о процентных ставках

Основной сценарий: ЕЦБ сокращает ставку по депозитам на 0,10% до -0,10%, а основную ставку рефинансирования на 0,15% до 0,10%. Реакция рынка: Беспокойная боковая динамика с возможным достижением второстепенных новых минимумов, пока мы ждем вступительной речи Драги на пресс-конференции.

Вполне возможная, неожиданная склонность к ослаблению: ЕЦБ сокращает основную ставку рефинансирования до 0,00% или 0,05% или в диапазоне (как ФРС) 0,00%-0,10%. Реакция рынка: он не привык к неожиданной склонности ЕЦБ к смягчению, и пара евро/доллар направится значительно ниже и недалеко от 1,3500 в преддверии вступительной речи.

Чрезвычайно маловероятная, неожиданная склонность к ужесточению (очень низкая вероятность): ЕЦБ сокращает ставку рефинансирования/ставку по депозитам в диапазоне от 0,05% до 0,10% каждую (низкая вероятность – слишком мало) или не делает этого вовсе (очень маловероятно) – пара евро/доллар мгновенно взлетает на 300 базовых пунктов вверх в последнем случае – не думаю, что мы сможем увидеть последний вариант развития событий, поскольку совершенно очевидно, что ожидания были направлены на сокращение.

Вступительная речь Драги: Здесь рынок сосредоточит свое внимание на прогнозах ЕЦБ по инфляции (прежде всего) и росту, а также на наборе фактически объявленных новых программ по ослаблению.

Прогнозы по инфляции/росту: Здесь следите за снижением прогноза по инфляции гармонизированного индекса цен потребителей, а также за тем, будет ли снижен только прогноз на 2014 год (то есть снижение прогноза только на 2014 год скажет о том, что ЕЦБ продолжает верить в отсутствие угрозы того, что дефляционные риски укоренятся и распространятся за пределы краткосрочной перспективы). Неожиданной склонностью к ослаблению станет любое снижение прогнозов на 2015 и даже 2016 год. В марте прогноз ЕЦБ на 2014-16 годы составил +1,0%, +1,3% и +1,5%. Снижение прогноза по росту является вторичным.

Программы по кредитному смягчению и их масштаб/условия

Новые LTRO с возможной привязкой к "схеме финансирования кредитования" в духе Банка Англии. Рынок заложил в цену новые долгосрочные операции рефинансирования (LTRO) – чем более продолжительный срок у LTRO (основной прогноз склоняется к еще одним 3-летним) и чем щедрее их условия (полное размещение, фиксированная ставка и т.д.), тем выше склонность к смягчению – не говоря уже о потенциально ожидаемом размере программы. Привязка к некоторому подобию "схемы финансирования кредитования" будет возможной характеристикой.

Рынок ABS (бумаг, обеспеченных активами) – это еще один возможный курс на освобождение банков от принятия дополнительного риска по бухгалтерским балансам (и реструктуризации и уменьшения в настоящий момент займов на бухгалтерских балансах), этот вопрос активно обсуждался ЕЦБ и в средствах массовой информации (статья в Wall Street Journal недавно предположила наличие согласованных действий по этому вопросу между Банком Англии и ЕЦБ). Таким образом, существует разумная вероятность того, что что-то будет объявлено, но, вероятно, программа небольшого размера или выражение намерения сделать это на следующем заседании, а не на этом.

Важная темная лошадка: приостановка стерилизации Программы выкупа облигаций. Она может стать важным элементом любой неожиданной склонности к смягчению, поскольку это долгое время обсуждалось, но меры не были приняты. Это увеличит ликвидность более чем на 170 млрд. евро.

Количественное смягчение. Едва ли мы получим какое-либо объявление об этом сейчас. Но я не удивлюсь, если в ходе сессии вопросов и ответов Марио Драги упомянет о том, что количественное смягчение является политическим инструментом, к которому ЕЦБ может прибегнуть в будущем, при необходимости.

Вопросы и ответы

Здесь может произойти все, что угодно, но ищите обсуждения того, что обсуждалось, и насколько ЕЦБ "единодушен" или "твердо намерен" к чему-либо, не включенному во вступительную речь, или к тому, что практически не освещалось заявлением о намерениях во вступительных замечаниях.

Общий исход и реакция рынка:

Наиболее вероятный исход смягчения (предпочтительный сценарий)– пара евро/доллар чрезвычайно быстро оказывается в области 1,3500/1,3450, а затем, в конечном итоге, направляется к 1,3250,

Для этого ЕЦБ сокращает ставки, как и ожидалось, или немного сильнее, чем ожидалось, и твердо настаивает на том, что намерен продолжать снижать ставки в будущем. Прогнозы по инфляции на 2014 и 2015 год снижены более чем на 0,1 % каждый (второстепенные корректировки инфляции ВВП являются дополнительным возможным фактором). Стерилизация Программы выкупа облигаций приостановлена, и объявлено о масштабных LTRO и схеме финансирования кредитования на щедрых условиях. Делаются явные намеки на ведущуюся разработку программы ABS и

Наиболее вероятный исход ужесточения (альтернативный сценарий)– пара евро/доллар чрезвычайно быстро оказывается на 1,3800 и выше, а затем снова падает.

Пара евро/доллар подскочит выше, если ЕЦБ сократит ставки только в предполагаемом размере, а заявление о намерении и дальше сокращать ставки будет не убедительным, ЕЦБ снизит прогноз по инфляции только на 2014 год. Объявление об LTRO, но не о стерилизации SMP.

График: EUR/USD

Пара находится в пределах беспокойного и узкого диапазона 1,3585-1,3650 в преддверии сегодняшней пресс-конференции ЕЦБ, и от технических индикаторов мало пользы, когда все зависит от важного событийного риска.

Итоговые мысли

Ранее я заявил о том, что масштабная торговля активами периферийных стран ЕС (акциями и государственными облигациями), которая играла столь важную роль для роста евро в прошлом году и в начале текущего года, поскольку спреды процентных ставок в США (например) снизились, возможно, к настоящему моменту в основном подошла к концу. Вероятно, мы увидим дальнейшее сокращение спредов на фоне новой инициативы ЕЦБ по смягчению, но нам также следует учитывать, что меры по значительному смягчению вернут Европейской финансовой системе масштабную ликвидность, повысив привлекательность сделок carry (особенно с теми отрицательными ставками), и, вероятно, в конечном итоге, будут способствовать росту потребления в периферийных и центральных странах и сократят огромные профициты текущего счета (поскольку угнетенное состояние периферии привело к тому, что дефициты текущего счета, составляющие 10% или более от ВВП в 2006-2007 году, превратились в умеренные профициты к концу прошлого года).

Еще одним любопытным моментом будет то, как интерес к риску и рынок облигаций отреагируют на неожиданную склонность к смягчению или ужесточению. Пара евро/доллар должна вырасти на неожиданной склонности к ужесточению и упасть на неожиданной склонности к смягчению. Но что вы сделаете, например, с парой евро/иена, если ЕЦБ окажется более склонным к смягчению, чем ожидается, а интерес к риску останется высоким (соответствующая монетарная политика предполагает, что пара должна продаваться, но сильный интерес к риску обеспечит определенную поддержку). Более очевидно, что такие пары как EUR/AUD и EUR/CAD могут резко вырасти, если мы увидим неожиданную склонность к ужесточению, а интерес к риску ослабнет.

Три показателя: розничные продажи в ЕС, заседания Банка Англии и ЕЦБ

• Розничные расходы в ЕС растут

• В Великобритании назрела необходимость в ужесточении политики

• ЕЦБ может понизить ставки ниже нуля

Отчет о розничных продажах в Еврозоне станет последним экономическим индикатором перед объявлением итогов заседания Европейского центрального банка, от которых будут зависеть торговые решения в краткосрочной перспективе. Также сегодня мы узнаем позицию Банка Англии, вынужденного сдерживать стремительно развивающийся рынок жилья в Великобритании.

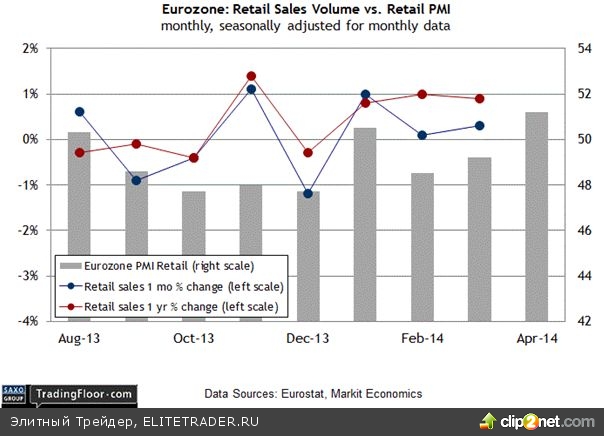

Еврозона: розничные продажи (09:00 GMT) В настоящий момент Европа борется с целым рядом проблем, но на этом фоне розничная торговля выделяется довольно ярким пятном. В первом квартале каждый месяц розничные продажи росли в месячном и годовом выражении. Результаты опроса, проводимого компанией Markit в розничном секторе Европы, также выглядят обнадеживающе, по крайней мере, по стандартам валютного союза. В апрельском отчете об индексе PMI в розничном секторе Еврозоны был зафиксирован первый с января рост, темпы которого стали самыми высокими за последние три года (хотя в абсолютном выражении их можно назвать умеренными).

Показатели потребительских расходов снова улучшаются, но в то же время есть масса поводов для беспокойства. «Только немецкие розничные компании показали в апреле более или менее заметный рост, хотя общие результаты PMI для Франции и Италии, по крайней мере, продолжают двигаться в правильном направлении», — отметил экономист из компании Markit, которая занимается сбором данных в розничном секторе

Тем не менее, неожиданное улучшение официальной статистики по розничным расходам в марте увеличивает вероятность того, что экономическая активность в Европе развеет худшие опасения. Насколько реальная такая перспектива — узнаем из сегодняшнего отчета о потреблении за апрель. Однако анализ апрельских данных отдельных стран, которые предшествуют публикации сводной статистики по всему континенту, заставляет соблюдать осторожность. Согласно оценкам Евростата, в Германии расходы резко сократились, в то время как во Франции и Испании они выросли. По показателю годовых изменений на уровне Еврозоны положительная тенденция в розничном секторе должна сохраниться. В то же время спад в Германии дает основание предположить, что в месячном выражении изменение не будет внушать оптимизма. Какими бы в конечном итоге не были результаты продаж, это будет последний экономический отчет перед объявлением решения Европейского центрального банка.

Решение Банка Англии (11:00 GMT) Согласно самым последним данным Nationwide, в мае рынком жилья продолжили руководить «быки». По сравнению с аналогичным периодом прошлого года цены выросли на 11,1%, спровоцировав разговоры о целесообразности повышении процентной ставки раньше, чем изначально предполагалось.

Инфляция цен на жилье подтолкнула некоторых аналитиков к тому, чтобы рекомендовать Банку Англии принять меры для удержания цен под контролем. Например, ранее на этой неделе инвестиционный банк Bernenberg предложил Банку Англии уменьшить «риск ускорения роста цен», отменив программу помощи в покупке жилья, однако председатель ЦБ Марк Карни сказал, что они выступают только в роли советчиков и что любые изменения программы — прерогатива правительства.

В том, что касается сферы действия Банка Англии, рынки ожидают сохранения рекордно низкой ставки без изменения на уровне 0,5%. Как бы то ни было, давление на банк с целью ужесточения денежно-кредитной политики продолжает расти. В то же время некоторые члены Комитета по монетарной политике поспешили приуменьшить вероятность неожиданного изменения ставки. Бен Броадбент (Ben Broadbent) из Goldman Sachs недавно пояснил в интервью BBC: «Значение имеют не сами цены на жилье, а то, растут ли этом фоне кредиты. Пока этого не видно».

Посмотрим, сохранит ли сегодня ЦБ выжидательную позицию. В ближайшем будущем делать прогнозы относительно действий банка и сроков может стать чуть сложнее в связи с изменениями в составе членов команды Банка Англии по монетарной политике. Помимо уже проведенных новых назначений, до августа должны поменяться еще три члена, которые влияют на уровень процентной ставки. Пока неясно, захотят ли вновь пришедшие ускорить процесс ужесточения условий. Это еще одна причина, почему следует внимательно изучить сегодняшнее заявление и попытаться понять, что нас ждет дальше.

Тем временем экономика Великобритании продолжает развиваться в положительном русле. Например, индекс менеджеров по закупкам Markit/CIPS в мае показал максимальные за 17 лет темпы роста. «С каждым новым высоким результатом PMI в рядах Комитета по монетарной политике будет усиливаться дискуссия о преждевременном повышении процентной ставки, — считает главный экономист Markit. — Однако в условиях низкого инфляционного давления перспектива повышения ставки не так очевидна».

Решение Европейского центрального банка (11:45 GMT) Для ЕЦБ наступил решающий момент. Так считают большинство участников рынка, ожидая от банка новый план ликвидации нарастающей угрозы дезинфляции/дефляции. Многие аналитики считают, что ЦБ будет вынужден объявить о новой программе поддержания экономики, которая поспособствует более быстрому и более активному росту расходов среди населения и предприятий. Планка довольно высокая, но первоочередная задача банка — убедить рынок в том, что они, по крайней мере, прилагают усилия. Учитывая, что в мае годовой показатель потребительской инфляции еще больше приблизился к нулевой отметке (0,5% против 0,7% в апреле), экономисты считают, что новые меры в сфере денежно-кредитной политике предрешены.

Хотя участники рынка ждут сегодня изменений, в том, какими они будут, их мнения расходятся. Рынок полнится неподтвержденными заявлениями и доводами. «Высока вероятность того, что ЕЦБ понизит процентные ставки и, возможно, предоставит дополнительную порцию ликвидности» — прогнозирует Мишель Мартинес (Michel Martinez), экономист из банка Societe Generale SA в Париже. Некоторые аналитики ожидают, что ЕЦБ начнет взимать плату с финансовых учреждений, которые размещают свои средства в центральном банке на сутки, то есть опустит ставку по депозитам ниже нуля. Другие рекомендуют ЕЦБ принять официальную стратегию ослабления евро.

Сегодняшнему заявлению сопутствуют два главных риска. Во-первых, ЕЦБ снова может оставить все без изменений. Предположительно, вероятность такого развития событий очень низкая, но ее нельзя исключать полностью, учитывая высокую степень инертности, которая была характерна для ЕЦБ, начиная с финансового кризиса в 2008 году. Во-вторых, существует риск того, что ЕЦБ объявит о новых мерах, но они не впечатлят игроков.

В то же время центральному банку не составит труда сделать сенсацию: достаточно опустить процентные ставки ниже нуля, что станет беспрецедентным решением для крупного центрального банка. Неясно, поспособствует ли такой стратегический ход росту банковского кредитования и, как следствие, ускорению экономического роста, но на данном этапе вопрос о том, что может сработать, а что нет, имеет минимальное значение. Главное, ЕЦБ должен поменять традиционный образ мышления, убедив мир в том, что Европа готова, хочет и способна «сделать все, что от нее зависит» (как пообещал Марио Драги в 2012 году), чтобы не дать экономике скатиться в пропасть дефляции и спасти евро. Сегодняшнее заседание может стать последним шансом исполнить это обещание.

• Объявление о QE маловероятно

• При склонности к ужесточению: евро/доллар рванет к 1,38

Очевидно, что Европейский центральный банк (ЕЦБ) привлекает к себе практически все внимание, поэтому сегодняшний валютный обзор представляет собой предварительный обзор ЕЦБ. Существует несколько моментов, на которые нам следует обратить пристальное внимание в ходе сегодняшнего заседания ЕЦБ, и нам также следует учитывать странную структуру заседаний ЕЦБ в целом, на которых основное решение по процентным ставкам будет озвучено первым в 11:45 по Гринвичу, и рынок будет находиться в подвешенном состоянии вплоть до вступительной речи Драги в 12:30, а затем мы получим информацию о дополнительных намерениях, что произойдет во время более пространной сессии вопросов и ответов.

11:45 по Гринвичу – Объявление о процентных ставках

Основной сценарий: ЕЦБ сокращает ставку по депозитам на 0,10% до -0,10%, а основную ставку рефинансирования на 0,15% до 0,10%. Реакция рынка: Беспокойная боковая динамика с возможным достижением второстепенных новых минимумов, пока мы ждем вступительной речи Драги на пресс-конференции.

Вполне возможная, неожиданная склонность к ослаблению: ЕЦБ сокращает основную ставку рефинансирования до 0,00% или 0,05% или в диапазоне (как ФРС) 0,00%-0,10%. Реакция рынка: он не привык к неожиданной склонности ЕЦБ к смягчению, и пара евро/доллар направится значительно ниже и недалеко от 1,3500 в преддверии вступительной речи.

Чрезвычайно маловероятная, неожиданная склонность к ужесточению (очень низкая вероятность): ЕЦБ сокращает ставку рефинансирования/ставку по депозитам в диапазоне от 0,05% до 0,10% каждую (низкая вероятность – слишком мало) или не делает этого вовсе (очень маловероятно) – пара евро/доллар мгновенно взлетает на 300 базовых пунктов вверх в последнем случае – не думаю, что мы сможем увидеть последний вариант развития событий, поскольку совершенно очевидно, что ожидания были направлены на сокращение.

Вступительная речь Драги: Здесь рынок сосредоточит свое внимание на прогнозах ЕЦБ по инфляции (прежде всего) и росту, а также на наборе фактически объявленных новых программ по ослаблению.

Прогнозы по инфляции/росту: Здесь следите за снижением прогноза по инфляции гармонизированного индекса цен потребителей, а также за тем, будет ли снижен только прогноз на 2014 год (то есть снижение прогноза только на 2014 год скажет о том, что ЕЦБ продолжает верить в отсутствие угрозы того, что дефляционные риски укоренятся и распространятся за пределы краткосрочной перспективы). Неожиданной склонностью к ослаблению станет любое снижение прогнозов на 2015 и даже 2016 год. В марте прогноз ЕЦБ на 2014-16 годы составил +1,0%, +1,3% и +1,5%. Снижение прогноза по росту является вторичным.

Программы по кредитному смягчению и их масштаб/условия

Новые LTRO с возможной привязкой к "схеме финансирования кредитования" в духе Банка Англии. Рынок заложил в цену новые долгосрочные операции рефинансирования (LTRO) – чем более продолжительный срок у LTRO (основной прогноз склоняется к еще одним 3-летним) и чем щедрее их условия (полное размещение, фиксированная ставка и т.д.), тем выше склонность к смягчению – не говоря уже о потенциально ожидаемом размере программы. Привязка к некоторому подобию "схемы финансирования кредитования" будет возможной характеристикой.

Рынок ABS (бумаг, обеспеченных активами) – это еще один возможный курс на освобождение банков от принятия дополнительного риска по бухгалтерским балансам (и реструктуризации и уменьшения в настоящий момент займов на бухгалтерских балансах), этот вопрос активно обсуждался ЕЦБ и в средствах массовой информации (статья в Wall Street Journal недавно предположила наличие согласованных действий по этому вопросу между Банком Англии и ЕЦБ). Таким образом, существует разумная вероятность того, что что-то будет объявлено, но, вероятно, программа небольшого размера или выражение намерения сделать это на следующем заседании, а не на этом.

Важная темная лошадка: приостановка стерилизации Программы выкупа облигаций. Она может стать важным элементом любой неожиданной склонности к смягчению, поскольку это долгое время обсуждалось, но меры не были приняты. Это увеличит ликвидность более чем на 170 млрд. евро.

Количественное смягчение. Едва ли мы получим какое-либо объявление об этом сейчас. Но я не удивлюсь, если в ходе сессии вопросов и ответов Марио Драги упомянет о том, что количественное смягчение является политическим инструментом, к которому ЕЦБ может прибегнуть в будущем, при необходимости.

Вопросы и ответы

Здесь может произойти все, что угодно, но ищите обсуждения того, что обсуждалось, и насколько ЕЦБ "единодушен" или "твердо намерен" к чему-либо, не включенному во вступительную речь, или к тому, что практически не освещалось заявлением о намерениях во вступительных замечаниях.

Общий исход и реакция рынка:

Наиболее вероятный исход смягчения (предпочтительный сценарий)– пара евро/доллар чрезвычайно быстро оказывается в области 1,3500/1,3450, а затем, в конечном итоге, направляется к 1,3250,

Для этого ЕЦБ сокращает ставки, как и ожидалось, или немного сильнее, чем ожидалось, и твердо настаивает на том, что намерен продолжать снижать ставки в будущем. Прогнозы по инфляции на 2014 и 2015 год снижены более чем на 0,1 % каждый (второстепенные корректировки инфляции ВВП являются дополнительным возможным фактором). Стерилизация Программы выкупа облигаций приостановлена, и объявлено о масштабных LTRO и схеме финансирования кредитования на щедрых условиях. Делаются явные намеки на ведущуюся разработку программы ABS и

Наиболее вероятный исход ужесточения (альтернативный сценарий)– пара евро/доллар чрезвычайно быстро оказывается на 1,3800 и выше, а затем снова падает.

Пара евро/доллар подскочит выше, если ЕЦБ сократит ставки только в предполагаемом размере, а заявление о намерении и дальше сокращать ставки будет не убедительным, ЕЦБ снизит прогноз по инфляции только на 2014 год. Объявление об LTRO, но не о стерилизации SMP.

График: EUR/USD

Пара находится в пределах беспокойного и узкого диапазона 1,3585-1,3650 в преддверии сегодняшней пресс-конференции ЕЦБ, и от технических индикаторов мало пользы, когда все зависит от важного событийного риска.

Итоговые мысли

Ранее я заявил о том, что масштабная торговля активами периферийных стран ЕС (акциями и государственными облигациями), которая играла столь важную роль для роста евро в прошлом году и в начале текущего года, поскольку спреды процентных ставок в США (например) снизились, возможно, к настоящему моменту в основном подошла к концу. Вероятно, мы увидим дальнейшее сокращение спредов на фоне новой инициативы ЕЦБ по смягчению, но нам также следует учитывать, что меры по значительному смягчению вернут Европейской финансовой системе масштабную ликвидность, повысив привлекательность сделок carry (особенно с теми отрицательными ставками), и, вероятно, в конечном итоге, будут способствовать росту потребления в периферийных и центральных странах и сократят огромные профициты текущего счета (поскольку угнетенное состояние периферии привело к тому, что дефициты текущего счета, составляющие 10% или более от ВВП в 2006-2007 году, превратились в умеренные профициты к концу прошлого года).

Еще одним любопытным моментом будет то, как интерес к риску и рынок облигаций отреагируют на неожиданную склонность к смягчению или ужесточению. Пара евро/доллар должна вырасти на неожиданной склонности к ужесточению и упасть на неожиданной склонности к смягчению. Но что вы сделаете, например, с парой евро/иена, если ЕЦБ окажется более склонным к смягчению, чем ожидается, а интерес к риску останется высоким (соответствующая монетарная политика предполагает, что пара должна продаваться, но сильный интерес к риску обеспечит определенную поддержку). Более очевидно, что такие пары как EUR/AUD и EUR/CAD могут резко вырасти, если мы увидим неожиданную склонность к ужесточению, а интерес к риску ослабнет.

Три показателя: розничные продажи в ЕС, заседания Банка Англии и ЕЦБ

• Розничные расходы в ЕС растут

• В Великобритании назрела необходимость в ужесточении политики

• ЕЦБ может понизить ставки ниже нуля

Отчет о розничных продажах в Еврозоне станет последним экономическим индикатором перед объявлением итогов заседания Европейского центрального банка, от которых будут зависеть торговые решения в краткосрочной перспективе. Также сегодня мы узнаем позицию Банка Англии, вынужденного сдерживать стремительно развивающийся рынок жилья в Великобритании.

Еврозона: розничные продажи (09:00 GMT) В настоящий момент Европа борется с целым рядом проблем, но на этом фоне розничная торговля выделяется довольно ярким пятном. В первом квартале каждый месяц розничные продажи росли в месячном и годовом выражении. Результаты опроса, проводимого компанией Markit в розничном секторе Европы, также выглядят обнадеживающе, по крайней мере, по стандартам валютного союза. В апрельском отчете об индексе PMI в розничном секторе Еврозоны был зафиксирован первый с января рост, темпы которого стали самыми высокими за последние три года (хотя в абсолютном выражении их можно назвать умеренными).

Показатели потребительских расходов снова улучшаются, но в то же время есть масса поводов для беспокойства. «Только немецкие розничные компании показали в апреле более или менее заметный рост, хотя общие результаты PMI для Франции и Италии, по крайней мере, продолжают двигаться в правильном направлении», — отметил экономист из компании Markit, которая занимается сбором данных в розничном секторе

Тем не менее, неожиданное улучшение официальной статистики по розничным расходам в марте увеличивает вероятность того, что экономическая активность в Европе развеет худшие опасения. Насколько реальная такая перспектива — узнаем из сегодняшнего отчета о потреблении за апрель. Однако анализ апрельских данных отдельных стран, которые предшествуют публикации сводной статистики по всему континенту, заставляет соблюдать осторожность. Согласно оценкам Евростата, в Германии расходы резко сократились, в то время как во Франции и Испании они выросли. По показателю годовых изменений на уровне Еврозоны положительная тенденция в розничном секторе должна сохраниться. В то же время спад в Германии дает основание предположить, что в месячном выражении изменение не будет внушать оптимизма. Какими бы в конечном итоге не были результаты продаж, это будет последний экономический отчет перед объявлением решения Европейского центрального банка.

Решение Банка Англии (11:00 GMT) Согласно самым последним данным Nationwide, в мае рынком жилья продолжили руководить «быки». По сравнению с аналогичным периодом прошлого года цены выросли на 11,1%, спровоцировав разговоры о целесообразности повышении процентной ставки раньше, чем изначально предполагалось.

Инфляция цен на жилье подтолкнула некоторых аналитиков к тому, чтобы рекомендовать Банку Англии принять меры для удержания цен под контролем. Например, ранее на этой неделе инвестиционный банк Bernenberg предложил Банку Англии уменьшить «риск ускорения роста цен», отменив программу помощи в покупке жилья, однако председатель ЦБ Марк Карни сказал, что они выступают только в роли советчиков и что любые изменения программы — прерогатива правительства.

В том, что касается сферы действия Банка Англии, рынки ожидают сохранения рекордно низкой ставки без изменения на уровне 0,5%. Как бы то ни было, давление на банк с целью ужесточения денежно-кредитной политики продолжает расти. В то же время некоторые члены Комитета по монетарной политике поспешили приуменьшить вероятность неожиданного изменения ставки. Бен Броадбент (Ben Broadbent) из Goldman Sachs недавно пояснил в интервью BBC: «Значение имеют не сами цены на жилье, а то, растут ли этом фоне кредиты. Пока этого не видно».

Посмотрим, сохранит ли сегодня ЦБ выжидательную позицию. В ближайшем будущем делать прогнозы относительно действий банка и сроков может стать чуть сложнее в связи с изменениями в составе членов команды Банка Англии по монетарной политике. Помимо уже проведенных новых назначений, до августа должны поменяться еще три члена, которые влияют на уровень процентной ставки. Пока неясно, захотят ли вновь пришедшие ускорить процесс ужесточения условий. Это еще одна причина, почему следует внимательно изучить сегодняшнее заявление и попытаться понять, что нас ждет дальше.

Тем временем экономика Великобритании продолжает развиваться в положительном русле. Например, индекс менеджеров по закупкам Markit/CIPS в мае показал максимальные за 17 лет темпы роста. «С каждым новым высоким результатом PMI в рядах Комитета по монетарной политике будет усиливаться дискуссия о преждевременном повышении процентной ставки, — считает главный экономист Markit. — Однако в условиях низкого инфляционного давления перспектива повышения ставки не так очевидна».

Решение Европейского центрального банка (11:45 GMT) Для ЕЦБ наступил решающий момент. Так считают большинство участников рынка, ожидая от банка новый план ликвидации нарастающей угрозы дезинфляции/дефляции. Многие аналитики считают, что ЦБ будет вынужден объявить о новой программе поддержания экономики, которая поспособствует более быстрому и более активному росту расходов среди населения и предприятий. Планка довольно высокая, но первоочередная задача банка — убедить рынок в том, что они, по крайней мере, прилагают усилия. Учитывая, что в мае годовой показатель потребительской инфляции еще больше приблизился к нулевой отметке (0,5% против 0,7% в апреле), экономисты считают, что новые меры в сфере денежно-кредитной политике предрешены.

Хотя участники рынка ждут сегодня изменений, в том, какими они будут, их мнения расходятся. Рынок полнится неподтвержденными заявлениями и доводами. «Высока вероятность того, что ЕЦБ понизит процентные ставки и, возможно, предоставит дополнительную порцию ликвидности» — прогнозирует Мишель Мартинес (Michel Martinez), экономист из банка Societe Generale SA в Париже. Некоторые аналитики ожидают, что ЕЦБ начнет взимать плату с финансовых учреждений, которые размещают свои средства в центральном банке на сутки, то есть опустит ставку по депозитам ниже нуля. Другие рекомендуют ЕЦБ принять официальную стратегию ослабления евро.

Сегодняшнему заявлению сопутствуют два главных риска. Во-первых, ЕЦБ снова может оставить все без изменений. Предположительно, вероятность такого развития событий очень низкая, но ее нельзя исключать полностью, учитывая высокую степень инертности, которая была характерна для ЕЦБ, начиная с финансового кризиса в 2008 году. Во-вторых, существует риск того, что ЕЦБ объявит о новых мерах, но они не впечатлят игроков.

В то же время центральному банку не составит труда сделать сенсацию: достаточно опустить процентные ставки ниже нуля, что станет беспрецедентным решением для крупного центрального банка. Неясно, поспособствует ли такой стратегический ход росту банковского кредитования и, как следствие, ускорению экономического роста, но на данном этапе вопрос о том, что может сработать, а что нет, имеет минимальное значение. Главное, ЕЦБ должен поменять традиционный образ мышления, убедив мир в том, что Европа готова, хочет и способна «сделать все, что от нее зависит» (как пообещал Марио Драги в 2012 году), чтобы не дать экономике скатиться в пропасть дефляции и спасти евро. Сегодняшнее заседание может стать последним шансом исполнить это обещание.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба