29 октября 2014 Вести Экономика

Денежно-кредитная политика, как правило, достаточно скучная вещь. Но в течение последних шести лет пристальное внимание всего мира было приковано к беспрецедентной программе количественного смягчения ФРС.

ФРС впервые начала свою программу QE в ноябре 2008 г., вскоре после того, как Lehman Brothers подал иск о банкротстве и правительство начало спасать банки, чтобы предотвратить полномасштабную финансовую панику.

План ФРС заключался в стимулировании экономики за счет традиционных маневров, таких как сокращение краткосрочных процентных ставок. Бен Бернанке, который являлся главой ФРС в то время, был полон решимости играть более конструктивную роль в содействии восстановлению экономики, но некоторые считают, что он сделал только хуже.

Количественное смягчение подразумевает покупку облигаций на открытом рынке, чтобы забирать из оборота относительно безопасные активы и стимулировать инвесторов покупать рискованные активы, такие как акции.

Это в теории должно сигнализировать о возможности принятия повышенных рисков, тем самым возвращая инвесторов на финансовые рынки и возобновляя денежные потоки после кризиса.

При этом снизились долгосрочные процентные ставки, потому что сильный спрос на облигации означает, что эмитенты могут платить меньше инвесторам, которые покупают их.

После того как продажи домов, автомобилей и других товаров рухнули в конце 2008 г., ФРС надеялась, что дешевые деньги помогут вернуть потребителей обратно на рынок.

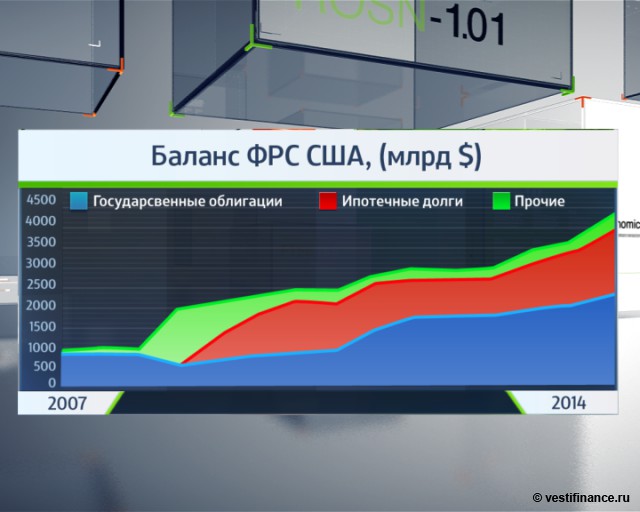

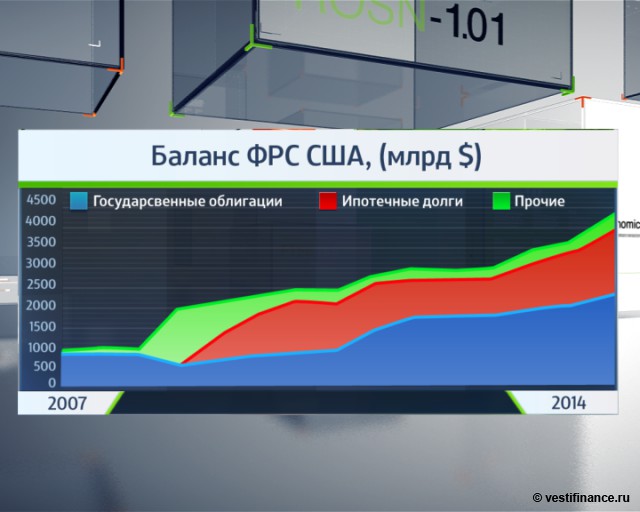

Но количественное смягчение пошло гораздо дальше, а портфель облигаций ФРС вырос до огромной суммы в $4 трлн.

Центральный банк во главе с Джанет Йеллен, скорее всего, сегодня завершит программу покупки облигаций официально. Но дебаты по поводы ее эффективности еще будут продолжаться много лет, по мере того как будут поступать новые экономические данные, а последствия программы станут очевиднее.

Большинство экономистов считают, что реализация QE была необходима в качестве краткосрочного стимулирования. Но даже срок в 6 лет оказался весьма полезным с точки зрения экономических показателей.

Положительные последствия QE

Динамика индекса SnP 500: с 25 ноября 2008 г., когда ФРС объявила о программе, индекс вырос на 129%

Реальный ВВП с поправкой на инфляцию: +9,8%

Уровень безработицы: -1 процентный пункт

Индекс потребительского доверия Conference Board: рост с 44,9 пункта до 94,5 пункта

Средняя еженедельная зарплата с учетом инфляции: +0,7%

Уровень инфляции: рост с 1,1% до 1,7%

Продажи автомобилей: +61%

Продажи домов: +56%

Средняя ставка по 30-летней ипотеке: -1,9 процентного пункта

Эти цифры четко отражают улучшение состояния экономики, но вообще не говорят об эффективности количественного смягчения.

Сейчас уже невозможно понять, чего удалось добиться в рамках нормального экономического цикла и восстановления после рецессии, а сколько принесло вмешательство ФРС. При этом некоторые элементы экономики, особенно темпы роста, остаются заметно слабее, чем должны быть.

После предыдущих рецессий экономика восстанавливается быстрее, и тогда никакого подобного стимулирования вообще не было. Все это привело к кампаниям по ликвидации ФРС и обеспокоенности на Капитолийском холме растущей мощью регулятора.

Губернатор Техаса Рик Перри вообще назвал количественное смягчение "предательством".

Победители и проигравшие

Уже сейчас ясно, что QE все же нанесла ущерб. Супернизкие процентные ставки оказались слишком велики для заемщиков, но слишком маленькими для вкладчиков, которые вообще могли не получить прибыль.

С другой стороны, ФРС показала готовность раздуть цену на акции, что поддержало их, и инвесторы воспользовались одним из лучших "бычьих" рынков в истории.

Но еще есть множество пенсионеров и других осторожных инвесторов, которые решили хранить свои деньги в самых безопасных активах после кризиса 2008 г. Они-то и пострадали сильнее всего из-за низких ставок.

Некоторые экономисты утверждают, что низкие процентные ставки вынудили компании заимствовать и копить деньги или использовать их для выкупа собственных акций с рынка. Это хорошо для акционеров, так как они получают прибыль, но компании вообще не вкладывали деньги в новый бизнес, ограничивая рост экономики.

И пока не ясно, как все будет развиваться, когда ставки начнут расти. Нормализовать денежно-кредитную политику будет сложно, и, скорее всего, американской экономике придется выдержать несколько ударов.

При этом инфляционная страшилка, которой ранее пугали многие, сейчас выглядит нереально. Учитывая инфляцию на уровне 1,7%, экономисты больше переживают о дефляции. Правда, они забывают о заработной плате.

Самое странное, что, несмотря на поддержку экономики, заработная плата практически не изменилась, и если компании все же начнут платить больше, то не избежать резкого роста потребительских цен.

Таким образом, высокая инфляция еще может быть зафиксирована, но для развития подобных экономических тенденций могут потребоваться годы. Скорее всего, мы увидим другие непредвиденные последствия количественного смягчения, такие как откат фондового рынка.

ФРС впервые начала свою программу QE в ноябре 2008 г., вскоре после того, как Lehman Brothers подал иск о банкротстве и правительство начало спасать банки, чтобы предотвратить полномасштабную финансовую панику.

План ФРС заключался в стимулировании экономики за счет традиционных маневров, таких как сокращение краткосрочных процентных ставок. Бен Бернанке, который являлся главой ФРС в то время, был полон решимости играть более конструктивную роль в содействии восстановлению экономики, но некоторые считают, что он сделал только хуже.

Количественное смягчение подразумевает покупку облигаций на открытом рынке, чтобы забирать из оборота относительно безопасные активы и стимулировать инвесторов покупать рискованные активы, такие как акции.

Это в теории должно сигнализировать о возможности принятия повышенных рисков, тем самым возвращая инвесторов на финансовые рынки и возобновляя денежные потоки после кризиса.

При этом снизились долгосрочные процентные ставки, потому что сильный спрос на облигации означает, что эмитенты могут платить меньше инвесторам, которые покупают их.

После того как продажи домов, автомобилей и других товаров рухнули в конце 2008 г., ФРС надеялась, что дешевые деньги помогут вернуть потребителей обратно на рынок.

Но количественное смягчение пошло гораздо дальше, а портфель облигаций ФРС вырос до огромной суммы в $4 трлн.

Центральный банк во главе с Джанет Йеллен, скорее всего, сегодня завершит программу покупки облигаций официально. Но дебаты по поводы ее эффективности еще будут продолжаться много лет, по мере того как будут поступать новые экономические данные, а последствия программы станут очевиднее.

Большинство экономистов считают, что реализация QE была необходима в качестве краткосрочного стимулирования. Но даже срок в 6 лет оказался весьма полезным с точки зрения экономических показателей.

Положительные последствия QE

Динамика индекса SnP 500: с 25 ноября 2008 г., когда ФРС объявила о программе, индекс вырос на 129%

Реальный ВВП с поправкой на инфляцию: +9,8%

Уровень безработицы: -1 процентный пункт

Индекс потребительского доверия Conference Board: рост с 44,9 пункта до 94,5 пункта

Средняя еженедельная зарплата с учетом инфляции: +0,7%

Уровень инфляции: рост с 1,1% до 1,7%

Продажи автомобилей: +61%

Продажи домов: +56%

Средняя ставка по 30-летней ипотеке: -1,9 процентного пункта

Эти цифры четко отражают улучшение состояния экономики, но вообще не говорят об эффективности количественного смягчения.

Сейчас уже невозможно понять, чего удалось добиться в рамках нормального экономического цикла и восстановления после рецессии, а сколько принесло вмешательство ФРС. При этом некоторые элементы экономики, особенно темпы роста, остаются заметно слабее, чем должны быть.

После предыдущих рецессий экономика восстанавливается быстрее, и тогда никакого подобного стимулирования вообще не было. Все это привело к кампаниям по ликвидации ФРС и обеспокоенности на Капитолийском холме растущей мощью регулятора.

Губернатор Техаса Рик Перри вообще назвал количественное смягчение "предательством".

Победители и проигравшие

Уже сейчас ясно, что QE все же нанесла ущерб. Супернизкие процентные ставки оказались слишком велики для заемщиков, но слишком маленькими для вкладчиков, которые вообще могли не получить прибыль.

С другой стороны, ФРС показала готовность раздуть цену на акции, что поддержало их, и инвесторы воспользовались одним из лучших "бычьих" рынков в истории.

Но еще есть множество пенсионеров и других осторожных инвесторов, которые решили хранить свои деньги в самых безопасных активах после кризиса 2008 г. Они-то и пострадали сильнее всего из-за низких ставок.

Некоторые экономисты утверждают, что низкие процентные ставки вынудили компании заимствовать и копить деньги или использовать их для выкупа собственных акций с рынка. Это хорошо для акционеров, так как они получают прибыль, но компании вообще не вкладывали деньги в новый бизнес, ограничивая рост экономики.

И пока не ясно, как все будет развиваться, когда ставки начнут расти. Нормализовать денежно-кредитную политику будет сложно, и, скорее всего, американской экономике придется выдержать несколько ударов.

При этом инфляционная страшилка, которой ранее пугали многие, сейчас выглядит нереально. Учитывая инфляцию на уровне 1,7%, экономисты больше переживают о дефляции. Правда, они забывают о заработной плате.

Самое странное, что, несмотря на поддержку экономики, заработная плата практически не изменилась, и если компании все же начнут платить больше, то не избежать резкого роста потребительских цен.

Таким образом, высокая инфляция еще может быть зафиксирована, но для развития подобных экономических тенденций могут потребоваться годы. Скорее всего, мы увидим другие непредвиденные последствия количественного смягчения, такие как откат фондового рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба