6 октября 2015 Вести Экономика

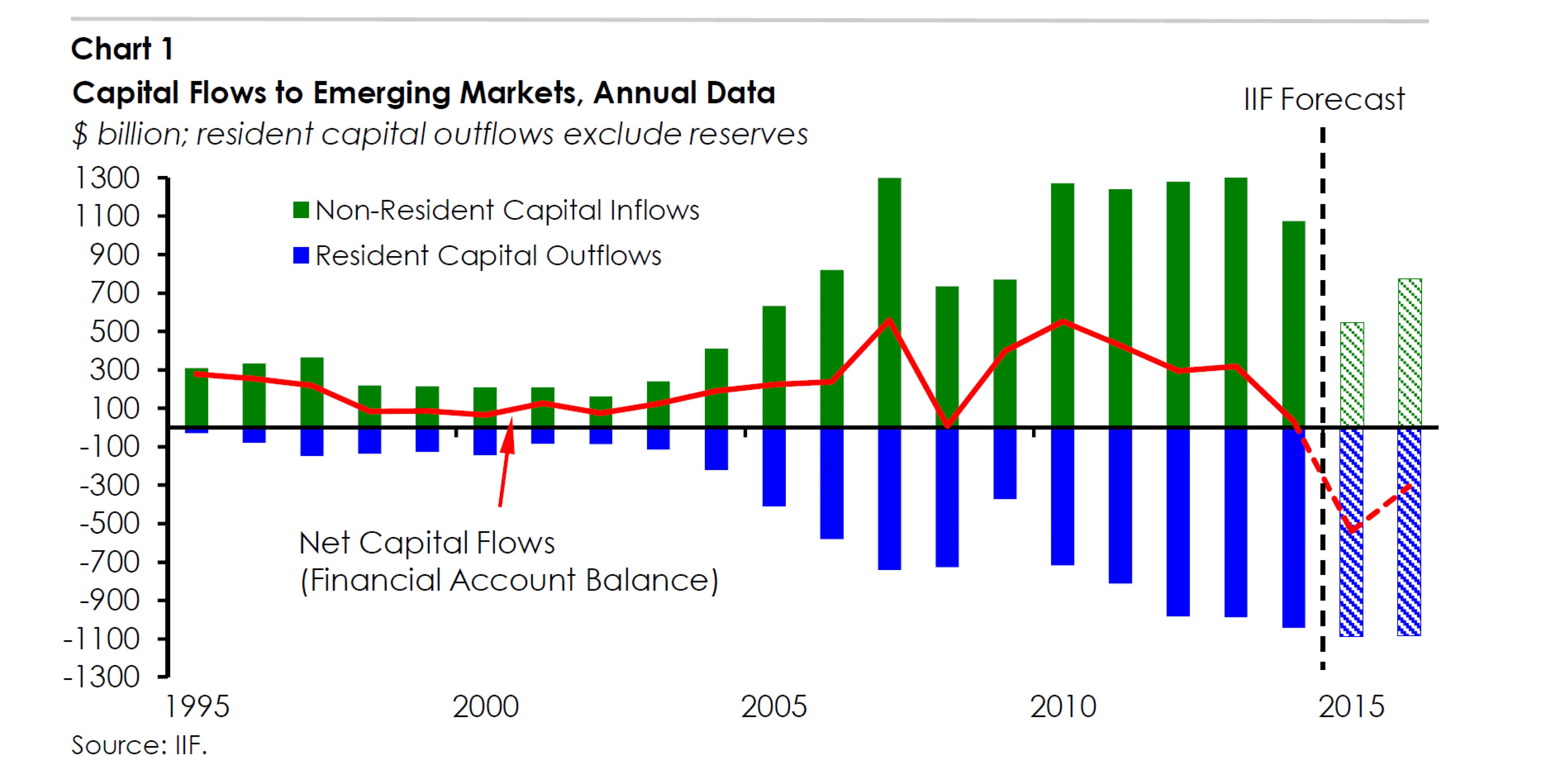

Одна из главных историй этого года - изменение направления денежных потоков. Если раньше капитал вкладывался в развивающиеся рынки, то теперь, наоборот, выходит из них.

Связано это в первую очередь, конечно, с изменением ожиданий по будущей денежно-кредитной политики ФРС США и, как следствие, с ростом доллара. Кроме того, падение цен на сырьевые товары - и особенно нефть - также сыграло не последнюю роль. Стоит сказать, что все это привело к первому за последние 18 лет отрицательному показателю экспорта нефтедолларов.

Ну и самое главное заключается в том, что согласно отчету IIF отток средств с развивающихся рынков в этом году превысит приток, чего не было с 1988 г.

Процесс этот уже успели окрестить по-разному, например обратное QE, хотя есть и еще несколько интересных названий, что, впрочем, на итоговый результат не оказывает никакого влияния. Мы видим изъятие избыточной ликвидности с рынков, и в первую очередь капитал покидает развивающиеся рынки и рынки стран-экспортеров нефти.

Кто бы мог подумать, что в этот список попадет и одна из наиболее развитых стран, которая, правда, также является экспортером нефти - Норвегия.

Суверенный фонд Норвегии является крупнейшим в мире, его объем составляет $830 млрд, накопленных за счет нефтяных доходов за последние 20 лет. Но сейчас фонд вынужден начать распродажу своих активов.

По информации Bloomberg, не позднее чем в следующем году Норвегия может начать изымать деньги из своего Суверенного фонда. Это очень важный, если не сказать исторический, момент, поскольку власти страны не раз заявляли, что это неприкосновенный запас и он останется нетронутым еще долгие годы.

К сожалению для Норвегии, в последние годы страна и так уже тратила большую часть нефтяных доходов не для пополнения фонда, а для финансирования дефицита бюджета. Это отчетливо видно из графика, представленного агентством Bloomberg:

Но сейчас экономические условия изменились, и нефтяные доходы страны упали на 43%, а значит, в 2016 г. бюджетные расходы уже будут опережать доходы, тем более что расходы и сейчас продолжают расти.

Учитывая, что средняя цена на нефть марки Brent в этом году составляет $56, но в последнее время торгуется ниже $50 за баррель, то потребность в деньгах у Норвегии будет только возрастать. Где взять деньги? Самое простое решение - разбить копилку, что в данном случае подразумевает начало распродаж активов Фонда национального благосостояния.

Власти Норвегии уже начали готовить общественность. Понимая, какое недовольство может вызвать решение запустить руки в ФНБ, они начали рассказывать, будто дефицит бюджета может быть покрыт только за счет дивидендов и процентных платежей.

Это вообще вряд ли возможно, поскольку официальные лица сами же заявляли, что денежные поступления в фонд за первое полугодие составили всего 17 млрд крон, тогда как за последние десять лет поступления составили в среднем 60 млрд крон.

Кроме того, во втором полугодии нефть стоит примерно на 20% ниже, чем она стоила в первом.

Ну и теперь самое интересное. Финансовые рынки за последние пару лет столкнулись с проблемой ликвидности, в связи с чем очень интересно, как же этот огромный фонд будет продавать в рынок свои масштабные богатства.

Крона в опасности

Валюта одной из самых богатых стран в мире - Норвегии - стремительно теряет в цене, и власти начинают бить тревогу.

Мало того что крона за год достаточно сильно подешевела к доллару, так еще в этой валютной паре практически нет и никакой ликвидности. На этом фоне премьер-министр Эрна Сольберг решила сделать заявление.

Она утверждает, что падение валюты способно лишь временно сгладить экономические проблемы крупнейшего в Западной Европе производителя нефти, однако в долгосрочной перспективе падение ликвидности и рост волатильности на валютном рынке представляют серьезную угрозу для бизнеса, так как затрудняют планирование инвестиций.

"Это помогает некоторым отраслям поддерживать конкурентоспособность, но в долгосрочной перспективе от волатильной валюты для страны не будет никакой пользы, так как при инвестировании вы должны иметь долгосрочный план", - заявила госпожа Сольберг в субботу во время участия в заседании Совета Северных стран.

Связано это в первую очередь, конечно, с изменением ожиданий по будущей денежно-кредитной политики ФРС США и, как следствие, с ростом доллара. Кроме того, падение цен на сырьевые товары - и особенно нефть - также сыграло не последнюю роль. Стоит сказать, что все это привело к первому за последние 18 лет отрицательному показателю экспорта нефтедолларов.

Ну и самое главное заключается в том, что согласно отчету IIF отток средств с развивающихся рынков в этом году превысит приток, чего не было с 1988 г.

Процесс этот уже успели окрестить по-разному, например обратное QE, хотя есть и еще несколько интересных названий, что, впрочем, на итоговый результат не оказывает никакого влияния. Мы видим изъятие избыточной ликвидности с рынков, и в первую очередь капитал покидает развивающиеся рынки и рынки стран-экспортеров нефти.

Кто бы мог подумать, что в этот список попадет и одна из наиболее развитых стран, которая, правда, также является экспортером нефти - Норвегия.

Суверенный фонд Норвегии является крупнейшим в мире, его объем составляет $830 млрд, накопленных за счет нефтяных доходов за последние 20 лет. Но сейчас фонд вынужден начать распродажу своих активов.

По информации Bloomberg, не позднее чем в следующем году Норвегия может начать изымать деньги из своего Суверенного фонда. Это очень важный, если не сказать исторический, момент, поскольку власти страны не раз заявляли, что это неприкосновенный запас и он останется нетронутым еще долгие годы.

К сожалению для Норвегии, в последние годы страна и так уже тратила большую часть нефтяных доходов не для пополнения фонда, а для финансирования дефицита бюджета. Это отчетливо видно из графика, представленного агентством Bloomberg:

Но сейчас экономические условия изменились, и нефтяные доходы страны упали на 43%, а значит, в 2016 г. бюджетные расходы уже будут опережать доходы, тем более что расходы и сейчас продолжают расти.

Учитывая, что средняя цена на нефть марки Brent в этом году составляет $56, но в последнее время торгуется ниже $50 за баррель, то потребность в деньгах у Норвегии будет только возрастать. Где взять деньги? Самое простое решение - разбить копилку, что в данном случае подразумевает начало распродаж активов Фонда национального благосостояния.

Власти Норвегии уже начали готовить общественность. Понимая, какое недовольство может вызвать решение запустить руки в ФНБ, они начали рассказывать, будто дефицит бюджета может быть покрыт только за счет дивидендов и процентных платежей.

Это вообще вряд ли возможно, поскольку официальные лица сами же заявляли, что денежные поступления в фонд за первое полугодие составили всего 17 млрд крон, тогда как за последние десять лет поступления составили в среднем 60 млрд крон.

Кроме того, во втором полугодии нефть стоит примерно на 20% ниже, чем она стоила в первом.

Ну и теперь самое интересное. Финансовые рынки за последние пару лет столкнулись с проблемой ликвидности, в связи с чем очень интересно, как же этот огромный фонд будет продавать в рынок свои масштабные богатства.

Крона в опасности

Валюта одной из самых богатых стран в мире - Норвегии - стремительно теряет в цене, и власти начинают бить тревогу.

Мало того что крона за год достаточно сильно подешевела к доллару, так еще в этой валютной паре практически нет и никакой ликвидности. На этом фоне премьер-министр Эрна Сольберг решила сделать заявление.

Она утверждает, что падение валюты способно лишь временно сгладить экономические проблемы крупнейшего в Западной Европе производителя нефти, однако в долгосрочной перспективе падение ликвидности и рост волатильности на валютном рынке представляют серьезную угрозу для бизнеса, так как затрудняют планирование инвестиций.

"Это помогает некоторым отраслям поддерживать конкурентоспособность, но в долгосрочной перспективе от волатильной валюты для страны не будет никакой пользы, так как при инвестировании вы должны иметь долгосрочный план", - заявила госпожа Сольберг в субботу во время участия в заседании Совета Северных стран.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба