6 февраля 2019 LiteForex Демиденко Дмитрий

Падение индекса менеджеров по закупкам в секторе услуг США с 58 до 56,7 в январе нисколько не смутило “медведей” по EUR/USD. Пара сумела закрыть в красной зоне три из четырех последних торговых дней. Снижение деловой активности напоминает затишье после курортного сезона. Респонденты ISM обеспокоены последствиями отключения правительства, но оптимистично настроены относительно общих условий ведения бизнеса. Такое ощущение, что в Штатах все на месте для продолжения экономического роста, если, конечно, за углом не притаился повторный незапланированный отпуск исполнительной власти или какой-то иной негативный сюрприз. Это обстоятельство выгодно отличает доллар от не хватающего с неба звезд евро.

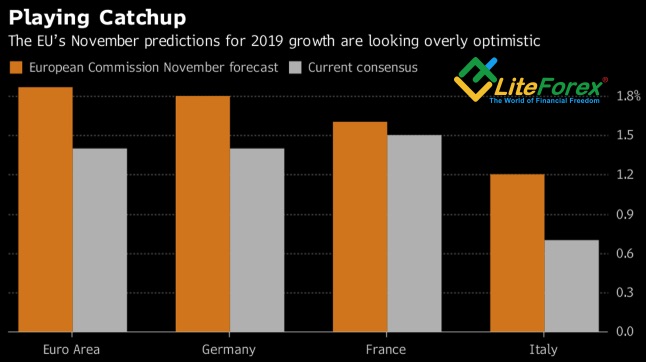

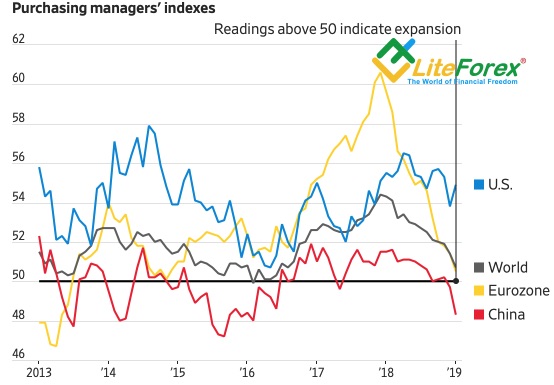

Можно ли любить единую европейскую валюту, если Италия впадает в техническую рецессию в четвертом квартале, а в январе ее деловая активность опускается ниже критической отметки 50? Если европейские розничные продажи в декабре сокращаются на 1,6% м/м, что является самым крутым пике с мая 2011? Если Европейская комиссия снижает прогнозы по ВВП валютного блока с 1,9% до 1,4%? Наряду с обусловленными торговыми войнами проблемами экспорта состояние внутреннего спроса в еврозоне оставляет желать лучшего. И падение американских индексов менеджеров по закупкам не идет ни в какое сравнение с пике их аналогов из Старого Света. Европейские и китайские PMI стали снижаться с начала 2018, когда ни МВФ, ни другие авторитетные организации еще не думали о резке прогнозов.

Прогнозы Еврокомиссии по ВВП

Источник: Bloomberg.

Динамика деловой активности

Источник: Wall Street Journal.

Если сравнивать макроэкономическую статистику, то положение евро выглядит удивительно устойчивым. С середины октября пара EUR/USD облюбовала торговый диапазон 1,1265-1,1485, и несколько попыток “быков” вывести котировки за пределы его верхней границы заканчивались неудачей. Да, на доллар США оказывает давление изменение мировоззрения ФРС, которая еще в декабре готова была продолжать нормализацию денежно-кредитной политики, а в январе стала настаивать на длительной паузе. Однако это не единственный фактор. По мнению Société Générale, поддержку евро оказывает восстановление юаня. Как только USD/CNY вернется к росту, основная валютная пара может упасть до 1,12.

Динамика евро и юаня

Источник: Trading Economics.

Безусловно, связь еврозоны с Поднебесной крайне важна для прогнозирования будущей динамики EUR/USD, однако ключевыми вопросами остаются, как низко может упасть деловая активность и что что поспособствует ее восстановлению. На мой взгляд, проблемы немецкой автомобильной промышленности, обусловленные ее адаптацией к новым нормативам, являются временным явлением, а масштабный фискальный и монетарный стимул PBOC будет способствовать улучшению внешнего спроса и поднимет с колен европейский экспорт. Краткосрочно “медведи” способны опустить котировки евро к нижней части диапазона консолидации 1,1265-1,1485 и даже на время вывести их за его пределы, но средне- и долгосрочные перспективы евро представляются более оптимистичными, чем доллара США. Если, конечно, не случится торговой войны между Штатами и ЕС.

Можно ли любить единую европейскую валюту, если Италия впадает в техническую рецессию в четвертом квартале, а в январе ее деловая активность опускается ниже критической отметки 50? Если европейские розничные продажи в декабре сокращаются на 1,6% м/м, что является самым крутым пике с мая 2011? Если Европейская комиссия снижает прогнозы по ВВП валютного блока с 1,9% до 1,4%? Наряду с обусловленными торговыми войнами проблемами экспорта состояние внутреннего спроса в еврозоне оставляет желать лучшего. И падение американских индексов менеджеров по закупкам не идет ни в какое сравнение с пике их аналогов из Старого Света. Европейские и китайские PMI стали снижаться с начала 2018, когда ни МВФ, ни другие авторитетные организации еще не думали о резке прогнозов.

Прогнозы Еврокомиссии по ВВП

Источник: Bloomberg.

Динамика деловой активности

Источник: Wall Street Journal.

Если сравнивать макроэкономическую статистику, то положение евро выглядит удивительно устойчивым. С середины октября пара EUR/USD облюбовала торговый диапазон 1,1265-1,1485, и несколько попыток “быков” вывести котировки за пределы его верхней границы заканчивались неудачей. Да, на доллар США оказывает давление изменение мировоззрения ФРС, которая еще в декабре готова была продолжать нормализацию денежно-кредитной политики, а в январе стала настаивать на длительной паузе. Однако это не единственный фактор. По мнению Société Générale, поддержку евро оказывает восстановление юаня. Как только USD/CNY вернется к росту, основная валютная пара может упасть до 1,12.

Динамика евро и юаня

Источник: Trading Economics.

Безусловно, связь еврозоны с Поднебесной крайне важна для прогнозирования будущей динамики EUR/USD, однако ключевыми вопросами остаются, как низко может упасть деловая активность и что что поспособствует ее восстановлению. На мой взгляд, проблемы немецкой автомобильной промышленности, обусловленные ее адаптацией к новым нормативам, являются временным явлением, а масштабный фискальный и монетарный стимул PBOC будет способствовать улучшению внешнего спроса и поднимет с колен европейский экспорт. Краткосрочно “медведи” способны опустить котировки евро к нижней части диапазона консолидации 1,1265-1,1485 и даже на время вывести их за его пределы, но средне- и долгосрочные перспективы евро представляются более оптимистичными, чем доллара США. Если, конечно, не случится торговой войны между Штатами и ЕС.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба