31 июля 2019 LiteForex Демиденко Дмитрий

Формируем позиции по EUR/USD в зависимости от результатов заседания FOMC

ФРС готовится озвучить вердикт о первом с 2008 ослаблении денежно-кредитной политики, однако на самом деле все решения за центробанк уже приняли другие. В настоящее время дифференциал ставок Федрезерва и ЕЦБ составляет около 3 п.п, и намеки Марио Драги на уменьшение процента по депозитам вынуждают Джерома Пауэлла адекватно ответить. По мнению вице-председателя ФРС Ричарда Клариды, глубокая интеграция финансовых рынков приведет к их дестабилизации, если дифференциал ставок центробанков будет слишком широк. Одновременно укрепится доллар США и сократится американский экспорт, что мы и наблюдаем в настоящее время. Взвешенный по торговле курс гринбека не собирается далеко уходить из области 2-летних максимумов.

Динамика доллара США

Источник: Bloomberg.

Если экономика еврозоны слаба, а ЕЦБ пытается ее простимулировать при помощи монетарной экспансии, это будет отражаться на спросе на американский экспорт. По сути речь идет о валютной войне, однако Ричард Кларида в 2017 предпочитал использовать термин «гонка на дно процентных ставок». В критике Дональда Трампа использующих конкурентные девальвации Китая и еврозоны есть рациональное зерно, и хоть ФРС, стремясь подчеркнуть свою аполитичность, ее игнорирует, регулятор делает то, что хочет президент США.

Накануне оглашения результатов июньского заседания FOMC хозяин Белого дома заявил, что центробанк должен снизить ставки на 1 п.п и прекратить сворачивать баланс. Дескать, Федрезерв слишком рано и слишком быстро ужесточал денежно-кредитную политику, пришло время вернуться на исходные позиции.

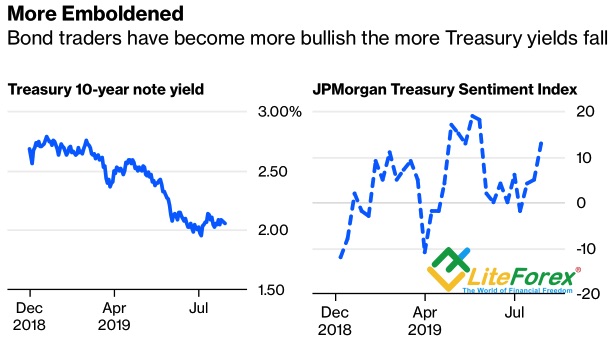

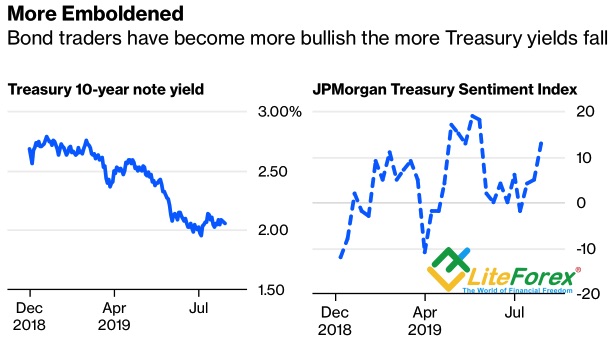

Рынок уверен, что ставка по федеральным фондам упадет с 2,5% до 2,25%, а Джером Пауэлл будет использовать «голубиную» риторику на пресс-конференции. При этом JP Morgan отмечает, что индекс настроений инвесторов рынка облигаций поднялся до отметки 13, что существенно выше среднего в -5. Экстремальный уровень свидетельствует, что разочарование результатами встречи FOMC может вылиться в распродажи бондов, в рост их доходности и в укреплению доллара США. Чтобы этого избежать, ФРС должна удивить рынки. Например, прибегнув к более агрессивной монетарной экспансии, чем они ожидают.

Динамика доходности трежерис и настроений инвесторов

Источник: Bloomberg.

JP Morgan cчитает, что ставка будет снижена на 25 б.п., так как экономические перспективы были не такими тяжелыми, чтобы обеспечить более глубокий разрез. В прошлые годы ФРС снижала ставки на 50 б.п, когда Штаты находились в рецессии или когда становилось очевидным, что центробанк перегнул палку с ужесточением денежно-кредитной политики. Рост расходов потребителей на 0,3% м/м в июне, взлет индекса потребительского доверия до 8-месячных максимумов и, наконец, ускорение базового PCE с 1,7% в марте-мае до 2,5% в апреле-июне говорят о том, что никуда Федрезерву спешить не нужно.

Таким образом, исход июльского заседания FOMC предрешен: ставка упадет до 2,25%, и только Джерому Пауэллу по силам остановить «медведей» по EUR/USD. Получится убедить рынок в продолжении цикла монетарной экспансии, пара попытается взять штурмом сопротивление на 1,119, нет – риски ее падения ниже 1,11 возрастут.

ФРС готовится озвучить вердикт о первом с 2008 ослаблении денежно-кредитной политики, однако на самом деле все решения за центробанк уже приняли другие. В настоящее время дифференциал ставок Федрезерва и ЕЦБ составляет около 3 п.п, и намеки Марио Драги на уменьшение процента по депозитам вынуждают Джерома Пауэлла адекватно ответить. По мнению вице-председателя ФРС Ричарда Клариды, глубокая интеграция финансовых рынков приведет к их дестабилизации, если дифференциал ставок центробанков будет слишком широк. Одновременно укрепится доллар США и сократится американский экспорт, что мы и наблюдаем в настоящее время. Взвешенный по торговле курс гринбека не собирается далеко уходить из области 2-летних максимумов.

Динамика доллара США

Источник: Bloomberg.

Если экономика еврозоны слаба, а ЕЦБ пытается ее простимулировать при помощи монетарной экспансии, это будет отражаться на спросе на американский экспорт. По сути речь идет о валютной войне, однако Ричард Кларида в 2017 предпочитал использовать термин «гонка на дно процентных ставок». В критике Дональда Трампа использующих конкурентные девальвации Китая и еврозоны есть рациональное зерно, и хоть ФРС, стремясь подчеркнуть свою аполитичность, ее игнорирует, регулятор делает то, что хочет президент США.

Накануне оглашения результатов июньского заседания FOMC хозяин Белого дома заявил, что центробанк должен снизить ставки на 1 п.п и прекратить сворачивать баланс. Дескать, Федрезерв слишком рано и слишком быстро ужесточал денежно-кредитную политику, пришло время вернуться на исходные позиции.

Рынок уверен, что ставка по федеральным фондам упадет с 2,5% до 2,25%, а Джером Пауэлл будет использовать «голубиную» риторику на пресс-конференции. При этом JP Morgan отмечает, что индекс настроений инвесторов рынка облигаций поднялся до отметки 13, что существенно выше среднего в -5. Экстремальный уровень свидетельствует, что разочарование результатами встречи FOMC может вылиться в распродажи бондов, в рост их доходности и в укреплению доллара США. Чтобы этого избежать, ФРС должна удивить рынки. Например, прибегнув к более агрессивной монетарной экспансии, чем они ожидают.

Динамика доходности трежерис и настроений инвесторов

Источник: Bloomberg.

JP Morgan cчитает, что ставка будет снижена на 25 б.п., так как экономические перспективы были не такими тяжелыми, чтобы обеспечить более глубокий разрез. В прошлые годы ФРС снижала ставки на 50 б.п, когда Штаты находились в рецессии или когда становилось очевидным, что центробанк перегнул палку с ужесточением денежно-кредитной политики. Рост расходов потребителей на 0,3% м/м в июне, взлет индекса потребительского доверия до 8-месячных максимумов и, наконец, ускорение базового PCE с 1,7% в марте-мае до 2,5% в апреле-июне говорят о том, что никуда Федрезерву спешить не нужно.

Таким образом, исход июльского заседания FOMC предрешен: ставка упадет до 2,25%, и только Джерому Пауэллу по силам остановить «медведей» по EUR/USD. Получится убедить рынок в продолжении цикла монетарной экспансии, пара попытается взять штурмом сопротивление на 1,119, нет – риски ее падения ниже 1,11 возрастут.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба