21 мая 2020 ITI Capital

Рынки

В среду, 20 мая, DJIA вырос на 1,52%, до 24575,90 п., S&P 500 — на 1,67%, до 2971,61 п., Nasdaq — на 2,08%, до 9375,78 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 2956,12 п. (-0,41%).

Американские фьючерсы снижаются в четверг с утра после выхода новостей о рекордном числе заражений коронавирусом за сутки в мире. Всемирная организация здравоохранения (ВОЗ) сообщила о 106 тыс. новых заражениях — максимум с начала пандемии. Резкий рост количества зараженных связан с распространением COVID-19 в Латинской Америке, а Бразилия в ближайшее время может выйти на второе место в мире по количеству зараженных.

Обострение отношений Китая и США также оказывает давление на фьючерсы. Президент США Дональд Трамп в своем Twitter в очередной раз обвинил Китай в распространении COVID-19, а также в поддержке своего соперника по президентской гонке, бывшего вице-президента США Джо Байдена.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) в четверг не демонстрируют ярко выраженной динамики ввиду неопределенности с дальнейшим распространением коронавируса в мире и продолжительностью влияния пандемии на экономику. Инвесторы также обратили внимание на статданные из Японии. В апреле экспорт Японии сократился на 21,9% г/г, а импорт — на 7,2% г/г, что тем не менее оказалось лучше прогнозов аналитиков, опрошенных Bloomberg, которые ждали снижения экспорта на 22,7%, а импорта — на 12,9%.

В среду американские фондовые рынки закрылись ростом и поднялись до более чем 10-недельных максимумов ввиду возобновления экономической деятельности в США. Индексы завершили торги ниже сессионных пиков после новостей о том, что сенат одобрил законопроект, который может лишить многие китайские компании возможности размещать акции на американских биржах. Согласно законопроекту, китайские компании должны будут доказать, что не принадлежат китайскому правительству и не контролируются им. В среду также ФРС опубликовала протоколы последних заседаний Комитета по открытым рынкам, на которых регулятор принял решение оставить ставку неизменной и продолжить количественное смягчение, пока не восстановится экономика. В США пройдет рекордное с 1986 г. размещение 20-летних бондов на $20 млрд в рамках растущих госрасходов.

В среду свою отчетность представили Lowe’s и Take-Two Interactive Software. Выручка Lowe’s превзошла ожидания аналитиков, опрошенных Bloomberg, составив $19,68 млрд, при ожиданиях выручки в размере $18,32 млрд. Прибыль/акция компании также оказалась лучше ожиданий аналитиков и составила $1,77 против прогнозируемой $1,33. Финансовые показатели Take-Two Interactive Software превзошли ожидания аналитиков, прибыль/акция компании составила $1,07, против прогнозируемой $0,91, а выручка составила $729,4 млн, в то время как аналитики прогнозировали выручку в размере $581,63 млн.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 4,99 млн человек, количество смертей превысило 328 тыс.

Сегодня свои финансовые результаты представят Nvidia и Medtronic.

Мы ожидаем, что в четверг рынки США будут снижаться ввиду дальнейшего обострения отношений между Китаем и США, а также новостей о рекордном числе заболеваний COVID-19 за сутки в мире. Поддержку рынкам могут оказать новости о продолжении перезапуска мировой экономики.

Минэнерго США в среду сообщило, что за неделю, завершившуюся 15 мая, запасы нефти в стране сократились на 5 млн барр. Показатель снижается произошло вторую неделю подряд. Рынок, в свою очередь, ожидал увеличения запасов нефти на 2,4 млн барр. Причиной снижения запасов стали переработка на НПЗ и экспорт нефти. Добыча сланцевой нефти упала до 7,8 млн б/с против падения на 10 млн б/с в марте. Следовательно, вероятно, что наш прогноз удорожания нефти до $40 сбудется раньше, так как сокращение добычи носит глобальный характер.

В фокусе сегодня

Норильский никель: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. Компания выплатит по ао 557,2 руб./акция, что соответствует 2,54% доходности.

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в среду повысился на 2,18%, до 2771 п., РТС — на 4,1%, до 1225 п.

Рубль укрепился к доллару до 71,12 руб. и к евро — до 78,04 руб.

-178.png)

Лидерами роста стали Россети (ао +5,52%, ап +10,6%), Детский мир (+9,39%), Новатэк (+5,72%), TCS Group (+5,13%).

В число аутсайдеров вошли Qiwi (-3,44%), Русгидро (-2,13%), ПИК (-1,62%), Петропавловск (-0,97%), Ростелеком (ао −0,77%).

Цена на Brent утром в четверг повышается на 1,96%, до $36,45/барр.

Золото дешевеет на 0,41%, до $1741/унция. Доходность десятилетних казначейских облигаций США снижается на 2,46 п.п., до 0,662%.

Японский Nikkei снижается на 0,05%, китайский Shanghai — на 0,2%.

DXY повышается на 0,25%, S&P 500 futures снижается на 0,45%.

Новости

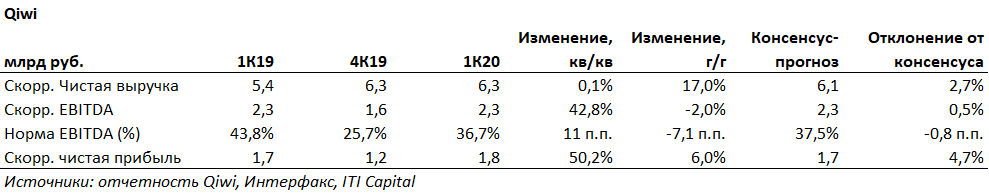

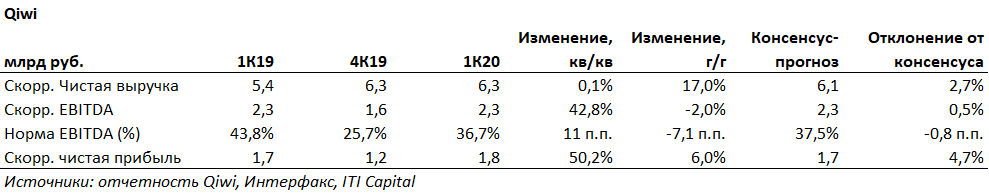

Qiwi опубликовал финансовые результаты по МСФО за 1К20 выше консенсус-прогноза Интерфакса.

Чистая скорректированная выручка составила 6,3 млрд руб. (+17% г/г; +0,1% кв/кв), что в основном обусловлено ростом чистой выручки сегмента платежных услуг, а также ростом чистой выручки сегментов потребительских финансовых услуг (CFS); скорректированная EBITDA — 2,3 млрд руб. (-2% г/г; +43% кв/кв), снижение в годовом выражении обусловлено увеличением расходов на персонал в результате расширения штата, а также убытками по проекту «Совесть», скорректированная чистая прибыль — 1,8 млрд руб. (+6% г/г; +50% кв/кв).

Компания подтвердила ранний прогноз роста скорректированной чистой выручке на 2020 г. на уровне 3-13%. Также был подтвержден прогноз по приросту чистой прибыли на 10-30%.

Компания намерена выплатить промежуточные дивиденды в размере $0,14/акция, что соответствует 1% доходности. Дата закрытия реестра — 2 июня 2020 г. Напомним, что в марте Qiwi утвердил целевой уровень дивидендов на 2020 г. в размере не менее 50% прибыли против 65-85% прибыли в 2019 г.

QIWI: −0,74%

Акционеры Распадской одобрили дивиденды за 2019 г. в размере 2,83 руб./акция, что соответствует 2,6% доходности. Дата закрытия реестра — 8 июня 2020 г.

RASP RX: +1.23%

Совет директоров Сургутнефтегаза рекомендовал дивиденды за 2019 г. в размере 0,65 руб./ао, что соответствует доходности на уровне 1,6%, и 0,97 руб./ап (2,6% доходность).

Дата закрытия реестра — 20 июля 2020 г.

SNGS RX: +1,89%

В среду, 20 мая, DJIA вырос на 1,52%, до 24575,90 п., S&P 500 — на 1,67%, до 2971,61 п., Nasdaq — на 2,08%, до 9375,78 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 2956,12 п. (-0,41%).

Американские фьючерсы снижаются в четверг с утра после выхода новостей о рекордном числе заражений коронавирусом за сутки в мире. Всемирная организация здравоохранения (ВОЗ) сообщила о 106 тыс. новых заражениях — максимум с начала пандемии. Резкий рост количества зараженных связан с распространением COVID-19 в Латинской Америке, а Бразилия в ближайшее время может выйти на второе место в мире по количеству зараженных.

Обострение отношений Китая и США также оказывает давление на фьючерсы. Президент США Дональд Трамп в своем Twitter в очередной раз обвинил Китай в распространении COVID-19, а также в поддержке своего соперника по президентской гонке, бывшего вице-президента США Джо Байдена.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) в четверг не демонстрируют ярко выраженной динамики ввиду неопределенности с дальнейшим распространением коронавируса в мире и продолжительностью влияния пандемии на экономику. Инвесторы также обратили внимание на статданные из Японии. В апреле экспорт Японии сократился на 21,9% г/г, а импорт — на 7,2% г/г, что тем не менее оказалось лучше прогнозов аналитиков, опрошенных Bloomberg, которые ждали снижения экспорта на 22,7%, а импорта — на 12,9%.

В среду американские фондовые рынки закрылись ростом и поднялись до более чем 10-недельных максимумов ввиду возобновления экономической деятельности в США. Индексы завершили торги ниже сессионных пиков после новостей о том, что сенат одобрил законопроект, который может лишить многие китайские компании возможности размещать акции на американских биржах. Согласно законопроекту, китайские компании должны будут доказать, что не принадлежат китайскому правительству и не контролируются им. В среду также ФРС опубликовала протоколы последних заседаний Комитета по открытым рынкам, на которых регулятор принял решение оставить ставку неизменной и продолжить количественное смягчение, пока не восстановится экономика. В США пройдет рекордное с 1986 г. размещение 20-летних бондов на $20 млрд в рамках растущих госрасходов.

В среду свою отчетность представили Lowe’s и Take-Two Interactive Software. Выручка Lowe’s превзошла ожидания аналитиков, опрошенных Bloomberg, составив $19,68 млрд, при ожиданиях выручки в размере $18,32 млрд. Прибыль/акция компании также оказалась лучше ожиданий аналитиков и составила $1,77 против прогнозируемой $1,33. Финансовые показатели Take-Two Interactive Software превзошли ожидания аналитиков, прибыль/акция компании составила $1,07, против прогнозируемой $0,91, а выручка составила $729,4 млн, в то время как аналитики прогнозировали выручку в размере $581,63 млн.

Число зараженных коронавирусом в мире продолжает расти — на данный момент оно превышает 4,99 млн человек, количество смертей превысило 328 тыс.

Сегодня свои финансовые результаты представят Nvidia и Medtronic.

Мы ожидаем, что в четверг рынки США будут снижаться ввиду дальнейшего обострения отношений между Китаем и США, а также новостей о рекордном числе заболеваний COVID-19 за сутки в мире. Поддержку рынкам могут оказать новости о продолжении перезапуска мировой экономики.

Минэнерго США в среду сообщило, что за неделю, завершившуюся 15 мая, запасы нефти в стране сократились на 5 млн барр. Показатель снижается произошло вторую неделю подряд. Рынок, в свою очередь, ожидал увеличения запасов нефти на 2,4 млн барр. Причиной снижения запасов стали переработка на НПЗ и экспорт нефти. Добыча сланцевой нефти упала до 7,8 млн б/с против падения на 10 млн б/с в марте. Следовательно, вероятно, что наш прогноз удорожания нефти до $40 сбудется раньше, так как сокращение добычи носит глобальный характер.

В фокусе сегодня

Норильский никель: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2019 г. Компания выплатит по ао 557,2 руб./акция, что соответствует 2,54% доходности.

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в среду повысился на 2,18%, до 2771 п., РТС — на 4,1%, до 1225 п.

Рубль укрепился к доллару до 71,12 руб. и к евро — до 78,04 руб.

-178.png)

Лидерами роста стали Россети (ао +5,52%, ап +10,6%), Детский мир (+9,39%), Новатэк (+5,72%), TCS Group (+5,13%).

В число аутсайдеров вошли Qiwi (-3,44%), Русгидро (-2,13%), ПИК (-1,62%), Петропавловск (-0,97%), Ростелеком (ао −0,77%).

Цена на Brent утром в четверг повышается на 1,96%, до $36,45/барр.

Золото дешевеет на 0,41%, до $1741/унция. Доходность десятилетних казначейских облигаций США снижается на 2,46 п.п., до 0,662%.

Японский Nikkei снижается на 0,05%, китайский Shanghai — на 0,2%.

DXY повышается на 0,25%, S&P 500 futures снижается на 0,45%.

Новости

Qiwi опубликовал финансовые результаты по МСФО за 1К20 выше консенсус-прогноза Интерфакса.

Чистая скорректированная выручка составила 6,3 млрд руб. (+17% г/г; +0,1% кв/кв), что в основном обусловлено ростом чистой выручки сегмента платежных услуг, а также ростом чистой выручки сегментов потребительских финансовых услуг (CFS); скорректированная EBITDA — 2,3 млрд руб. (-2% г/г; +43% кв/кв), снижение в годовом выражении обусловлено увеличением расходов на персонал в результате расширения штата, а также убытками по проекту «Совесть», скорректированная чистая прибыль — 1,8 млрд руб. (+6% г/г; +50% кв/кв).

Компания подтвердила ранний прогноз роста скорректированной чистой выручке на 2020 г. на уровне 3-13%. Также был подтвержден прогноз по приросту чистой прибыли на 10-30%.

Компания намерена выплатить промежуточные дивиденды в размере $0,14/акция, что соответствует 1% доходности. Дата закрытия реестра — 2 июня 2020 г. Напомним, что в марте Qiwi утвердил целевой уровень дивидендов на 2020 г. в размере не менее 50% прибыли против 65-85% прибыли в 2019 г.

QIWI: −0,74%

Акционеры Распадской одобрили дивиденды за 2019 г. в размере 2,83 руб./акция, что соответствует 2,6% доходности. Дата закрытия реестра — 8 июня 2020 г.

RASP RX: +1.23%

Совет директоров Сургутнефтегаза рекомендовал дивиденды за 2019 г. в размере 0,65 руб./ао, что соответствует доходности на уровне 1,6%, и 0,97 руб./ап (2,6% доходность).

Дата закрытия реестра — 20 июля 2020 г.

SNGS RX: +1,89%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба