22 июня 2020 ITI Capital

Акции китайских IT-компаний по итогам прошедшей недели вышли в лидеры роста (+8,2%), несмотря на повышающуюся волатильность в условиях увеличения числа зараженных коронавирусом. В разрезе сырьевых товаров в плюсе оказалась нефть, подорожавшая более чем на 6%, и коксующийся уголь. Рынки Турции и Кореи прибавили по 5%. Nikkei 225 повысился на 4,2% после того, как власти Японии выделили дополнительные $3 трлн на фискальное стимулирование; рынок Китая также значительно вырос. Спрос на китайские акции был во многом обусловлен некоторым снижением напряженности в отношениях с США в связи с началом нового раунда переговоров и получением компанией Huawei доступа к разработке технологий 5G в США.

С 12 по 19 июня индексы развивающихся рынков (EM) в среднем прибавили 3,7%, опередив развитые страны, несмотря на прирост числа случаев инфицирования в США и некоторых странах Латинской Америки, в частности Бразилии. Российский фондовый рынок вырос на 1,2% – один из слабейших показателей по итогам недели.

Европейские индексы вышли в лидеры среди развитых рынков, прибавив 3%, FTSE – 2,8%, S&P 500 – 2%. В США на первое место вышли Интернет–ретейлеры, бумаги которых подорожали на 4,7%, и биофармацевтика (+3,8%).

Главными аутсайдерами стали Аргентина (-12%), американские нефтесервисные компании, несмотря на удорожание нефти, провайдеры коммунальных услуг и медицинские компании (-2%).

В сегменте инструментов с фиксированной доходностью в лидеры роста вышли российские еврооблигации (+2%), золото подорожало на 1,5%.

События недели

Рынок остро реагирует на любые негативные события, по мере того как власти снимают карантин и ограничения на поездки, чтобы, с одной стороны, запустить экономику, а с другой – сдержать распространение вируса. Власти Калифорнии сообщили о максимальном приросте количества случаев заболевания, а руководство Флориды – о том, что число инфицированных за семидневку превзошло среднее недельное значение. Власти Германии сообщают об увеличении числа случаев заболевших, а руководство Китая стабилизировало ситуацию, взяв ее под контроль.

При этом в Пекине закрывают школы ввиду новой вспышки вируса, а Испания снимает карантин. JPMorgan вернет дилеров на свои торговые площадки на Манхэттене; Франция открывает школы и Эйфелеву башню. В Москве открываются детские сады и спортивные учреждения.

Прогноз на неделю

Мы считаем, что рынки продолжат восстановление, несмотря на временный скачок уровня заболеваемости, так как глобальный карантин будет восстановлен лишь с приходом второй волны эпидемии, что маловероятно в ближайшей перспективе. Скачки уровня заболеваемости – следствие первой волны эпидемии, постепенного снятия карантина и увеличения масштабов тестирования.

Мы считаем, что S&P 500 на неделе попытается протестировать 3200 п., наибольший потенциал роста у акций финансовых компаний, в частности Citibank, JPM и Keycorp, ретейлеров, в т.ч. Coty's, авиаперевозчиков, включая Delta Airlines, и нефтегазовых компаний, главным образом нефтесервисных, например, Schlumberger.

В числе наиболее перспективных рынков – Россия по мере продолжения периода дивидендных выплат, а также Корея и ЮАР, потенциал роста которых составляет около 20% в течение следующих 12 месяцев. Потенциал роста рынков Китая, Бразилии и других стран БРИК составляет около 15%. В числе самых недооцененных российских бумаг – Транснефть, Татнефть преф, Сургутнефтегаз, ВТБ, Сбербанк, Роснефть и Лукойл.

Зарубежные рынки – предстоящая неделя

Эта неделя будет легкой в плане ключевых событий и триггеров. Инвесторы ждут предварительных данных по PMI обрабатывающих отраслей в США за июнь, пересмотренного экономического прогноза МВФ на 2020 г. в среду и решения по ставке ЦБ Мексики, а также данных по числу заявок на пособие по безработице и объему товаров длительного пользования в США в четверг.

Также в четверг решение по ставкам примут ЦБ Турции, Египта, Кении и Филиппин. Развитые и развивающиеся страны продолжают смягчать денежно-кредитную политику, ЦБ России снизил ставку сразу на 100 б.п., что не было заложено рынком в цены, хотя отражало консенсус прогноз аналитиков, и спровоцировал ралли ОФЗ. Мы ожидаем еще одно аналогичное по шагу снижение (на 100 б.п.) до конца года.

В пятницу выйдут самые важные статистические данные – расходы в США за май. Они скорее всего, как и объем розничных продаж, увеличились в условиях возобновления экономической деятельности и отказа американцев от самоизоляции. Доходы населения будут продолжать расти после федеральных выплат для стимулирования спроса.

График недели

Российский рынок за неделю

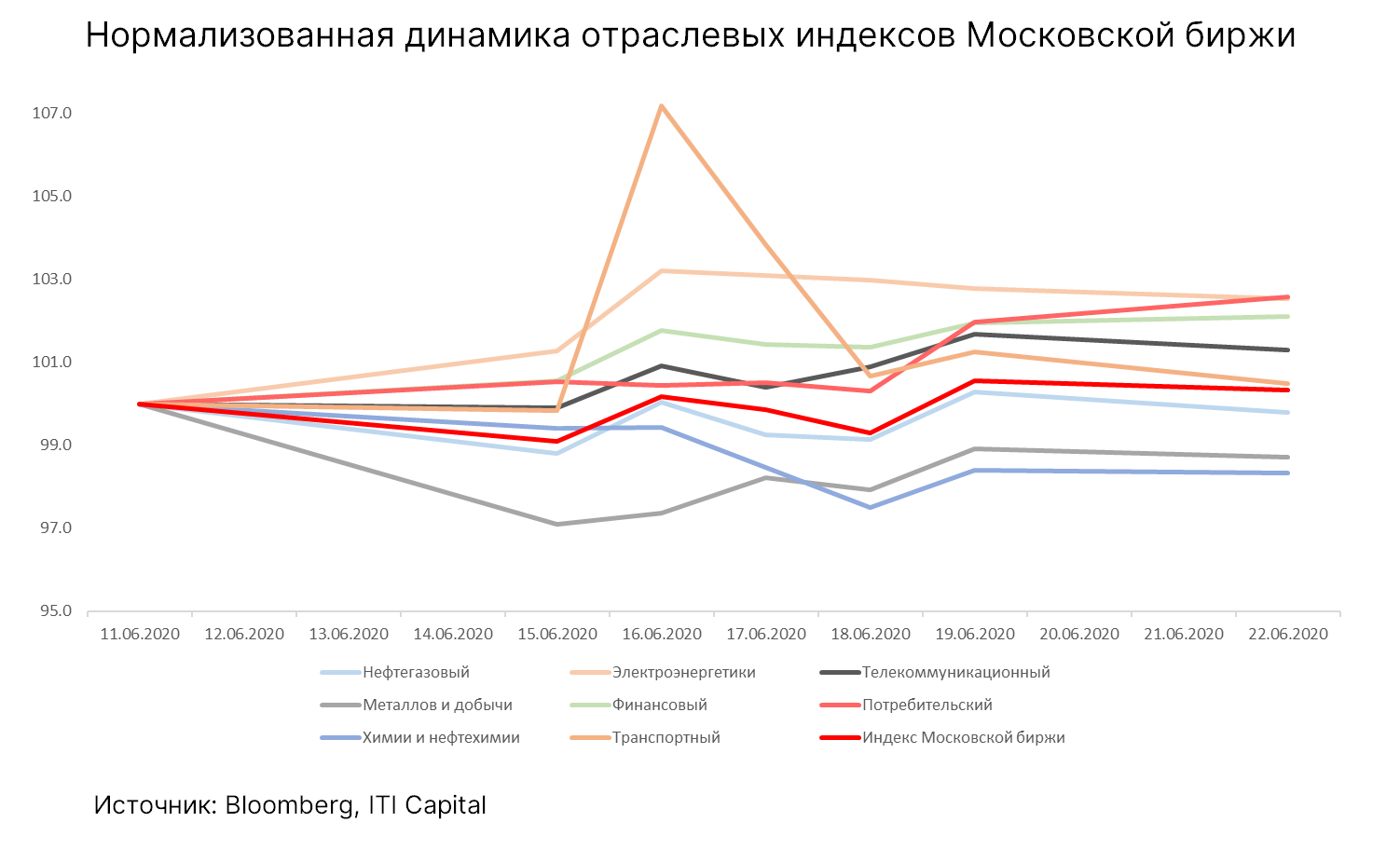

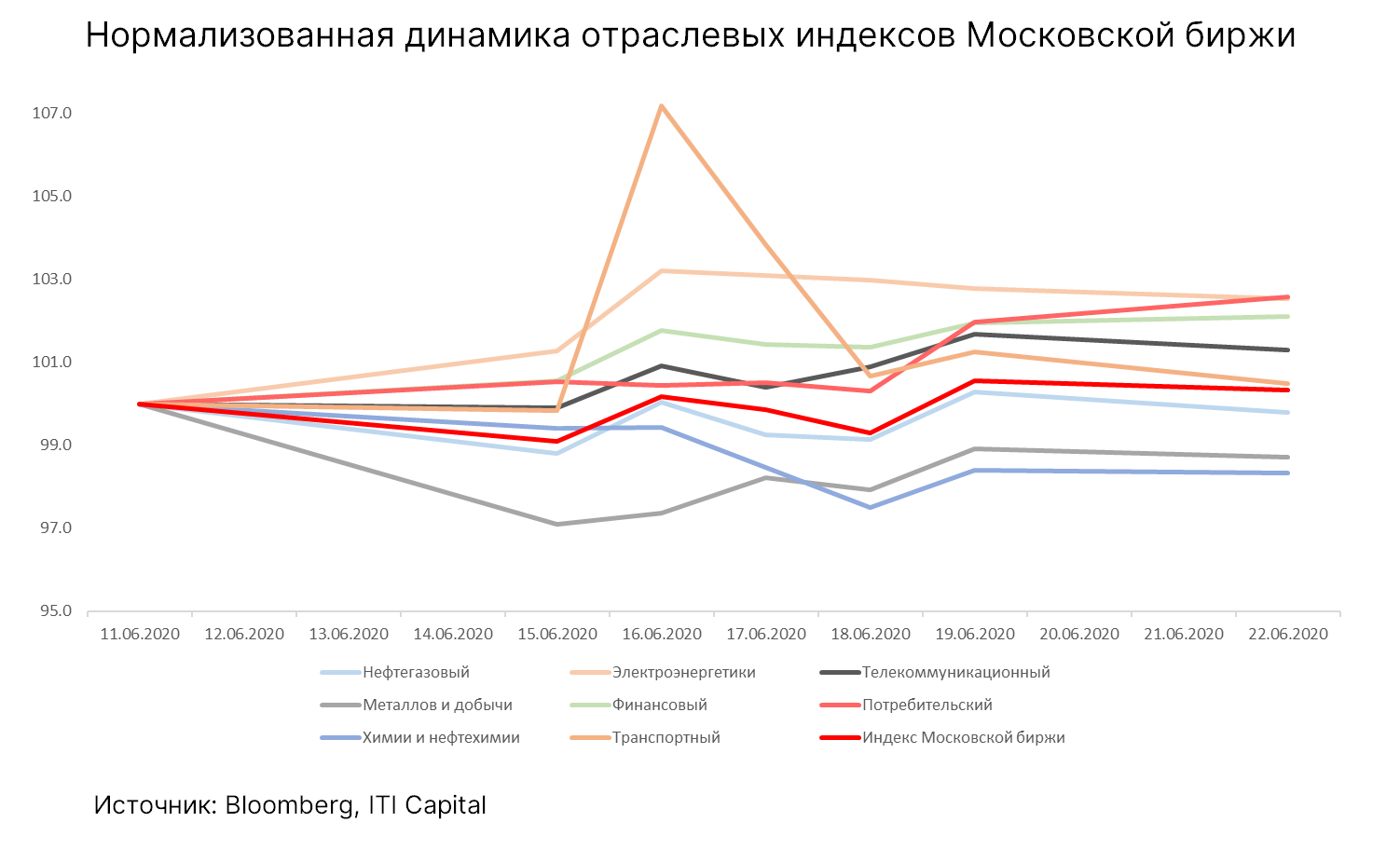

За прошлую неделю рубль укрепился к доллару и евро до 69,45 руб. и 77,65 руб. соответственно. Индекс Мосбиржи повысился на 0,54%, РТС - на 0,93%.

Лидеры роста и падения

Лидерами роста стали Qiwi (+21,32%) после продажи продукта «Совесть» Совкомбанку, НМТП (ао +18,61%), Русснефть (ао +11,69%), TCS Group (+10,82%), Яндекс (+10,7%), Мечел (ап +10,2%), ОГК-2 (ао +7,93%).

В число аутсайдеров вошли Северсталь (ао -7,11%), Аэрофлот (-6,84%), М.Видео (-6,03%), Россети (ап -4,2%), ВТБ (ао -4,05%), ММК (-3,04%), Полиметалл (-3,02%).

-451.png)

Долговые рынки

ОФЗ прошлую неделю провели в восходящем тренде, несмотря на пониженную активность в ожидании основного события недели - решения ЦБ по ключевой ставке. Регулятор поступил в соответствии с консенсус-мнением рынка, снизив стоимость кредитования сразу на 100 б.п. Таким образом, ключевая ставка опустилась до своего исторического минимума - 4,5%. Что еще более важно – Банк России не стал менять риторику, сообщив о готовности к дальнейшему снижению ставки при условии развития ситуации в соответствии с базовым прогнозом. Среди факторов, на основании которых будут приниматься дальнейшие решения, прежде всего выделяется динамика инфляции, а также темпы развития экономики и наличие потенциальных внутренних и внешних угроз. Доходность ОФЗ не в полной мере учитывала такое скорое смягчение монетарных условий и бумаги в длинном сегменте на время подорожали на 0,5%. Несмотря на то, что чуть позже произошел коррекционный отскок к уровням открытия, мы сохраняем позитивный взгляд на локальные гособлигации. В целом за неделю ближний отрезок суверенной кривой показал опережающую динамику, опустившись на 12-15 б.п. Ставки по длинным выпускам снизились примерно на 5-7 б.п., вновь оказавшись ниже 6% годовых.

Мы пересмотрели свой прогноз по ключевой ставке до конца года и теперь ожидаем, что ее значение может оказаться ниже 4%. Это окажет поддержку стоимости рублевого госдолга. Длинные ОФЗ могут получить дополнительный положительный импульс благодаря возможному скорому пересмотру нейтрального диапазона. Эльвира Набиуллина заявила, что аргументов в пользу такого действия становится все больше, и не исключила, что в рамках следующего опорного заседания, которое намечено на 24 июля, регулятор вернется к данному вопросу. В то же время она сразу уточнила, что нейтральная ставка ниже 5% находится за пределами рассмотрения. По сути доходность длинных ОФЗ должна соответствовать величине принятой нейтральной ставки в стране. Таким образом, дальний участок кривой сохраняет потенциал ценового роста до 10% годовых. На это также может указывать значительно увеличившийся в последнее время наклон кривой.

Первичные аукционы Минфина 17 июня по объему привлеченных средств едва не дотянули до рекорда 20 мая. Ведомство в ходе трех аукционов смогло продать облигации почти на 162 млрд руб. Наибольшая выручка (более 100 млрд руб.) была получена от среднесрочных бумаг сери 26234. По данным НРД, нерезиденты на этот раз заняли весьма активную позицию, приобретя более четверти от общего объема размещенных бумаг. В целом на прошлой неделе иностранные игроки возобновили покупки рублевых гособлигаций - остатки на их счетах выросли почти на 44 млрд руб. после трех последовательных недель сокращения.

Активность первичного рынка корпоративных заемщиков также не затухает. На этой неделе состоится сбор заявок на первый транш вечных облигаций РЖД. Также Башкирская содовая компания откроет книгу заявок на пятилетние бумаги.

На международных рынках на прошлой неделе баланс сил также был смещен в пользу покупателей. В сегменте российских суверенных бондов наблюдался неплохой стоимостной рост, который позволил компенсировать недавние потери. Ставки по длинным бумагам снижались более активно. Доходность выпуска Russia 47 опустилась на 14 б.п., до YTM 3,3%. На первичном рынке в ближайшие дни вновь пройдет размещение долларовых нот Газпрома (Ваа2/ВВВ/ВВВ-). Предположительно дюрация бумаг составит семь лет. По нашей оценке, размещение может пройти с доходностью YTM 3,1%.

Предстоящая неделя – российский рынок

На предстоящей неделе не ожидается публикации финансовой отчетности по МСФО за 1К20.

Дивиденды, дополнительная эмиссия и обратный выкуп

Совет директоров НМТП рекомендовал выплатить дивиденды по итогам 2019 г. в размере 1,35 руб./ао. Дивидендная доходность может составить 14,78%. Дата закрытия реестра – 26 июля 2020 г.

ГОСА Газпром нефти утвердило дивиденды по итогам 2019 г. в размере 19,82 руб./акция. Дивидендная доходность может составить 5,7%. Дата закрытия реестра – 26 июня 2020 г.

Русал готов рассмотреть размеры дивидендных платежей Норникеля после получения конкретной информации об объемах ущерба из-за аварии в Норильске. Владимир Потанин предложил Русалу отказаться от выплаты дивидендов в 2020 г.

Татнефть планирует продолжить выплачивать минимальный объем дивидендов в размере 50% от чистой прибыли за шесть и девять месяцев, сообщил менеджмент 18 июня. Выплата дивидендов Татнефти возможна, если FCF превысит 50% чистой прибыли. Несмотря на то, что практика рассмотрения промежуточных и годовых дивидендов возобновится, новость лишь умеренно является позитивной ввиду значительного давления на финансы компании, начиная со 2К20.

Новость лишь умеренно позитивная, так как:

прибыль была под давлением уже в 1К20. Даже в относительно спокойном первом квартале прибыль снизилась в 2,4 раза по сравнению с 1К19, до 25 млрд руб. Чистые денежные средства, полученные от операционной деятельности, включая средства, полученные в банковской операционной деятельности, составили 73 млрд руб. при инвестиционном потоке в -25 млрд руб. за 1К20;

2К20 может быть значительно хуже в результате действия сделки ОПЕК+. Татнефть за январь–март 2020 г. добыла 7,2 млн т нефти, что на 52 тыс. т меньше, чем в тот же период 2019 г. В апреле добыча составила 1,994 млн т (-18% г/г), в мае – 2,026 млн т (-20,8% г/г);

возможное фактическое снижение нормы дивидендных выплат. В совокупности за 2019 г. выплаты составили более щедрые 100% чистой прибыли по РСБУ за 9М19. За 4К19 совет директоров рекомендовал не доплачивать за 2019 г. дивиденды на обыкновенные акции и доплатить формальные 1 руб. на привилегированную акцию (менее 1% доходности). Согласно дивидендной политике, целевым уровнем совокупных средств, направляемых на выплату дивидендов, является не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того какая из них является большей.

Новости

Детский мир представил финансовые результаты за май 2019 г. Определенно наблюдается восстановление рынка. Выручка компании составила 10,1 млрд руб. (+6,7% г/г; +35% м/м), доля онлайн-продаж в общей выручке сети в России выросла практически в пять раз по сравнению с аналогичным периодом прошлого года, до 41,6%. Выручка онлайн-сегмента – 3,1 млрд руб., что в 3,3 раза больше в годовом сопоставлении и на 6% ниже 3,3 млрд, полученных в апреле текущего года. Скорректированная EBITDA выросла до 1 млрд руб. (+40% г/г). Валовая рентабельность выросла на 0,6 п.п. г/г, до 29,6%.

Продажи в апреле составляли 7,5 млрд руб. (-20% г/г). Онлайн-продажи в апреле выросли в 3,8 раза г/г, до 3,3 млрд руб.

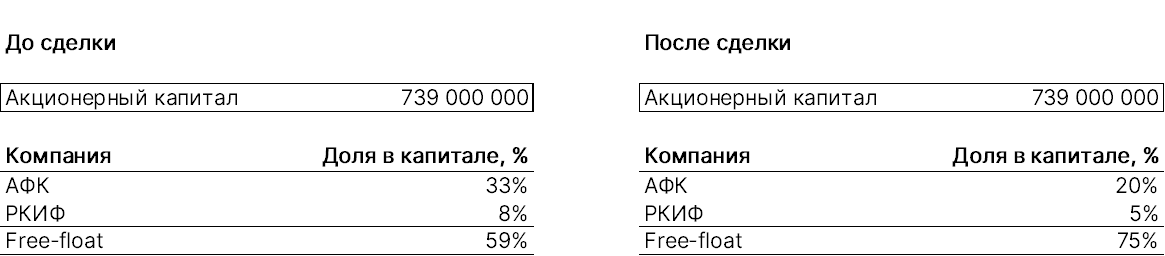

Детский мир: SPO позитивно для Системы

АФК Система и Российско-китайский инвестиционный фонд (РКИФ) в рамках оперативного SPO разместили 118 млн акций Детского мира, что соответствует 16% капитала. Привлекательная цена SPO (ниже рынка) обусловила скорость размещения. Увеличение акций в свободном обращении может привести к увеличению доли Детского мира в индексе MSCI. На наш взгляд, размещение во многом обусловлено потребностями Системы, и новость является положительной для акций компании.

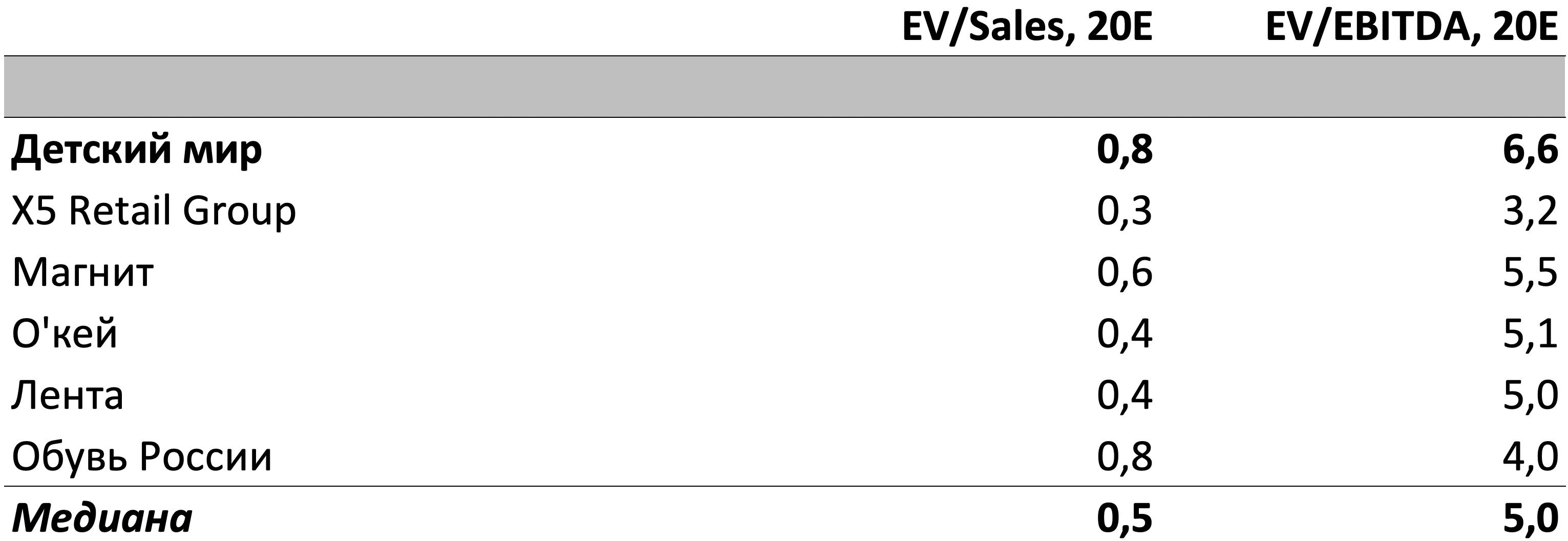

Привлекательная цена размещения. Книга заявок была переподписана в пять раз, при этом 63% размещения пришлось на иностранных инвесторов, 37% - на российских. Акции были размещены по цене 93 руб./акция, что на 5 % ниже цены закрытия 15 июня. Детский мир торгуется по мультипликатору EV/EBITDA 2020 на уровне 6,6х против медианы по рынку российского ретейла 5х, однако стоит отметить, что продовольственный ретейл уже находится на определенном плато по темпу роста, тогда как сектор детского ретейла во многом не прошел стадию консолидации.

Количество акций в свободном обращении выросло. Доля АФК Системы в компании снизилась с 33,4% до 20,4%, РКИФ – с 7,6% до 4,0%. Количество акций в свободном обращении выросло с 59% до 75%. Поступления от SPO пойдут только акционерам компании. Система и РКИФ вязли на себя обязательство не продавать акции Детского мира в течение трех месяцев после размещения, сообщал Интерфакс.

Риски переоценены... Напомним, что бывший гендиректор Детского мира, сегодняшний CEO Системы Владимир Чирахов, продавал акции компании весной этого года. Скорость проведения SPO, на наш взгляд, не должна вызывать вопросы, ввиду широкого пула андеррайтеров и относительно скоромного для рынка объема размещения. Напомним, что мировые рынки капитала на фоне мощного количественного смягчения показывают рекордные объемы SPO/IPO.

С большой долей вероятности SPO является планомерным шагом двух акционеров по монетизации своих портфельных активов. IPO Детского мира было проведено в феврале 2017 г. по 85 руб./акция. Первое SPO прошло в ноябре 2019 г. - Система и РКИФ провели SPO Детского мира, продав четверть акций ретейлера по 91 руб./акция (16 млрд руб).

...ввиду вероятной логики размещения. Позитивное событие для акций Системы Акционеры получат порядка 11 млрд руб. в ходе SPO, из них около 9 млрд руб. придется на Систему. Основной акционер Детского мира – АФК Система – нуждается в дивидендах и поступлениях от монетизации своих дочерних активов ввиду значительных трат корпоративного центра Системы и необходимости обслуживания долга: (1) 23 млрд руб. и 10 млрд руб. долга необходимо выплатить в 2020 и 2021 гг. соответственно; (2) коммерческие и управленческие расходы, налоги в 2019 г. составили около 13 млрд руб., по нашим оценкам. Напомним, что за 2019 г., исключая спецдивиденды, МТС, основной актив Системы, выплатила 29,3 руб./акция или 58 млрд руб., половина из которых относится к АФК Система.

Детский мир: амбициозные планы развития На текущий момент большинство компаний ретейла отозвало прогнозы по финансовым показателям на 2020 г. ввиду неопределенности из-за ограничений, связанных с коронавирусом. Что касается ожиданий по новым открытиям – ранее компания предоставляла прогноз по открытию магазинов в 2020 г. на уровне 80 шт. (такой же ориентир Детский мир давал на 2019 г., однако по итогам 2019 г. открыл 101 магазин). По итогам 2020-2023 г. ретейлер прогнозирует открытие 300+ магазинов «Детский мир». В 2020 г. компания планирует продолжить экспансию розничной сети и развивать омниканальную бизнес-модель. Ранее компания прогнозировала, что капитальные затраты в 2020 г. могут составить 2,3 млрд руб. (против 3,5 млрд руб. в 2019 г.).

Детский мир: май лучше апреля. Наблюдается восстановление рынка. Выручка компании составила 10,1 млрд руб. (+6,7% г/г; +35% м/м), доля онлайн-продаж в общей выручке сети в России выросла практически в пять раз по сравнению с аналогичным периодом прошлого года, до 41,6%. Выручка онлайн-сегмента — 3,1 млрд руб., что в 3,3 раза больше в годовом сопоставлении и на 6% ниже 3,3 млрд, полученных в апреле текущего года. Скорректированная EBITDA выросла до 1 млрд руб. (+40% г/г). Валовая рентабельность выросла на 0,6 п.п. г/г, до 29,6%. Продажи в апреле составляли 7,5 млрд руб. (-20% г/г). Онлайн-продажи в апреле выросли в 3,8 раза г/г, до 3,3 млрд руб.

Московская биржа до конца лета запустит торги 25–30 наиболее ликвидными акциями из индекса S&P 500 в рублевом эквиваленте, до конца года количество бумаг будет доведено до 50.

Совкомбанк купил проект Qiwi «Совесть» за 6–6,5 млрд руб. Балансовая стоимость прав требований к клиентам составляет 9 млрд руб.

Ozon в пилотном режиме запустил сервис по сборке мебели. Сборкой займется «Дамтранс». Ozon в свою очередь выступит в качестве витрины услуг и будет соединять клиентов с ее поставщиком. Клиент оплатит сборку по факту выполнения работы. На время эксперимента партнеры будут предлагать сборку примерно 12 тыс. наименований крупногабаритной и мелкогабаритной мебели, в том числе детской, для покупателей в Москве и 15 городах Подмосковья.

По неофициальным данным, власти рассматривают возможность докапитализации Аэрофлота через допэмиссию его акций на 80 млрд руб. Правительство выделит 50 млрд руб., еще 30 млрд руб. компания может получить через ВТБ и РФПИ. Компания сообщила, что не располагает информацией о возможной докапитализации.

Продажи новостроек в России в мае сократились до 35 тыс. договоров участия в долевом строительстве (ДДУ) (-46% г/г). Число зарегистрированных ипотечных сделок в мае сократилось до 163,9 тыс. (-26% г/г).

По состоянию на 19.06.2020 завершен второй этап операции по ликвидации последствий аварии на ТЭЦ-3. На совещании Владимир Путин заявил, что ситуацию удалось переломить. Президент Норникеля подчеркнул, что компания полностью профинансирует работы по восстановлению окружающей среды после аварии и добавил, что компания уже направила на эти цели 5 млрд руб.

Кроме того, компания совместно с надзорными органами приступила к масштабной внеплановой проверке технического состояния всех производственных зданий и сооружений. По словам Владимира Потанина, на дополнительные мероприятия по повышению промышленной безопасности компания выделила 2,5 млрд руб. в 2020 г. и 11 млрд руб. в 2021 г.

С 12 по 19 июня индексы развивающихся рынков (EM) в среднем прибавили 3,7%, опередив развитые страны, несмотря на прирост числа случаев инфицирования в США и некоторых странах Латинской Америки, в частности Бразилии. Российский фондовый рынок вырос на 1,2% – один из слабейших показателей по итогам недели.

Европейские индексы вышли в лидеры среди развитых рынков, прибавив 3%, FTSE – 2,8%, S&P 500 – 2%. В США на первое место вышли Интернет–ретейлеры, бумаги которых подорожали на 4,7%, и биофармацевтика (+3,8%).

Главными аутсайдерами стали Аргентина (-12%), американские нефтесервисные компании, несмотря на удорожание нефти, провайдеры коммунальных услуг и медицинские компании (-2%).

В сегменте инструментов с фиксированной доходностью в лидеры роста вышли российские еврооблигации (+2%), золото подорожало на 1,5%.

События недели

Рынок остро реагирует на любые негативные события, по мере того как власти снимают карантин и ограничения на поездки, чтобы, с одной стороны, запустить экономику, а с другой – сдержать распространение вируса. Власти Калифорнии сообщили о максимальном приросте количества случаев заболевания, а руководство Флориды – о том, что число инфицированных за семидневку превзошло среднее недельное значение. Власти Германии сообщают об увеличении числа случаев заболевших, а руководство Китая стабилизировало ситуацию, взяв ее под контроль.

При этом в Пекине закрывают школы ввиду новой вспышки вируса, а Испания снимает карантин. JPMorgan вернет дилеров на свои торговые площадки на Манхэттене; Франция открывает школы и Эйфелеву башню. В Москве открываются детские сады и спортивные учреждения.

Прогноз на неделю

Мы считаем, что рынки продолжат восстановление, несмотря на временный скачок уровня заболеваемости, так как глобальный карантин будет восстановлен лишь с приходом второй волны эпидемии, что маловероятно в ближайшей перспективе. Скачки уровня заболеваемости – следствие первой волны эпидемии, постепенного снятия карантина и увеличения масштабов тестирования.

Мы считаем, что S&P 500 на неделе попытается протестировать 3200 п., наибольший потенциал роста у акций финансовых компаний, в частности Citibank, JPM и Keycorp, ретейлеров, в т.ч. Coty's, авиаперевозчиков, включая Delta Airlines, и нефтегазовых компаний, главным образом нефтесервисных, например, Schlumberger.

В числе наиболее перспективных рынков – Россия по мере продолжения периода дивидендных выплат, а также Корея и ЮАР, потенциал роста которых составляет около 20% в течение следующих 12 месяцев. Потенциал роста рынков Китая, Бразилии и других стран БРИК составляет около 15%. В числе самых недооцененных российских бумаг – Транснефть, Татнефть преф, Сургутнефтегаз, ВТБ, Сбербанк, Роснефть и Лукойл.

Зарубежные рынки – предстоящая неделя

Эта неделя будет легкой в плане ключевых событий и триггеров. Инвесторы ждут предварительных данных по PMI обрабатывающих отраслей в США за июнь, пересмотренного экономического прогноза МВФ на 2020 г. в среду и решения по ставке ЦБ Мексики, а также данных по числу заявок на пособие по безработице и объему товаров длительного пользования в США в четверг.

Также в четверг решение по ставкам примут ЦБ Турции, Египта, Кении и Филиппин. Развитые и развивающиеся страны продолжают смягчать денежно-кредитную политику, ЦБ России снизил ставку сразу на 100 б.п., что не было заложено рынком в цены, хотя отражало консенсус прогноз аналитиков, и спровоцировал ралли ОФЗ. Мы ожидаем еще одно аналогичное по шагу снижение (на 100 б.п.) до конца года.

В пятницу выйдут самые важные статистические данные – расходы в США за май. Они скорее всего, как и объем розничных продаж, увеличились в условиях возобновления экономической деятельности и отказа американцев от самоизоляции. Доходы населения будут продолжать расти после федеральных выплат для стимулирования спроса.

График недели

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и евро до 69,45 руб. и 77,65 руб. соответственно. Индекс Мосбиржи повысился на 0,54%, РТС - на 0,93%.

Лидеры роста и падения

Лидерами роста стали Qiwi (+21,32%) после продажи продукта «Совесть» Совкомбанку, НМТП (ао +18,61%), Русснефть (ао +11,69%), TCS Group (+10,82%), Яндекс (+10,7%), Мечел (ап +10,2%), ОГК-2 (ао +7,93%).

В число аутсайдеров вошли Северсталь (ао -7,11%), Аэрофлот (-6,84%), М.Видео (-6,03%), Россети (ап -4,2%), ВТБ (ао -4,05%), ММК (-3,04%), Полиметалл (-3,02%).

-451.png)

Долговые рынки

ОФЗ прошлую неделю провели в восходящем тренде, несмотря на пониженную активность в ожидании основного события недели - решения ЦБ по ключевой ставке. Регулятор поступил в соответствии с консенсус-мнением рынка, снизив стоимость кредитования сразу на 100 б.п. Таким образом, ключевая ставка опустилась до своего исторического минимума - 4,5%. Что еще более важно – Банк России не стал менять риторику, сообщив о готовности к дальнейшему снижению ставки при условии развития ситуации в соответствии с базовым прогнозом. Среди факторов, на основании которых будут приниматься дальнейшие решения, прежде всего выделяется динамика инфляции, а также темпы развития экономики и наличие потенциальных внутренних и внешних угроз. Доходность ОФЗ не в полной мере учитывала такое скорое смягчение монетарных условий и бумаги в длинном сегменте на время подорожали на 0,5%. Несмотря на то, что чуть позже произошел коррекционный отскок к уровням открытия, мы сохраняем позитивный взгляд на локальные гособлигации. В целом за неделю ближний отрезок суверенной кривой показал опережающую динамику, опустившись на 12-15 б.п. Ставки по длинным выпускам снизились примерно на 5-7 б.п., вновь оказавшись ниже 6% годовых.

Мы пересмотрели свой прогноз по ключевой ставке до конца года и теперь ожидаем, что ее значение может оказаться ниже 4%. Это окажет поддержку стоимости рублевого госдолга. Длинные ОФЗ могут получить дополнительный положительный импульс благодаря возможному скорому пересмотру нейтрального диапазона. Эльвира Набиуллина заявила, что аргументов в пользу такого действия становится все больше, и не исключила, что в рамках следующего опорного заседания, которое намечено на 24 июля, регулятор вернется к данному вопросу. В то же время она сразу уточнила, что нейтральная ставка ниже 5% находится за пределами рассмотрения. По сути доходность длинных ОФЗ должна соответствовать величине принятой нейтральной ставки в стране. Таким образом, дальний участок кривой сохраняет потенциал ценового роста до 10% годовых. На это также может указывать значительно увеличившийся в последнее время наклон кривой.

Первичные аукционы Минфина 17 июня по объему привлеченных средств едва не дотянули до рекорда 20 мая. Ведомство в ходе трех аукционов смогло продать облигации почти на 162 млрд руб. Наибольшая выручка (более 100 млрд руб.) была получена от среднесрочных бумаг сери 26234. По данным НРД, нерезиденты на этот раз заняли весьма активную позицию, приобретя более четверти от общего объема размещенных бумаг. В целом на прошлой неделе иностранные игроки возобновили покупки рублевых гособлигаций - остатки на их счетах выросли почти на 44 млрд руб. после трех последовательных недель сокращения.

Активность первичного рынка корпоративных заемщиков также не затухает. На этой неделе состоится сбор заявок на первый транш вечных облигаций РЖД. Также Башкирская содовая компания откроет книгу заявок на пятилетние бумаги.

На международных рынках на прошлой неделе баланс сил также был смещен в пользу покупателей. В сегменте российских суверенных бондов наблюдался неплохой стоимостной рост, который позволил компенсировать недавние потери. Ставки по длинным бумагам снижались более активно. Доходность выпуска Russia 47 опустилась на 14 б.п., до YTM 3,3%. На первичном рынке в ближайшие дни вновь пройдет размещение долларовых нот Газпрома (Ваа2/ВВВ/ВВВ-). Предположительно дюрация бумаг составит семь лет. По нашей оценке, размещение может пройти с доходностью YTM 3,1%.

Предстоящая неделя – российский рынок

На предстоящей неделе не ожидается публикации финансовой отчетности по МСФО за 1К20.

Дивиденды, дополнительная эмиссия и обратный выкуп

Совет директоров НМТП рекомендовал выплатить дивиденды по итогам 2019 г. в размере 1,35 руб./ао. Дивидендная доходность может составить 14,78%. Дата закрытия реестра – 26 июля 2020 г.

ГОСА Газпром нефти утвердило дивиденды по итогам 2019 г. в размере 19,82 руб./акция. Дивидендная доходность может составить 5,7%. Дата закрытия реестра – 26 июня 2020 г.

Русал готов рассмотреть размеры дивидендных платежей Норникеля после получения конкретной информации об объемах ущерба из-за аварии в Норильске. Владимир Потанин предложил Русалу отказаться от выплаты дивидендов в 2020 г.

Татнефть планирует продолжить выплачивать минимальный объем дивидендов в размере 50% от чистой прибыли за шесть и девять месяцев, сообщил менеджмент 18 июня. Выплата дивидендов Татнефти возможна, если FCF превысит 50% чистой прибыли. Несмотря на то, что практика рассмотрения промежуточных и годовых дивидендов возобновится, новость лишь умеренно является позитивной ввиду значительного давления на финансы компании, начиная со 2К20.

Новость лишь умеренно позитивная, так как:

прибыль была под давлением уже в 1К20. Даже в относительно спокойном первом квартале прибыль снизилась в 2,4 раза по сравнению с 1К19, до 25 млрд руб. Чистые денежные средства, полученные от операционной деятельности, включая средства, полученные в банковской операционной деятельности, составили 73 млрд руб. при инвестиционном потоке в -25 млрд руб. за 1К20;

2К20 может быть значительно хуже в результате действия сделки ОПЕК+. Татнефть за январь–март 2020 г. добыла 7,2 млн т нефти, что на 52 тыс. т меньше, чем в тот же период 2019 г. В апреле добыча составила 1,994 млн т (-18% г/г), в мае – 2,026 млн т (-20,8% г/г);

возможное фактическое снижение нормы дивидендных выплат. В совокупности за 2019 г. выплаты составили более щедрые 100% чистой прибыли по РСБУ за 9М19. За 4К19 совет директоров рекомендовал не доплачивать за 2019 г. дивиденды на обыкновенные акции и доплатить формальные 1 руб. на привилегированную акцию (менее 1% доходности). Согласно дивидендной политике, целевым уровнем совокупных средств, направляемых на выплату дивидендов, является не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того какая из них является большей.

Новости

Детский мир представил финансовые результаты за май 2019 г. Определенно наблюдается восстановление рынка. Выручка компании составила 10,1 млрд руб. (+6,7% г/г; +35% м/м), доля онлайн-продаж в общей выручке сети в России выросла практически в пять раз по сравнению с аналогичным периодом прошлого года, до 41,6%. Выручка онлайн-сегмента – 3,1 млрд руб., что в 3,3 раза больше в годовом сопоставлении и на 6% ниже 3,3 млрд, полученных в апреле текущего года. Скорректированная EBITDA выросла до 1 млрд руб. (+40% г/г). Валовая рентабельность выросла на 0,6 п.п. г/г, до 29,6%.

Продажи в апреле составляли 7,5 млрд руб. (-20% г/г). Онлайн-продажи в апреле выросли в 3,8 раза г/г, до 3,3 млрд руб.

Детский мир: SPO позитивно для Системы

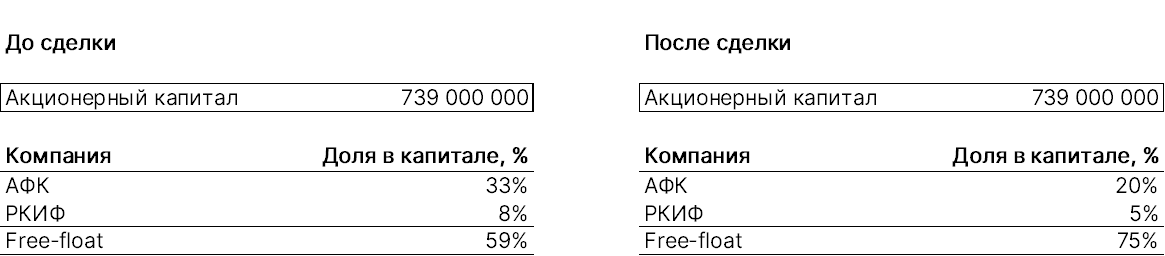

АФК Система и Российско-китайский инвестиционный фонд (РКИФ) в рамках оперативного SPO разместили 118 млн акций Детского мира, что соответствует 16% капитала. Привлекательная цена SPO (ниже рынка) обусловила скорость размещения. Увеличение акций в свободном обращении может привести к увеличению доли Детского мира в индексе MSCI. На наш взгляд, размещение во многом обусловлено потребностями Системы, и новость является положительной для акций компании.

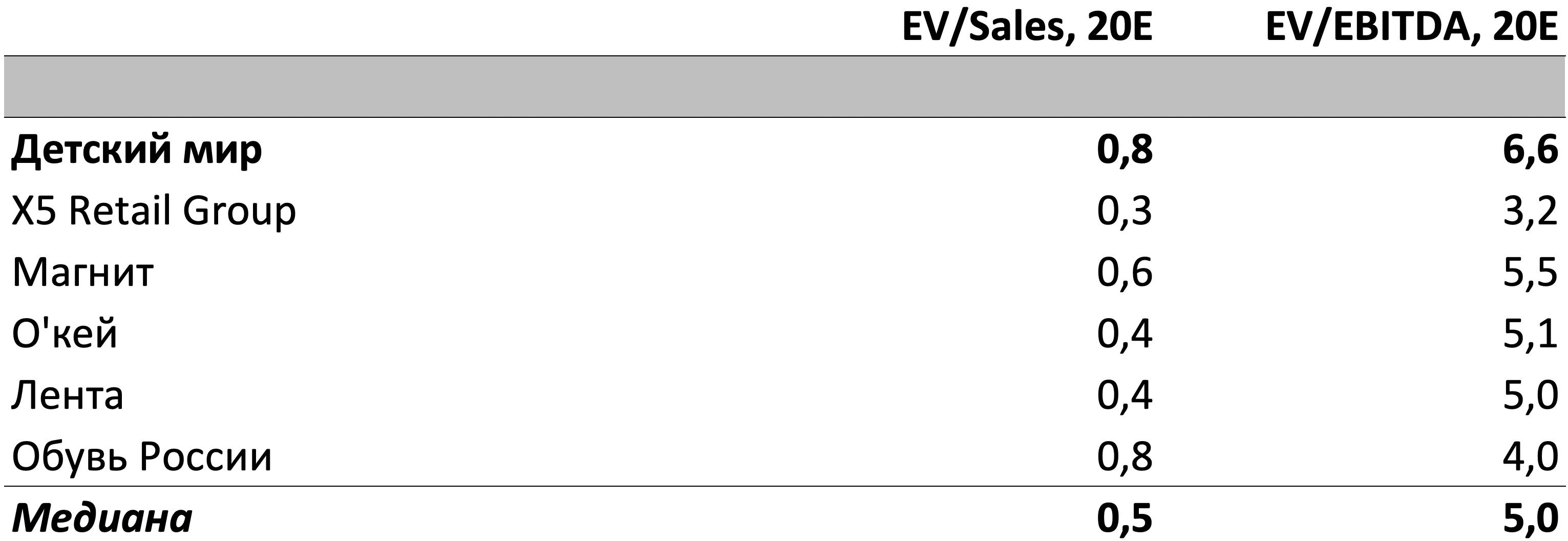

Привлекательная цена размещения. Книга заявок была переподписана в пять раз, при этом 63% размещения пришлось на иностранных инвесторов, 37% - на российских. Акции были размещены по цене 93 руб./акция, что на 5 % ниже цены закрытия 15 июня. Детский мир торгуется по мультипликатору EV/EBITDA 2020 на уровне 6,6х против медианы по рынку российского ретейла 5х, однако стоит отметить, что продовольственный ретейл уже находится на определенном плато по темпу роста, тогда как сектор детского ретейла во многом не прошел стадию консолидации.

Количество акций в свободном обращении выросло. Доля АФК Системы в компании снизилась с 33,4% до 20,4%, РКИФ – с 7,6% до 4,0%. Количество акций в свободном обращении выросло с 59% до 75%. Поступления от SPO пойдут только акционерам компании. Система и РКИФ вязли на себя обязательство не продавать акции Детского мира в течение трех месяцев после размещения, сообщал Интерфакс.

Риски переоценены... Напомним, что бывший гендиректор Детского мира, сегодняшний CEO Системы Владимир Чирахов, продавал акции компании весной этого года. Скорость проведения SPO, на наш взгляд, не должна вызывать вопросы, ввиду широкого пула андеррайтеров и относительно скоромного для рынка объема размещения. Напомним, что мировые рынки капитала на фоне мощного количественного смягчения показывают рекордные объемы SPO/IPO.

С большой долей вероятности SPO является планомерным шагом двух акционеров по монетизации своих портфельных активов. IPO Детского мира было проведено в феврале 2017 г. по 85 руб./акция. Первое SPO прошло в ноябре 2019 г. - Система и РКИФ провели SPO Детского мира, продав четверть акций ретейлера по 91 руб./акция (16 млрд руб).

...ввиду вероятной логики размещения. Позитивное событие для акций Системы Акционеры получат порядка 11 млрд руб. в ходе SPO, из них около 9 млрд руб. придется на Систему. Основной акционер Детского мира – АФК Система – нуждается в дивидендах и поступлениях от монетизации своих дочерних активов ввиду значительных трат корпоративного центра Системы и необходимости обслуживания долга: (1) 23 млрд руб. и 10 млрд руб. долга необходимо выплатить в 2020 и 2021 гг. соответственно; (2) коммерческие и управленческие расходы, налоги в 2019 г. составили около 13 млрд руб., по нашим оценкам. Напомним, что за 2019 г., исключая спецдивиденды, МТС, основной актив Системы, выплатила 29,3 руб./акция или 58 млрд руб., половина из которых относится к АФК Система.

Детский мир: амбициозные планы развития На текущий момент большинство компаний ретейла отозвало прогнозы по финансовым показателям на 2020 г. ввиду неопределенности из-за ограничений, связанных с коронавирусом. Что касается ожиданий по новым открытиям – ранее компания предоставляла прогноз по открытию магазинов в 2020 г. на уровне 80 шт. (такой же ориентир Детский мир давал на 2019 г., однако по итогам 2019 г. открыл 101 магазин). По итогам 2020-2023 г. ретейлер прогнозирует открытие 300+ магазинов «Детский мир». В 2020 г. компания планирует продолжить экспансию розничной сети и развивать омниканальную бизнес-модель. Ранее компания прогнозировала, что капитальные затраты в 2020 г. могут составить 2,3 млрд руб. (против 3,5 млрд руб. в 2019 г.).

Детский мир: май лучше апреля. Наблюдается восстановление рынка. Выручка компании составила 10,1 млрд руб. (+6,7% г/г; +35% м/м), доля онлайн-продаж в общей выручке сети в России выросла практически в пять раз по сравнению с аналогичным периодом прошлого года, до 41,6%. Выручка онлайн-сегмента — 3,1 млрд руб., что в 3,3 раза больше в годовом сопоставлении и на 6% ниже 3,3 млрд, полученных в апреле текущего года. Скорректированная EBITDA выросла до 1 млрд руб. (+40% г/г). Валовая рентабельность выросла на 0,6 п.п. г/г, до 29,6%. Продажи в апреле составляли 7,5 млрд руб. (-20% г/г). Онлайн-продажи в апреле выросли в 3,8 раза г/г, до 3,3 млрд руб.

Московская биржа до конца лета запустит торги 25–30 наиболее ликвидными акциями из индекса S&P 500 в рублевом эквиваленте, до конца года количество бумаг будет доведено до 50.

Совкомбанк купил проект Qiwi «Совесть» за 6–6,5 млрд руб. Балансовая стоимость прав требований к клиентам составляет 9 млрд руб.

Ozon в пилотном режиме запустил сервис по сборке мебели. Сборкой займется «Дамтранс». Ozon в свою очередь выступит в качестве витрины услуг и будет соединять клиентов с ее поставщиком. Клиент оплатит сборку по факту выполнения работы. На время эксперимента партнеры будут предлагать сборку примерно 12 тыс. наименований крупногабаритной и мелкогабаритной мебели, в том числе детской, для покупателей в Москве и 15 городах Подмосковья.

По неофициальным данным, власти рассматривают возможность докапитализации Аэрофлота через допэмиссию его акций на 80 млрд руб. Правительство выделит 50 млрд руб., еще 30 млрд руб. компания может получить через ВТБ и РФПИ. Компания сообщила, что не располагает информацией о возможной докапитализации.

Продажи новостроек в России в мае сократились до 35 тыс. договоров участия в долевом строительстве (ДДУ) (-46% г/г). Число зарегистрированных ипотечных сделок в мае сократилось до 163,9 тыс. (-26% г/г).

По состоянию на 19.06.2020 завершен второй этап операции по ликвидации последствий аварии на ТЭЦ-3. На совещании Владимир Путин заявил, что ситуацию удалось переломить. Президент Норникеля подчеркнул, что компания полностью профинансирует работы по восстановлению окружающей среды после аварии и добавил, что компания уже направила на эти цели 5 млрд руб.

Кроме того, компания совместно с надзорными органами приступила к масштабной внеплановой проверке технического состояния всех производственных зданий и сооружений. По словам Владимира Потанина, на дополнительные мероприятия по повышению промышленной безопасности компания выделила 2,5 млрд руб. в 2020 г. и 11 млрд руб. в 2021 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба