4 июля 2020 XCritical Брюков Владимир

В то время как глава «Сбербанка» Герман Греф считает весьма вероятным, как он заявил в интервью ТАСС, что российская валюта до конца 2020 года сможет укрепиться до 60-62 руб. за доллар, ситуация с дальнейшим ростом рубля пока выглядит не столь однозначной.

Во всяком случае макроэкономическая политика Банка России сегодня нацелена на ослабление кредитно-денежной политики, с тем чтобы вывести экономику из коронавирусного кризиса, а, следовательно, сильный рубль в его планы пока не входит. К тому же, несмотря на достигнутое соглашение ОПЕК+, рост цен на нефть в июне по сравнению с маем замедлился, что делает весьма проблематичным их повышение в будущем месяце, а потому и укрепление рубля к концу июля. Впрочем, «бычий» тренд в июле для рубля полностью не исключается, но только в том случае, если постепенно выходящая из карантина мировая экономика создаст дополнительный спрос на углеводородное сырье …

Банк России взял курс на «урезание» ключевой ставки

В прошлом материале Рухнет ли рубль после обвала ключевой ставки автор этих строк высказал опасение, что резкое снижение ключевой ставки может привести к ослаблению рубля, еще не совсем оправившегося после своей недавней обвальной девальвации. Опасения эти были вызваны тем, что еще 22 мая т. г. на пресс-конференции глава Банка России Эльвира Набиуллина заявила о достаточно высокой, хотя и не 100% вероятности снижения через месяц ключевой ставки сразу на один процентный пункт.

И, действительно, 19 июня 2020 г. Совет директоров Банка России принял решение снизить ключевую ставку – с 5,5% до 4,5% годовых, обосновав этот шаг таким образом: «Дезинфляционные факторы действуют сильнее, чем ожидалось ранее, в связи с большей длительностью ограничительных мер в России и в мире. Влияние краткосрочных проинфляционных факторов в основном исчерпано. Риски для финансовой стабильности, связанные с ситуацией на глобальных финансовых рынках, уменьшились. Инфляционные ожидания населения и бизнеса снизились. В этих условиях существует риск значимого отклонения инфляции вниз от цели 4% в 2021 году. Принятое решение по ключевой ставке направлено на ограничение этого риска и удержание инфляции вблизи 4%».

Анализируя динамику валютного рынка, можно прийти к выводу, что наши опасения по поводу ослабления рубля из-за резкого снижения ключевой ставки оправдались лишь отчасти. На следующий день после заявления главы ЦБ РФ о высокой вероятности снижения ключевой ставки на один процентный пункт, курс доллара США вырос к рублю на 1,35%, евро – на 0,83%, йены – 1,57%, фунта стерлингов – на 1,12%, швейцарского франка – 0,80%, канадского доллара – 0,64% и австралийского доллара – 0,65%. А вот после того, как Совет директоров Центробанка принял 19 июня анонсированное месяц назад Эльвирой Набиуллиной решение, валютный рынок на это событие уже никак не отреагировал, поскольку данная информация для него не оказалась неожиданной.

По оценке Центробанка, на 15 июня 2020 г. годовая инфляция в РФ составила около 3,1%, а в ближайшие месяцы динамику потребительских цен будет дополнительно сдерживать укрепление рубля, наблюдавшееся в мае – начале июня на фоне стабилизации мировых финансовых рынков и роста цен на нефть. Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 24 июля 2020 г.

Причем, есть некоторая вероятность, что ключевую ставку могут снова снизить, о чем говорится в пресс-релизе, размещенном на сайте ЦБ РФ: «При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков».

На пресс-конференции, состоявшейся 19 июня, глава Банка России на вопрос о том, будет ли 24 июля снижена ключевая ставка, не дала определенного ответа: «Действительно, мы будем рассматривать целесообразность снижения ставки в зависимости от той информации, которую мы будем получать, в зависимости от уточнения прогнозов. Вполне возможна и пауза, но возможно и снижение ставки».

Тренд на удорожание нефти стал неустойчивым и замедляется

В прошлой публикации автор писал о том, что рост в мае коммерческих запасов нефти в США давал негативный сигнал рынку, а динамика цен, измеренная с помощью параболического тренда, характеризовалась их замедлением со скоростью -8,45 цента в один торговый день. Если бы этот тренд сохранился, то за счет отрицательного ускорения цены на нефть могли бы начать падать уже в первых числах июня. Однако производителям нефти в начале июня удалось переломить эту негативную тенденцию. Страны ОПЕК+ на министерской встрече 6 июня 2020 г. договорились о продлении действия соглашения о сокращении добычи на уровне 9,7 млн баррелей в сутки до конца июля, в то время как ранее предполагалось, что с первых чисел июля эта цифра будет снижена до 7,7 млн баррелей в сутки.

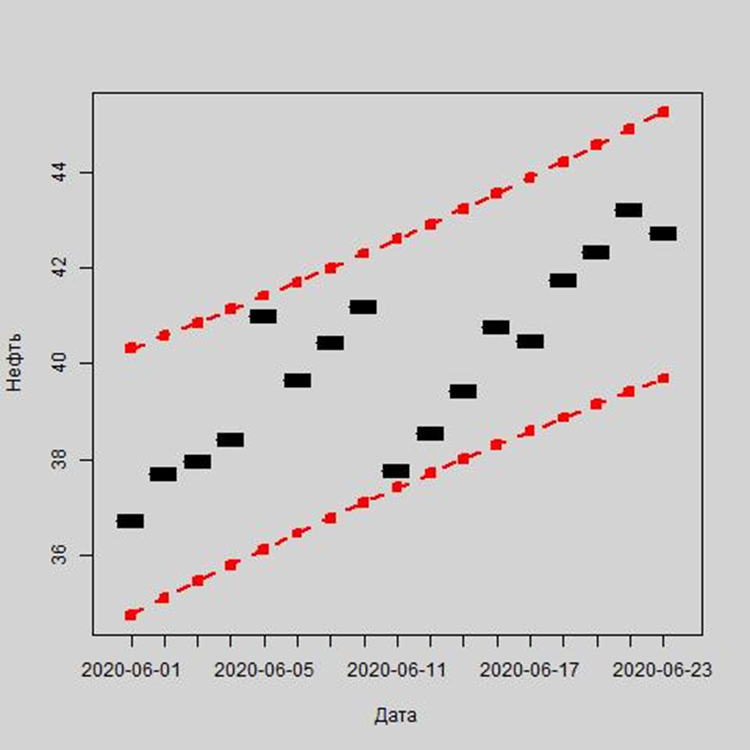

В результате по итогам июня на мировом рынке нефти наблюдался хотя и неустойчивый повышательный тренд. За период с 01.06.2020 г. по 23.06.2020 г. цена на нефть марки Brent выросла с 36,74 долл. до 42,72 долл. за баррель или на 16,28 %. С конца мая по конец июня цена на нефть находилась на своем локальном максимуме 22 июня 2020 г., когда она равнялась 43,20 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 1 июня 2020 г., когда равнялась 36,74 долл. за баррель.

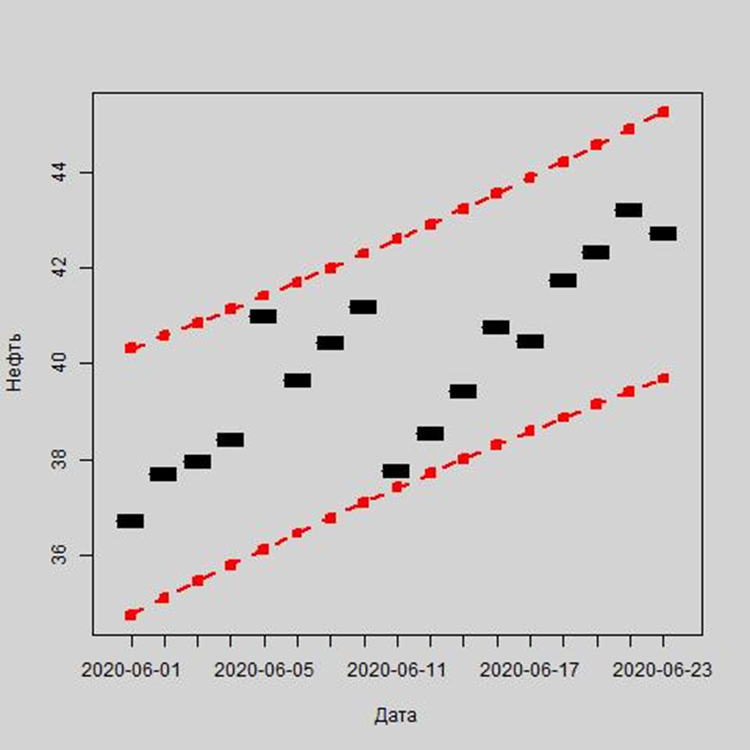

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 01.06.2020 г. прогнозировалось в пределах от 34,77 долл. и до 40,32 долл. за баррель, а по данным на 23.06.2020 г. цены уже прогнозировались в диапазоне от 39,69 долл. до 45,24 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее июньский тренд может быть описан следующей формулой:

Y = 37,238 долл. + 0,308 долл. * t

Где t – порядковый номер торгового дня, начиная с 01.06.2020 г.=1.

Иначе говоря, с 01.06.2020 г. и по 23.06.2020 г. цена на нефть марки Brent в среднем ежедневно повышалась на 0,308 цента при расчетном начальном уровне, равном 37,24 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд. Причем, судя по коэффициенту детерминации, объясняющему 64,8 % динамики цен на нефть, этот тренд по своей силе можно считать средним. При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым. (Статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

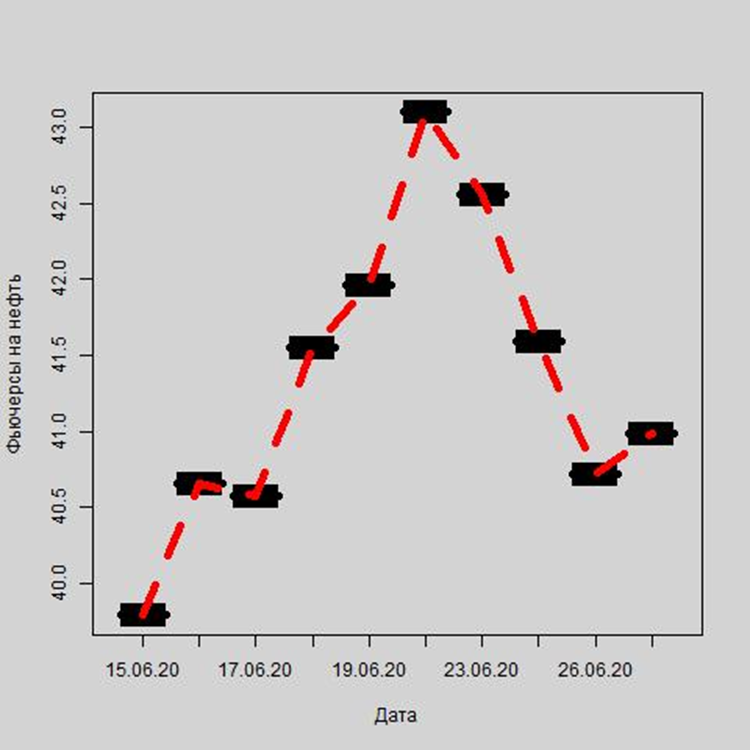

На рис 1 приведены данные по нефтяному рынку за период с 01.06.2020 г. по 23.06.2020 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов июня по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 3,0 %.

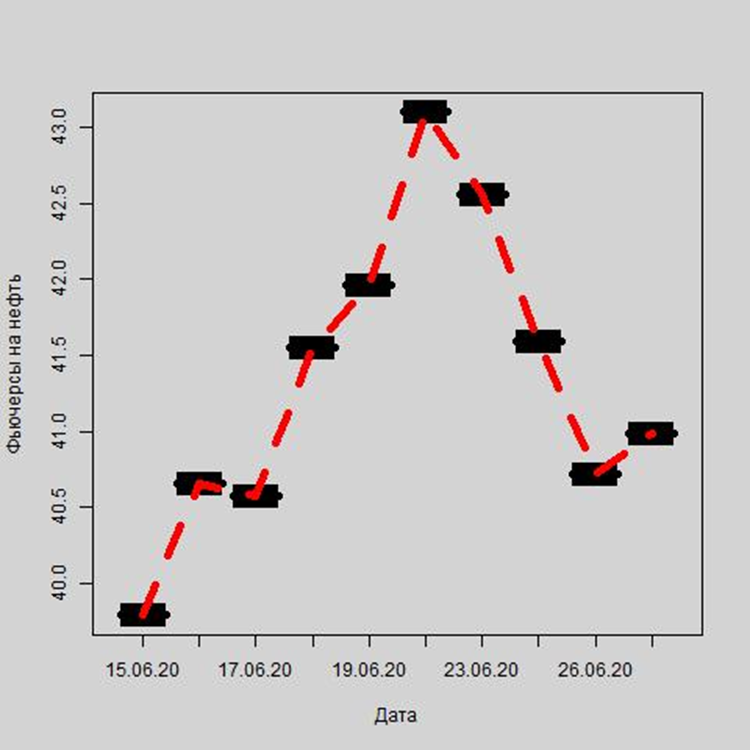

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов июня. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 37,5 %, то есть тренд нельзя назвать устойчивым. (Индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли).

Сохранится ли этот тренд в июле? Согласно информации, опубликованной в 29 июня 2020 г. Управлением энергетической информации (The U.S. Energy Information Administration), коммерческие запасы нефти в США растут уже три недели подряд. В целом за период с 29 мая по 19 июня (данные поступают с недельной задержкой) выросли с 532,345 млн баррелей до 540,722 млн баррелей или на 8,377 млн баррелей. Тем самым по уровню этих запасов побит очередной американский рекорд, что делает весьма сомнительным дальнейший устойчивый рост цен на нефть. Причем, судя по коэффициенту детерминации, объясняющему 64,8 % динамики цен на нефть, текущий повышательный тренд на рынке нефти нельзя считать сильным.

Вместе с тем не исключено, что участники соглашения ОПЕК+ в случае нового спада на рынке в конце июля-начале августа т. г. могут вновь продлить действие соглашения о сокращении добычи на уровне 9,7 млн баррелей в сутки, например, до конца августа, либо на более длительный срок. В пользу большей стабильности нефтяных цен свидетельствует и постепенный выход из карантина большинства стран, что повышает спрос на углеводородное сырье. Кроме того, сезонный фактор в июле также может сыграть на повышение. По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по июнь 2020 г., сезонный фактор обычно способствовал в июле росту цен на нефть в среднем на 3,7 %. В целом же за последние 20 лет сезонный фактор в июле 53,9 % случаях приводил к росту цен на нефть, а в 46,1 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Июньская доходность по валютам

Посмотрим, как повышательный тренд на рынке нефти в июне повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, 0,234, 0,474, 0,619, -0,025, 0,666, 0,121 и 0,393. (Отрицательная корреляция говорит о том, что рост или снижение цен на нефть приводил, соответственно, к снижению или росту стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть). Судя по коэффициентам, с 1 июня по 23 июня между ростом цен на нефть и курсами инвалют к рублю в большинстве случаев(за исключением швейцарского франка) наблюдалась положительная корреляция, что обычно не характерно для валютного рынка.

В то время за 10 последних торговых дня июня, когда рост цен на рынке нефти замедлился (и три дня подряд падал), величина корреляции между фьючерсными ценами на нефть и динамикой валют стала отрицательной. При этом коэффициент корреляции между фьючерсными ценами на нефть и курсом доллара США оказался равен -0,710, курсом евро = -0,704, йены = -0,536, фунта стерлингов = -0,721, швейцарского франка = -0,618, канадского доллара = -0,526 и австралийского доллара = -0,689.

Судя по таблице № 1, в целом за июнь относительно лучшие результаты были получены владельцами австралийского доллара, поскольку доходность по этой валюте составила 2,09 %, в то время как относительно худшие результаты – у тех, кто сделал ставку на доллар США, так как доходность по этой валюте оказалась отрицательной и равна = -1,13 %.

В таблице №1 также представлены также индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у фунта стерлингов, величина которого равнялась -19,64 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в июне был у швейцарского франка, величина которого равнялась 66,87 %. В целом по итогам июня средний индекс силы краткосрочного тренда по семи валютам оказался равен 34,5 %, в то время как по итогам мая он находился на уровне -90,6 %, то есть вырос на 125,05 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировала йена, величина которого равнялась 61,56 %. А вот наиболее высокий индекс силы долгосрочного тренда был у фунта стерлингов, величина которого равнялась 82,59 %.

В целом по итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен 67,8 %, в то время как по итогам мая он находился на уровне 62,8 %, то есть вырос на 5,0 процентных пункта. Таким образом индексы силы долгосрочного тренда в силу специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке немного снизилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 0,71 %, в то время как по итогам мая она составила 0,73 %, то есть упала на 0,02 процентных пункта. При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у фунта стерлингов, величина колебаний которого равнялась 0,53 %. Соответственно, наиболее высоким стандартное отклонение в июне было у йены, величина колебаний которого достигла 1,00 %.

Таблица 1. Рыночная статистика доходности и риска по ведущим мировым валютам за июнь 2020 г.

Прогнозируемая доходность мировых валют на конец июля 2020 года

Теперь давайте посмотрим, каким будут курсы ведущих мировых валют на конец июля текущего года, а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 1999 года по июнь 2020 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня … и так далее вплоть до торгового дня конца месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец июля т. г. представлена в таблице 2. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце июля (по сравнению с концом июня ) может оказаться в диапазоне от -5,20 % до 8,78 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице 2 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов.

Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадского доллара, величина колебаний которого равняется 12,52 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 16,75 процентным пунктам.

Таблица 2. Ожидаемая доходность на конец июль 2020 г.

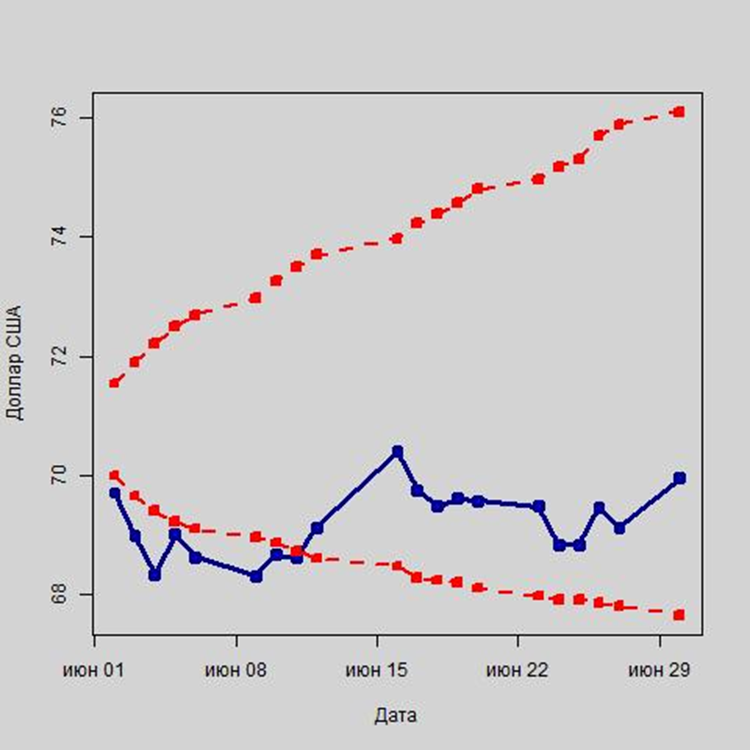

Прогнозы по курсу доллара США

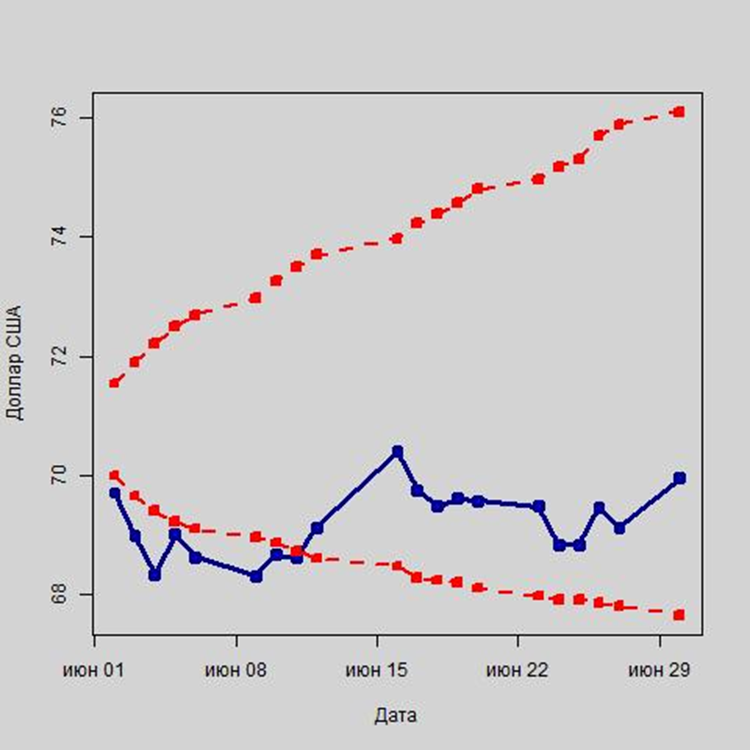

Согласно нашему прогнозу, составленному в конце мая, курс доллара США в конце июня т. г. должен был быть не ниже 67,6626 руб. и не выше 76,0873 руб., в то время как фактически официальный курс американского доллара оказался равен 69,9513 руб., то есть в рамках прогноза. См. график на рис. 3.

При этом в ходе минувшего месяца курс доллара США 16.06.2020 г. находился на своем локальном максимуме, когда он равнялся 70,395 руб., а до своего локального минимума валюта упала 09.06.2020 г., когда ее курс равнялся 68,3123 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение июня курс доллара США упал с 70,752 руб. до 69,9513 руб. или на -1,13 %. Однако регрессионный анализ ежедневной динамики курса доллара показывает, что его июньский тренд может быть описан следующей формулой:

Y = 68,8326 руб. + 0,0347 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Иначе говоря, из уравнения следует, что в течение июня т. г. курс доллара США в среднем ежедневно рос на 3,5 коп. при расчетном исходном уровне, равном 68,8326 руб. То есть при фактическом снижении курсовой стоимости доллара из формулы следует, что по этой валюте в прошлом месяце наблюдался повышательный тренд. Это парадоксальное противоречие связано с том, что коэффициентом детерминации уравнения тренда объясняется лишь 13,50 % динамики курса валюты, то есть этот тренд можно считать очень слабым. В то время как значимость коэффициента уравнения регрессии, характеризующего ежедневный рост цен курса доллара США, оказалась равна 0,11, поэтому данный коэффициент можно считать статистически незначимым.

Каким будет тренд по доллару США в июле ? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в июле снижению курса доллара в среднем на -1,27 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 57,1 % случаях приводил к снижению курса доллара США, а в 42,90 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса доллара США, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс доллара США на конец июля т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 3. Согласно точечному прогнозу, курс доллара на 31 июля 2020 г. будет равен 71,2012 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 66,3106 руб., а верхняя – 76,0917 руб.

В то время как 1 июля 2020 г., согласно точечному прогнозу, курс доллара США будет равен 69,9698 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 69,1959 руб., а верхняя – 70,7436 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 1 июля 2020 г. равен 1,5477 руб., а для 31.07.2020 г. – 9,7811 руб.

Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах 3-9.

Таблица 3. Прогноз по курсу доллара США на июль 2020 г.

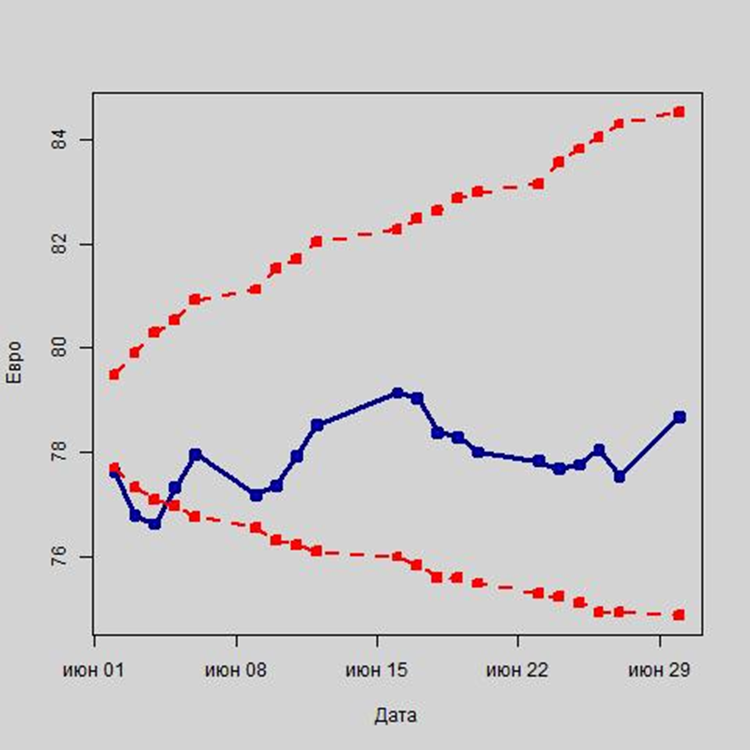

Прогнозы по курсу евро

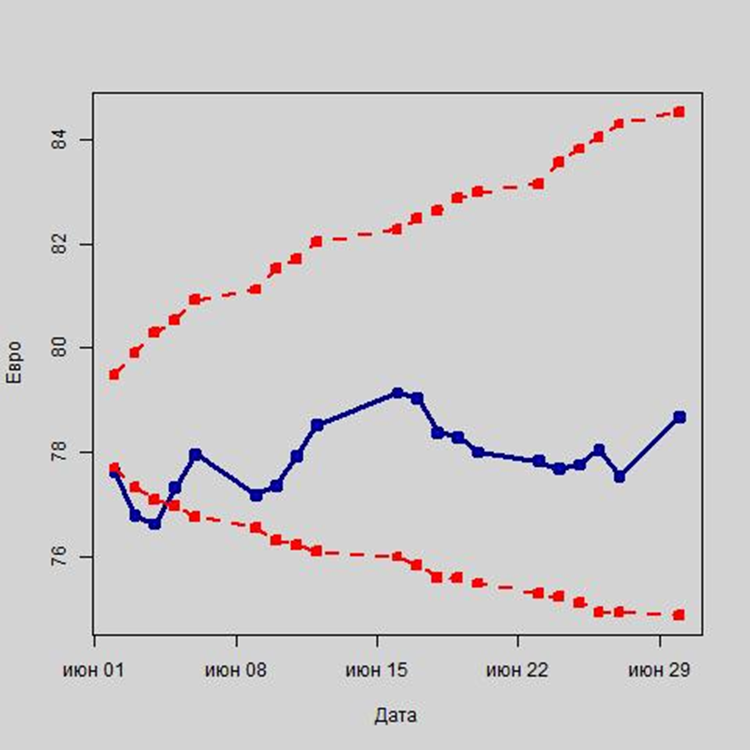

Судя по графику на рис. 4, курс евро в конце июня т. г. должен был быть не ниже 74,8741 руб. и не выше – 84,5349 руб., в то время как фактически официальный курс евро оказался равен 78,6812 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс евро достиг своего локального максимума 16.06.2020, когда он равнялся 79,1451 руб., а до своего локального минимума валюта упала 04.06.2020, когда ее курс равнялся 76,6243 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение июня т. г. курс евро вырос с 78,5489 руб. до 78,6812 руб. или на 0,17 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его июньский тренд может быть описан следующей формулой:

Y = 77,3452 руб. + 0,0516 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Иначе говоря, в течение июня т. г. курс евро в среднем ежедневно рос на 5,2 коп. при расчетном исходном уровне, равном 77,35 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 20,6 % динамики курса валюты, то есть этот тренд можно считать очень слабым по силе. В то время как значимость коэффициента ежедневного роста курса евро оказалась равна 0,04, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд по евро в июле ? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в июле сезонный фактор способствует снижению курса евро среднем на 0,96 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в январе в 56,1 % случаях приводил к снижению курса евро, а в 43,9 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса евро, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс евро 31 июля 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 4. Согласно точечному прогнозу, курс евро на 31.07.2020 г. будет равен 79,8822 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 74,4175 руб., а верхняя – 85,3468 руб.

В то время как на 01.07.2020 г., согласно точечному прогнозу, курс евро будет равен 78,7302 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 77,8296 руб., а верхняя – 79,6307 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.07.2020 г. равен 1,8011 руб., а для 31.07.2020 г. – 10,9293 руб.

Таблица 4. Прогноз по курсу евро на июль 2020 г.

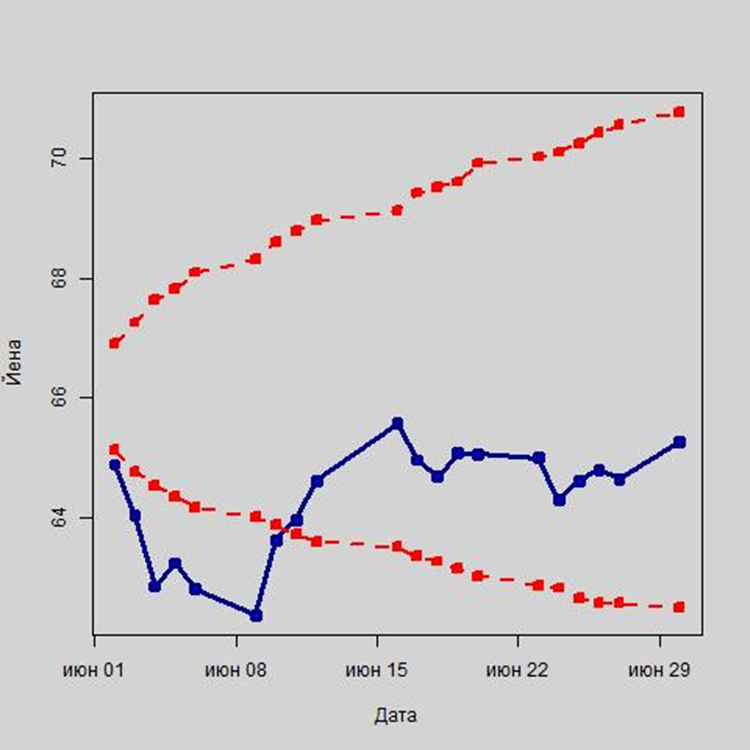

Прогнозы по курсу йены

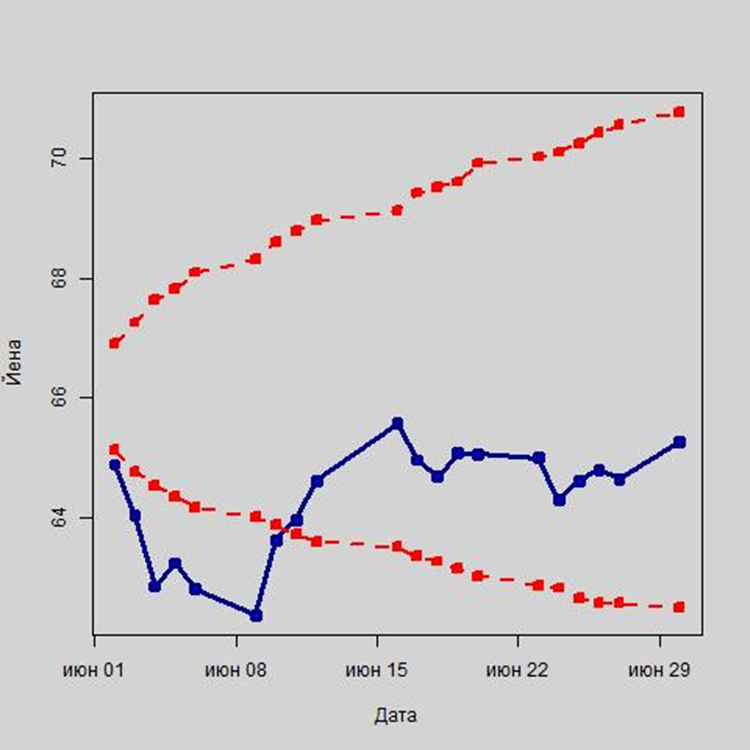

Судя по графику на рис. 5, курс йены в конце июня т. г. должен был быть не ниже 62,4855 руб. и не выше 70,7771 руб., ну а фактически официальный курс йены оказался равен 65,2683 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс йены достиг своего локального максимума 16.06.2020 г., когда он равнялся 65,5691 руб., а до своего локального минимума валюта упала 09.06.2020 г., когда ее курс равнялся 62,3657 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение июня т. г. курс йены упал с 65,9539 руб. до 65,2683 руб. или на -1,04 %. Однако регрессионный анализ ежедневной динамики курса йены показывает, что его июньский тренд может быть описан следующей формулой:

Y = 63,3634 руб. + 0,0904 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Судя по уравнению, в течение июня т. г. курс йены в среднем ежедневно рос на 9,0 коп. при расчетном исходном уровне, равном 63,36 руб. Таким образом, согласно нашей формуле, по йене в прошлом месяце наблюдался повышательный тренд, но по факту это не так (противоречие между формулой и итогами месяца объясняется тем, что в начале июня йена резко упала, а затем чаще росла, чем падала). Поскольку коэффициентом детерминации уравнения объясняется лишь 34,9 % динамики курса валюты, то есть этот тренд можно считать слабым. Правда, значимость коэффициента регрессии в этом уравнении оказалась равна 0,01, то есть данный коэффициент можно считать статистически значимым.

Какой будет тренд у йены в июле ? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в июле сезонный фактор способствует снижению на -1,48 %. Причем, в целом за весь 20-летний период сезонный фактор в июле в 56,3 % случаях приводил к падению курса йены, а в 43,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса йены, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс йены 31 июля 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице 5. Согласно точечному прогнозу, курс йены на 31 июля 2020 г. будет равен 66,1627 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 61,4470 руб., а верхняя – 70,8784 руб.

В то время как 01.07.2020 г., согласно точечному прогнозу, курс йены будет равен 65,3274 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 64,4340 руб., верхняя – 66,2207 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.07.2020 г. равен 1,7867 руб., а для 31 июля 2020 г. – 9,4314 руб.

Таблица 5. Прогноз по курсу йены на июль 2020 г.

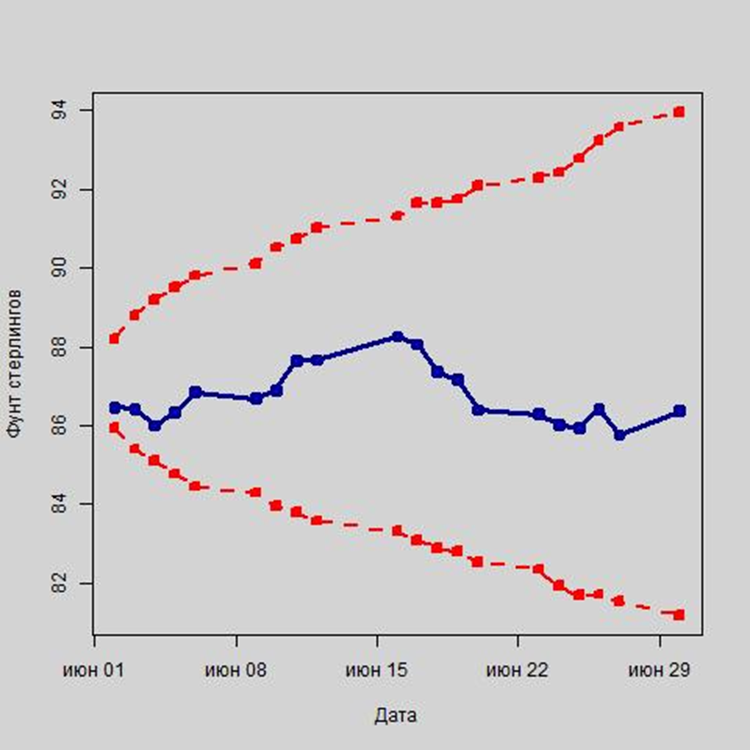

Прогнозы по курсу фунта стерлингов

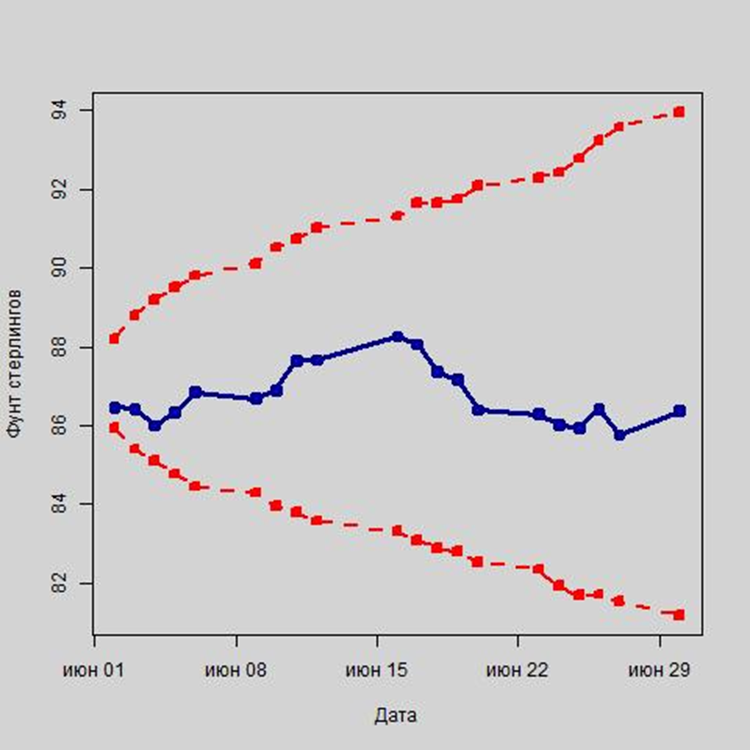

Судя по графику на рис. 6, курс фунта стерлингов в конце июня т. г. должен был быть не ниже 81,1909 руб. и не выше 93,9568 руб., ну а фактический официальный курс этой валюты оказался равен 86,3619 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 16.06.2020 г., когда он равнялся 88,2613 руб., а до своего локального минимума валюта упала 27.06.2020 г., когда ее курс равнялся 85,7607 руб.

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение июня т. г. курс фунта стерлингов упал с 87.0603 руб. до 86,3619 руб. или на -0,80 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 87,0021 руб. -0,0240 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Согласно нашей формуле, в течение июня т. г. курс фунта стерлингов в среднем ежедневно снижался на 2,4 коп. при расчетном исходном уровне, равном 87,00 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. Правда, коэффициентом детерминации уравнения тренда объясняется лишь 3,9 % динамики курса валюты, то есть этот тренд можно считать очень слабым. В то время как значимость коэффициента регрессии в этом уравнении оказалась равна 0,41, то есть этот коэффициент можно считать статистически незначимым.

Каким будет тренд в июле? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -0,45 %. За весь 20-летний период в июле в 62,4 % случаях курс британской валюты снижался, а в 37,6 % случаях в этом месяце наблюдался противоположный тренд. Впрочем, динамику фунта, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс британского фунта 31 июля 2020 г. Согласно точечному прогнозу, курс фунта стерлингов тогда будет равен 86,9383 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 79,7054 руб., а верхняя – 94,1712 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. равен 2,2633 руб., а для 31 июля 2020 г. – 14,4658 руб.

Таблица 6. Прогноз по курсу фунта стерлингов на июль 2020 г.

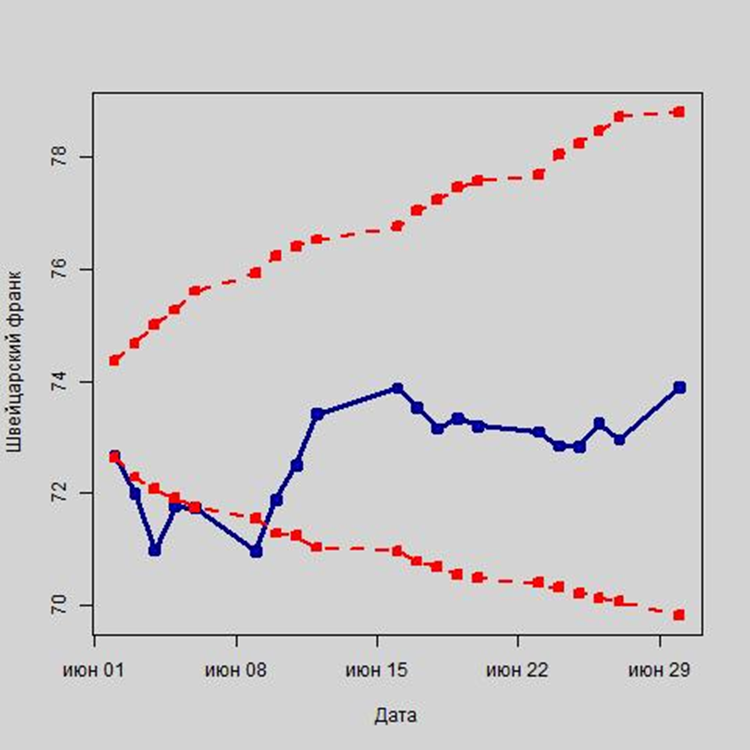

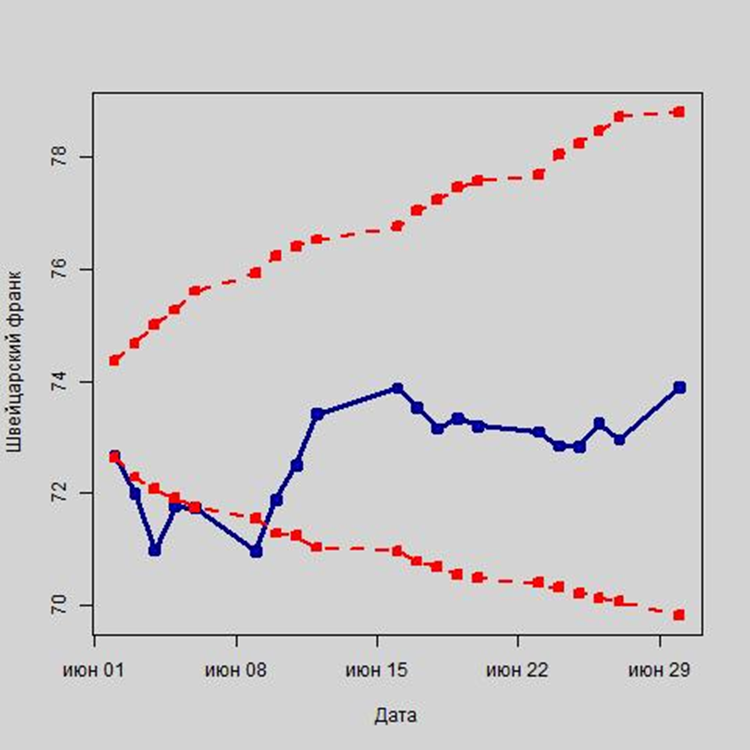

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце июня т. г. должен был быть не ниже 69,8323 руб. и не выше 78,8040 руб., ну а фактический официальный курс этой валюты оказался равен 73,8974 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс франка достиг своего локального максимума 30.06.2020 г., когда он равнялся 73,8974 руб., а до своего локального минимума валюта упала 09.06.2020 г., когда ее курс равнялся 70,9738 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение июня т. г. курс швейцарского франка вырос с 73,4475 руб. до 73,8974 руб. или на 0,61 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 71,6675 руб. + 0,0983 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Таким образом в течение июня т. г. курс швейцарского франка в среднем ежедневно рос на 9,8 коп. при расчетном исходном уровне, равном 71,67 руб. Следовательно, по этой валюте в прошлом месяце наблюдался повышательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 44,7 % динамики курса валюты, то есть этот тренд можно считать слабым. При этом значимость коэффициента ежедневного роста швейцарского франка равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле ? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,97 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 51,8 % случаях приводил к снижению франка, а в 48,2 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса франка, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс швейцарского франка 31 июля 2020 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 74,9256 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 69,8035 руб., а верхняя – 80,0477 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. равен 1,7300 руб., а для 31 июля 2020 г. – 10,2442 руб.

Таблица 7. Прогноз по курсу швейцарского франка на июль 2020 г.

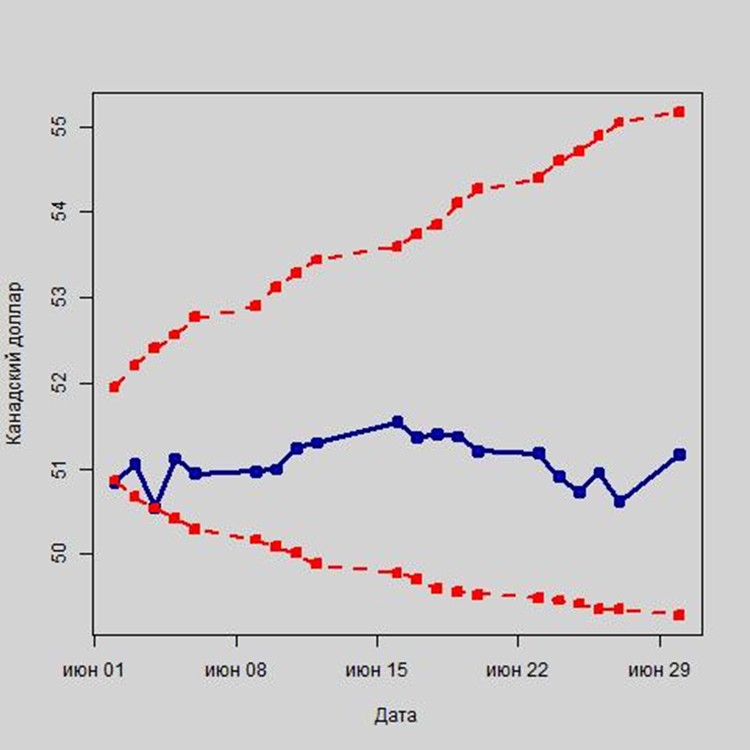

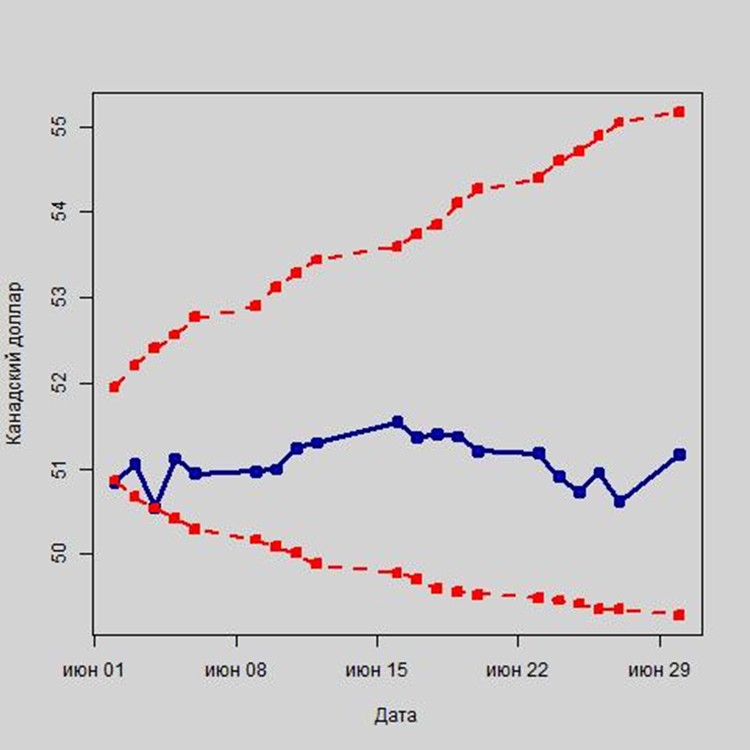

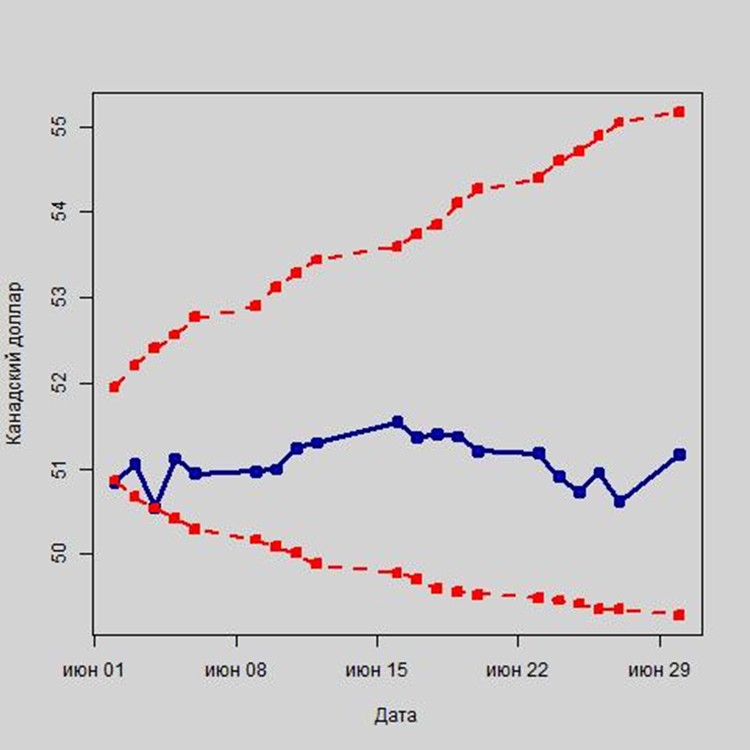

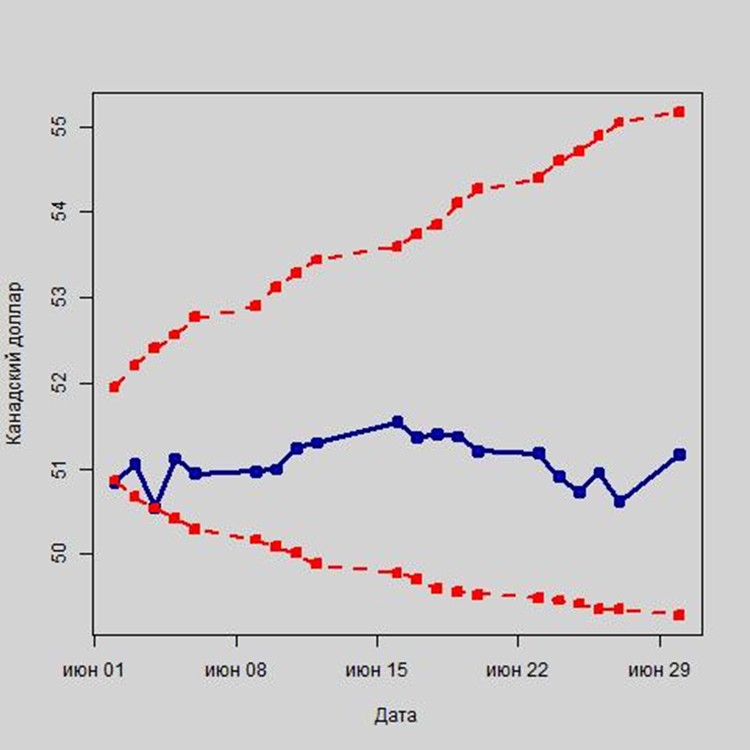

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце июня т. г. должен был быть не ниже 49,2901 руб. и не выше 55,1677 руб., ну а фактический официальный курс этой валюты оказался равен 51,1677 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 16 июня 2020 г., когда он равнялся 51,5450 руб., а до своего локального минимума валюта падала 04.06.2020 г., когда ее курс равнялся 50,5483 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение июня т. г. курс канадского доллара упал с 51,3850 руб. до 51,1677 руб. или на 0,42 %. Однако регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 51,0437 руб. + 0,0028 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Таким образом, судя по формуле, в течение июня т. г. курс канадского доллара в среднем ежедневно рос на 0,3 коп. при расчетном исходном уровне, равном 51,0437 руб. Но сделать вывод о том, что по этой валюте в прошлом месяце наблюдался устойчивый повышательный тренд нельзя, поскольку коэффициентом детерминации уравнения тренда объясняется лишь 0,4 % динамики курса валюты, то есть этот тренд можно считать очень слабым (противоречие между формулой и итогами месяца объясняется тем, что в начале июня канадский доллар резко упал, а затем чаще рос, чем падал). Причем, значимость коэффициента ежедневного роста канадского доллара равна 0,80, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в июле ? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -0,57 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 54,6 % случаях приводил к падению курса канадского доллара, а в 45,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса канадского доллара, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс канадского доллара 31 июля 2020 г. Согласно точечному прогнозу, курс канадского доллара будет равен 52,0390 руб., в соответствии с интервальным прогнозом нижняя граница курса доллара составит 48,8364 руб., а верхняя – 55,2415 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. равен 1,0831 руб., а для 31 июля 2020 г. – 6,4051руб.

Таблица 8. Прогноз по курсу канадского доллара на июль 2020 г.

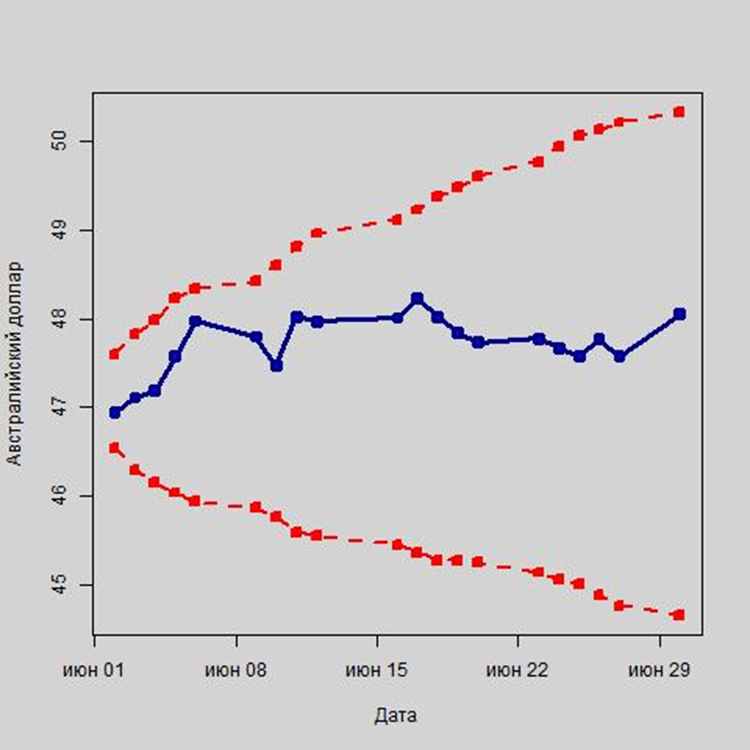

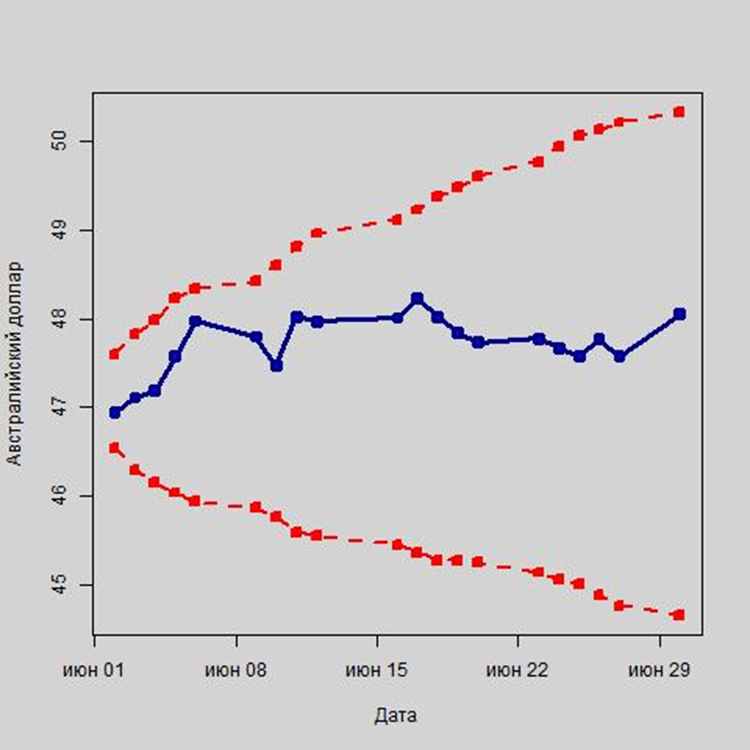

Прогнозы по курсу австралийского доллара

Судя по графику на рис. 9, курс австралийского доллара в конце июня т. г. должен был быть не ниже 44,653 руб. и не выше 50,3313 руб., ну а фактический официальный курс этой валюты оказался равен 48,0495 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 17.06.2020 г., когда он равнялся 48,2268 руб., а до своего локального минимума валюта падала 02.06.2020 г., когда ее курс равнялся 46,9367 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение июня т. г. курс австралийского доллара вырос с 47.0642 руб. до 48,0495 руб. или на 2,09 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 47,4323 руб. + 0,0268 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня июня т. г.=1.

Следовательно, в течение июня т. г. курс австралийского доллара в среднем ежедневно рос на 2,7 коп. при расчетном исходном уровне, равном 47,43 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд. Правда, коэффициентом детерминации этого уравнения объясняется лишь 21,8 % динамики курса валюты, то есть этот тренд можно считать очень слабым. При этом значимость коэффициента ежедневного роста австралийского доллара равна 0,04, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле ? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,29 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 58,4 % случаях способствовал снижению курса австралийского доллара, а в 41,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса австралийского доллара, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс австралийского доллара 31 июля 2020 г. Согласно точечному прогнозу, курс австралийского доллара будет равен 48,5200 руб., в соответствии с интервальным прогнозом нижняя граница курса австралийского доллара составит 45,3615 руб., а верхняя – 51,6784 руб.

При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. составит 1,0570 руб., а для 31 июля 2020 г. – 6,3169 руб.

Таблица 9. Прогноз по курсу австралийского доллара на июль 2020 г.

Во всяком случае макроэкономическая политика Банка России сегодня нацелена на ослабление кредитно-денежной политики, с тем чтобы вывести экономику из коронавирусного кризиса, а, следовательно, сильный рубль в его планы пока не входит. К тому же, несмотря на достигнутое соглашение ОПЕК+, рост цен на нефть в июне по сравнению с маем замедлился, что делает весьма проблематичным их повышение в будущем месяце, а потому и укрепление рубля к концу июля. Впрочем, «бычий» тренд в июле для рубля полностью не исключается, но только в том случае, если постепенно выходящая из карантина мировая экономика создаст дополнительный спрос на углеводородное сырье …

Банк России взял курс на «урезание» ключевой ставки

В прошлом материале Рухнет ли рубль после обвала ключевой ставки автор этих строк высказал опасение, что резкое снижение ключевой ставки может привести к ослаблению рубля, еще не совсем оправившегося после своей недавней обвальной девальвации. Опасения эти были вызваны тем, что еще 22 мая т. г. на пресс-конференции глава Банка России Эльвира Набиуллина заявила о достаточно высокой, хотя и не 100% вероятности снижения через месяц ключевой ставки сразу на один процентный пункт.

И, действительно, 19 июня 2020 г. Совет директоров Банка России принял решение снизить ключевую ставку – с 5,5% до 4,5% годовых, обосновав этот шаг таким образом: «Дезинфляционные факторы действуют сильнее, чем ожидалось ранее, в связи с большей длительностью ограничительных мер в России и в мире. Влияние краткосрочных проинфляционных факторов в основном исчерпано. Риски для финансовой стабильности, связанные с ситуацией на глобальных финансовых рынках, уменьшились. Инфляционные ожидания населения и бизнеса снизились. В этих условиях существует риск значимого отклонения инфляции вниз от цели 4% в 2021 году. Принятое решение по ключевой ставке направлено на ограничение этого риска и удержание инфляции вблизи 4%».

Анализируя динамику валютного рынка, можно прийти к выводу, что наши опасения по поводу ослабления рубля из-за резкого снижения ключевой ставки оправдались лишь отчасти. На следующий день после заявления главы ЦБ РФ о высокой вероятности снижения ключевой ставки на один процентный пункт, курс доллара США вырос к рублю на 1,35%, евро – на 0,83%, йены – 1,57%, фунта стерлингов – на 1,12%, швейцарского франка – 0,80%, канадского доллара – 0,64% и австралийского доллара – 0,65%. А вот после того, как Совет директоров Центробанка принял 19 июня анонсированное месяц назад Эльвирой Набиуллиной решение, валютный рынок на это событие уже никак не отреагировал, поскольку данная информация для него не оказалась неожиданной.

По оценке Центробанка, на 15 июня 2020 г. годовая инфляция в РФ составила около 3,1%, а в ближайшие месяцы динамику потребительских цен будет дополнительно сдерживать укрепление рубля, наблюдавшееся в мае – начале июня на фоне стабилизации мировых финансовых рынков и роста цен на нефть. Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 24 июля 2020 г.

Причем, есть некоторая вероятность, что ключевую ставку могут снова снизить, о чем говорится в пресс-релизе, размещенном на сайте ЦБ РФ: «При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков».

На пресс-конференции, состоявшейся 19 июня, глава Банка России на вопрос о том, будет ли 24 июля снижена ключевая ставка, не дала определенного ответа: «Действительно, мы будем рассматривать целесообразность снижения ставки в зависимости от той информации, которую мы будем получать, в зависимости от уточнения прогнозов. Вполне возможна и пауза, но возможно и снижение ставки».

Тренд на удорожание нефти стал неустойчивым и замедляется

В прошлой публикации автор писал о том, что рост в мае коммерческих запасов нефти в США давал негативный сигнал рынку, а динамика цен, измеренная с помощью параболического тренда, характеризовалась их замедлением со скоростью -8,45 цента в один торговый день. Если бы этот тренд сохранился, то за счет отрицательного ускорения цены на нефть могли бы начать падать уже в первых числах июня. Однако производителям нефти в начале июня удалось переломить эту негативную тенденцию. Страны ОПЕК+ на министерской встрече 6 июня 2020 г. договорились о продлении действия соглашения о сокращении добычи на уровне 9,7 млн баррелей в сутки до конца июля, в то время как ранее предполагалось, что с первых чисел июля эта цифра будет снижена до 7,7 млн баррелей в сутки.

В результате по итогам июня на мировом рынке нефти наблюдался хотя и неустойчивый повышательный тренд. За период с 01.06.2020 г. по 23.06.2020 г. цена на нефть марки Brent выросла с 36,74 долл. до 42,72 долл. за баррель или на 16,28 %. С конца мая по конец июня цена на нефть находилась на своем локальном максимуме 22 июня 2020 г., когда она равнялась 43,20 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 1 июня 2020 г., когда равнялась 36,74 долл. за баррель.

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 01.06.2020 г. прогнозировалось в пределах от 34,77 долл. и до 40,32 долл. за баррель, а по данным на 23.06.2020 г. цены уже прогнозировались в диапазоне от 39,69 долл. до 45,24 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее июньский тренд может быть описан следующей формулой:

Y = 37,238 долл. + 0,308 долл. * t

Где t – порядковый номер торгового дня, начиная с 01.06.2020 г.=1.

Иначе говоря, с 01.06.2020 г. и по 23.06.2020 г. цена на нефть марки Brent в среднем ежедневно повышалась на 0,308 цента при расчетном начальном уровне, равном 37,24 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд. Причем, судя по коэффициенту детерминации, объясняющему 64,8 % динамики цен на нефть, этот тренд по своей силе можно считать средним. При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым. (Статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

На рис 1 приведены данные по нефтяному рынку за период с 01.06.2020 г. по 23.06.2020 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов июня по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 3,0 %.

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов июня. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 37,5 %, то есть тренд нельзя назвать устойчивым. (Индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли).

Сохранится ли этот тренд в июле? Согласно информации, опубликованной в 29 июня 2020 г. Управлением энергетической информации (The U.S. Energy Information Administration), коммерческие запасы нефти в США растут уже три недели подряд. В целом за период с 29 мая по 19 июня (данные поступают с недельной задержкой) выросли с 532,345 млн баррелей до 540,722 млн баррелей или на 8,377 млн баррелей. Тем самым по уровню этих запасов побит очередной американский рекорд, что делает весьма сомнительным дальнейший устойчивый рост цен на нефть. Причем, судя по коэффициенту детерминации, объясняющему 64,8 % динамики цен на нефть, текущий повышательный тренд на рынке нефти нельзя считать сильным.

Вместе с тем не исключено, что участники соглашения ОПЕК+ в случае нового спада на рынке в конце июля-начале августа т. г. могут вновь продлить действие соглашения о сокращении добычи на уровне 9,7 млн баррелей в сутки, например, до конца августа, либо на более длительный срок. В пользу большей стабильности нефтяных цен свидетельствует и постепенный выход из карантина большинства стран, что повышает спрос на углеводородное сырье. Кроме того, сезонный фактор в июле также может сыграть на повышение. По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по июнь 2020 г., сезонный фактор обычно способствовал в июле росту цен на нефть в среднем на 3,7 %. В целом же за последние 20 лет сезонный фактор в июле 53,9 % случаях приводил к росту цен на нефть, а в 46,1 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Июньская доходность по валютам

Посмотрим, как повышательный тренд на рынке нефти в июне повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, 0,234, 0,474, 0,619, -0,025, 0,666, 0,121 и 0,393. (Отрицательная корреляция говорит о том, что рост или снижение цен на нефть приводил, соответственно, к снижению или росту стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть). Судя по коэффициентам, с 1 июня по 23 июня между ростом цен на нефть и курсами инвалют к рублю в большинстве случаев(за исключением швейцарского франка) наблюдалась положительная корреляция, что обычно не характерно для валютного рынка.

В то время за 10 последних торговых дня июня, когда рост цен на рынке нефти замедлился (и три дня подряд падал), величина корреляции между фьючерсными ценами на нефть и динамикой валют стала отрицательной. При этом коэффициент корреляции между фьючерсными ценами на нефть и курсом доллара США оказался равен -0,710, курсом евро = -0,704, йены = -0,536, фунта стерлингов = -0,721, швейцарского франка = -0,618, канадского доллара = -0,526 и австралийского доллара = -0,689.

Судя по таблице № 1, в целом за июнь относительно лучшие результаты были получены владельцами австралийского доллара, поскольку доходность по этой валюте составила 2,09 %, в то время как относительно худшие результаты – у тех, кто сделал ставку на доллар США, так как доходность по этой валюте оказалась отрицательной и равна = -1,13 %.

В таблице №1 также представлены также индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у фунта стерлингов, величина которого равнялась -19,64 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в июне был у швейцарского франка, величина которого равнялась 66,87 %. В целом по итогам июня средний индекс силы краткосрочного тренда по семи валютам оказался равен 34,5 %, в то время как по итогам мая он находился на уровне -90,6 %, то есть вырос на 125,05 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировала йена, величина которого равнялась 61,56 %. А вот наиболее высокий индекс силы долгосрочного тренда был у фунта стерлингов, величина которого равнялась 82,59 %.

В целом по итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен 67,8 %, в то время как по итогам мая он находился на уровне 62,8 %, то есть вырос на 5,0 процентных пункта. Таким образом индексы силы долгосрочного тренда в силу специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке немного снизилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 0,71 %, в то время как по итогам мая она составила 0,73 %, то есть упала на 0,02 процентных пункта. При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у фунта стерлингов, величина колебаний которого равнялась 0,53 %. Соответственно, наиболее высоким стандартное отклонение в июне было у йены, величина колебаний которого достигла 1,00 %.

Таблица 1. Рыночная статистика доходности и риска по ведущим мировым валютам за июнь 2020 г.

Прогнозируемая доходность мировых валют на конец июля 2020 года

Теперь давайте посмотрим, каким будут курсы ведущих мировых валют на конец июля текущего года, а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 1999 года по июнь 2020 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня … и так далее вплоть до торгового дня конца месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец июля т. г. представлена в таблице 2. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце июля (по сравнению с концом июня ) может оказаться в диапазоне от -5,20 % до 8,78 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице 2 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов.

Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадского доллара, величина колебаний которого равняется 12,52 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 16,75 процентным пунктам.

Таблица 2. Ожидаемая доходность на конец июль 2020 г.

Прогнозы по курсу доллара США

Согласно нашему прогнозу, составленному в конце мая, курс доллара США в конце июня т. г. должен был быть не ниже 67,6626 руб. и не выше 76,0873 руб., в то время как фактически официальный курс американского доллара оказался равен 69,9513 руб., то есть в рамках прогноза. См. график на рис. 3.

При этом в ходе минувшего месяца курс доллара США 16.06.2020 г. находился на своем локальном максимуме, когда он равнялся 70,395 руб., а до своего локального минимума валюта упала 09.06.2020 г., когда ее курс равнялся 68,3123 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение июня курс доллара США упал с 70,752 руб. до 69,9513 руб. или на -1,13 %. Однако регрессионный анализ ежедневной динамики курса доллара показывает, что его июньский тренд может быть описан следующей формулой:

Y = 68,8326 руб. + 0,0347 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Иначе говоря, из уравнения следует, что в течение июня т. г. курс доллара США в среднем ежедневно рос на 3,5 коп. при расчетном исходном уровне, равном 68,8326 руб. То есть при фактическом снижении курсовой стоимости доллара из формулы следует, что по этой валюте в прошлом месяце наблюдался повышательный тренд. Это парадоксальное противоречие связано с том, что коэффициентом детерминации уравнения тренда объясняется лишь 13,50 % динамики курса валюты, то есть этот тренд можно считать очень слабым. В то время как значимость коэффициента уравнения регрессии, характеризующего ежедневный рост цен курса доллара США, оказалась равна 0,11, поэтому данный коэффициент можно считать статистически незначимым.

Каким будет тренд по доллару США в июле ? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в июле снижению курса доллара в среднем на -1,27 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 57,1 % случаях приводил к снижению курса доллара США, а в 42,90 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса доллара США, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс доллара США на конец июля т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 3. Согласно точечному прогнозу, курс доллара на 31 июля 2020 г. будет равен 71,2012 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 66,3106 руб., а верхняя – 76,0917 руб.

В то время как 1 июля 2020 г., согласно точечному прогнозу, курс доллара США будет равен 69,9698 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 69,1959 руб., а верхняя – 70,7436 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 1 июля 2020 г. равен 1,5477 руб., а для 31.07.2020 г. – 9,7811 руб.

Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах 3-9.

Таблица 3. Прогноз по курсу доллара США на июль 2020 г.

Прогнозы по курсу евро

Судя по графику на рис. 4, курс евро в конце июня т. г. должен был быть не ниже 74,8741 руб. и не выше – 84,5349 руб., в то время как фактически официальный курс евро оказался равен 78,6812 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс евро достиг своего локального максимума 16.06.2020, когда он равнялся 79,1451 руб., а до своего локального минимума валюта упала 04.06.2020, когда ее курс равнялся 76,6243 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение июня т. г. курс евро вырос с 78,5489 руб. до 78,6812 руб. или на 0,17 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его июньский тренд может быть описан следующей формулой:

Y = 77,3452 руб. + 0,0516 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Иначе говоря, в течение июня т. г. курс евро в среднем ежедневно рос на 5,2 коп. при расчетном исходном уровне, равном 77,35 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 20,6 % динамики курса валюты, то есть этот тренд можно считать очень слабым по силе. В то время как значимость коэффициента ежедневного роста курса евро оказалась равна 0,04, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд по евро в июле ? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в июле сезонный фактор способствует снижению курса евро среднем на 0,96 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в январе в 56,1 % случаях приводил к снижению курса евро, а в 43,9 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса евро, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс евро 31 июля 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 4. Согласно точечному прогнозу, курс евро на 31.07.2020 г. будет равен 79,8822 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 74,4175 руб., а верхняя – 85,3468 руб.

В то время как на 01.07.2020 г., согласно точечному прогнозу, курс евро будет равен 78,7302 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 77,8296 руб., а верхняя – 79,6307 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.07.2020 г. равен 1,8011 руб., а для 31.07.2020 г. – 10,9293 руб.

Таблица 4. Прогноз по курсу евро на июль 2020 г.

Прогнозы по курсу йены

Судя по графику на рис. 5, курс йены в конце июня т. г. должен был быть не ниже 62,4855 руб. и не выше 70,7771 руб., ну а фактически официальный курс йены оказался равен 65,2683 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс йены достиг своего локального максимума 16.06.2020 г., когда он равнялся 65,5691 руб., а до своего локального минимума валюта упала 09.06.2020 г., когда ее курс равнялся 62,3657 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение июня т. г. курс йены упал с 65,9539 руб. до 65,2683 руб. или на -1,04 %. Однако регрессионный анализ ежедневной динамики курса йены показывает, что его июньский тренд может быть описан следующей формулой:

Y = 63,3634 руб. + 0,0904 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Судя по уравнению, в течение июня т. г. курс йены в среднем ежедневно рос на 9,0 коп. при расчетном исходном уровне, равном 63,36 руб. Таким образом, согласно нашей формуле, по йене в прошлом месяце наблюдался повышательный тренд, но по факту это не так (противоречие между формулой и итогами месяца объясняется тем, что в начале июня йена резко упала, а затем чаще росла, чем падала). Поскольку коэффициентом детерминации уравнения объясняется лишь 34,9 % динамики курса валюты, то есть этот тренд можно считать слабым. Правда, значимость коэффициента регрессии в этом уравнении оказалась равна 0,01, то есть данный коэффициент можно считать статистически значимым.

Какой будет тренд у йены в июле ? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в июле сезонный фактор способствует снижению на -1,48 %. Причем, в целом за весь 20-летний период сезонный фактор в июле в 56,3 % случаях приводил к падению курса йены, а в 43,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса йены, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс йены 31 июля 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице 5. Согласно точечному прогнозу, курс йены на 31 июля 2020 г. будет равен 66,1627 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 61,4470 руб., а верхняя – 70,8784 руб.

В то время как 01.07.2020 г., согласно точечному прогнозу, курс йены будет равен 65,3274 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 64,4340 руб., верхняя – 66,2207 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.07.2020 г. равен 1,7867 руб., а для 31 июля 2020 г. – 9,4314 руб.

Таблица 5. Прогноз по курсу йены на июль 2020 г.

Прогнозы по курсу фунта стерлингов

Судя по графику на рис. 6, курс фунта стерлингов в конце июня т. г. должен был быть не ниже 81,1909 руб. и не выше 93,9568 руб., ну а фактический официальный курс этой валюты оказался равен 86,3619 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 16.06.2020 г., когда он равнялся 88,2613 руб., а до своего локального минимума валюта упала 27.06.2020 г., когда ее курс равнялся 85,7607 руб.

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение июня т. г. курс фунта стерлингов упал с 87.0603 руб. до 86,3619 руб. или на -0,80 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 87,0021 руб. -0,0240 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Согласно нашей формуле, в течение июня т. г. курс фунта стерлингов в среднем ежедневно снижался на 2,4 коп. при расчетном исходном уровне, равном 87,00 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. Правда, коэффициентом детерминации уравнения тренда объясняется лишь 3,9 % динамики курса валюты, то есть этот тренд можно считать очень слабым. В то время как значимость коэффициента регрессии в этом уравнении оказалась равна 0,41, то есть этот коэффициент можно считать статистически незначимым.

Каким будет тренд в июле? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -0,45 %. За весь 20-летний период в июле в 62,4 % случаях курс британской валюты снижался, а в 37,6 % случаях в этом месяце наблюдался противоположный тренд. Впрочем, динамику фунта, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс британского фунта 31 июля 2020 г. Согласно точечному прогнозу, курс фунта стерлингов тогда будет равен 86,9383 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 79,7054 руб., а верхняя – 94,1712 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. равен 2,2633 руб., а для 31 июля 2020 г. – 14,4658 руб.

Таблица 6. Прогноз по курсу фунта стерлингов на июль 2020 г.

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце июня т. г. должен был быть не ниже 69,8323 руб. и не выше 78,8040 руб., ну а фактический официальный курс этой валюты оказался равен 73,8974 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс франка достиг своего локального максимума 30.06.2020 г., когда он равнялся 73,8974 руб., а до своего локального минимума валюта упала 09.06.2020 г., когда ее курс равнялся 70,9738 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение июня т. г. курс швейцарского франка вырос с 73,4475 руб. до 73,8974 руб. или на 0,61 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 71,6675 руб. + 0,0983 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Таким образом в течение июня т. г. курс швейцарского франка в среднем ежедневно рос на 9,8 коп. при расчетном исходном уровне, равном 71,67 руб. Следовательно, по этой валюте в прошлом месяце наблюдался повышательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 44,7 % динамики курса валюты, то есть этот тренд можно считать слабым. При этом значимость коэффициента ежедневного роста швейцарского франка равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле ? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,97 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 51,8 % случаях приводил к снижению франка, а в 48,2 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса франка, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс швейцарского франка 31 июля 2020 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 74,9256 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 69,8035 руб., а верхняя – 80,0477 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. равен 1,7300 руб., а для 31 июля 2020 г. – 10,2442 руб.

Таблица 7. Прогноз по курсу швейцарского франка на июль 2020 г.

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце июня т. г. должен был быть не ниже 49,2901 руб. и не выше 55,1677 руб., ну а фактический официальный курс этой валюты оказался равен 51,1677 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 16 июня 2020 г., когда он равнялся 51,5450 руб., а до своего локального минимума валюта падала 04.06.2020 г., когда ее курс равнялся 50,5483 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение июня т. г. курс канадского доллара упал с 51,3850 руб. до 51,1677 руб. или на 0,42 %. Однако регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 51,0437 руб. + 0,0028 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Таким образом, судя по формуле, в течение июня т. г. курс канадского доллара в среднем ежедневно рос на 0,3 коп. при расчетном исходном уровне, равном 51,0437 руб. Но сделать вывод о том, что по этой валюте в прошлом месяце наблюдался устойчивый повышательный тренд нельзя, поскольку коэффициентом детерминации уравнения тренда объясняется лишь 0,4 % динамики курса валюты, то есть этот тренд можно считать очень слабым (противоречие между формулой и итогами месяца объясняется тем, что в начале июня канадский доллар резко упал, а затем чаще рос, чем падал). Причем, значимость коэффициента ежедневного роста канадского доллара равна 0,80, то есть данный коэффициент можно считать статистически незначимым.

Сохранится ли этот тренд в июле ? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -0,57 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 54,6 % случаях приводил к падению курса канадского доллара, а в 45,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса канадского доллара, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс канадского доллара 31 июля 2020 г. Согласно точечному прогнозу, курс канадского доллара будет равен 52,0390 руб., в соответствии с интервальным прогнозом нижняя граница курса доллара составит 48,8364 руб., а верхняя – 55,2415 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. равен 1,0831 руб., а для 31 июля 2020 г. – 6,4051руб.

Таблица 8. Прогноз по курсу канадского доллара на июль 2020 г.

Прогнозы по курсу австралийского доллара

Судя по графику на рис. 9, курс австралийского доллара в конце июня т. г. должен был быть не ниже 44,653 руб. и не выше 50,3313 руб., ну а фактический официальный курс этой валюты оказался равен 48,0495 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 17.06.2020 г., когда он равнялся 48,2268 руб., а до своего локального минимума валюта падала 02.06.2020 г., когда ее курс равнялся 46,9367 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение июня т. г. курс австралийского доллара вырос с 47.0642 руб. до 48,0495 руб. или на 2,09 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 47,4323 руб. + 0,0268 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня июня т. г.=1.

Следовательно, в течение июня т. г. курс австралийского доллара в среднем ежедневно рос на 2,7 коп. при расчетном исходном уровне, равном 47,43 руб. Таким образом по этой валюте в прошлом месяце наблюдался повышательный тренд. Правда, коэффициентом детерминации этого уравнения объясняется лишь 21,8 % динамики курса валюты, то есть этот тренд можно считать очень слабым. При этом значимость коэффициента ежедневного роста австралийского доллара равна 0,04, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле ? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,29 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 58,4 % случаях способствовал снижению курса австралийского доллара, а в 41,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд. Впрочем, динамику курса австралийского доллара, как и прочих прогнозируемых нами валют, в июле во многом будут определять цены на нефть, а не сезонный фактор.

Теперь давайте посмотрим, каким будет курс австралийского доллара 31 июля 2020 г. Согласно точечному прогнозу, курс австралийского доллара будет равен 48,5200 руб., в соответствии с интервальным прогнозом нижняя граница курса австралийского доллара составит 45,3615 руб., а верхняя – 51,6784 руб.

При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2020 г. составит 1,0570 руб., а для 31 июля 2020 г. – 6,3169 руб.

Таблица 9. Прогноз по курсу австралийского доллара на июль 2020 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба