ВТБ отчитался за сильное первое полугодие, улучшил прогнозы прибыли и обещает очень солидные дивиденды

Группа ВТБ объявила в пятницу, 30 июля, финансовые результаты по МСФО за 2-й квартал и I полугодие 2021 года. В первом полугодии 2021 года группа заработала рекордную чистую прибыль в размере 170,6 млрд рублей. Чистые процентные и чистые комиссионные доходы — продемонстрировали существенный рост, увеличившись год к году на 21% и 38% соответственно.

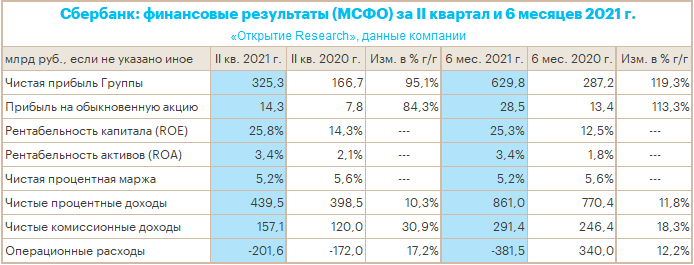

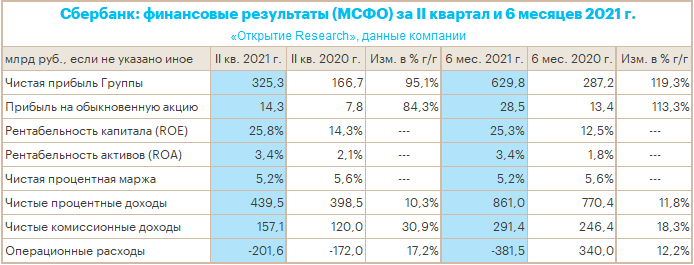

Для сравнения отчетность Сбербанка

Успешные результаты первого полугодия позволили повысить годовые ориентиры. Это второй пересмотр годовых прогнозов в сторону повышения в этом году. Ранее ВТБ повысил прогнозы в апреле по итогам сильного первого квартала.

Новые прогнозы на 2021 г.:

прогноз чистой прибыли повышен с 270 до 295 млрд рублей.

прогноз роста чистого комиссионного дохода повышен в 2 раза до 20% в годовом выражении

прогноз корпоративного кредитования повышен с 5–7% до 10–12%

прогноз корпоративного кредитования повышен 12–14% до 18–20%

прогноз роста чистой процентной маржи повышен с 3,5% до 3,7%

прогноз отношения расходов и доходов не изменился, остался на уровне 40%.

Дивиденды за 2021 г. могут измеряться трехзначной цифрой

ВТБ сохранил планы выплатить 50% прибыли по МСФО в качестве дивидендов по обыкновенным акциям. Дивиденды за 2021 г. могут измеряться трехзначной цифрой (то есть > 100 млрд руб.), отметил финансовый директор госбанка Дмитрий Пьянов. По его словам, выплата дивидендов может быть произведена двумя траншами, распределена на 2 квартала.

Напомним ВТБ на дивиденды по итогам работы в 2020 году направил 35,65 млрд рублей. Менеджмент рекомендовал выплатить на обыкновенные акции 18,15 млрд рублей. Это соответствовало 50% от чистой прибыли по МСФО.

На привилегированные акции 1-го типа было рекомендовано направить 7,18 млрд рублей.

На привилегированные акции 2-го типа было рекомендовано 10,32 млрд рублей

В совокупности 45% от чистой прибыли по МСФО).

Значительная часть капитала ВТБ существует в виде привилегированных акций двух типов. Дивиденды по ним определяются каждый год отдельно, каждый год они могут быть разными. От этого страдает привлекательность обыкновенных акций, так как инвесторы не понимают условий их выплат по отношению к владельцам привилегированных акций.

Комментарий «Открытие Research»

Михаил Шульгин, начальник отдела глобальных исследований «Открытие Брокер»

Месяц назад ВТБ опубликовал финансовые результаты по МСФО за май и 5 месяцев 2021 года. Уже тогда понятно, что банк идет с опережением собственного прогноза на 2021 год. Поэтому повышение прогноза годовой чистой прибыли стало, по сути, констатацией факта, ведь ожидания на уровне 270 млрд рублей объективно были слишком консервативными с учетом финансовых итогов первого полугодия.

Накануне по МСФО за первое полугодие отчитался Сбербанк. Можно однозначно утверждать, что для крупнейших российских финансовых институтов год складывается очень удачно. Однако ранее Дмитрий Пьянов заявлял, что II полугодие будет слабее с точки зрения финансовых показателей. В частности, ожидался рост объемов резервирования, которые в первые месяцы находятся на исторически невысоких уровнях, а также увеличения административно-управленческих расходов, которые пока по годовой динамике существенно отставали от инфляции. Но тем не менее новые прогнозные оценки по дивидендам, которые озвучил Пьянов, выглядят весьма позитивно и, не исключаем, не полностью позитивно отыграны в стоимости акций.

Акции ВТБ торгуются с коэффициентом P/BV для текущего года на уровне 0,32 против 1,17 у Сбербанка и P/E на уровне 3,1 против 6,03 у Сбербанка. Дивидендная доходность 8,29%, относительно 8,5% у «Сбера». На наш взгляд, акции ВТБ сохраняют за собой потенциал роста.

У нас есть актуальная идея по акциям ВТБ, цель 0,0674 руб. Также у нас есть актуальная идея по обыкновенным и привилегированным акциям Сбербанка. Однако здесь потенциал в значительной степени уже реализован, поэтому сохраняется рекомендация «на уровне рынка» по обыкновенным и привилегированным акциям «Сбера».

Динамика акций

Акции ВТБ по состоянию на 17:10 мск теряли в цене на 0,4% до 0,04816 руб. При этом индекс МосБиржи снижался на 0,85%, поэтому бумага смотрелась лучше рынка. Акции Сбербанка (обычка) росли на 1,1% до 306,47 руб. Соответственно, ВТБ смотрелся хуже основного конкурента.

С начала года акции ВТБ выросли на 27,7%, а акции Сбербанка — на 13%. При этом за последние 12 месяцев с текущей даты ВТБ подорожал на 24,7%, а Сбербанк на 41%.

По акциям ВТБ 6 рекомендаций «покупать», 0 — «продавать», 4 — «держать», свидетельствуют данные в терминале Bloomberg. 12-месячный консенсус-таргет 0,05743 руб., что на 19,3% выше текущей цены (0,04815 руб.).

Группа ВТБ объявила в пятницу, 30 июля, финансовые результаты по МСФО за 2-й квартал и I полугодие 2021 года. В первом полугодии 2021 года группа заработала рекордную чистую прибыль в размере 170,6 млрд рублей. Чистые процентные и чистые комиссионные доходы — продемонстрировали существенный рост, увеличившись год к году на 21% и 38% соответственно.

Для сравнения отчетность Сбербанка

Успешные результаты первого полугодия позволили повысить годовые ориентиры. Это второй пересмотр годовых прогнозов в сторону повышения в этом году. Ранее ВТБ повысил прогнозы в апреле по итогам сильного первого квартала.

Новые прогнозы на 2021 г.:

прогноз чистой прибыли повышен с 270 до 295 млрд рублей.

прогноз роста чистого комиссионного дохода повышен в 2 раза до 20% в годовом выражении

прогноз корпоративного кредитования повышен с 5–7% до 10–12%

прогноз корпоративного кредитования повышен 12–14% до 18–20%

прогноз роста чистой процентной маржи повышен с 3,5% до 3,7%

прогноз отношения расходов и доходов не изменился, остался на уровне 40%.

Дивиденды за 2021 г. могут измеряться трехзначной цифрой

ВТБ сохранил планы выплатить 50% прибыли по МСФО в качестве дивидендов по обыкновенным акциям. Дивиденды за 2021 г. могут измеряться трехзначной цифрой (то есть > 100 млрд руб.), отметил финансовый директор госбанка Дмитрий Пьянов. По его словам, выплата дивидендов может быть произведена двумя траншами, распределена на 2 квартала.

Напомним ВТБ на дивиденды по итогам работы в 2020 году направил 35,65 млрд рублей. Менеджмент рекомендовал выплатить на обыкновенные акции 18,15 млрд рублей. Это соответствовало 50% от чистой прибыли по МСФО.

На привилегированные акции 1-го типа было рекомендовано направить 7,18 млрд рублей.

На привилегированные акции 2-го типа было рекомендовано 10,32 млрд рублей

В совокупности 45% от чистой прибыли по МСФО).

Значительная часть капитала ВТБ существует в виде привилегированных акций двух типов. Дивиденды по ним определяются каждый год отдельно, каждый год они могут быть разными. От этого страдает привлекательность обыкновенных акций, так как инвесторы не понимают условий их выплат по отношению к владельцам привилегированных акций.

Комментарий «Открытие Research»

Михаил Шульгин, начальник отдела глобальных исследований «Открытие Брокер»

Месяц назад ВТБ опубликовал финансовые результаты по МСФО за май и 5 месяцев 2021 года. Уже тогда понятно, что банк идет с опережением собственного прогноза на 2021 год. Поэтому повышение прогноза годовой чистой прибыли стало, по сути, констатацией факта, ведь ожидания на уровне 270 млрд рублей объективно были слишком консервативными с учетом финансовых итогов первого полугодия.

Накануне по МСФО за первое полугодие отчитался Сбербанк. Можно однозначно утверждать, что для крупнейших российских финансовых институтов год складывается очень удачно. Однако ранее Дмитрий Пьянов заявлял, что II полугодие будет слабее с точки зрения финансовых показателей. В частности, ожидался рост объемов резервирования, которые в первые месяцы находятся на исторически невысоких уровнях, а также увеличения административно-управленческих расходов, которые пока по годовой динамике существенно отставали от инфляции. Но тем не менее новые прогнозные оценки по дивидендам, которые озвучил Пьянов, выглядят весьма позитивно и, не исключаем, не полностью позитивно отыграны в стоимости акций.

Акции ВТБ торгуются с коэффициентом P/BV для текущего года на уровне 0,32 против 1,17 у Сбербанка и P/E на уровне 3,1 против 6,03 у Сбербанка. Дивидендная доходность 8,29%, относительно 8,5% у «Сбера». На наш взгляд, акции ВТБ сохраняют за собой потенциал роста.

У нас есть актуальная идея по акциям ВТБ, цель 0,0674 руб. Также у нас есть актуальная идея по обыкновенным и привилегированным акциям Сбербанка. Однако здесь потенциал в значительной степени уже реализован, поэтому сохраняется рекомендация «на уровне рынка» по обыкновенным и привилегированным акциям «Сбера».

Динамика акций

Акции ВТБ по состоянию на 17:10 мск теряли в цене на 0,4% до 0,04816 руб. При этом индекс МосБиржи снижался на 0,85%, поэтому бумага смотрелась лучше рынка. Акции Сбербанка (обычка) росли на 1,1% до 306,47 руб. Соответственно, ВТБ смотрелся хуже основного конкурента.

С начала года акции ВТБ выросли на 27,7%, а акции Сбербанка — на 13%. При этом за последние 12 месяцев с текущей даты ВТБ подорожал на 24,7%, а Сбербанк на 41%.

По акциям ВТБ 6 рекомендаций «покупать», 0 — «продавать», 4 — «держать», свидетельствуют данные в терминале Bloomberg. 12-месячный консенсус-таргет 0,05743 руб., что на 19,3% выше текущей цены (0,04815 руб.).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба