ФРС не станет обращать внимания на сигналы SOS от рынка акций.

Проворная и несговорчивая. Такой увидели финансовые рынки ФРС в ходе пресс-конференции Джерома Пауэлла по итогам январской встречи FOMC. В отличие от 2015-го, когда центробанк сдвинул дату первого повышения ставки по федеральным фондам из-за проблем в Китае, нынче он не собирается обращать внимания ни на Омикрон, ни на обвал фондовых индексов США, ни на возможное вторжение России в Украину. Комитет по операциям на открытом рынке намерен повысить ставку на заседании в марте, если для этого будут созданы условия. Точка. Монетарной рестрикции быть!

По словам Пауэлла, есть риск, что наблюдаемая в настоящее время высокая инфляция продлится долго, есть риск, что она пойдет еще выше. Председатель ФРС отметил, что большинство членов FOMC считает, что рынок труда находится в состоянии полной занятости. Речь идет о высоком уровне занятости в сочетании с ценовой стабильностью. Такого же мнения придерживается и он лично.

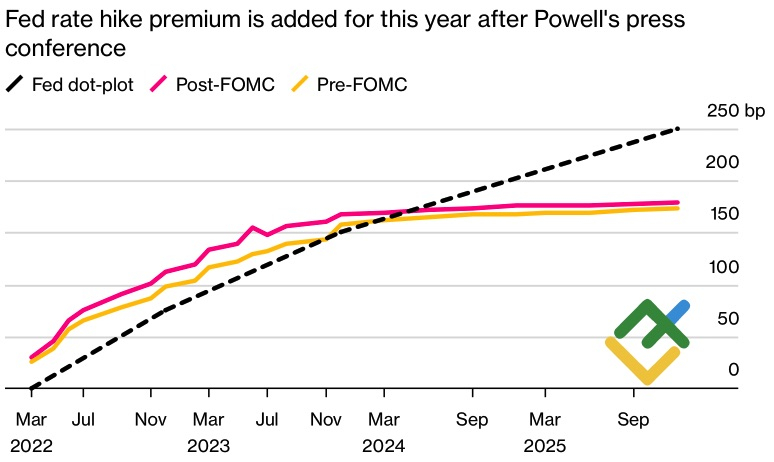

Высокая инфляция и крепкий рынок труда – именно эти условия необходимы для повышения ставки по федеральным фондам, поэтому ее рост в марте – дело решенное. При этом выступление Пауэлла, которое JP Morgan назвал самым «ястребиным» из всех за время нахождения на посту главы Федрезерва, позволило деривативам поднять ожидания роста расходов по займам на 115 б.п. в 2022. Речь идет о более чем четырех актах монетарной рестрикции.

Динамика ожиданий роста ставки ФРС

Джером Пауэлл уклонился от ответов на вопросы, стоит ли ожидать повышения ставки сразу на 50 б.п. в марте, чего не происходило с 2001, и не станет ли ФРС ужесточать денежно-кредитную политику на каждой своей встрече, чего не наблюдалось с 2006. Вместо этого он заявил, что центробанк должен быть скромным и проворным. После его спича срочный рынок увеличил вероятность трех актов монетарной рестрикции к июню с 45% до 60%.

Если Федрезерв намерен поднять затраты по займам в марте, мае и июне, а инфляция при этом продолжит находиться на высоком уроне, ничто не удержит регулятора от продолжения цикла во второй половине года. 7 повышений ставки могут стать реальностью, а это уже совсем другая история для доллара США. Его поклонники рассчитывали на 3-4, а тут такой подарок! Неудивительно, что пара EUR/USD рухнула к нижней границе торгового диапазона 1,122-1,138, реализовав озвученные ранее прогнозы о достижении уровней 1,127 и 1,122.

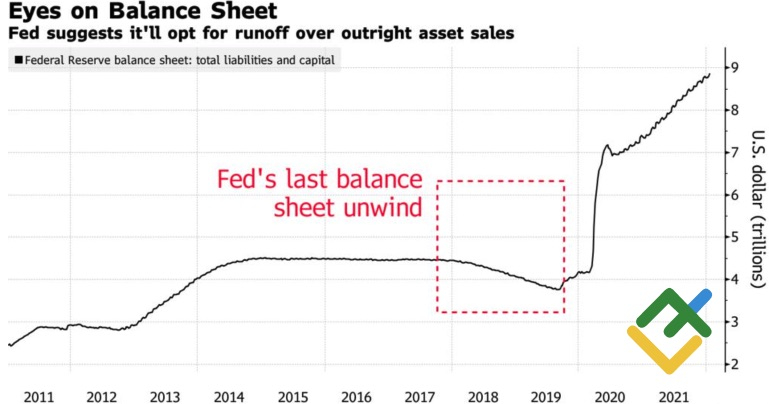

Джером Пауэлл подчеркнул, что основным инструментом борьбы с инфляцией является ставка по федеральным фондам. Решение о сокращении баланса будет принято после ее первого повышения. При этом ФРС придерживается мнения, что этот процесс должен протекать в форме прекращения реинвестирования облигаций, а не их продажи.

Динамика баланса ФРС

Таким образом, рынки убедились в намерении Федрезерва действовать агрессивно, что вылилось в падение фондовых индексов и в самое быстрое ралли доходности 2-летних казначейских облигаций США с марта 2020. Американский доллар укрепился против основных мировых валют, при этом неспособность EUR/USD зацепиться за уровень 1,122 усиливает риски продолжения нисходящего тренда в направлении 1,115 и 1,11.

Проворная и несговорчивая. Такой увидели финансовые рынки ФРС в ходе пресс-конференции Джерома Пауэлла по итогам январской встречи FOMC. В отличие от 2015-го, когда центробанк сдвинул дату первого повышения ставки по федеральным фондам из-за проблем в Китае, нынче он не собирается обращать внимания ни на Омикрон, ни на обвал фондовых индексов США, ни на возможное вторжение России в Украину. Комитет по операциям на открытом рынке намерен повысить ставку на заседании в марте, если для этого будут созданы условия. Точка. Монетарной рестрикции быть!

По словам Пауэлла, есть риск, что наблюдаемая в настоящее время высокая инфляция продлится долго, есть риск, что она пойдет еще выше. Председатель ФРС отметил, что большинство членов FOMC считает, что рынок труда находится в состоянии полной занятости. Речь идет о высоком уровне занятости в сочетании с ценовой стабильностью. Такого же мнения придерживается и он лично.

Высокая инфляция и крепкий рынок труда – именно эти условия необходимы для повышения ставки по федеральным фондам, поэтому ее рост в марте – дело решенное. При этом выступление Пауэлла, которое JP Morgan назвал самым «ястребиным» из всех за время нахождения на посту главы Федрезерва, позволило деривативам поднять ожидания роста расходов по займам на 115 б.п. в 2022. Речь идет о более чем четырех актах монетарной рестрикции.

Динамика ожиданий роста ставки ФРС

Джером Пауэлл уклонился от ответов на вопросы, стоит ли ожидать повышения ставки сразу на 50 б.п. в марте, чего не происходило с 2001, и не станет ли ФРС ужесточать денежно-кредитную политику на каждой своей встрече, чего не наблюдалось с 2006. Вместо этого он заявил, что центробанк должен быть скромным и проворным. После его спича срочный рынок увеличил вероятность трех актов монетарной рестрикции к июню с 45% до 60%.

Если Федрезерв намерен поднять затраты по займам в марте, мае и июне, а инфляция при этом продолжит находиться на высоком уроне, ничто не удержит регулятора от продолжения цикла во второй половине года. 7 повышений ставки могут стать реальностью, а это уже совсем другая история для доллара США. Его поклонники рассчитывали на 3-4, а тут такой подарок! Неудивительно, что пара EUR/USD рухнула к нижней границе торгового диапазона 1,122-1,138, реализовав озвученные ранее прогнозы о достижении уровней 1,127 и 1,122.

Джером Пауэлл подчеркнул, что основным инструментом борьбы с инфляцией является ставка по федеральным фондам. Решение о сокращении баланса будет принято после ее первого повышения. При этом ФРС придерживается мнения, что этот процесс должен протекать в форме прекращения реинвестирования облигаций, а не их продажи.

Динамика баланса ФРС

Таким образом, рынки убедились в намерении Федрезерва действовать агрессивно, что вылилось в падение фондовых индексов и в самое быстрое ралли доходности 2-летних казначейских облигаций США с марта 2020. Американский доллар укрепился против основных мировых валют, при этом неспособность EUR/USD зацепиться за уровень 1,122 усиливает риски продолжения нисходящего тренда в направлении 1,115 и 1,11.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба