Сегодня у нас умеренно спекулятивная идея: взять акции производителя комплектующих для домов на колесах LCI Industries (NYSE: LCII), дабы заработать на отскоке этих недооцененных акций.

Потенциал роста и срок действия: 14,5% за 12 месяцев без учета дивидендов; 30% за 2 года без учета дивидендов; 9% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что компания выглядит недооцененной.

Как действуем: берем сейчас по 122,21 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Эту инвестидею предложил читатель Alex Freeman в комментариях к Thor Industries.

На чем компания зарабатывает

LCI делает комплектующие для техники для отдыха — в основном домов на колесах. Согласно годовому отчету, выручка компании делится на два сегмента.

Заказы производителей оборудования — 81%. Это компоненты для техники для отдыха: шасси, окна, мебель и прочее. Комплектующие для трейлеров для путешествий и «прицепных» домов дают 51,32% выручки всей компании, 5,79% — дома на колесах; 42,89% — смежные отрасли вроде автобусов, буксировочного транспорта, лодок, модульных домов, транспорта для грузоперевозок. Операционная маржа сегмента — 8,4% от его выручки.

Запчасти — 19%. Это все, что нужно для ремонта и замены комплектующих техники, которая производится из поставленных компанией компонентов. Операционная маржа сегмента — 11,3% от его выручки.

США дает компании 91,62%, а 8,38% приходится на другие, неназванные страны.

Аргументы в пользу компании

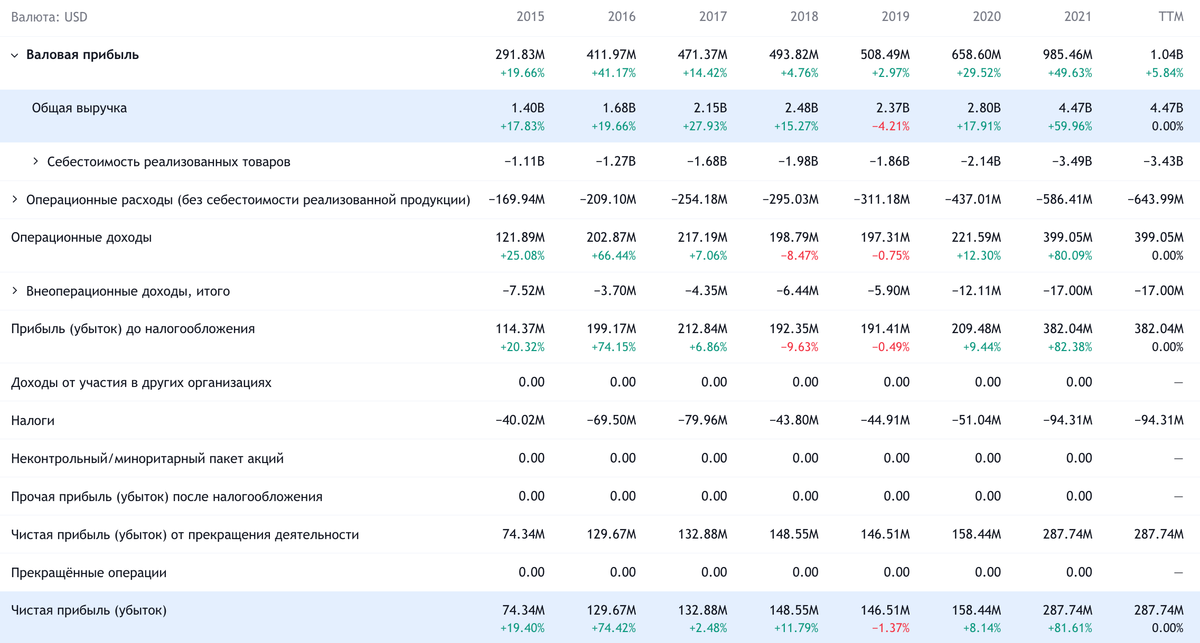

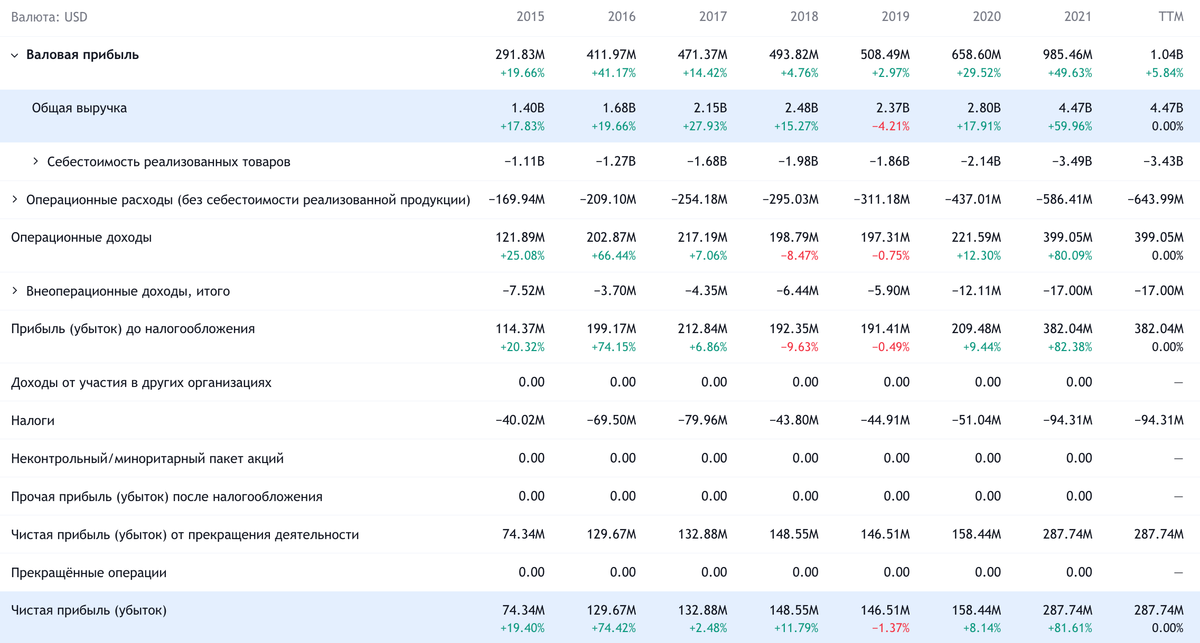

Маловато будет. Акции компании сильно упали с декабря: с 159 до 122,21 $. Можно порассуждать, конечно, насчет того, что сейчас они стоят «сколько надо», но на самом деле делать этого не нужно: за минувшие два года акции выросли всего лишь на 10%, хотя и прибыль, и выручка показали рост выше 50% за тот же период. Так что мы имеем полное право рассчитывать на отскок.

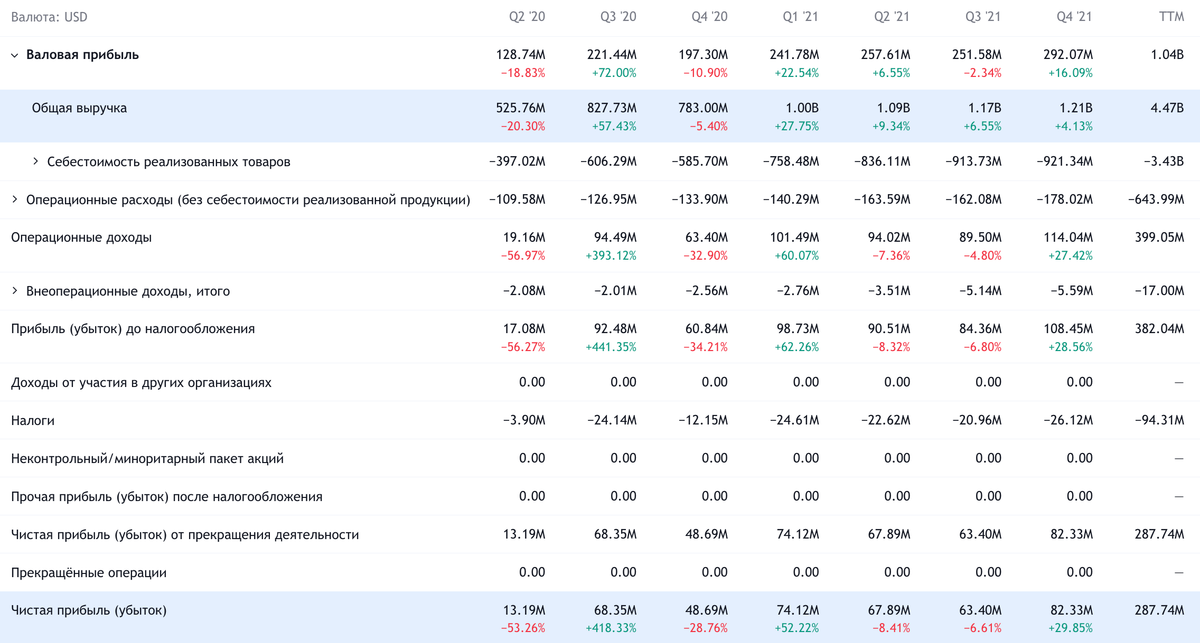

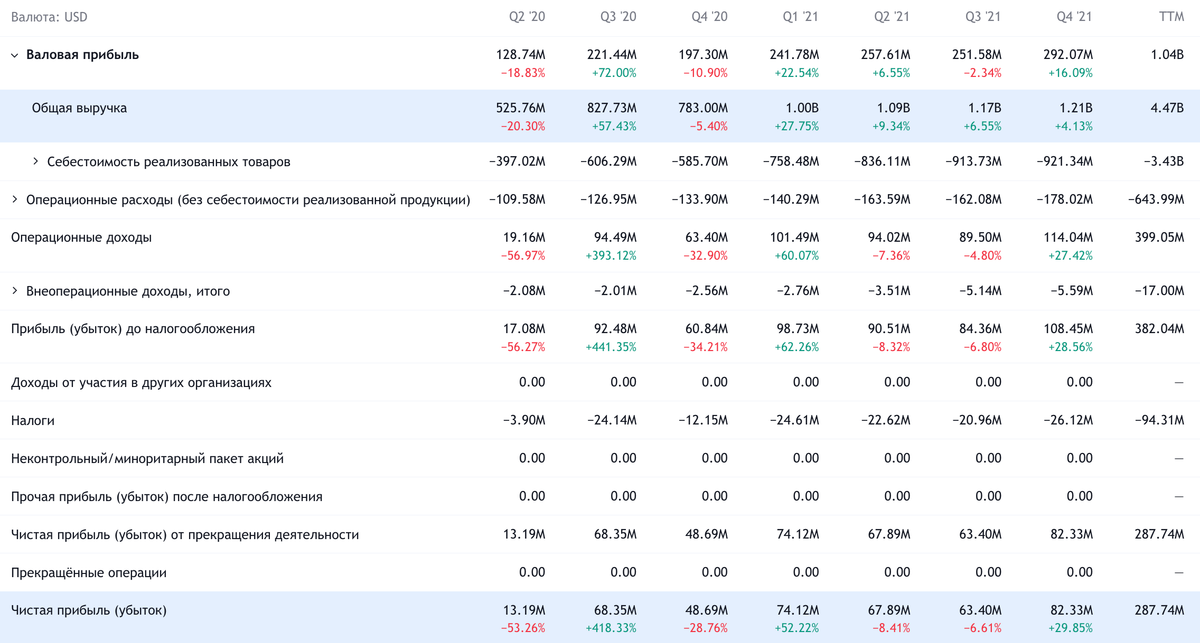

Достижения. Последний отчет компании показал рост операционной маржи с 8,1 до 9,4%. На мой взгляд, это достижение — на фоне проблем со снабжением, терзающих как конкретно LCI, так и другие производственные предприятия по всему миру. Это очень хороший знак: может, компания и не сможет на все 100% устранить инфляционные риски, но, по крайней мере, у нее пока получается их нивелировать.

Бытие на колесах. Как и в случае с Winnebago и Thor, компания выиграет от роста спроса на транспорт для путешествий и жизни. Собственно, указанные компании — это ее клиенты.

Могут купить. Компания стоит очень дешево: P / E — 11, P / S — 0,7 и капитализация около 3 млрд. Учитывая это и все сказанное выше, крайне вероятна ее покупка кем-то крупнее.

Дивиденды. Компания платит 3,6 $ на акцию в год, что дает примерно 2,95% годовых. Это уже не стыдная доходность, которая вполне может помочь накачать котировки за счет притока любителей «дивов». Учитывая, что на дивиденды у компании уходит примерно 32% от прибыли, а также позитивную конъюнктуру бизнеса, размер выплат могут увеличить раза в полтора, дабы порадовать акционеров, особенно принимая в расчет средненькие показатели котировок.

Что может помешать

Концентрация. Ряд крупных клиентов компании дает ей чрезмерно много выручки: на Thor приходится 23%, на Berkshire Hathaway — 20%. Пересмотр отношений с этими компаниями или просто срыв поставок может негативно сказаться на отчетности LCI.

«Но молоко, к счастью…» Известные события в Европе сильно увеличили стоимость многих материалов и добавили логистических проблем — а значит, как минимум в следующие полгода отчетность LCI будет страдать, если у нее не получится перекинуть рост расходов на своих клиентов.

Бухгалтерия. Сейчас у компании 2,195 млрд задолженностей, из которых 627,216 млн нужно погасить в течение года. Денег в ее распоряжении не очень много: 62,896 млн на счетах плюс 319,782 млн задолженностей контрагентов. Так что дивиденды могут и порезать — особенно если компания будет осуществлять масштабную инвестиционную программу. А если выплаты порежут, то акции упадут.

«Я убью тебя, лодочник». Компания делает компоненты для, условно говоря, «роскоши» — необязательных товаров. А значит, вроде бы, как в случае начала рецессий, ее продажи должны падать. «Вроде бы» — потому что теперь рецессии стали рукотворными и не влияющими на потребление богатых: дикий рост продаж у компании пришелся на эпоху пандемии.

Так что, скорее всего, все у LCI будет хорошо, хотя карантин может негативно отразиться на ее производственных показателях. Но все же известия о начале рецессии крайне неблагоприятно повлияют на котировки LCI, потому что инвесторы «по старинке» будут думать, что продажи у компании упадут.

Но, учитывая, что рост доходов у «богатеев» замедляется, потребление продукции компании и ее заказчиков может упасть. А может и не упасть — это только теория. Беднее богатые американцы, похоже, станут нескоро: по ним карантины бьют меньше всего, а доступность кредитов в их случае всегда будет высокой.

Что в итоге

Берем акции сейчас по 122,21 $. А дальше есть несколько вариантов развития событий:

ждать роста до 140 $. Это скромная цель, учитывая все позитивные моменты, — мы вполне можем дождаться ее достижения за следующие 12 месяцев;

ждать возвращения акций к 159 $. Тут лучше рассчитывать на два года ожидания;

держать акции 10 лет и получать дивиденды, пока компания растет. Хотя, скорее всего, за такой срок ее купят.

Ну и не забываем поглядывать на раздел новостей на сайте компании: если новости об урезании выплат появятся до открытия американского рынка, то, может быть, получится продать эти акции на «СПб-бирже» раньше, чем они упадут.

Потенциал роста и срок действия: 14,5% за 12 месяцев без учета дивидендов; 30% за 2 года без учета дивидендов; 9% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что компания выглядит недооцененной.

Как действуем: берем сейчас по 122,21 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Эту инвестидею предложил читатель Alex Freeman в комментариях к Thor Industries.

На чем компания зарабатывает

LCI делает комплектующие для техники для отдыха — в основном домов на колесах. Согласно годовому отчету, выручка компании делится на два сегмента.

Заказы производителей оборудования — 81%. Это компоненты для техники для отдыха: шасси, окна, мебель и прочее. Комплектующие для трейлеров для путешествий и «прицепных» домов дают 51,32% выручки всей компании, 5,79% — дома на колесах; 42,89% — смежные отрасли вроде автобусов, буксировочного транспорта, лодок, модульных домов, транспорта для грузоперевозок. Операционная маржа сегмента — 8,4% от его выручки.

Запчасти — 19%. Это все, что нужно для ремонта и замены комплектующих техники, которая производится из поставленных компанией компонентов. Операционная маржа сегмента — 11,3% от его выручки.

США дает компании 91,62%, а 8,38% приходится на другие, неназванные страны.

Аргументы в пользу компании

Маловато будет. Акции компании сильно упали с декабря: с 159 до 122,21 $. Можно порассуждать, конечно, насчет того, что сейчас они стоят «сколько надо», но на самом деле делать этого не нужно: за минувшие два года акции выросли всего лишь на 10%, хотя и прибыль, и выручка показали рост выше 50% за тот же период. Так что мы имеем полное право рассчитывать на отскок.

Достижения. Последний отчет компании показал рост операционной маржи с 8,1 до 9,4%. На мой взгляд, это достижение — на фоне проблем со снабжением, терзающих как конкретно LCI, так и другие производственные предприятия по всему миру. Это очень хороший знак: может, компания и не сможет на все 100% устранить инфляционные риски, но, по крайней мере, у нее пока получается их нивелировать.

Бытие на колесах. Как и в случае с Winnebago и Thor, компания выиграет от роста спроса на транспорт для путешествий и жизни. Собственно, указанные компании — это ее клиенты.

Могут купить. Компания стоит очень дешево: P / E — 11, P / S — 0,7 и капитализация около 3 млрд. Учитывая это и все сказанное выше, крайне вероятна ее покупка кем-то крупнее.

Дивиденды. Компания платит 3,6 $ на акцию в год, что дает примерно 2,95% годовых. Это уже не стыдная доходность, которая вполне может помочь накачать котировки за счет притока любителей «дивов». Учитывая, что на дивиденды у компании уходит примерно 32% от прибыли, а также позитивную конъюнктуру бизнеса, размер выплат могут увеличить раза в полтора, дабы порадовать акционеров, особенно принимая в расчет средненькие показатели котировок.

Что может помешать

Концентрация. Ряд крупных клиентов компании дает ей чрезмерно много выручки: на Thor приходится 23%, на Berkshire Hathaway — 20%. Пересмотр отношений с этими компаниями или просто срыв поставок может негативно сказаться на отчетности LCI.

«Но молоко, к счастью…» Известные события в Европе сильно увеличили стоимость многих материалов и добавили логистических проблем — а значит, как минимум в следующие полгода отчетность LCI будет страдать, если у нее не получится перекинуть рост расходов на своих клиентов.

Бухгалтерия. Сейчас у компании 2,195 млрд задолженностей, из которых 627,216 млн нужно погасить в течение года. Денег в ее распоряжении не очень много: 62,896 млн на счетах плюс 319,782 млн задолженностей контрагентов. Так что дивиденды могут и порезать — особенно если компания будет осуществлять масштабную инвестиционную программу. А если выплаты порежут, то акции упадут.

«Я убью тебя, лодочник». Компания делает компоненты для, условно говоря, «роскоши» — необязательных товаров. А значит, вроде бы, как в случае начала рецессий, ее продажи должны падать. «Вроде бы» — потому что теперь рецессии стали рукотворными и не влияющими на потребление богатых: дикий рост продаж у компании пришелся на эпоху пандемии.

Так что, скорее всего, все у LCI будет хорошо, хотя карантин может негативно отразиться на ее производственных показателях. Но все же известия о начале рецессии крайне неблагоприятно повлияют на котировки LCI, потому что инвесторы «по старинке» будут думать, что продажи у компании упадут.

Но, учитывая, что рост доходов у «богатеев» замедляется, потребление продукции компании и ее заказчиков может упасть. А может и не упасть — это только теория. Беднее богатые американцы, похоже, станут нескоро: по ним карантины бьют меньше всего, а доступность кредитов в их случае всегда будет высокой.

Что в итоге

Берем акции сейчас по 122,21 $. А дальше есть несколько вариантов развития событий:

ждать роста до 140 $. Это скромная цель, учитывая все позитивные моменты, — мы вполне можем дождаться ее достижения за следующие 12 месяцев;

ждать возвращения акций к 159 $. Тут лучше рассчитывать на два года ожидания;

держать акции 10 лет и получать дивиденды, пока компания растет. Хотя, скорее всего, за такой срок ее купят.

Ну и не забываем поглядывать на раздел новостей на сайте компании: если новости об урезании выплат появятся до открытия американского рынка, то, может быть, получится продать эти акции на «СПб-бирже» раньше, чем они упадут.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба