Казалось бы, ситуация улучшается – ключевую ставку снизили на 150 б.п. до 8%, прогноз по инфляции снижен, прогноз по снижению ВВП пересмотрен вверх на 2022 год. Значит ли все это, что банки могут быть интересными к покупке по текущим ценам?

В этом посте мы разберем:

какие ключевые изменения сделал регулятор в последнем пересмотре прогноза и как они влияют на банки;

какие основные изменения происходят в банковской отрасли;

интересна ли отрасль для инвестиций сейчас.

ЦБ повысил прогнозы по ВВП на 2022 г., но снизил на 2023 г.

ЦБ улучшил прогнозы по всем макроэкономическим показателям в 2022 году. Но снизил прогноз по снижению ВВП на 1.0%-4.0% г/г против более раннего прогноза снижения на 0%-3% г/г для 2023 года.

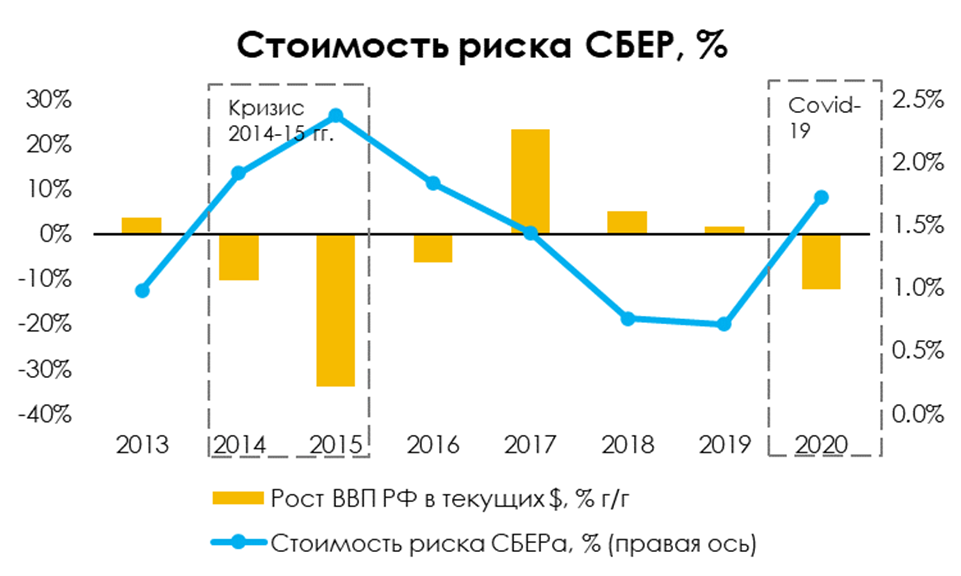

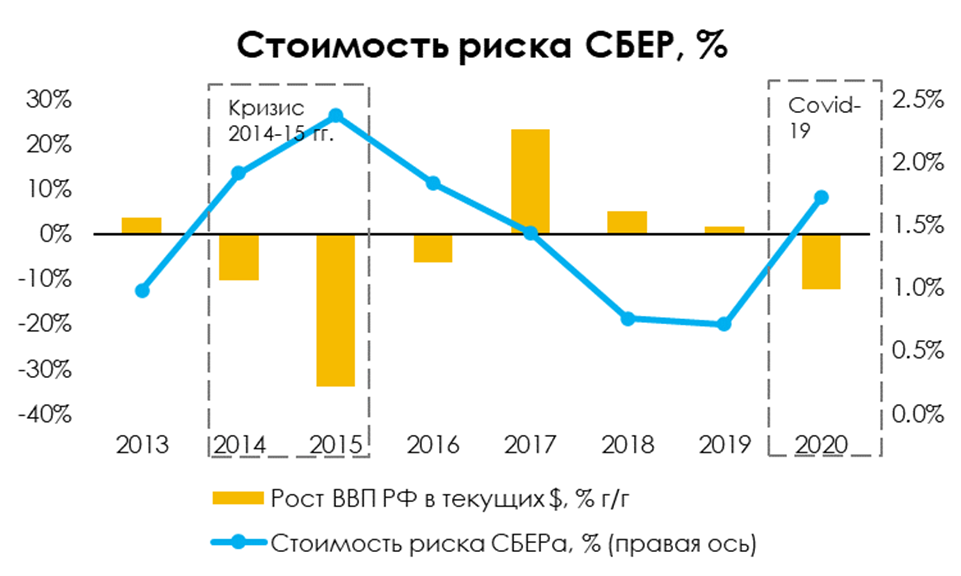

Такой пересмотр сигнализирует о смещение пика кризиса на конец 2022– начало 2023 гг. В свежем прогнозе ЦБ ВВП в четвертом квартале 2022 г. снизится на 8.5%-12.0% г/г против апрельского прогноза в 12.5-16.5%. Для банков это означает период высокого уровня резервов, поскольку ВВП напрямую коррелирует с динамикой просроченной задолженности заемщиков (пример для Сбера на графике ниже).

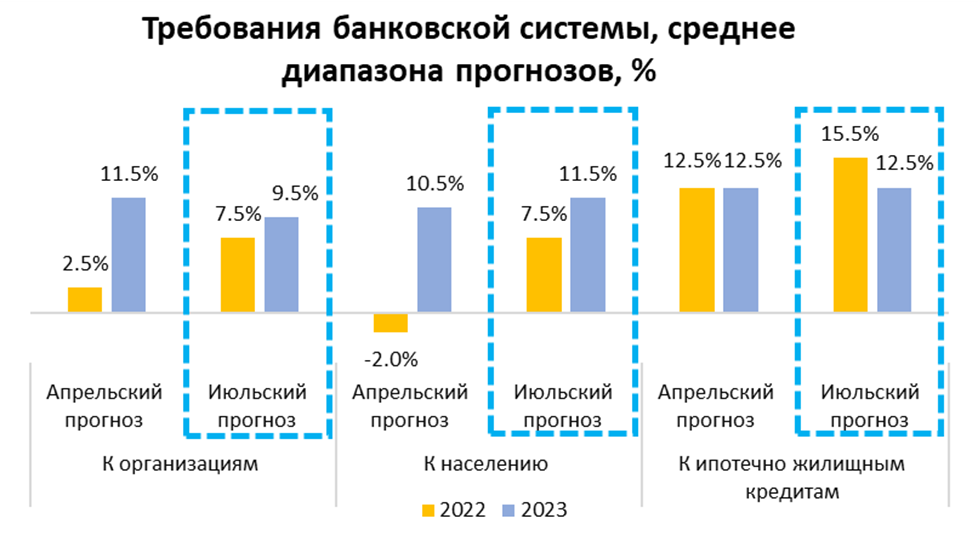

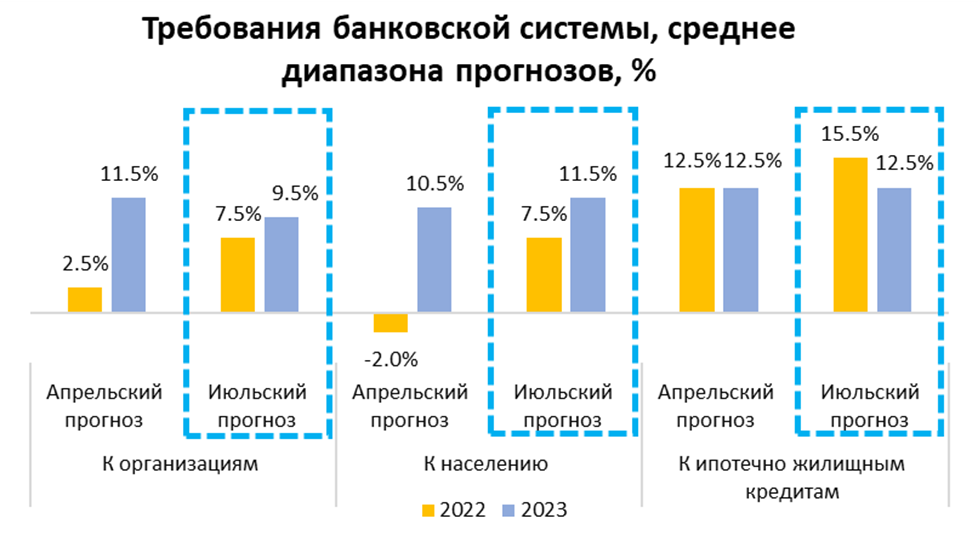

Также были внесены изменения для банковской системы. Прогноз по темпам роста требований к банковской системе (прокси роста кредитного портфеля) был обновлен: пересмотрен вверх для всех категорий в 2022 году (желтые столбцы), но пересмотрен вниз для организаций и остался на том же уровне для населения в 2023 году (фиолетовые столбцы).

Пересмотр прогнозов по темпам кредитования – позитив для банков, который будет выражен в росте кредитного портфеля и, соответственно, более высоких процентных доходах в 2022 году.

Исходя из прогнозов ЦБ пересмотр темпа роста ВВП на 2023 год свидетельствует о пике кризиса в период следующих 12 месяцев. То есть основной негатив для банков в виде спада кредитования и роста резервов еще впереди.

Основные изменения в банковской отрасли на текущий момент

Ключевая ставка

Ключевым событием остается пересмотр ключевой ставки. На последнем заседании ЦБ снизил ставку сразу на 150 б.п. до 8.0%, что стало неожиданностью для рынка. С одной стороны, была снижена премия за привлечение депозитов для банков. То есть депозитные ставки падают (рисунок ниже), и растут чистые процентные доходы для банков. С другой стороны, уровень ключевой ставки уже достиг уровня до СВО, а многие вклады под высокую мартовскую ставку начинают истекать. У вкладчиков появился выбор – оставлять ли средства на вкладах или искать другие варианты сбережения средств. Такой расклад может означать рост депозитных ставок для удержания вкладчиков. В итоге это может оказывать давление на будущие процентные доходы.

Девалютизация балансов

17 июня регулирующие органы разрешили ввод отрицательных ставок по валютным вкладам. Событие подтверждает намерение ЦБ девалютизировать балансы. Мы считаем, что отрицательные ставки будут введены повсеместно в течение нескольких лет, на фоне чего вкладчики уже обменяли валюту на рубли или по окончанию срока депозитов будут конвертировать свои накопления в рублевые вклады. Такое событие позитивно влияет на банки, снижая риски валютных переоценок от будущих колебаний курса рубля.

Отчетность

Публикация финансовой отчетности по-прежнему находится “за кулисами” в банковской отрасли. Последние новости говорят об активном обсуждении даты раскрытия информации финансовыми организациями. Сейчас публикация отчетности отменена до 1 октября 2022 года.

Публикация отчетности в такой кризисный период является одним из наиболее важных мероприятий. Она позволяет оценить негативные эффекты от рецессии и подтвердить/опровергнуть предпосылки, сделанные инвесторами. Вероятно, с выходом конкретики по финансовым результатам можно ожидать волатильную динамику акций банков.

Вывод

Мы видим как позитивные, так и негативные факторы в банковской отрасли:

Позитив со стороны улучшения прогнозов регулятора на 2022 год как в общих макроэкономических показателях, так и более конкретных для банковской сферы в виде роста кредитования и девалютизации балансов.

Негатив со стороны снижения экономических прогнозов на 2023 год, что сигнализирует о будущем пике рецессии.

В отрасли по-прежнему сохранены высокие риски будущей рецессии, которые будут давить на финансовые результаты банков через создание дополнительных резервов. В итоге мы пока не считаем банки привлекательными к покупке по текущим ценам, исходя из наших предпосылок в условиях отсутствия отчетности.

В этом посте мы разберем:

какие ключевые изменения сделал регулятор в последнем пересмотре прогноза и как они влияют на банки;

какие основные изменения происходят в банковской отрасли;

интересна ли отрасль для инвестиций сейчас.

ЦБ повысил прогнозы по ВВП на 2022 г., но снизил на 2023 г.

ЦБ улучшил прогнозы по всем макроэкономическим показателям в 2022 году. Но снизил прогноз по снижению ВВП на 1.0%-4.0% г/г против более раннего прогноза снижения на 0%-3% г/г для 2023 года.

Такой пересмотр сигнализирует о смещение пика кризиса на конец 2022– начало 2023 гг. В свежем прогнозе ЦБ ВВП в четвертом квартале 2022 г. снизится на 8.5%-12.0% г/г против апрельского прогноза в 12.5-16.5%. Для банков это означает период высокого уровня резервов, поскольку ВВП напрямую коррелирует с динамикой просроченной задолженности заемщиков (пример для Сбера на графике ниже).

Также были внесены изменения для банковской системы. Прогноз по темпам роста требований к банковской системе (прокси роста кредитного портфеля) был обновлен: пересмотрен вверх для всех категорий в 2022 году (желтые столбцы), но пересмотрен вниз для организаций и остался на том же уровне для населения в 2023 году (фиолетовые столбцы).

Пересмотр прогнозов по темпам кредитования – позитив для банков, который будет выражен в росте кредитного портфеля и, соответственно, более высоких процентных доходах в 2022 году.

Исходя из прогнозов ЦБ пересмотр темпа роста ВВП на 2023 год свидетельствует о пике кризиса в период следующих 12 месяцев. То есть основной негатив для банков в виде спада кредитования и роста резервов еще впереди.

Основные изменения в банковской отрасли на текущий момент

Ключевая ставка

Ключевым событием остается пересмотр ключевой ставки. На последнем заседании ЦБ снизил ставку сразу на 150 б.п. до 8.0%, что стало неожиданностью для рынка. С одной стороны, была снижена премия за привлечение депозитов для банков. То есть депозитные ставки падают (рисунок ниже), и растут чистые процентные доходы для банков. С другой стороны, уровень ключевой ставки уже достиг уровня до СВО, а многие вклады под высокую мартовскую ставку начинают истекать. У вкладчиков появился выбор – оставлять ли средства на вкладах или искать другие варианты сбережения средств. Такой расклад может означать рост депозитных ставок для удержания вкладчиков. В итоге это может оказывать давление на будущие процентные доходы.

Девалютизация балансов

17 июня регулирующие органы разрешили ввод отрицательных ставок по валютным вкладам. Событие подтверждает намерение ЦБ девалютизировать балансы. Мы считаем, что отрицательные ставки будут введены повсеместно в течение нескольких лет, на фоне чего вкладчики уже обменяли валюту на рубли или по окончанию срока депозитов будут конвертировать свои накопления в рублевые вклады. Такое событие позитивно влияет на банки, снижая риски валютных переоценок от будущих колебаний курса рубля.

Отчетность

Публикация финансовой отчетности по-прежнему находится “за кулисами” в банковской отрасли. Последние новости говорят об активном обсуждении даты раскрытия информации финансовыми организациями. Сейчас публикация отчетности отменена до 1 октября 2022 года.

Публикация отчетности в такой кризисный период является одним из наиболее важных мероприятий. Она позволяет оценить негативные эффекты от рецессии и подтвердить/опровергнуть предпосылки, сделанные инвесторами. Вероятно, с выходом конкретики по финансовым результатам можно ожидать волатильную динамику акций банков.

Вывод

Мы видим как позитивные, так и негативные факторы в банковской отрасли:

Позитив со стороны улучшения прогнозов регулятора на 2022 год как в общих макроэкономических показателях, так и более конкретных для банковской сферы в виде роста кредитования и девалютизации балансов.

Негатив со стороны снижения экономических прогнозов на 2023 год, что сигнализирует о будущем пике рецессии.

В отрасли по-прежнему сохранены высокие риски будущей рецессии, которые будут давить на финансовые результаты банков через создание дополнительных резервов. В итоге мы пока не считаем банки привлекательными к покупке по текущим ценам, исходя из наших предпосылок в условиях отсутствия отчетности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба