30 декабря 2022 БКС Экспресс | ОФЗ

В 2023 г. инвесторам предстоит выбирать акции в условиях неопределенности. В этом поможет исследование аналитиков БКС. Мы внимательно изучили ситуацию на рынке ОФЗ и сделали подробные выводы, чтобы вам было проще принимать эффективные решения.

Главное

Ожидаемое замедление инфляции в I полугодии 2023 г. вместе с отсутствием крупных геополитических шоков может привести к снижению ключевой ставки ЦБ до 6,5% к концу следующего года, а также к сокращению доходности средне- и долгосрочных ОФЗ на 2 п.п. В результате мы ждем рост индекса ОФЗ на 15% за 2023 г., что соответствует рекомендации «Покупать».

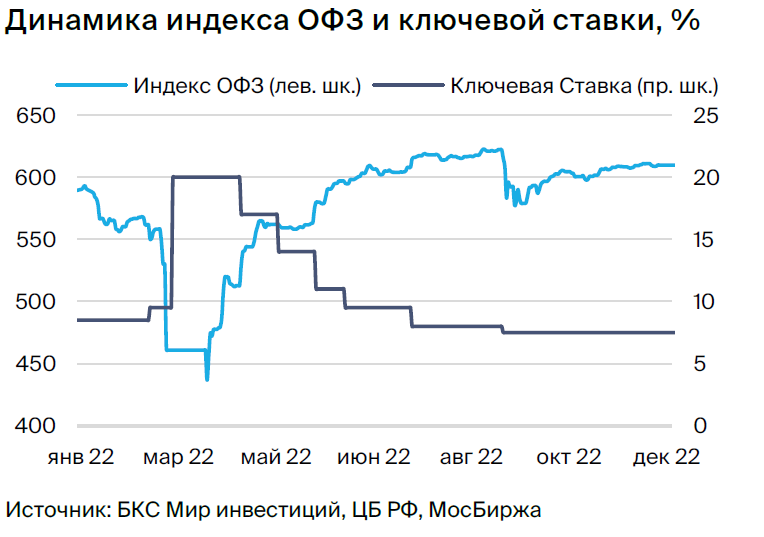

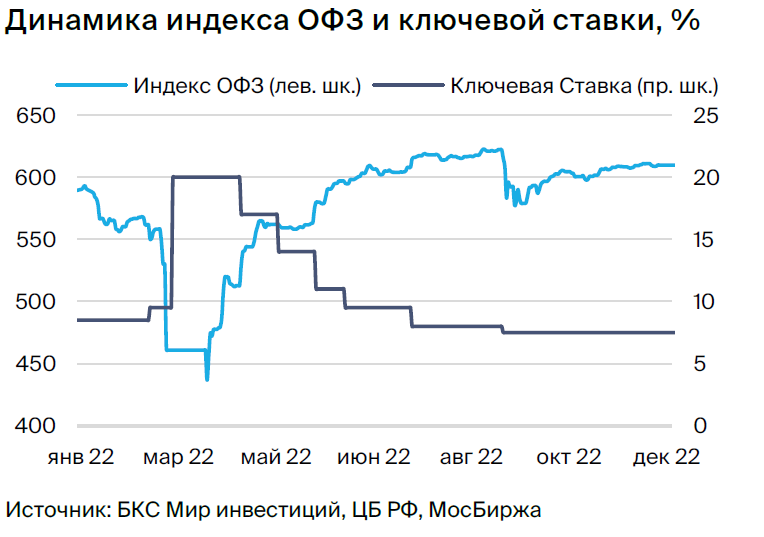

• Индекс ОФЗ в 2022 г. +3,5% за счет снижения ставки и средней дюрации

• Инфляция: ждем замедления в I–II квартале 2023 г. до 4–6% с высокой базы

• Ключевая ставка: ждем снижения в I полугодии 2023 г. до 6,5–7%, в 2023 г. — до 6,5%

• Выпуск облигаций с фиксированным купоном, вероятно, будет ограничен

• Спред между доходностями RUONIA, 2- и 5–10-летних ОФЗ сузится

• Цель по доходности к погашению индекса — 7,5%

• Предпочитаем длинные ОФЗ со сроком погашения от 10 лет

• Прогнозируем рост индекса ОФЗ на 15% по итогам 2023 г. — «Покупать»

В деталях

Прогноз на 2023 г.: замедление инфляции, снижение ключевой ставки. Согласно нашему макроэкономическому прогнозу, инфляция сильно замедлится по итогам марта на фоне высоких прошлогодних значений, когда месячный вклад инфляции составил 7,6% при нормальном — до 1%.

Мы ожидаем замедления инфляция в I полугодии 2023 г. до 4–6% из-за эффекта высокой базы. Это позволит снизить ключевую ставку в I полугодии 2023 г. до 6,5–7%, что даст запас в 1–1,5 п.п. над значением инфляции — диапазон, обычно заявляемый ЦБ РФ для перехода к нейтральной денежно-кредитной политике. Наш прогноз ключевой ставки на конец 2023 г. 6,5%.

Ограниченный выпуск облигаций с фиксированным купоном, сужение спреда RUONIA, 2- и 5-летних к 10-летним ОФЗ. Мы ожидаем, что в 2023 г. выпуск облигаций с фиксированным купоном будет ограничен. Текущая доля ОФЗ с плавающим купоном составляет 38%, что мы считаем повышенным значением, поскольку целевой уровень — 33%.

Тем не менее предполагаем, что размещения в инструментах с фиксированным купоном будут ограничены объемом их погашения. Чистое новое размещение облигаций не будет превышать 0,5 трлн руб. до момента снижения доходностей долгосрочных ОФЗ меньше 8%.

Спред между доходностями RUONIA, 2- и 5-летних к 10-летним ОФЗ, по нашим прогнозам, сузится в 2023 г. Сейчас спред доходности 10-летних ОФЗ находится около 10-летнего максимума (исключая кратковременные шоки) в 3 п.п. Это может соответствовать ожиданиям рынка по росту ключевой ставки, как было в 2014 г. из-за инфляции и геополитических рисков, в 2018 г. — из-за санкций против UC Rusal, во II полугодии 2020 г. — из-за COVID-19 и в 2021 г. — из-за инфляции.

В условиях стабильной ключевой ставки мы ожидаем спред 10-летних ОФЗ к RUONIA на уровне 1,5 п.п., к 2-летним ОФЗ — 1 п.п., а к 5-летним ОФЗ — 0,5 п.п.

Цель по доходности к погашению индекса ОФЗ — 7,5%, доход выше 15%. В свете ожиданий снижения ключевой ставки в 2023 г. до 6,5% и сужения спреда к RUONIA у 5-летних ОФЗ до 1 п.п. доходность индекса ОФЗ уменьшится до 7,5% с 9,2%, а сам индекс (при инерционном сокращении дюрации с 4,6 лет на начало 2023 г.) вырастет более чем на 15%.

Что касается наших предпочтений, то в условиях ожидания существенного падения ставок мы выделяем длинные ОФЗ с дюрацией не менее 8–10 лет, потенциалом снижения доходности к погашению до 8% и общим доходом 25–30%.

Риски: геополитика, ослабление рубля. Основным риском для нашего прогноза является геополитический шок, который потребует структурного изменения подхода.

Также мы видим дополнительные риски в недавнем ослаблении рубля, хотя и считаем их ограниченными, поскольку прогнозируем повышение цен на нефть марки Urals в 2023 г. по мере адаптации нефтяных компаний к декабрьским и февральским санкциям.

Стратегия ОФЗ-2023

Поскольку динамика долгового рынка зависит от инфляции, то мы рассмотрели два сценария движения цен. Первый, базовый, предполагает отсутствие крупных геополитических шоков, а второй, негативный, учитывает падение цены на нефть Urals на 10% в условиях глобальной рецессии и ускорения инфляции. Вероятность базового сценария оцениваем в 60%, а негативного в 40%.

Базовый сценарий

Инфляция: замедление в I полугодии 2023 г. до 4–6% из-за эффекта высокой базы. При отсутствии инфляционных шоков мартовская инфляция составляла в среднем 0,3% в 2016–2020 гг., максимум — 0,5% в 2016 г.

Месячная инфляция в марте 2022 г. достигла 7,6%, что подразумевает резкое замедление на 7% г/г по итогам марта, т.е. до 4–5% с 11–12%. Кроме того, в сумме за февраль и апрель 2022 г. инфляция составила 2,7%, в то время как в среднем не превышала 1% в 2016–2020 гг.

Таким образом, инфляция в моменте может снизиться до 2–3% в апреле, но восстановиться в следующие периоды из-за дефляции летом 2022 г. В итоге годовая инфляция в 2023 г. прогнозируется на уровне 5,7% г/г в декабре.

Также на инфляцию действуют и другие факторы: проинфляционные и дезинфляционные. К проинфляционным можно отнести выросшие на 16% бюджетные расходы, обесценение рубля, низкую цену на Urals, повышенные инфляционные ожидания, геополитику и дефицит рабочей силы.

К дезинфляционным — слабость спроса, повышенную норму сбережений, рекордный урожай в 2022 г. и восстановление импортных цен до паритета. Подробнее об инфляции и макроэкономических показателях и прогнозах в нашей стратегии: «Российский рынок акций. Стратегия 2023».

Ключевая ставка: снижение до 6,5–7% в I полугодии 2023 г. и до 6,5% на конец 2023 г.

Текущая политика ЦБ РФ предполагает следование ключевой ставки за динамикой инфляции и инфляционных ожиданий. Если она будет держаться на уровне 4%, регулятор декларирует нейтральную ставку 5–5,5%, или 1–1,5 п.п. над инфляцией. Поэтому при низкой инфляции в I полугодии 2023 г. ЦБ может решиться снизить ставку до 6,5–7%, однако дефляция в середине 2022 г. не позволит опустить ставку ниже 6,5% в 2023 г.

Исторически верифицируемым был только один период, когда ключевая ставка понижалась до уровня 6,5% и меньше — октябрь 2019 г. при инфляции 4% и ее последующем снижении. Вместе с тем инфляция была меньше 4% в 2017–2018 гг., но тогда, на наш взгляд, уверенность регулятора в возможности сохранения низких темпов инфляции была не такой, особенно учитывая санкции 2018 г. против UC Rusal и обесценение рубля.

Мы считаем, что теперь ЦБ РФ обладает большей уверенностью в отношении темпов инфляции, несмотря на геополитические риски. Ожидаемая инфляция тоже имеет тенденцию к замедлению, но ее историческая оценка до 2019 г. недоступна. В 2021 г. был период, когда инфляционные ожидания оказались на уровне 12%, как сейчас, а ключевая ставка — менее 6,5%. Подробнее о ключевой ставке в нашей стратегии: «Российский рынок акций. Стратегия 2023».

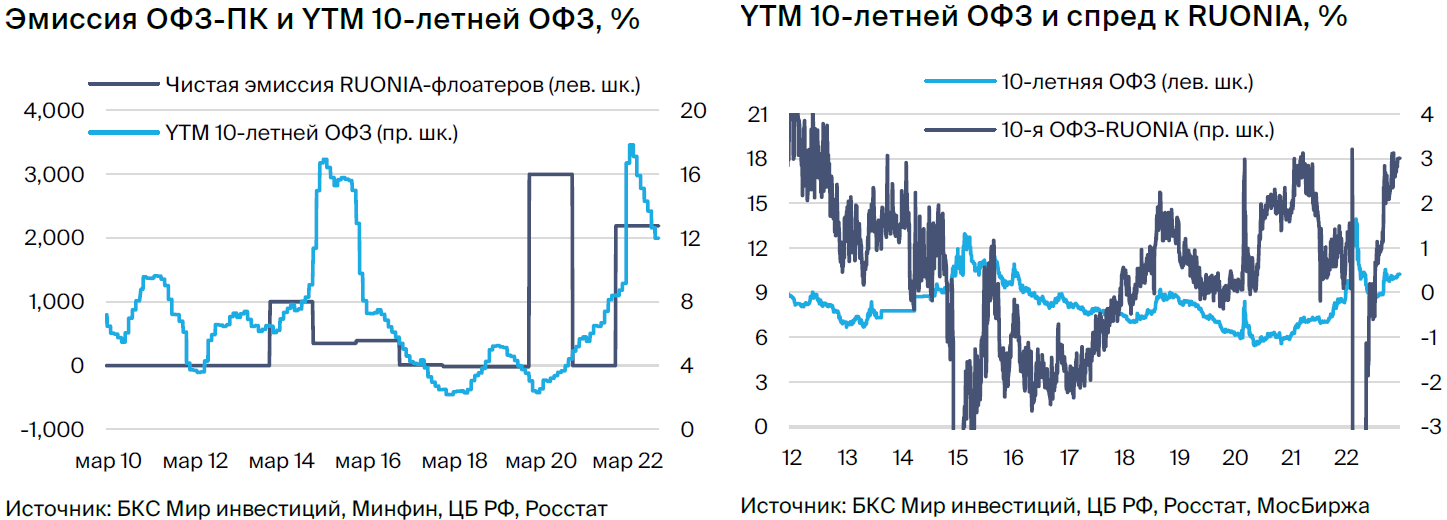

Минфин ограничит выпуск облигаций с фиксированным купоном в пользу флоатеров. В прошлом Минфин был крайне сдержан в чистой эмиссии облигаций с фиксированным купоном, когда доходность по 10-летним бумагам превышала 8%.

Например, в 2022 г. чистая эмиссия составила минус 17 млрд руб., как и в 2014 г., в 2015–2016 гг. — суммарно 500 млрд руб., а в 2018 г. — 650 млрд руб., т.к. ставки были выше 8% только половину года.

Ожидаем сохранения подобной политики и в будущем, тем более приверженность

Минфина и ЦБ к более низким ставкам неоднократно подтверждалась в кризисы, когда они декларировали предел доходности ОФЗ для проведения интервенций.

В конце текущего года Минфин также заявил, что при высоких ставках не будет прибегать к более массовому выпуску облигаций с фиксированным купоном, а фокус — на флоатерах (облигации с переменным купоном) в основном с привязкой к RUONIA.

Потенциальный объем выпуска RUONIA-флоатеров для финансирования дефицита бюджета не считаем сильно ограниченным в 2023 г., что должно позволить снизить объем выпуска облигаций с фиксированным купоном.

Так, например, в 2022 г. объем RUONIA-флоатеров составил 2,2 трлн руб., или более 50% планового дефицита бюджета в 2023 г., а в 2020 г. — 75% от этой цифры. Доля флоатеров (в основном RUONIA) достигла 38% в рублевом долговом портфеле, что чуть больше, чем 33 — целевая. Но, судя по последним комментариям, Минфин не видит в этом проблему, поскольку вместе с ЦБ прогнозирует снижение инфляции в I полугодии 2023 г. и не ставит жесткой границы.

К тому же в 2023 г. ожидается конвертация части еврооблигаций в ОФЗ, что снизит долю таких инструментов в рублевом портфеле.

RUONIA-флоатеры — основные инструменты привлечения денег в кризис, в ситуации неопределенности и в период ожидания повышения уровня ставок, а также очень удобные инструменты управления ликвидностью для банков.

RUONIA — это ставка межбанковского кредитования на ночь (1 день), исторически практически совпадала с ключевой. Отклонение этой ставки от ключевой во многом определяется уровнем ликвидности в банковской системе, а предел отклонения зависит от тех ставок, по которым ЦБ может кредитовать банки или привлекать от них деньги на депозит.

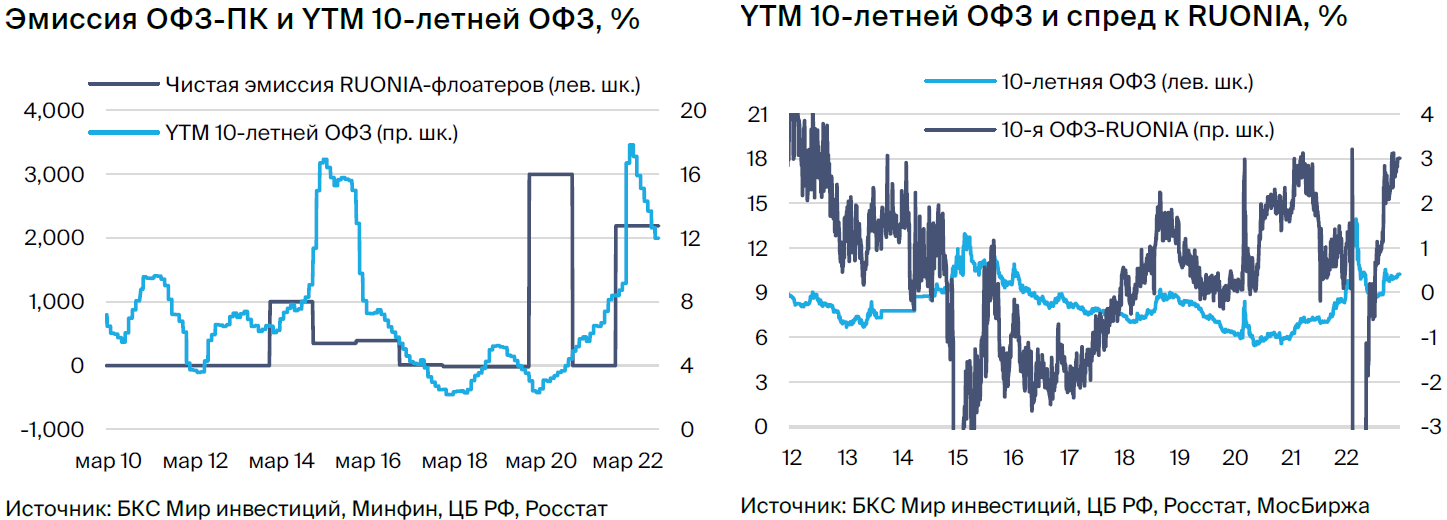

Спред между доходностями RUONIA, 2- и 5-летних к 10-летним ОФЗ сузится. Исторически разница между RUONIA и доходностью 10-летних ОФЗ выше 3 п.п., как сейчас, была только в 2012 г., когда RUONIA не была так распространена. Если исключить периоды отрицательного спреда, то с начала 2012 г. его среднее значение — 1,4 п.п., а с 2013 г. — 1,2 п.п.

Не произошедший второй геополитический шок быстро уменьшал спред в 2018–2019 гг. вкупе с низкой инфляцией, что, как мы рассчитываем, случится и в 2023–2024 гг. Выделяя более высокий уровень неопределенности, чем в прошлом, мы считаем, что спред снизится до 1,5 п.п. в 2023 г.

Более классический спред между 2- и 10-летней ОФЗ тоже выглядит завышенным в историческом сравнении. В 2012–2013 гг. он составлял 1,3 п.п., в 2017–2019 гг. — 0,5 п.п., в среднем в этих двух интервалах — 0,9 п.п. А в среднем с 2012 г. по текущий момент, за исключением отрицательных значений, — 1 п.п.

Для нашего прогноза мы также выбираем средний показатель 1 п.п. между доходностями 10-летней и 2-летней ОФЗ. Текущее отклонение на уровне 2,5 п.п. считаем завышенным и больше характерным для ожиданий повышения ставок.

По аналогии разница в доходностях между 10- и 5-летней ОФЗ находится существенно выше исторической средней: за 2012–2022 гг., исключая отрицательные значения, разница составляла 0,5 п.п. против текущего 1 п.п. Значение в 2017–2019 гг. — 0,3 п.п., а в 2012–2013 гг. — 0,7 п.п., что приводит к среднему 0,5 п.п. за этот период. Для нашего прогноза индекса ОФЗ также используется этот уровень.

Цель по доходности к погашению индекса ОФЗ — 7,5%, доход больше 15%. В итоге получается, что если ключевая ставка в 2023 г. снизится до 6,5%, а спред к RUONIA к 10-летним ОФЗ — до 1,5 п.п., то к 5-летним ОФЗ он составит 1 п.п., а доходность индекса ОФЗ со сроком погашения 4–5 лет станет равной 7,5%.

Текущая доходность индекса ОФЗ — 9,2%, что подразумевает снижение доходности к концу 2023 г. на 1,7%, а значит индекс с текущей дюрацией 4,6 лет через год вырастет на 15,7% при отсутствии замен в нем или на 17% при вероятной ребалансировке.

Предпочитаем длинные ОФЗ со сроком погашения от 10 лет. Облигации с максимальной дюрацией могут принести высокий доход. Длинные облигации с дюрацией 8 и 10 лет имеют целевую доходность 8%, текущую YTM 10,2%, доход 26% для облигации с дюрацией 8 лет и 30% для десятилетней.

Негативный сценарий

Urals — 10% от базового сценария. Основой негативного сценария является риск рецессии в мировой экономике, что вызовет падение цен на нефть марки Urals на 10% от прогнозируемых в базовом сценарии и росте курса до 73–74 руб. за один доллар.

Инфляция: скачок до 6,4% на конец 2023 г., ключевая ставка — 6%. В случае такого падения цен на нефть, по аналогии с пандемией, ЦБ может начать проводить мягкую денежно-кредитную политику, что вызовет скачок инфляции на конец 2023 г. до 6,4%, но снизит ключевую ставку до 6%. Подробнее про негативный сценарий в нашей стратегии: «Российский рынок акций. Стратегия 2023».

В сценарии умеренно негативного стресса доходность индекса ОФЗ — 13%. Несмотря на снижение ключевой ставки до 6,25%, спред RUONIA, 2-, 5- и 10-летних ОФЗ сохранится на текущем уровне, что, при прочих равных, покажет сопоставимый с базовым результат по индексу ОФЗ на уровне 13%.

Сценарий нулевой или отрицательной доходности индекса ОФЗ. Мы рассмотрели вариант, при котором доходность индекса ОФЗ окажется нулевой или отрицательной. Это возможно в случае намного более сильного и затяжного падения нефтяных цен, чем мы закладываем в негативный сценарий.

Тогда обесценение рубля может опять дойти до 80–90 руб. за один доллар., что вынудит ЦБ оставить ставку неизменной или повысить ее на 2% для борьбы с инфляцией. И тогда доходность индекса ОФЗ, как и длинных госбумаг, будет нулевой или отрицательной.

Риски: геополитический шок

Основным риском для нашего прогноза является геополитический шок, который резко и надолго снизит объем сырьевого экспорта и вызовет долгосрочное сильное обесценение рубля, что может вновь потребовать от ЦБ защищать ценовую стабильность через жесткую денежно-кредитную политику и/или изменит структурный подход к ее формированию.

Также ситуация неопределенности может продолжаться в течение всего наступающего года, что помешает спредам RUONIA и ОФЗ нормализоваться до средних значений, а ЦБ РФ — начать снижение ключевой ставки вслед за инфляцией.

Главное

Ожидаемое замедление инфляции в I полугодии 2023 г. вместе с отсутствием крупных геополитических шоков может привести к снижению ключевой ставки ЦБ до 6,5% к концу следующего года, а также к сокращению доходности средне- и долгосрочных ОФЗ на 2 п.п. В результате мы ждем рост индекса ОФЗ на 15% за 2023 г., что соответствует рекомендации «Покупать».

• Индекс ОФЗ в 2022 г. +3,5% за счет снижения ставки и средней дюрации

• Инфляция: ждем замедления в I–II квартале 2023 г. до 4–6% с высокой базы

• Ключевая ставка: ждем снижения в I полугодии 2023 г. до 6,5–7%, в 2023 г. — до 6,5%

• Выпуск облигаций с фиксированным купоном, вероятно, будет ограничен

• Спред между доходностями RUONIA, 2- и 5–10-летних ОФЗ сузится

• Цель по доходности к погашению индекса — 7,5%

• Предпочитаем длинные ОФЗ со сроком погашения от 10 лет

• Прогнозируем рост индекса ОФЗ на 15% по итогам 2023 г. — «Покупать»

В деталях

Прогноз на 2023 г.: замедление инфляции, снижение ключевой ставки. Согласно нашему макроэкономическому прогнозу, инфляция сильно замедлится по итогам марта на фоне высоких прошлогодних значений, когда месячный вклад инфляции составил 7,6% при нормальном — до 1%.

Мы ожидаем замедления инфляция в I полугодии 2023 г. до 4–6% из-за эффекта высокой базы. Это позволит снизить ключевую ставку в I полугодии 2023 г. до 6,5–7%, что даст запас в 1–1,5 п.п. над значением инфляции — диапазон, обычно заявляемый ЦБ РФ для перехода к нейтральной денежно-кредитной политике. Наш прогноз ключевой ставки на конец 2023 г. 6,5%.

Ограниченный выпуск облигаций с фиксированным купоном, сужение спреда RUONIA, 2- и 5-летних к 10-летним ОФЗ. Мы ожидаем, что в 2023 г. выпуск облигаций с фиксированным купоном будет ограничен. Текущая доля ОФЗ с плавающим купоном составляет 38%, что мы считаем повышенным значением, поскольку целевой уровень — 33%.

Тем не менее предполагаем, что размещения в инструментах с фиксированным купоном будут ограничены объемом их погашения. Чистое новое размещение облигаций не будет превышать 0,5 трлн руб. до момента снижения доходностей долгосрочных ОФЗ меньше 8%.

Спред между доходностями RUONIA, 2- и 5-летних к 10-летним ОФЗ, по нашим прогнозам, сузится в 2023 г. Сейчас спред доходности 10-летних ОФЗ находится около 10-летнего максимума (исключая кратковременные шоки) в 3 п.п. Это может соответствовать ожиданиям рынка по росту ключевой ставки, как было в 2014 г. из-за инфляции и геополитических рисков, в 2018 г. — из-за санкций против UC Rusal, во II полугодии 2020 г. — из-за COVID-19 и в 2021 г. — из-за инфляции.

В условиях стабильной ключевой ставки мы ожидаем спред 10-летних ОФЗ к RUONIA на уровне 1,5 п.п., к 2-летним ОФЗ — 1 п.п., а к 5-летним ОФЗ — 0,5 п.п.

Цель по доходности к погашению индекса ОФЗ — 7,5%, доход выше 15%. В свете ожиданий снижения ключевой ставки в 2023 г. до 6,5% и сужения спреда к RUONIA у 5-летних ОФЗ до 1 п.п. доходность индекса ОФЗ уменьшится до 7,5% с 9,2%, а сам индекс (при инерционном сокращении дюрации с 4,6 лет на начало 2023 г.) вырастет более чем на 15%.

Что касается наших предпочтений, то в условиях ожидания существенного падения ставок мы выделяем длинные ОФЗ с дюрацией не менее 8–10 лет, потенциалом снижения доходности к погашению до 8% и общим доходом 25–30%.

Риски: геополитика, ослабление рубля. Основным риском для нашего прогноза является геополитический шок, который потребует структурного изменения подхода.

Также мы видим дополнительные риски в недавнем ослаблении рубля, хотя и считаем их ограниченными, поскольку прогнозируем повышение цен на нефть марки Urals в 2023 г. по мере адаптации нефтяных компаний к декабрьским и февральским санкциям.

Стратегия ОФЗ-2023

Поскольку динамика долгового рынка зависит от инфляции, то мы рассмотрели два сценария движения цен. Первый, базовый, предполагает отсутствие крупных геополитических шоков, а второй, негативный, учитывает падение цены на нефть Urals на 10% в условиях глобальной рецессии и ускорения инфляции. Вероятность базового сценария оцениваем в 60%, а негативного в 40%.

Базовый сценарий

Инфляция: замедление в I полугодии 2023 г. до 4–6% из-за эффекта высокой базы. При отсутствии инфляционных шоков мартовская инфляция составляла в среднем 0,3% в 2016–2020 гг., максимум — 0,5% в 2016 г.

Месячная инфляция в марте 2022 г. достигла 7,6%, что подразумевает резкое замедление на 7% г/г по итогам марта, т.е. до 4–5% с 11–12%. Кроме того, в сумме за февраль и апрель 2022 г. инфляция составила 2,7%, в то время как в среднем не превышала 1% в 2016–2020 гг.

Таким образом, инфляция в моменте может снизиться до 2–3% в апреле, но восстановиться в следующие периоды из-за дефляции летом 2022 г. В итоге годовая инфляция в 2023 г. прогнозируется на уровне 5,7% г/г в декабре.

Также на инфляцию действуют и другие факторы: проинфляционные и дезинфляционные. К проинфляционным можно отнести выросшие на 16% бюджетные расходы, обесценение рубля, низкую цену на Urals, повышенные инфляционные ожидания, геополитику и дефицит рабочей силы.

К дезинфляционным — слабость спроса, повышенную норму сбережений, рекордный урожай в 2022 г. и восстановление импортных цен до паритета. Подробнее об инфляции и макроэкономических показателях и прогнозах в нашей стратегии: «Российский рынок акций. Стратегия 2023».

Ключевая ставка: снижение до 6,5–7% в I полугодии 2023 г. и до 6,5% на конец 2023 г.

Текущая политика ЦБ РФ предполагает следование ключевой ставки за динамикой инфляции и инфляционных ожиданий. Если она будет держаться на уровне 4%, регулятор декларирует нейтральную ставку 5–5,5%, или 1–1,5 п.п. над инфляцией. Поэтому при низкой инфляции в I полугодии 2023 г. ЦБ может решиться снизить ставку до 6,5–7%, однако дефляция в середине 2022 г. не позволит опустить ставку ниже 6,5% в 2023 г.

Исторически верифицируемым был только один период, когда ключевая ставка понижалась до уровня 6,5% и меньше — октябрь 2019 г. при инфляции 4% и ее последующем снижении. Вместе с тем инфляция была меньше 4% в 2017–2018 гг., но тогда, на наш взгляд, уверенность регулятора в возможности сохранения низких темпов инфляции была не такой, особенно учитывая санкции 2018 г. против UC Rusal и обесценение рубля.

Мы считаем, что теперь ЦБ РФ обладает большей уверенностью в отношении темпов инфляции, несмотря на геополитические риски. Ожидаемая инфляция тоже имеет тенденцию к замедлению, но ее историческая оценка до 2019 г. недоступна. В 2021 г. был период, когда инфляционные ожидания оказались на уровне 12%, как сейчас, а ключевая ставка — менее 6,5%. Подробнее о ключевой ставке в нашей стратегии: «Российский рынок акций. Стратегия 2023».

Минфин ограничит выпуск облигаций с фиксированным купоном в пользу флоатеров. В прошлом Минфин был крайне сдержан в чистой эмиссии облигаций с фиксированным купоном, когда доходность по 10-летним бумагам превышала 8%.

Например, в 2022 г. чистая эмиссия составила минус 17 млрд руб., как и в 2014 г., в 2015–2016 гг. — суммарно 500 млрд руб., а в 2018 г. — 650 млрд руб., т.к. ставки были выше 8% только половину года.

Ожидаем сохранения подобной политики и в будущем, тем более приверженность

Минфина и ЦБ к более низким ставкам неоднократно подтверждалась в кризисы, когда они декларировали предел доходности ОФЗ для проведения интервенций.

В конце текущего года Минфин также заявил, что при высоких ставках не будет прибегать к более массовому выпуску облигаций с фиксированным купоном, а фокус — на флоатерах (облигации с переменным купоном) в основном с привязкой к RUONIA.

Потенциальный объем выпуска RUONIA-флоатеров для финансирования дефицита бюджета не считаем сильно ограниченным в 2023 г., что должно позволить снизить объем выпуска облигаций с фиксированным купоном.

Так, например, в 2022 г. объем RUONIA-флоатеров составил 2,2 трлн руб., или более 50% планового дефицита бюджета в 2023 г., а в 2020 г. — 75% от этой цифры. Доля флоатеров (в основном RUONIA) достигла 38% в рублевом долговом портфеле, что чуть больше, чем 33 — целевая. Но, судя по последним комментариям, Минфин не видит в этом проблему, поскольку вместе с ЦБ прогнозирует снижение инфляции в I полугодии 2023 г. и не ставит жесткой границы.

К тому же в 2023 г. ожидается конвертация части еврооблигаций в ОФЗ, что снизит долю таких инструментов в рублевом портфеле.

RUONIA-флоатеры — основные инструменты привлечения денег в кризис, в ситуации неопределенности и в период ожидания повышения уровня ставок, а также очень удобные инструменты управления ликвидностью для банков.

RUONIA — это ставка межбанковского кредитования на ночь (1 день), исторически практически совпадала с ключевой. Отклонение этой ставки от ключевой во многом определяется уровнем ликвидности в банковской системе, а предел отклонения зависит от тех ставок, по которым ЦБ может кредитовать банки или привлекать от них деньги на депозит.

Спред между доходностями RUONIA, 2- и 5-летних к 10-летним ОФЗ сузится. Исторически разница между RUONIA и доходностью 10-летних ОФЗ выше 3 п.п., как сейчас, была только в 2012 г., когда RUONIA не была так распространена. Если исключить периоды отрицательного спреда, то с начала 2012 г. его среднее значение — 1,4 п.п., а с 2013 г. — 1,2 п.п.

Не произошедший второй геополитический шок быстро уменьшал спред в 2018–2019 гг. вкупе с низкой инфляцией, что, как мы рассчитываем, случится и в 2023–2024 гг. Выделяя более высокий уровень неопределенности, чем в прошлом, мы считаем, что спред снизится до 1,5 п.п. в 2023 г.

Более классический спред между 2- и 10-летней ОФЗ тоже выглядит завышенным в историческом сравнении. В 2012–2013 гг. он составлял 1,3 п.п., в 2017–2019 гг. — 0,5 п.п., в среднем в этих двух интервалах — 0,9 п.п. А в среднем с 2012 г. по текущий момент, за исключением отрицательных значений, — 1 п.п.

Для нашего прогноза мы также выбираем средний показатель 1 п.п. между доходностями 10-летней и 2-летней ОФЗ. Текущее отклонение на уровне 2,5 п.п. считаем завышенным и больше характерным для ожиданий повышения ставок.

По аналогии разница в доходностях между 10- и 5-летней ОФЗ находится существенно выше исторической средней: за 2012–2022 гг., исключая отрицательные значения, разница составляла 0,5 п.п. против текущего 1 п.п. Значение в 2017–2019 гг. — 0,3 п.п., а в 2012–2013 гг. — 0,7 п.п., что приводит к среднему 0,5 п.п. за этот период. Для нашего прогноза индекса ОФЗ также используется этот уровень.

Цель по доходности к погашению индекса ОФЗ — 7,5%, доход больше 15%. В итоге получается, что если ключевая ставка в 2023 г. снизится до 6,5%, а спред к RUONIA к 10-летним ОФЗ — до 1,5 п.п., то к 5-летним ОФЗ он составит 1 п.п., а доходность индекса ОФЗ со сроком погашения 4–5 лет станет равной 7,5%.

Текущая доходность индекса ОФЗ — 9,2%, что подразумевает снижение доходности к концу 2023 г. на 1,7%, а значит индекс с текущей дюрацией 4,6 лет через год вырастет на 15,7% при отсутствии замен в нем или на 17% при вероятной ребалансировке.

Предпочитаем длинные ОФЗ со сроком погашения от 10 лет. Облигации с максимальной дюрацией могут принести высокий доход. Длинные облигации с дюрацией 8 и 10 лет имеют целевую доходность 8%, текущую YTM 10,2%, доход 26% для облигации с дюрацией 8 лет и 30% для десятилетней.

Негативный сценарий

Urals — 10% от базового сценария. Основой негативного сценария является риск рецессии в мировой экономике, что вызовет падение цен на нефть марки Urals на 10% от прогнозируемых в базовом сценарии и росте курса до 73–74 руб. за один доллар.

Инфляция: скачок до 6,4% на конец 2023 г., ключевая ставка — 6%. В случае такого падения цен на нефть, по аналогии с пандемией, ЦБ может начать проводить мягкую денежно-кредитную политику, что вызовет скачок инфляции на конец 2023 г. до 6,4%, но снизит ключевую ставку до 6%. Подробнее про негативный сценарий в нашей стратегии: «Российский рынок акций. Стратегия 2023».

В сценарии умеренно негативного стресса доходность индекса ОФЗ — 13%. Несмотря на снижение ключевой ставки до 6,25%, спред RUONIA, 2-, 5- и 10-летних ОФЗ сохранится на текущем уровне, что, при прочих равных, покажет сопоставимый с базовым результат по индексу ОФЗ на уровне 13%.

Сценарий нулевой или отрицательной доходности индекса ОФЗ. Мы рассмотрели вариант, при котором доходность индекса ОФЗ окажется нулевой или отрицательной. Это возможно в случае намного более сильного и затяжного падения нефтяных цен, чем мы закладываем в негативный сценарий.

Тогда обесценение рубля может опять дойти до 80–90 руб. за один доллар., что вынудит ЦБ оставить ставку неизменной или повысить ее на 2% для борьбы с инфляцией. И тогда доходность индекса ОФЗ, как и длинных госбумаг, будет нулевой или отрицательной.

Риски: геополитический шок

Основным риском для нашего прогноза является геополитический шок, который резко и надолго снизит объем сырьевого экспорта и вызовет долгосрочное сильное обесценение рубля, что может вновь потребовать от ЦБ защищать ценовую стабильность через жесткую денежно-кредитную политику и/или изменит структурный подход к ее формированию.

Также ситуация неопределенности может продолжаться в течение всего наступающего года, что помешает спредам RUONIA и ОФЗ нормализоваться до средних значений, а ЦБ РФ — начать снижение ключевой ставки вслед за инфляцией.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба