3 апреля 2023 investing.com Крамер Майкл

На прошлой неделе я был в отпуске, а на этой слег с простудой, так что сегодняшний пост будет немного короче обычного. Индекс S&P 500 на прошлой неделе вырос на фоне возобновившихся покупок со стороны систематических фондов после преодоления нескольких ключевых уровней.

Это количественные по своей природе фонды, которые реагируют на движения индекса в зависимости от уровней и скользящих средних без участия фундаментального анализа. Поскольку они могут двигать рынком с учетом своего размера и быстро разворачивать его в обратном направлении, эти фонды опасны.

S&P 500

Однако нам также стоит упомянуть некоторые другие технические факторы. Во-первых, объемы сделок с фьючерсами на S&P 500 неуклонно снижаются со времени достижения краткосрочного минимума 13 марта. Фиксировавшиеся на прошлой неделе объемы были сопоставимы с объемами торгов в сезон праздников в декабре. Это вызывает беспокойство, поскольку покупки систематическими фондами толкают сейчас рынок вверх при низких объемах.

Фьючерсы на S&P 500 – дневной таймфрейм

Кроме того, у ралли очень крутая структура, и его паттерн скорее заставляет нас думать об индексе, пытающемся заполнить гэп после резкого пробоя вниз. Паттерн в итоге может завершиться в районе 4150 по индексу S&P 500, позволив ему скорректироваться обратно к пробитой зеленой линии тренда, ниже которой он ранее падал два раза.

S&P 500 – часовой таймфрейм

Вдобавок ко всему, S&P 500 поднимался выше верхней линии Боллинджера, а это говорит о том, что индекс вскоре может либо взять паузу и консолидироваться в боковом тренде, либо совершить откат к нижней линии Боллинджера.

S&P 500 – дневной таймфрейм

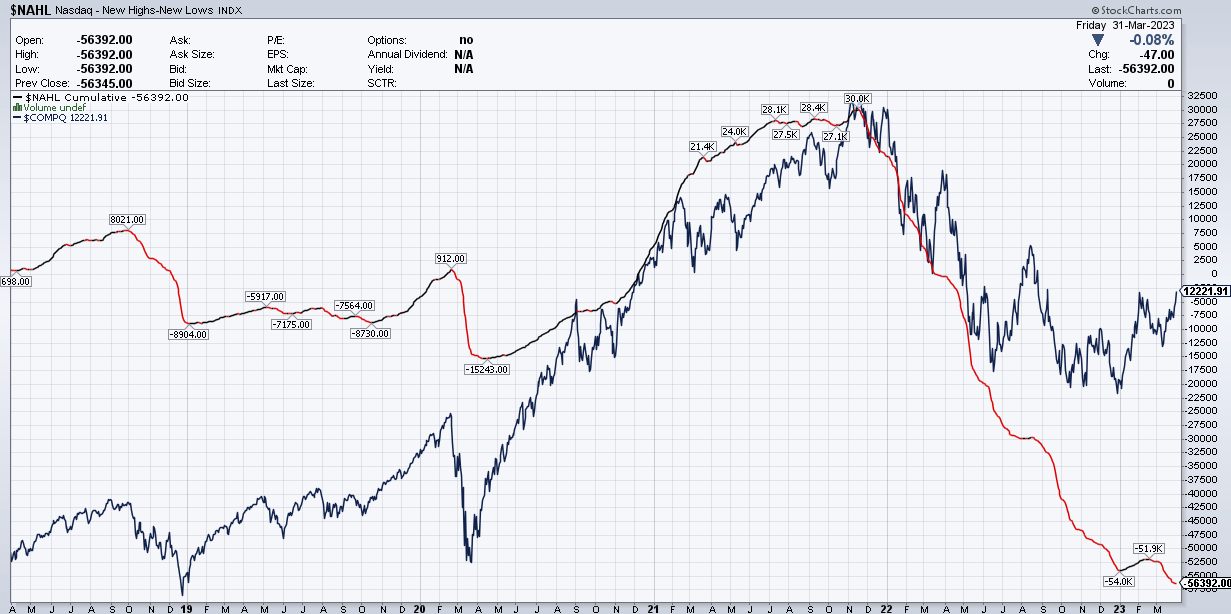

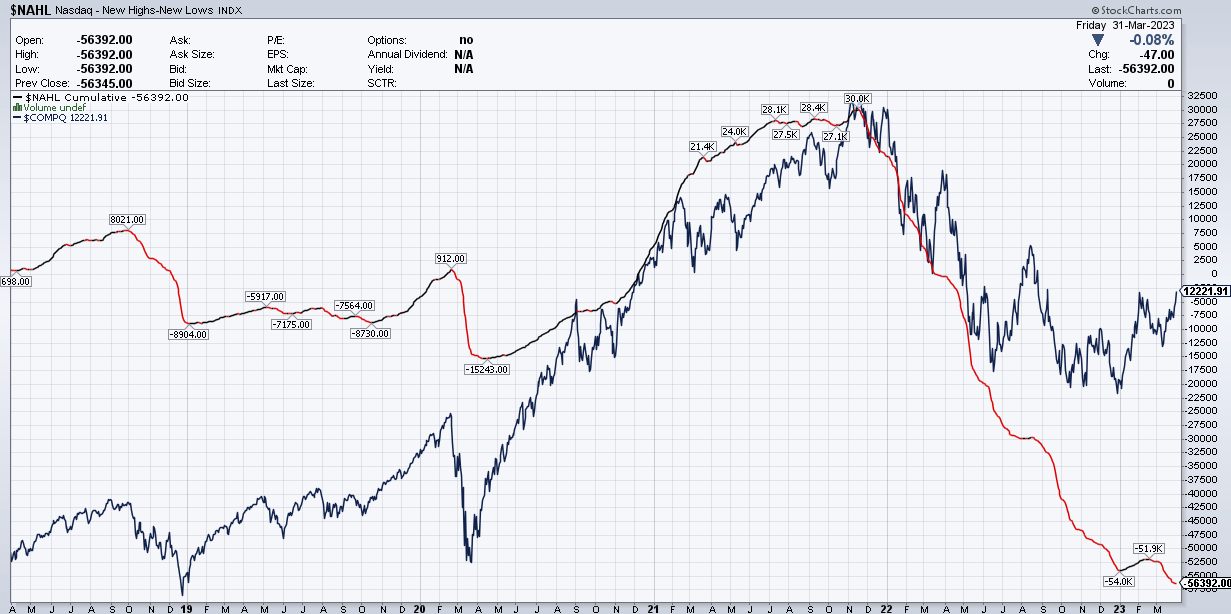

NASDAQ

Более проблематичная ситуация сейчас складывается с индексом Nasdaq 100, поскольку показатель, отражающий совокупное количество акций с новыми максимумами за вычетом количества акций с новыми минимумами, продолжает показывать более низкие минимумы. В 2018 и 2020 годы этот совокупный показатель перестал обновлять минимумы и двигался в боковом тренде, когда индекс развернулся вверх после достижения дна. Этот график мне очень помог разобраться в том, в каком направлении движется рынок. Судя по нему, сейчас нам предстоит следующая волна снижения.

Технологический и финансовый секторы

Динамика последних одной-двух недель, как мне кажется, была обусловлена систематическим трейдингом и ребалансировкой портфелей. Инвесторы по очевидным причинам продавали акции финансового сектора и вкладывались в акции технологических гигантов. Это нашло наиболее отчетливое отражение в недавнем очень стремительном росте соотношения XLK к XLF.

Ставки

Происходящее отчасти также могло быть рефлекторной реакцией на идею о том, что ФРС начнет понижать процентные ставки, правда мне это кажется маловероятным, если только в экономической ситуации не произойдут кардинальные изменения.

Мне на самом деле кажется, что ставки немного восстановятся с текущих уровней, по крайней мере если отталкиваться от потенциального паттерна «тройная вершина», который сейчас присутствует на графике TLT, причем TLT снижается, а ставки растут.

Биотехнологический сектор (XBI)

В недавнем ралли также не принимают участие долгосрочные секторы роста, например биотехнологии (NYSE:XBI), которым требуется много капитала.

ARK

К недавнему ралли не присоединился даже биржевой фонд ARK (NYSE:ARKK), который фактически торгуется в боковом тренде уже с конца февраля.

ARKK – дневной таймфрейм

Повторяется ситуация 2022 года.

Так что не исключено, что на этой неделе у индексов будет пространство для дополнительного роста, пока CTA завершают свои покупки. Правда с учетом окончания квартала и процесса приукрашивания баланса, это ралли, вероятно, застопорится к концу недели. Кроме того, то, что происходит начиная со вторника 14 марта 2023 года, уже происходило начиная со вторника 15 марта 2022 года.

NDQ 100 – дневной таймфрейм

Это количественные по своей природе фонды, которые реагируют на движения индекса в зависимости от уровней и скользящих средних без участия фундаментального анализа. Поскольку они могут двигать рынком с учетом своего размера и быстро разворачивать его в обратном направлении, эти фонды опасны.

S&P 500

Однако нам также стоит упомянуть некоторые другие технические факторы. Во-первых, объемы сделок с фьючерсами на S&P 500 неуклонно снижаются со времени достижения краткосрочного минимума 13 марта. Фиксировавшиеся на прошлой неделе объемы были сопоставимы с объемами торгов в сезон праздников в декабре. Это вызывает беспокойство, поскольку покупки систематическими фондами толкают сейчас рынок вверх при низких объемах.

Фьючерсы на S&P 500 – дневной таймфрейм

Кроме того, у ралли очень крутая структура, и его паттерн скорее заставляет нас думать об индексе, пытающемся заполнить гэп после резкого пробоя вниз. Паттерн в итоге может завершиться в районе 4150 по индексу S&P 500, позволив ему скорректироваться обратно к пробитой зеленой линии тренда, ниже которой он ранее падал два раза.

S&P 500 – часовой таймфрейм

Вдобавок ко всему, S&P 500 поднимался выше верхней линии Боллинджера, а это говорит о том, что индекс вскоре может либо взять паузу и консолидироваться в боковом тренде, либо совершить откат к нижней линии Боллинджера.

S&P 500 – дневной таймфрейм

NASDAQ

Более проблематичная ситуация сейчас складывается с индексом Nasdaq 100, поскольку показатель, отражающий совокупное количество акций с новыми максимумами за вычетом количества акций с новыми минимумами, продолжает показывать более низкие минимумы. В 2018 и 2020 годы этот совокупный показатель перестал обновлять минимумы и двигался в боковом тренде, когда индекс развернулся вверх после достижения дна. Этот график мне очень помог разобраться в том, в каком направлении движется рынок. Судя по нему, сейчас нам предстоит следующая волна снижения.

Технологический и финансовый секторы

Динамика последних одной-двух недель, как мне кажется, была обусловлена систематическим трейдингом и ребалансировкой портфелей. Инвесторы по очевидным причинам продавали акции финансового сектора и вкладывались в акции технологических гигантов. Это нашло наиболее отчетливое отражение в недавнем очень стремительном росте соотношения XLK к XLF.

Ставки

Происходящее отчасти также могло быть рефлекторной реакцией на идею о том, что ФРС начнет понижать процентные ставки, правда мне это кажется маловероятным, если только в экономической ситуации не произойдут кардинальные изменения.

Мне на самом деле кажется, что ставки немного восстановятся с текущих уровней, по крайней мере если отталкиваться от потенциального паттерна «тройная вершина», который сейчас присутствует на графике TLT, причем TLT снижается, а ставки растут.

Биотехнологический сектор (XBI)

В недавнем ралли также не принимают участие долгосрочные секторы роста, например биотехнологии (NYSE:XBI), которым требуется много капитала.

ARK

К недавнему ралли не присоединился даже биржевой фонд ARK (NYSE:ARKK), который фактически торгуется в боковом тренде уже с конца февраля.

ARKK – дневной таймфрейм

Повторяется ситуация 2022 года.

Так что не исключено, что на этой неделе у индексов будет пространство для дополнительного роста, пока CTA завершают свои покупки. Правда с учетом окончания квартала и процесса приукрашивания баланса, это ралли, вероятно, застопорится к концу недели. Кроме того, то, что происходит начиная со вторника 14 марта 2023 года, уже происходило начиная со вторника 15 марта 2022 года.

NDQ 100 – дневной таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба