17 мая 2023 БКС Экспресс | Selectel

Провайдер IT-инфраструктуры Selectel начал подготовку к IPO, передает Коммерсантъ.

Главное

По данным Коммерсанта, компания проводит встречи с потенциальными инвесторами. Selectel не отрицает возможность размещения, но площадка пока не выбрана. Компанию оценивают в 40–50 млрд руб. Предполагается, что она предложит инвесторам 15–20% акций. Участники IT-рынка считают текущий момент удачным для привлечения средств.

В 2021 г. сооснователь компании Лев Левиев говорил в СМИ, что компания рассматривает возможность IPO «на горизонте трех лет». Собеседник «Ъ» на рынке дата-центров рассказал, что слышал о планах IPO около полугода назад от одного из топ-менеджеров Selectel. В самой компании говорят об изучении потенциала: «Решение об IPO не принято, мы не устанавливали внутренних сроков, не определяли биржу».

О компании

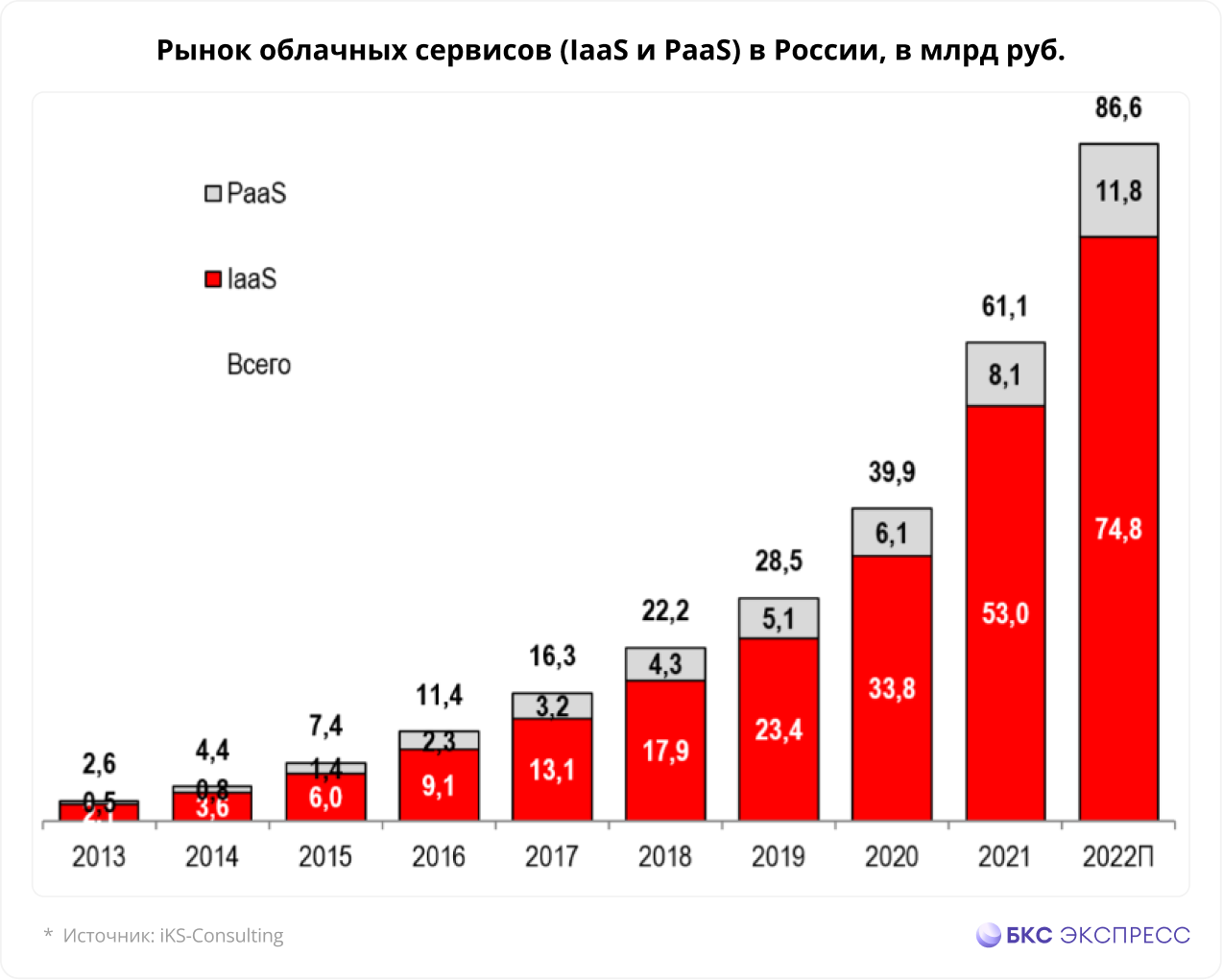

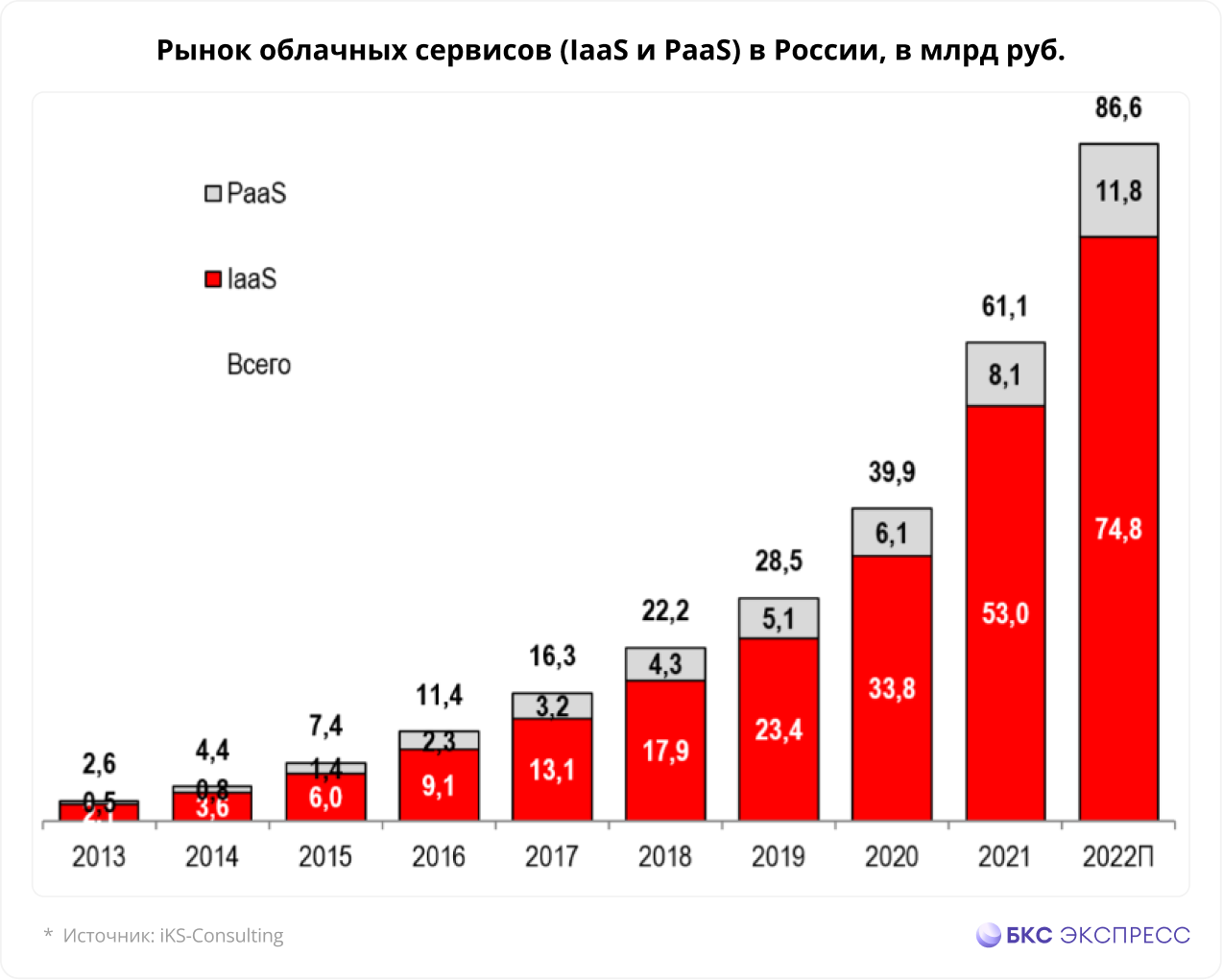

Selectel занимает лидирующие позиции на рынке выделенных серверов и приватных облаков, управляет облачной платформой собственной разработки и входит в топ-3 крупнейших поставщиков IaaS (инфраструктура как услуга) в России. Рынок облачных сервисов растет каждый год. По результатам 2022 г. компания Selectel поднялась на третье место среди российских провайдеров IaaS, обогнав МТС, с долей 9,5%. Первые 2 места принадлежат Cloud (17,2%) и Ростелеком-ЦОД (25%).

Selectel предлагает комплексные решения для всех типов бизнеса — от индивидуальных предпринимателей до крупных корпораций. Продукты компании позволяют бизнесу отказаться от капитальных затрат на собственную IT-инфраструктуру, обеспечить ее масштабируемость и высокую производительность.

Компания основана в 2008 г. бывшими акционерами ВКонтакте Вячеславом Миралишвили и Львом Левиевым.

Недавно компания отчиталась за 2022 г.:

• Выручка выросла составила 8,1 млрд руб. (+68% г/г)

• EBITDA: 4,1 млрд руб. (+81% г/г), рентабельность по EBITDA — 50%

• Чистая прибыль выросла в 4,6 раза, до 1,4 млрд руб.

• Net Debt/EBIDA сократилась с 2,4х в 2021 г., до 1,7х в 2022 г.

Пока ожидается информация о выходе компании на публичный рынок, инвесторы могут вложиться в развитие Selectel через облигации. В настоящее время предлагается 2 выпуска облигаций:

• Селектел-001Р-01R — эффективная доходность 9,4%.

• Селектел-001Р-02R — эффективная доходность 10,1%.

Компания имеет кредитный рейтинг ruA+ от Эксперт РА и A+(RU) от АКРА, прогноз — стабильный.

Главное

По данным Коммерсанта, компания проводит встречи с потенциальными инвесторами. Selectel не отрицает возможность размещения, но площадка пока не выбрана. Компанию оценивают в 40–50 млрд руб. Предполагается, что она предложит инвесторам 15–20% акций. Участники IT-рынка считают текущий момент удачным для привлечения средств.

В 2021 г. сооснователь компании Лев Левиев говорил в СМИ, что компания рассматривает возможность IPO «на горизонте трех лет». Собеседник «Ъ» на рынке дата-центров рассказал, что слышал о планах IPO около полугода назад от одного из топ-менеджеров Selectel. В самой компании говорят об изучении потенциала: «Решение об IPO не принято, мы не устанавливали внутренних сроков, не определяли биржу».

О компании

Selectel занимает лидирующие позиции на рынке выделенных серверов и приватных облаков, управляет облачной платформой собственной разработки и входит в топ-3 крупнейших поставщиков IaaS (инфраструктура как услуга) в России. Рынок облачных сервисов растет каждый год. По результатам 2022 г. компания Selectel поднялась на третье место среди российских провайдеров IaaS, обогнав МТС, с долей 9,5%. Первые 2 места принадлежат Cloud (17,2%) и Ростелеком-ЦОД (25%).

Selectel предлагает комплексные решения для всех типов бизнеса — от индивидуальных предпринимателей до крупных корпораций. Продукты компании позволяют бизнесу отказаться от капитальных затрат на собственную IT-инфраструктуру, обеспечить ее масштабируемость и высокую производительность.

Компания основана в 2008 г. бывшими акционерами ВКонтакте Вячеславом Миралишвили и Львом Левиевым.

Недавно компания отчиталась за 2022 г.:

• Выручка выросла составила 8,1 млрд руб. (+68% г/г)

• EBITDA: 4,1 млрд руб. (+81% г/г), рентабельность по EBITDA — 50%

• Чистая прибыль выросла в 4,6 раза, до 1,4 млрд руб.

• Net Debt/EBIDA сократилась с 2,4х в 2021 г., до 1,7х в 2022 г.

Пока ожидается информация о выходе компании на публичный рынок, инвесторы могут вложиться в развитие Selectel через облигации. В настоящее время предлагается 2 выпуска облигаций:

• Селектел-001Р-01R — эффективная доходность 9,4%.

• Селектел-001Р-02R — эффективная доходность 10,1%.

Компания имеет кредитный рейтинг ruA+ от Эксперт РА и A+(RU) от АКРА, прогноз — стабильный.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба