В ближайшее время на Московской бирже будет проведено IPO компании Южуралзолото, которая является одним из крупнейших золотодобывающих предприятий России по объёму производства и запасам.

Цена размещения на IPO составит от 0,55 до 0,60 рублей за акцию, исходя из чего рыночная капитализация компании оценивается в 110-120 млрд руб. Доля акций в свободном обращении может составить до 5%.

Оценивая золотодобывающую компанию, сразу же вспоминается два антипода. С одной стороны — финансово мощный «Полюс» (MCX:PLZL), который, несмотря на адские санкции, сохраняет свою финансовую устойчивость. С другой стороны — компания Petropavlovsk, которая в результате недружественных санкций утратила платежеспособность, её акции упали почти до нуля и были делистингованы с МосБиржи, принеся инвесторам значительные убытки.

Давайте разбираться, к кому из них ближе Южуралзолото. Для этого предлагаю оценить ключевые финансовые индикаторы эмитента.

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь) позволяет сделать вывод о том, что за 2022 г. выручка достигла 57,0 млрд руб. Прирост выручки составил чуть более 2% г/г. При этом был получен убыток в сумме 20,0 млрд руб., в котором виноваты разовые убытки от обесценения финансовых вложений.

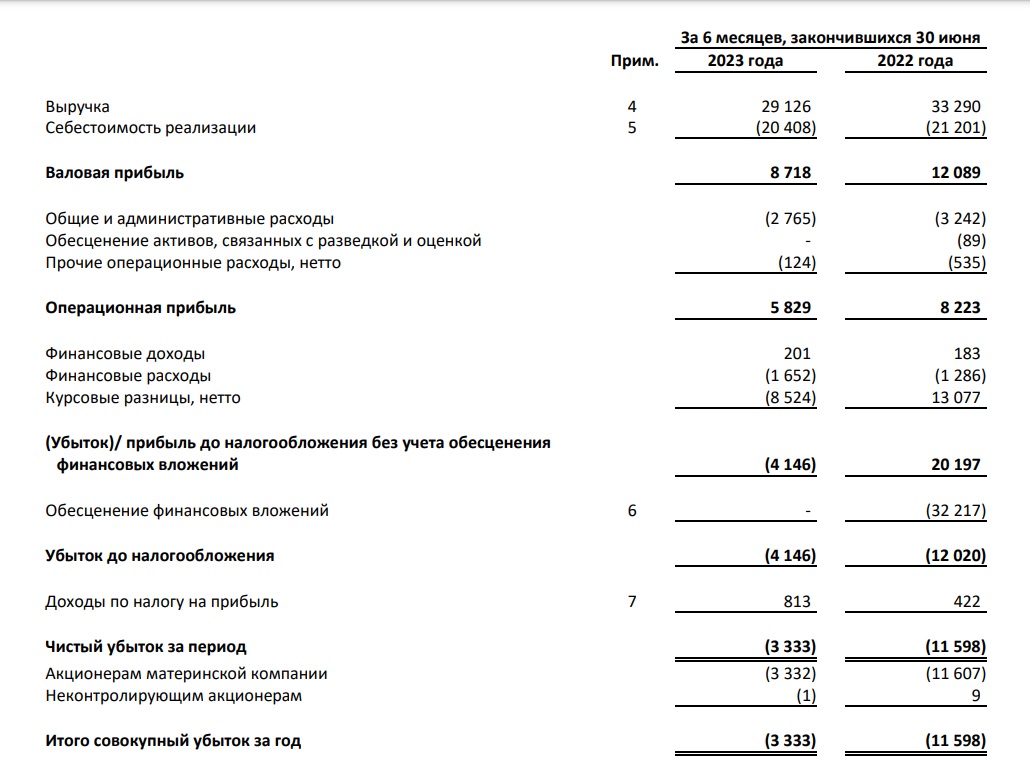

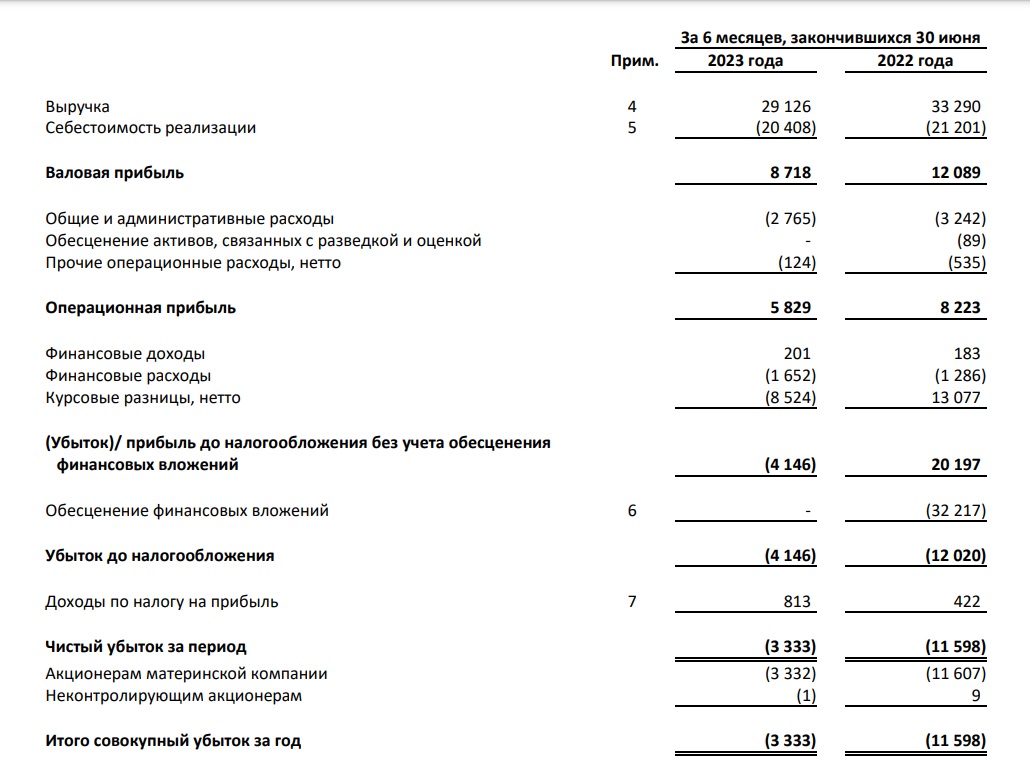

Отчетность за 1 п/г 2023 г. (см. таблицу) свидетельствует о том, что выручка компании снизилась на 13% г/г до 29,1 млрд. руб. И вновь финансовый результат был отрицательным (убыток в сумме 3,3 млрд руб.). На этот раз виновата девальвация рубля, вызвавшая существенные отрицательные курсовые разницы.

Что касается перспектив, то по утверждению менеджмента Южуралзолота компания реализует стратегию роста, которая к 2026 году позволит увеличить объемы производства золота на 60% и более (за счет выхода на проектную мощность новых производств, запущенных в 2022-2023 годах).

Звучит неплохо. В то же время, для обеспечения роста на 60% за 4 года (2023-2026 включительно) среднегодовые темпы прироста выручки должны составлять 12,5%. Учитывая, что ожидаемая инфляция на ближайшие годы составляет около 8%, заявленные темпы явно «не тянут» на компанию роста.

Итак, из финансовой отчётности Южуралзолота следует, что в настоящее время выручка компании стагнирует, а финансовый результат является отрицательным. Если прогнозы руководства компании реализуются, то в ближайшие 4 года нас ожидает незначительный рост.

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала Южуралзолота составляла всего 20% от активов компании, коэффициент текущей ликвидности – всего 0,47. Долговая нагрузка – высокая.

Мультипликаторы

Поскольку компания убыточна, то использование распространённых мультипликаторов (P/S и P/E) в данном случае будет некорректным.

Поэтому многие аналитики пытаются использовать для оценки компании мультипликатор EV/EBITDA. Однако этот мультипликатор «плохо работает», если у компании высокая долговая нагрузка (тогда удельный вес капитализации при расчёте EV становится незначительным, в силу чего погрешность оценки мультипликатора существенно возрастает).

Следовательно, для оценки капитализации Южуралзолота метод сопоставления мультипликаторов неприменим.

Дивидендная доходность

Дивидендная политика компании предполагает выплату 50% от чистой прибыли по МСФО, если отношение чистого долга к EBITDA меньше 3х. Сейчас это отношение составляет 2х, и поэтому теоретические шансы на выплаты дивидендов есть.

В одном из недавних интервью финансовый директор компании Артем Клёцкин заявил:

«Идем к дивидендам, понимаем, что это важно. ... Мы будем принимать решение, исходя из конкурентной ситуации».

Честно говоря, подобные туманные формулировки уверенности не внушают. Поэтому инвесторам необходимо приготовиться к тому, что дивиденды от Южуралзолота какое-то время придётся подождать.

Предлагаю оценить потенциальную доходность эмитента в 2026 году, к которому, по заявлениям руководства, выручка вырастет до 91,3 млрд руб. (на 60%). Предположим, что в этот год никакие «бумажные» убытки не омрачат деятельность Южуралзолота, и компания покажет положительный финансовый результат.

Для его оценки я исключил из затрат компании за последние 12 месяцев (2 п/г 2022 + 1 п/г 2023) отрицательные курсовые разницы и убытки от обесценения финансовых вложений. Тогда скорректированная чистая прибыль составит 9,0 млрд руб. При выручке за тот же период в сумме 52,9 млрд руб. рентабельность продаж составит 17%.

Если рентабельность новых месторождений будет сопоставимой, то можно предполагать, что чистая прибыль в 2026 г. составит 15,5 млрд руб. При распределении 50% от этой суммы на 210 млрд акций получаем 0,037 руб. на акцию.

Следовательно, потенциальная дивидендная доходность по верхней границе ценового диапазона IPO (0,60 руб. за акцию) в 2026 г. составит чуть более 6%.

Ничего выдающегося, и при этом придётся несколько лет подождать.

Риски эмитента

Высокий объем размещения. Объем размещения «Астры» составлял 3,5 млрд рублей, Henderson – 3,8 млрд руб. Южуралзолото планирует привлечь в ходе размещения 5,5-6,0 млрд рублей.

Обычно большой объем предложения акций не способствует росту их котировок.

Возможная допэмиссия акций. Сейчас акционерный капитал компании состоит из 200 млрд акций. На предстоящем IPO планируется разместить 5% от этого количества, то есть 10 млрд акций. При этом в проспекте эмиссии заявлено о размещении 30 млрд акций.

С учетом заявлений руководства Южуралзолота о том, что оно не исключает SPO в будущем, инвесторам надо быть готовым к тому, что ещё 20 млрд акций в скором времени дополнительно выйдут на рынок.

Резюме

Компания Южуралзолото в настоящее время характеризуется стагнирующей выручкой и отрицательным финансовым результатом. Долговая нагрузка – высокая. Потенциальная дивидендная доходность – низкая.

Пара дополнительных штрихов к финансовому портрету компании.

Южуралзолото уже делала попытки выйти на IPO в 2008, 2009, 2011 и 2012 годах. Пятый раз на счастье?

Примечательно, что убытки Южуралзолота в 2022 г. от обесценения финансовых вложений были получены по акциям компании Petropavlovsk, которую мы уже упоминали в начале статьи.

Вы ещё сомневаетесь к кому из золотодобытчиков ближе Южуралзолото?

Я в IPO компании «Южуралзолото» участвовать не планирую.

Цена размещения на IPO составит от 0,55 до 0,60 рублей за акцию, исходя из чего рыночная капитализация компании оценивается в 110-120 млрд руб. Доля акций в свободном обращении может составить до 5%.

Оценивая золотодобывающую компанию, сразу же вспоминается два антипода. С одной стороны — финансово мощный «Полюс» (MCX:PLZL), который, несмотря на адские санкции, сохраняет свою финансовую устойчивость. С другой стороны — компания Petropavlovsk, которая в результате недружественных санкций утратила платежеспособность, её акции упали почти до нуля и были делистингованы с МосБиржи, принеся инвесторам значительные убытки.

Давайте разбираться, к кому из них ближе Южуралзолото. Для этого предлагаю оценить ключевые финансовые индикаторы эмитента.

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь) позволяет сделать вывод о том, что за 2022 г. выручка достигла 57,0 млрд руб. Прирост выручки составил чуть более 2% г/г. При этом был получен убыток в сумме 20,0 млрд руб., в котором виноваты разовые убытки от обесценения финансовых вложений.

Отчетность за 1 п/г 2023 г. (см. таблицу) свидетельствует о том, что выручка компании снизилась на 13% г/г до 29,1 млрд. руб. И вновь финансовый результат был отрицательным (убыток в сумме 3,3 млрд руб.). На этот раз виновата девальвация рубля, вызвавшая существенные отрицательные курсовые разницы.

Что касается перспектив, то по утверждению менеджмента Южуралзолота компания реализует стратегию роста, которая к 2026 году позволит увеличить объемы производства золота на 60% и более (за счет выхода на проектную мощность новых производств, запущенных в 2022-2023 годах).

Звучит неплохо. В то же время, для обеспечения роста на 60% за 4 года (2023-2026 включительно) среднегодовые темпы прироста выручки должны составлять 12,5%. Учитывая, что ожидаемая инфляция на ближайшие годы составляет около 8%, заявленные темпы явно «не тянут» на компанию роста.

Итак, из финансовой отчётности Южуралзолота следует, что в настоящее время выручка компании стагнирует, а финансовый результат является отрицательным. Если прогнозы руководства компании реализуются, то в ближайшие 4 года нас ожидает незначительный рост.

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала Южуралзолота составляла всего 20% от активов компании, коэффициент текущей ликвидности – всего 0,47. Долговая нагрузка – высокая.

Мультипликаторы

Поскольку компания убыточна, то использование распространённых мультипликаторов (P/S и P/E) в данном случае будет некорректным.

Поэтому многие аналитики пытаются использовать для оценки компании мультипликатор EV/EBITDA. Однако этот мультипликатор «плохо работает», если у компании высокая долговая нагрузка (тогда удельный вес капитализации при расчёте EV становится незначительным, в силу чего погрешность оценки мультипликатора существенно возрастает).

Следовательно, для оценки капитализации Южуралзолота метод сопоставления мультипликаторов неприменим.

Дивидендная доходность

Дивидендная политика компании предполагает выплату 50% от чистой прибыли по МСФО, если отношение чистого долга к EBITDA меньше 3х. Сейчас это отношение составляет 2х, и поэтому теоретические шансы на выплаты дивидендов есть.

В одном из недавних интервью финансовый директор компании Артем Клёцкин заявил:

«Идем к дивидендам, понимаем, что это важно. ... Мы будем принимать решение, исходя из конкурентной ситуации».

Честно говоря, подобные туманные формулировки уверенности не внушают. Поэтому инвесторам необходимо приготовиться к тому, что дивиденды от Южуралзолота какое-то время придётся подождать.

Предлагаю оценить потенциальную доходность эмитента в 2026 году, к которому, по заявлениям руководства, выручка вырастет до 91,3 млрд руб. (на 60%). Предположим, что в этот год никакие «бумажные» убытки не омрачат деятельность Южуралзолота, и компания покажет положительный финансовый результат.

Для его оценки я исключил из затрат компании за последние 12 месяцев (2 п/г 2022 + 1 п/г 2023) отрицательные курсовые разницы и убытки от обесценения финансовых вложений. Тогда скорректированная чистая прибыль составит 9,0 млрд руб. При выручке за тот же период в сумме 52,9 млрд руб. рентабельность продаж составит 17%.

Если рентабельность новых месторождений будет сопоставимой, то можно предполагать, что чистая прибыль в 2026 г. составит 15,5 млрд руб. При распределении 50% от этой суммы на 210 млрд акций получаем 0,037 руб. на акцию.

Следовательно, потенциальная дивидендная доходность по верхней границе ценового диапазона IPO (0,60 руб. за акцию) в 2026 г. составит чуть более 6%.

Ничего выдающегося, и при этом придётся несколько лет подождать.

Риски эмитента

Высокий объем размещения. Объем размещения «Астры» составлял 3,5 млрд рублей, Henderson – 3,8 млрд руб. Южуралзолото планирует привлечь в ходе размещения 5,5-6,0 млрд рублей.

Обычно большой объем предложения акций не способствует росту их котировок.

Возможная допэмиссия акций. Сейчас акционерный капитал компании состоит из 200 млрд акций. На предстоящем IPO планируется разместить 5% от этого количества, то есть 10 млрд акций. При этом в проспекте эмиссии заявлено о размещении 30 млрд акций.

С учетом заявлений руководства Южуралзолота о том, что оно не исключает SPO в будущем, инвесторам надо быть готовым к тому, что ещё 20 млрд акций в скором времени дополнительно выйдут на рынок.

Резюме

Компания Южуралзолото в настоящее время характеризуется стагнирующей выручкой и отрицательным финансовым результатом. Долговая нагрузка – высокая. Потенциальная дивидендная доходность – низкая.

Пара дополнительных штрихов к финансовому портрету компании.

Южуралзолото уже делала попытки выйти на IPO в 2008, 2009, 2011 и 2012 годах. Пятый раз на счастье?

Примечательно, что убытки Южуралзолота в 2022 г. от обесценения финансовых вложений были получены по акциям компании Petropavlovsk, которую мы уже упоминали в начале статьи.

Вы ещё сомневаетесь к кому из золотодобытчиков ближе Южуралзолото?

Я в IPO компании «Южуралзолото» участвовать не планирую.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба