16 апреля 2024 АТОН

Аналитики назвали лидеров по ожидаемой дивидендной доходности, а также дали прогноз по индексу Мосбиржи на ближайший год

Аналитики «Атона» спрогнозировали выплату крупными российскими компаниями за три месяца (с мая по июль) дивидендов на общую сумму ₽2,2 трлн. Об этом говорится в стратегии брокера (есть у «РБК Инвестиций»).

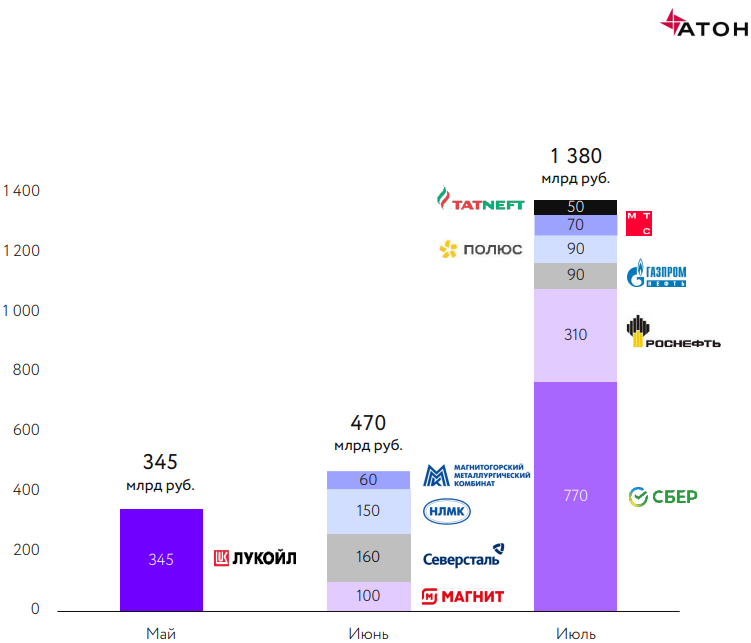

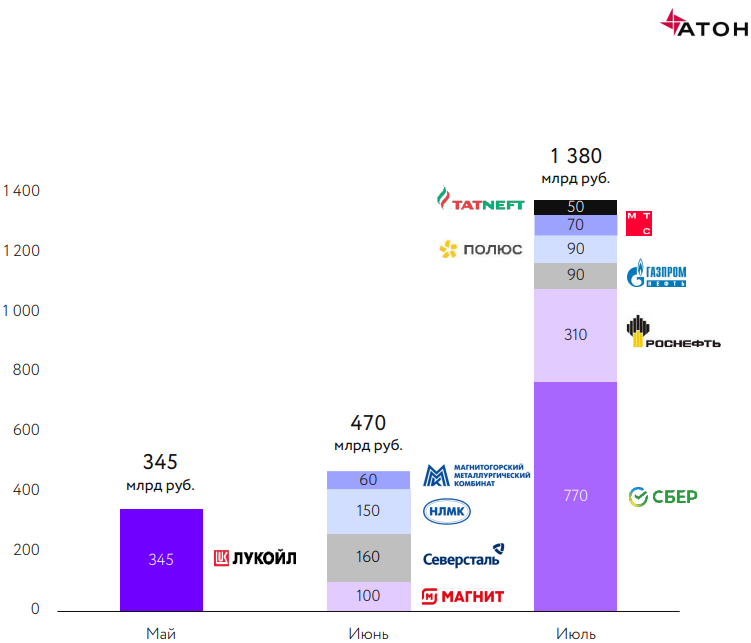

В мае ЛУКОЙЛ может направить владельцам своих бумаг в виде дивидендов около ₽345 млрд. В июне ожидаются выплаты от ММК, НЛМК, «Северстали» и «Магнита» в общем объеме ₽470 млрд. Основной объем выплат придется на июль, когда ожидаются дивиденды Сбербанка, «Роснефти», «Газпром нефти», «Полюса», МТС и других компаний в общей сложности на ₽1,380 трлн.

Всего в ближайшие 12 месяцев, по подсчетам экспертов «Атона», российские компании могут распределить около ₽4,2 трлн в виде дивидендов. При этом около половины выплат может прийтись на «Роснефть», «Сбер» и ЛУКОЙЛ, которые в общей сложности направят акционерам ₽2,1 трлн. Из общей суммы выплат — ₽4,2 трлн — около ₽800 млрд может поступить на российский рынок, что соответствует семи дням оборота на Московской бирже. Около ₽0,7 млрд, по подсчетам экспертов, может попасть на счета типа С.

Ожидаемые выплаты дивидендов в мае — июле 2024 года. Источник: Investing.com, данные компаний, оценки «Атона» (Фото: «Атон»)

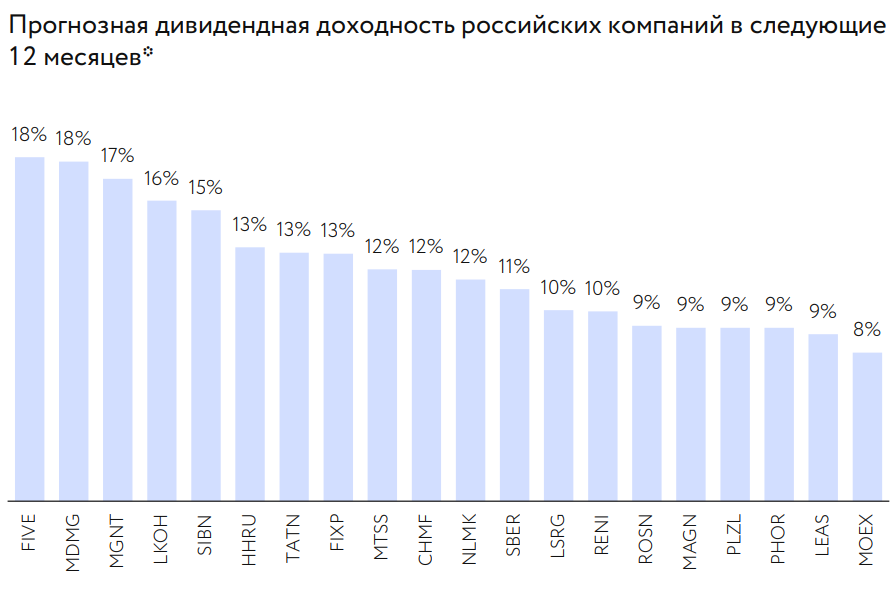

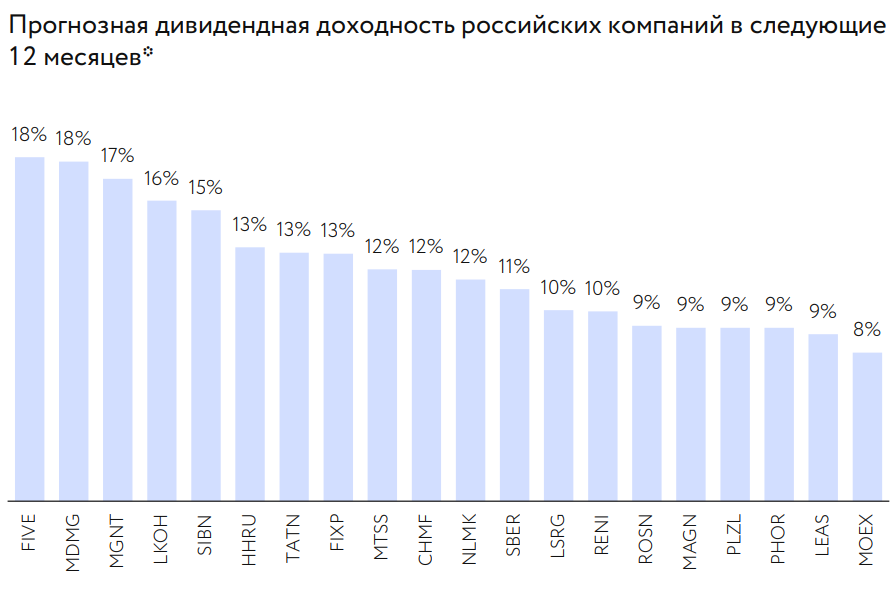

Средняя ожидаемая дивидендная доходность топ-20 публичных российских компаний в следующие 12 месяцев, согласно прогнозу, составит около 13%. Как ожидается, лидерами по дивидендной доходности могут стать бумаги ретейлера X5 Group (FIVE) и сети медицинских клиник «Мать и дитя» (MDMG) — на горизонте ближайших 12 месяцев доходность может достичь 18%. Следом идут акции ретейлера «Магнит» (MGNT) — 17%, ЛУКОЙЛа (LKOH) — 16% и «Газпром нефти» (SIBN) — 15%.

Прогнозная дивидендная доходность российских компаний в следующие 12 месяцев (Фото: «Атон»)

В целом в «Атоне» сохраняют позитивный взгляд на российский рынок. Несмотря на высокую ключевую ставку ЦБ, российский фондовый рынок уверенно растет, в основном за счет компаний, ориентированных на внутренний рынок, сообщили эксперты. Тем самым, похоже, реализуется один из двух сценариев, которые в «Атоне» обозначили в годовой стратегии на 2024 год. Он назывался «умеренное торможение» и предполагал достижение индексом Мосбиржи (IMOEX) уровня 3500 пунктов.

Теперь «Атон» ожидает начала реализации второго сценария, который называется «продолжение роста». Этот сценарий допускает возможность повышения индекса Мосбиржи до 4000–4200 пунктов на горизонте полутора лет. В основе этого прогноза по-прежнему лежат ожидания снижения ключевой ставки ЦБ и, соответственно, процентных ставок в экономике в целом. Эксперты также указали на низкую фундаментальную оценку российских компаний и постоянный приток новых частных инвесторов на российский рынок (400–500 тыс. человек ежемесячно). Эти факторы по-прежнему актуальны.

Кроме того, в последние недели наблюдался еще один значимый фактор, который может способствовать росту российского рынка: повышение мировых цен на сырье (нефть, золото и другие металлы). «Мы ожидаем, что этот тренд сместит внимание инвесторов в сторону акций российских экспортеров, которые традиционно имеют большой вес в составе индекса», — указали эксперты.

Наконец, оптимизма инвесторам добавляют относительно сильные макроэкономические данные (темпы роста ВВП, промышленного производства, потребления).

С начала года рублевый индекс Мосбиржи (IMOEX) вырос на 12% — до 3472,19 пункта по состоянию на закрытие основной торговой сессии 15 апреля. Лучше рынка росли секторы информационных технологий (+38%), телекоммуникаций (+26%), строительных компаний (+21%), а также потребительский (+18%). В настоящий момент медиана коэффициента цена/прибыль (P/E) российского рынка составляет 6,2х, что приблизительно в 2–2,5 раза ниже мультипликаторов крупных развивающихся рынков. Интересно, что с прошлого года этот мультипликатор не вырос ( P/E за 2023 год также составлял 6,2х). То есть рост рынка идет за счет роста прибыли компаний.

Учитывая, что российский рынок акций сейчас изолирован от международного, а его ликвидность ограничена, аналитики «Атона» не исключают сценария постепенной переоценки российского рынка до уровней стран-аналогов на горизонте двух-трех лет.

Аналитики «Атона» спрогнозировали выплату крупными российскими компаниями за три месяца (с мая по июль) дивидендов на общую сумму ₽2,2 трлн. Об этом говорится в стратегии брокера (есть у «РБК Инвестиций»).

В мае ЛУКОЙЛ может направить владельцам своих бумаг в виде дивидендов около ₽345 млрд. В июне ожидаются выплаты от ММК, НЛМК, «Северстали» и «Магнита» в общем объеме ₽470 млрд. Основной объем выплат придется на июль, когда ожидаются дивиденды Сбербанка, «Роснефти», «Газпром нефти», «Полюса», МТС и других компаний в общей сложности на ₽1,380 трлн.

Всего в ближайшие 12 месяцев, по подсчетам экспертов «Атона», российские компании могут распределить около ₽4,2 трлн в виде дивидендов. При этом около половины выплат может прийтись на «Роснефть», «Сбер» и ЛУКОЙЛ, которые в общей сложности направят акционерам ₽2,1 трлн. Из общей суммы выплат — ₽4,2 трлн — около ₽800 млрд может поступить на российский рынок, что соответствует семи дням оборота на Московской бирже. Около ₽0,7 млрд, по подсчетам экспертов, может попасть на счета типа С.

Ожидаемые выплаты дивидендов в мае — июле 2024 года. Источник: Investing.com, данные компаний, оценки «Атона» (Фото: «Атон»)

Средняя ожидаемая дивидендная доходность топ-20 публичных российских компаний в следующие 12 месяцев, согласно прогнозу, составит около 13%. Как ожидается, лидерами по дивидендной доходности могут стать бумаги ретейлера X5 Group (FIVE) и сети медицинских клиник «Мать и дитя» (MDMG) — на горизонте ближайших 12 месяцев доходность может достичь 18%. Следом идут акции ретейлера «Магнит» (MGNT) — 17%, ЛУКОЙЛа (LKOH) — 16% и «Газпром нефти» (SIBN) — 15%.

Прогнозная дивидендная доходность российских компаний в следующие 12 месяцев (Фото: «Атон»)

Аналитики банка «Синара» также ждут выплаты в ближайшие месяцы дивидендов от российских эмитентов на сумму в несколько триллионов рублей. Ранее эксперты предсказали выплату в мае — августе дивидендов на общую сумму ₽3,5 трлн. Часть выплаченных средств вернется на рынок в рамках реинвестирования, что вновь поддержит рынок акций в конце мая, полагают в инвестбанке. Из общей суммы дивидендов 20–25% получат частные инвесторы, обычно они вкладывают половину таких доходов обратно в рынок акций.

В целом в «Атоне» сохраняют позитивный взгляд на российский рынок. Несмотря на высокую ключевую ставку ЦБ, российский фондовый рынок уверенно растет, в основном за счет компаний, ориентированных на внутренний рынок, сообщили эксперты. Тем самым, похоже, реализуется один из двух сценариев, которые в «Атоне» обозначили в годовой стратегии на 2024 год. Он назывался «умеренное торможение» и предполагал достижение индексом Мосбиржи (IMOEX) уровня 3500 пунктов.

Теперь «Атон» ожидает начала реализации второго сценария, который называется «продолжение роста». Этот сценарий допускает возможность повышения индекса Мосбиржи до 4000–4200 пунктов на горизонте полутора лет. В основе этого прогноза по-прежнему лежат ожидания снижения ключевой ставки ЦБ и, соответственно, процентных ставок в экономике в целом. Эксперты также указали на низкую фундаментальную оценку российских компаний и постоянный приток новых частных инвесторов на российский рынок (400–500 тыс. человек ежемесячно). Эти факторы по-прежнему актуальны.

Кроме того, в последние недели наблюдался еще один значимый фактор, который может способствовать росту российского рынка: повышение мировых цен на сырье (нефть, золото и другие металлы). «Мы ожидаем, что этот тренд сместит внимание инвесторов в сторону акций российских экспортеров, которые традиционно имеют большой вес в составе индекса», — указали эксперты.

Наконец, оптимизма инвесторам добавляют относительно сильные макроэкономические данные (темпы роста ВВП, промышленного производства, потребления).

С начала года рублевый индекс Мосбиржи (IMOEX) вырос на 12% — до 3472,19 пункта по состоянию на закрытие основной торговой сессии 15 апреля. Лучше рынка росли секторы информационных технологий (+38%), телекоммуникаций (+26%), строительных компаний (+21%), а также потребительский (+18%). В настоящий момент медиана коэффициента цена/прибыль (P/E) российского рынка составляет 6,2х, что приблизительно в 2–2,5 раза ниже мультипликаторов крупных развивающихся рынков. Интересно, что с прошлого года этот мультипликатор не вырос ( P/E за 2023 год также составлял 6,2х). То есть рост рынка идет за счет роста прибыли компаний.

Учитывая, что российский рынок акций сейчас изолирован от международного, а его ликвидность ограничена, аналитики «Атона» не исключают сценария постепенной переоценки российского рынка до уровней стран-аналогов на горизонте двух-трех лет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба